Gastbeitrag: Ausgleichszahlung des Arbeitgebers zur Vermeidung von Rentenabschlägen

Schon oft wurde hier in den Kommentaren die Möglichkeit angesprochen, dass der Arbeitgeber im Zusammenhang mit dem Ende einer Beschäftigung und der Zahlung einer Abfindung eine Einzahlung in die gesetzliche Rentenversicherung (Ausgleichszahlung zur Vermeidung von Rentenabschlägen) vornehmen kann.

Damit diese interessante Variante nicht in den Kommentaren verloren geht, gibt es heute einen gesonderten Beitrag dazu.

Und ich freue mich ganz besonders, dass dieses Thema heute von einem Experten erläutert wird, der sich als Steuerberater auf die steuerliche Optimierung von Abfindungen spezialisiert hat. Der folgende Gastbeitrag wurde von Herrn Markus Schmetz verfasst:

Ausgleichszahlung des Arbeitgebers zur Vermeidung von Rentenabschlägen des Abfindungsempfängers

Wer früher in Rente gehen möchte, muss Abschläge in Kauf nehmen. Durch Ausgleichszahlungen an die Deutsche Rentenversicherung können diese Abschläge vermieden werden. Gerade in Abfindungsfällen ist dies ein probates Mittel teils erhebliche Steuern zu sparen

Um eine Ausgleichszahlung zur Vermeidung von Rentenabschlägen leisten zu können, müssen grundsätzlich die folgenden drei Voraussetzungen erfüllt sein:

- Der Abfindungsempfänger muss mindestens 50 Jahre alt sein und

- gesetzlich oder freiwillig in der Deutschen Rentenversicherung versichert sein und

- mindestens 35 Versicherungsjahre bis zum geplanten Rentenbeginn mit 63 Jahren erreichen können.

Alle drei Voraussetzungen müssen zusammen vorliegen.

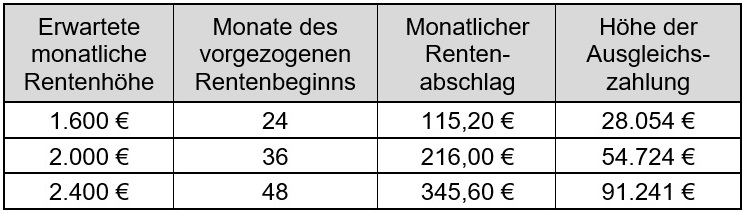

In der folgenden Tabelle finden Sie Beispiele zur Höhe der Ausgleichszahlung bei unterschiedlichen zu erwartenden Rentenhöhen bzw. Zeitpunkten des vorgezogenen Rentenbeginns (Stand 5/2021):

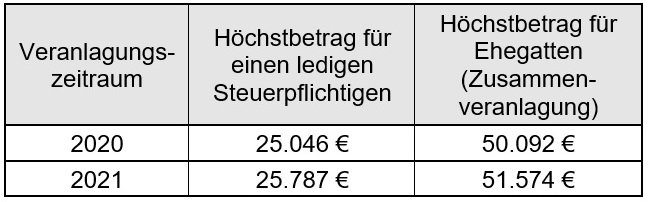

Beiträge zur gesetzlichen Rentenversicherung stellen steuerlich Sonderausgaben (Altersvorsorgeaufwendungen) im Sinne des Einkommensteuergesetzes dar. Diese Beiträge sind steuerlich nur beschränkt abzugsfähig. Die maximal abzugsfähigen Beträge können Sie der folgenden Tabelle entnehmen.

Bereits eingezahlte Beiträge in die Deutsche Rentenversicherung aus dem laufenden Arbeitslohn oder aus Basisrentenversicherungen im Jahr des Abfindungsbezuges mindern diese Höchstbeträge nochmals zusätzlich.

Vorteil der Zahlung des Ausgleichsbetrages über den Arbeitgeber

Wird die Zahlung des Ausgleichsbetrages an die Deutsche Rentenversicherung im Zusammenhang mit einer Abfindung für den Verlust des Arbeitsplatzes vom Arbeitgeber geleistet, so sind 50% der Ausgleichszahlung nach § 3 Nr. 28 EStG i.V.m. § 1 Abs. 1 Satz 1 Nr. 1 SvEV steuer- und sozialversicherungsfrei. Die weiteren 50% der Ausgleichszahlung gelten steuerrechtlich als Entschädigung im Sinne des § 24 Nr. 1 EStG, die im Zusammenhang mit der Auflösung eines Dienstverhältnisses geleistet werden (vgl. BMF-Schreiben vom 24. Mai 2004, Abschnitt V). Dieser Betrachtungsweise folgen die Sozialversicherungsträger, so dass die vom Arbeitgeber übernommene Ausgleichszahlung gänzlich nicht zum Arbeitsentgelt nach § 14 SGB IV zu zählen ist, da diese den Entschädigungen für den Wegfall künftiger Verdienstmöglichkeiten aufgrund des Verlustes des Arbeitsplatzes gleichgesetzt wurde, die nach der Rechtsprechung des Bundessozialgerichts nicht zum Arbeitsentgelt gehören.

Der steuerliche Vorteil des Arbeitnehmers bei der Ausgleichszahlung über den Arbeitgeber ergibt sich wie folgt

- Steuerfreiheit von 50% der Ausgleichszahlung

- Absetzbarkeit der weiteren 50% der Ausgleichszahlung als Vorsorgeaufwendungen mit maximal den o.g. Höchstbeträgen

Würde der Arbeitnehmer 100% der Ausgleichszahlung selbst leisten, so wäre die Ausgleichszahlung lediglich im Rahmen der Höchstbeträge absetzbar. Dies führt insbesondere bei hohen Ausgleichszahlungen zu einer wesentlichen Schlechterstellung des Arbeitnehmers.

Beispiel:

Max Mustermann, 55 Jahre, ledig, konfessionslos, erhält von seinem Arbeitgeber in 2021 eine Abfindung in Höhe von 150.000 €. Weitere Einkünfte erzielt Max Mustermann in 2021 nicht. Um abschlagsfrei mit 63 Jahren in Rente gehen zu können, errechnet die Deutsche Rentenversicherung einen maximalen Ausgleichsbetrag in Höhe von 80.000 €.

Lösung 1: Max Mustermann zahlt die maximale Ausgleichszahlung in Höhe von 80.000 € im Jahr des Abfindungsbezuges 2021 an die Deutsche Rentenversicherung.

Aufgrund der begrenzten Abzugsfähigkeit von Altersvorsorgeaufwendungen kann Max Mustermann in 2021 maximal 25.787 € der Ausgleichszahlung in Höhe von 80.000 € steuerlich geltend machen. Die restlichen 54.213 € wirken sich steuerlich nicht aus. Der Abzug der Altersvorsorgeaufwendungen in Höhe von 25.787 € in 2021 ergibt lediglich ein Steuervorteil in Höhe von 7.771 €.

Lösung 2: Der Arbeitgeber zahlt die Ausgleichszahlung in Höhe von 80.000 € aus dem Abfindungsanspruch. 50% dieser Zahlung des Arbeitgebers sind steuerfrei. Hieraus ergibt sich ein zusätzlicher Steuervorteil gegenüber Lösung 1 in Höhe von 10.788 €. Die weiteren 50% der Zahlung des Arbeitgebers kann Max Mustermann als Entschädigung mit der ermäßigten Besteuerung (Fünftel Regelung) versteuern. Außerdem kann er wiederum 25.787 € steuerlich als Altersvorsorgeaufwendungen geltend machen.

Von den 80.000 € wirken sich somit lediglich 14.213 € steuerlich nicht aus.

Keine Nachteile für den Arbeitgeber durch die Übernahme der Ausgleichszahlung

Die Zahlung des Ausgleichsbetrages durch den Arbeitgeber an die Deutsche Rentenversicherung führt zu keinen Nachteilen für den Arbeitgeber, da sich die vereinbarte Abfindung um den Ausgleichsbetrag vermindert. Der Arbeitgeber ist somit nicht zusätzlich finanziell belastet. Leider kommt es oft vor, dass sich die Arbeitgeber teils aus Unwissenheit aber auch teils weil es in den Sozialplänen nicht vorgesehen ist, gegen die Übernahme der Ausgleichszahlung sperren. Dies führt dann leider zu einem vermeidbaren Steuerschaden für den Arbeitnehmer.

=> Vorauszahlung von Krankenkassenbeiträgen

Drei Jahre im Voraus zahlen, vollständig steuerwirksam

Ablaufplan über die Durchführung der Ausgleichszahlung an die Deutsche Rentenversicherung durch den Arbeitgeber

- Der Arbeitgeber bescheinigt dem Arbeitnehmer im Formular V0211 der Deutschen Rentenversicherung die Höhe des Entgeltes für das vorangegangene sowie das laufende Kalenderjahr.

- Der Arbeitnehmer sendet das vom Arbeitgeber ausgefüllte Formular V0211 zusammen mit dem ausgefüllten Formular V0210 sowie V0100 bzw. V0300 an die Deutsche Rentenversicherung

- Anschließend erhält der Arbeitnehmer die Höhe des maximalen Ausgleichsbetrages durch die Deutsche Rentenversicherung schriftlich mitgeteilt. Dieses Schreiben leitet der Arbeitnehmer an den Arbeitgeber weiter.

- Der Arbeitnehmer teilt dem Arbeitgeber mit, in welcher Höhe der Arbeitgeber einen Ausgleichsbetrag an die Deutsche Rentenversicherung aus der Abfindung leisten soll (maximal die Höhe des von der Deutschen Rentenversicherung mitgeteilten maximalen Ausgleichsbetrages).

- Der Arbeitgeber leistet diesen Ausgleichsbetrag. In der Lohnabrechnung weist der Arbeitgeber den Abfindungsbetrag, abzüglich 50% des geleisteten Ausgleichsbetrages an die Deutsche Rentenversicherung, als ermäßigt besteuerten Arbeitslohn aus. Außerdem müssen diese 50% auch als Arbeitnehmeranteil zur gesetzlichen Rentenversicherung (Zeile 23 a. der Lohnsteuerjahresbescheinigung 2021) ausgewiesen werden.

Muss der von der Deutschen Rentenversicherung errechnete Ausgleichsbetrag zu 100% einbezahlt werden?

Nein. Der Arbeitnehmer kann mit dem Arbeitgeber vereinbaren, dass ein geringerer Betrag als Ausgleichsbetrag zur Vermeidung der Rentenminderung an die Deutsche Rentenversicherung eingezahlt werden soll. Somit werden dann natürlich die Rentenabschläge auch nur teilweise ausgeglichen, es sei denn der Arbeitnehmer leistet noch eigene Ausgleichsbeträge.

Steuerlich ergibt sich die Konsequenz, dass eben nur 50% der geleisteten Zahlung des Arbeitgebers nach § 3 Nr. 28 EStG der Steuerfreiheit unterliegen.

Muss die Ausgleichszahlung des Arbeitgebers im zeitlichen Zusammenhang mit der Beendigung des Arbeitsverhältnisses in einer Summe vorgenommen werden?

Nein. Es besteht grundsätzlich die Möglichkeit die Ausgleichszahlung über den Arbeitgeber zeitlich zu strecken. Nach dem Schreiben des Bundesfinanzministeriums vom 01.11.2013 – IV C 4 – S 2290/13/10002 unter der Textziffer 21, sind die Zahlungen des Arbeitgebers auch dann als Entschädigung nach § 24 Nr. 1 EStG zu behandeln, wenn der Arbeitgeber die Ausgleichszahlungen in Teilbeträgen leistet.

Ist die Ausgleichszahlung so hoch, dass im Jahr der Abfindungszahlung der steuerpflichtige 50%-ige Anteil den Höchstbetrag der abzugsfähigen Altersvorsorgeaufwendungen übersteigen würde, so würde es Sinn machen einen Teil der Einzahlungen des Arbeitgebers bereits in einem Kalenderjahr vor der Abfindungsauszahlung zu leisten.

Fazit:

Insbesondere in den Fällen, wo die Altersvorsorge nicht vermehrt auf lebenslangen Renten aufgebaut ist, bietet sich die Einzahlung des Ausgleichsbetrages in die Deutsche Rentenversicherung an. Somit wird das sogenannte Langlebigkeitsrisiko durch den Erhalt einer höheren Altersrente zusätzlich abgemildert.

Durch die Einzahlung des Ausgleichsbetrages über den Arbeitgeber lässt sich der steuerliche Vorteil zugunsten des Arbeitnehmers zusätzlich optimieren.

Es ist dringend anzuraten sich vor Unterschrift des Aufhebungsvertrages von einem spezialisierten Steuerberater eingehend beraten zu lassen.

Ergänzender Hinweis von Peter Ranning:

Im Rahmen der Kommentare haben sich Zweifel ergeben, wie die Formulierung des §3 Nr.28 EStG: „…soweit sie 50 Prozent der Beiträge nicht übersteigen“ in der Praxis zu verstehen ist. Hier gibt es offenbar unterschiedliche Rechtsauffassungen. Hr. Schmetz hat sich freundlicherweise darum bemüht, eine offizielle Stellungnahme des BMF zu bekommen. Nach ca. 7 Monaten gibt es nun eine erste Aussage des BMF, die allerdings noch einige Fragen aufwirft. Mehr dazu im Kommentar von Hrn. Schmetz.

Markus Schmetz ist Steuerberater, Fachberater für Finanz- und Vermögensplanung und Vorstandmitglied im Deutschen Verband vermögensberatender Steuerberater (kurz: DVVS e.V.).

Hr. Schmetz hat sich mit seiner Kanzlei auf die steuerliche Optimierung von Abfindungen inkl. der Erstellung von langfristigen Finanzplänen spezialisiert (www.steuerberater-abfindung.de ).

Soweit der Beitrag von M.Schmetz. Der Inhalt gibt nicht unbedingt die Meinung von „Der-Privatier“ wieder.

Bei Fragen, Kritik oder Anmerkungen bitte die Kommentarfunktion benutzen.

Toller Beitrag eines der geschätzten Autoren unseres Sonderthemas „Was kann ich mit Anfang 50 zusammen mit meiner Steuerberaterin oder meinem Steuerberater noch für meine Rente tun?“ im brandneuen Finanzratgeber „ArbeitnehmerScout“, wo das Thema auch eine wichtige Rolle spielt. Wie immer fantastisch und sehr anschaulich anhand von Beispielen erklärt – für mich „Know How in Bestform“!

Dr. Reinhard Gabler

Ich möchte mich hier anschließen, wirklich toller Beitrag, inklusive Beispiel und Ablaufplan. Danke an Herrn M.Schmetz und dem Privatier.

Auch die Frage, ob die über den AG getätigte Ausgleichszahlung nach §187a SGB VI auf zwei Teilbeträge aufgeteilt werden kann, wurde beantwortet.

Gruß

Lars

Großartig! Darauf habe ich ebenfalls brennend gewartet. Das hilft mir und hoffentlich auch vielen anderen ein großes Stück weiter!

Ist das steuerlich nicht ähnlich, als ob ich im Jahr der Zahlung der Abfindung selbst eine Einzahlung in die DRV zum Ausgleich von Rentenabschlägen vornehme, um z.B. Einkünfte des Ehepartners auszugleichen oder habe ich hier etwas falsch verstanden ?

Falsch verstanden!

Die Vorteile dieser Variante:

1. 50% der getätigten AG-Einzahlung sind steuerfrei, die anderen 50% sind vorteilhaft mit der Fünftelregel zu versteuern

2. die Ausgleichszahlung vom AG kann in Teilbeträgen vorgenommen werden

Ganz deutlich kommt das beim Vergleich von Lösung 1 vs. Lösung 2 zum Ausdruck.

Lösung 1: (aufs Beispiel bezogen: Lediger … 80K Einzahlung durch AN)

„Die restlichen 54.213 € wirken sich steuerlich nicht aus“

Lösung 2. (aufs Beispiel bezogen: Lediger … 80K Einzahlung durch AG)

„Von den 80.000 € wirken sich somit lediglich 14.213 € steuerlich nicht aus“

Ergibt somit ein Delta von 40K! … Und der Hinweis von Herrn M. Schmetz …

„Ist die Ausgleichszahlung so hoch, dass im Jahr der Abfindungszahlung der steuerpflichtige 50%-ige Anteil den Höchstbetrag der abzugsfähigen Altersvorsorgeaufwendungen übersteigen würde, so würde es Sinn machen einen Teil der Einzahlungen des Arbeitgebers bereits in einem Kalenderjahr vor der Abfindungsauszahlung zu leisten.“

Wenn der AG mitspielt, ist das eine prima Möglichkeit die Abfindungszahlung steuerlich noch weiter zu optimieren.

Gruß

Lars

Danke Lars. Es ist schon erstaunlich, was es immer wieder für Möglichkeiten gibt. Für einen Laien eigentlich nicht zu überblicken, deshalb ist ja auch die Webseite und das Forum soooo hilfreich. Ich bedanke mich.

Vielen Dank für den klar strukturierten Beitrag, der aus meiner Sicht keine Fragen mehr offen lässt.

Gruß

The_Doctor

Diesen Beitrag habe ich inhaltlich direkt meinem Personalbereich geschickt und habe nun folgende Antwort erhalten:

„Die Ausgleichszahlung des Arbeitgebers an die deutsche Rentenversicherung kommt der Frühpensionierung und bei Aufhebungsverträgen mit bereits bestehendem Rentenzugang zum Tragen“ Ich habe mit 57 Jahren keinen direkten Rentenzugang, nun meine Frage: Ist die Aussage des Personalbereiches richtig? Ich hatte den Gastbeitrag anders verstanden.

Gruß

Spider

Moin Spider124,

„Ich habe mit 57 Jahren keinen direkten Rentenzugang, nun meine Frage: Ist die Aussage des Personalbereiches richtig?“

Die Aussage der Personalabteilung ist falsch. Die Regelung ist eindeutig im §3 Nr.28 EStG dargelegt und eine eigene Einzahlung oder/bzw. Einzahlung vom AG zum Ausgleich von Rentenabschlägen (Abfindung) ist ab dem 50. Lebensjahr möglich. Selbst der Bezug einer Rente (siehe letzter Satz unter Punkt 2 der GRA) steht einer Einzahlung nicht im Wege.

Ich habe noch einmal die GRA (Gemeinsame Rechtliche Anweisung) §187a SGB VI der DRV quergelesen. Unter Punkt 2 steht:

2. Berechtigung zur Zahlung von Beiträgen (Absätze 1 und 1a)

Die Voraussetzungen für die Berechtigung zur Zahlung von Beiträgen zum Ausgleich oder zur Verringerung von Rentenminderungen aufgrund vorzeitiger Inanspruchnahme einer Rente wegen Alters ergeben sich aus § 187a Abs. 1 und Abs. 1a S. 2 SGB VI in Verbindung mit § 109 Abs. 5 S. 4 SGB VI.

Nach § 187a Abs. 1 S. 2 SGB VI ist Voraussetzung für die Berechtigung zur Ausgleichszahlung, dass die Versicherten zuvor im Rahmen einer Rentenauskunft nach § 109 Abs. 5 S. 4 SGB VI erklärt haben, eine abschlagsbehaftete Altersrente in Anspruch nehmen zu wollen.

Die Berechtigung zur Ausgleichszahlung endet zu dem Zeitpunkt, ab dem eine Rente wegen Alters ohne Rentenminderung bezogen werden kann, spätestens bei Erreichen der Regelaltersgrenze.

Die Ausgleichszahlung ist nur auf der Grundlage der Rentenauskunft nach § 109 Abs. 5 S. 4 SGB VI zulässig. Nimmt der Versicherte die Altersrente, die Grundlage für die Auskunft war, nicht in Anspruch, entfällt die Berechtigung zur Ausgleichszahlung auf der Grundlage dieser Auskunft. Die Versicherten können dann jedoch eine neue Rentenauskunft nach § 109 Abs. 5 S. 4 SGB VI beantragen.

Der Bezug einer Rente wegen verminderter Erwerbsfähigkeit, Erziehungsrente, Altersrente als Voll- oder Teilrente (mit Abschlag) steht der Zahlung der Beiträge nicht entgegen.

Zitat Ende

Soll ich die gesamte GRA zum §187a SGB VI noch einmal einstellen?

Gruß

Lars

Nachdem ich mir §3 Nr. 28 EStG nochmals genauer angeschaut habe, ist mir in Bezug auf die Ausgleichszahlung durch den AG doch noch etwas unklar.

In besagtem Paragraphen steht dass „…die Zahlungen des Arbeitgebers zur Übernahme der Beiträge im Sinne des § 187a des Sechsten Buches Sozialgesetzbuch, soweit sie 50 Prozent der Beiträge nicht übersteigen“ steuerfrei sind. Es ist hier von den Beiträgen und nicht von der Zahlung des AG die Rede.

Wenn der AG von Max Mustermann in obigem Beispiel nicht 80.000 € an die DRV überweist, sondern nur 30.000 €, wären diese nach meinem Verständnis i.S.d. Gesetzestextes komplett steuerfrei.

Im Beitrag steht dagegen, dass „eben nur 50% der geleisteten Zahlung des Arbeitgebers nach § 3 Nr. 28 EStG der Steuerfreiheit unterliegen“, das wären demnach nur 15.000 €, um beim Beispiel zu bleiben.

Da dies ein fundamentaler Unterschied ist, würde mich interessieren, welche Paragraphen für diese Bewertung maßgeblich sind.

Danke sehr.

Gruß

The_Doctor

Die Frage erscheint mir berechtigt. Ich werde Hrn. Schmetz einmal um eine Erläuterung bitten (aktuell im Urlaub).

Gruß, Der Privatier

Vielen Dank für die Nachfrage. Der § 3 Nr. 28 EStG könnte hier meines Erachtens wesentlich klarer formuliert sein. Aber so ist es leider teilweise mit Gesetzestexten. Nicht ohne Grund haben die zahlreichen Kommentierungen zu den Gesetzestexten Ihre Daseinsberechtigung.

Der Kommentar von Littmann/Bitz/Pust schreibt zum §3 Nr. 28 EStg das Folgende

„Auch die Zahlungen des ArbG zur Übernahme der Beiträge iSd § 187a SGB VI, soweit sie 50 % der Beiträge nicht übersteigen, sind steuerfrei. § 187a SGB VI ermöglicht es, Rentenminderungen wegen vorzeitiger Inanspruchnahme der Altersrente durch Zahlungen auszugleichen. Von diesen Zahlungen darf der ArbG nur die Hälfte tragen, wenn sie für den ArbN steuerfrei sein sollen. Soweit er überschießende Zahlungen tätigt, handelt es sich um stpfl Arbeitslohn.“

Frotscher/Geurts schreibt in seinem Kommentar hierzu das Folgende:

„Gem. § 187a SGB VI können bis zur Vollendung der Regelaltersgrenze Rentenminderungen, die durch die vorzeitige Inanspruchnahme einer Rente wegen Alters entstehen würden, durch freiwillige Zahlungen von zusätzlichen Rentenversicherungsbeiträgen ausgeglichen werden. Die Höhe dieser zusätzlichen Beiträge ergibt sich aus § 187a Abs. 2 SGB VI. Übernimmt der Arbeitgeber (freiwillig) diese Zusatzbeiträge ganz oder z. T., so kann dies die Bereitschaft seiner Arbeitnehmer zur späteren Inanspruchnahme von Altersteilzeit fördern. Aus diesem Grunde stellt § 3 Nr. 28 EStG solche Zahlungen des Arbeitgebers bis zur Hälfte der eigentlich vom Arbeitnehmer zu leistenden Zusatzbeiträge steuerfrei. Die Begrenzung der Höhe nach rechtfertigt sich dadurch, dass auch die übrigen (Pflicht-) Beiträge des Arbeitgebers zur gesetzlichen Rentenversicherung gem. § 3 Nr. 62 EStG nur bis zur Hälfte des Gesamtbeitrags steuerfrei sind.“

Hieraus ergibt sich meines Erachtens eindeutig, dass Zahlungen des Arbeitgebers immer nur in Höhe von 50% steuerfrei sein können. Eine Rangfolge, dass zunächst die ersten 50% des maximalen Ausgleichsbetrages als Zahlung des Arbeitgebers steuerfrei sind, lässt sich hieraus nicht ableiten. Dies wäre meines Erachtens auch vollkommen systemwidrig.

Sollte der konkrete Fall bei Ihnen vorliegen, sollten Sie vorab mit Ihrer Personalabteilung abklären in welcher Höhe die Ausgleichszahlung als steuerfrei erachtet wird und in welcher Höhe als steuerpflichtig mit gleichzeitigem Ausweis auf der Lohnsteuerjahresbescheinigung als Beiträge des AN in die Deutsche Rentenversicherung.

Ich möchte an dieser Stelle gerne einen Beitrag verlinken, der die Schlussfolgerung des Privatiers stützt, dass die Zahlungen des AG zur Übernahme der Ausgleichszahlungen für Rentenabschläge (§187a SGB VI) vollständig steuerfrei bleiben, sofern sie 50% der insgesamt zu zahlenden Ausgleichszahlungen nicht überschreiten.

https://www.haufe.de/personal/entgelt/arbeitgeberleistungen-zum-ausgleich-von-rentenabschlaegen_78_481880.html

Im verlinkten Beitrag ist u.a. Folgendes zu lesen: „Werden die Ausgleichsbeiträge vom Arbeitgeber übernommen, ist die Hälfte der Beiträge steuer- und beitragsfrei. Übernimmt der Arbeitgeber auch die andere Hälfte der Ausgleichsbeträge, wird diese von der Finanzverwaltung als Teil der Entschädigung, die im Zusammenhang mit der Auflösung eines Dienstverhältnisses geleistet wird, behandelt.“

Wäre immer nur die Hälfte der AG-Zahlung steuerfrei, würde der Konditionalsatz „Übernimmt der AG auch die andere Hälfte…“ überhaupt keinen Sinn ergeben, da der AG ja keinerlei Möglichkeit hätte, die andere Hälfte nicht zu übernehmen, weil seine Zahlung immer aus zwei Hälften besteht.

Das ist meiner Meinung nach ein weiterer Beleg dafür, dass 50% der von der DRV ermittelten Ausgleichsbeiträge steuerfrei sind und nicht nur 50% der Zahlung des AG.

Gruß

The_Doctor

Moin The_Doctor,

vor einiger Zeit hatte ein User nachfolgenden Link eingestellt. Schau dir hierzu das eingefügte Beispiel einmal an.

https://www.steuerberater-pressler.de/abfindung-clever-einsetzen-und-rentenkuerzungen-vermeiden/

Ich möchte aber noch folgendes erwähnen:

Ganz unter ist ein Praxistipp angefügt. Wir hatten aber zusammen klären können, dass diese Aussage so nicht stimmt, denn:

siehe Niederschrift des GKV Spitzenverbandes, der Deutschen Rentenversicherung Bund und der Bundesagentur für Arbeit über Fragen des gemeinsamen Beitragseinzugs am 21.11.2018 (Punkt 6 „Beitragsrechtliche Beurteilung vom Arbeitgeber übernommener Beiträge zum Ausgleich von Rentenabschlägen nach §187a SGB VI“) ab S.19

Folgendes:

……

Unter Zurückstellung rechtlicher Bedenken ist nach Auffassung der Besprechungsteilnehmer im Beitragsrecht weiterhin der steuerrechtlichen Auffassung zu folgen. Demnach wird die Finanzierung der Ausgleichszahlung durch Arbeitgeber grundsätzlich als Entschädigung für den Wegfall künftiger Verdienstmöglichkeiten aufgrund des Verlustes des Arbeitsplatzes angesehen, die im vollen Umfang beitragsfrei ist. Eine konkrete Vereinbarung über eine vorzeitige Beendigung des Beschäftigungsverhältnisses ist nicht zwingend erforderlich.

Auszug Ende.

Gruß

Lars

Vielen Dank, Lars. Ich habe zwar schon viel im Internet recherchiert, diesen Beitrag hatte ich aber noch nicht gefunden.

Ist schon erstaunlich, dass selbst unter Steuerberatern kein einheitliches Verständnis in Bezug auf die Ausgleichszahlung besteht.

Gruß

The_Doctor

Guten Tag Zusammen,

mir sind die Beiträge von Haufe und vom Kollegen Pressler vor Erstellung meines Gastbeitrages bekannt gewesen. Ich halte nach wie vor beide Beiträge für sachlich falsch.

Folgende Fundstelle ist hier noch interessant: https://www.rehm-verlag.de/eLine/portal/start.xav?start=%2F%2F*%5B%40attr_id%3D%27lexlohn2020_2b4f1b1ce9c96b70d035bb1371c200dd%27%5D

Zitat: „Nach § 3 Nr. 28 EStG sind Zahlungen des Arbeitgebers zur Übernahme von Beiträgen im Sinne des § 187a SGB VI steuerfrei, soweit die Zahlungen des Arbeitgebers 50 % der Beiträge nicht übersteigen. Die Steuerfreiheit ist also auf die Hälfte der insgesamt geleisteten zusätzlichen Rentenversicherungsbeiträge begrenzt, da auch Pflichtbeiträge des Arbeitgebers zur gesetzlichen Rentenversicherung nur in Höhe des halben Gesamtbeitrags steuerfrei sind. Die Berechtigung zur Zahlung solcher Beiträge und damit die Steuerfreistellung setzen voraus, dass der Versicherte erklärt, eine solche Rente zu beanspruchen. Die steuerfreien Beträge unterliegen übrigens nicht dem Progressionsvorbehalt (vgl. dieses Stichwort).

Der verbleibende steuerpflichtige Teil der vom Arbeitgeber übernommenen Rentenversicherungsbeiträge ist im Grundsatz eine Entlassungsabfindung, die zwar steuerpflichtig ist, aber unter Anwendung der sog. Fünftelregelung ermäßigt besteuert werden kann, wenn die hierfür erforderlichen Voraussetzungen vorliegen (vgl. die Erläuterungen beim Stichwort „Abfindung wegen Entlassung aus dem Dienstverhältnis“).“

Ich hatte ja bereits einen Weg über die Lohnsteueranrufungsauskunft zur rechtlichen Klärung aufgezeigt. Dem Bundesfinanzministerium habe ich aber heute auch die verschiedenen Positionen per Mail dargelegt und um eine Klarstellung gebeten. Ich befürchte nur, dass diese nicht zeitnah erfolgen wird.

Herzlichen Dank an Herrn Schmetz für die Initiative, zu der fraglichen Regelung einmal eine Stellungnahme von „höchster Stelle“ zu erlangen.

Ich fürchte allerdings auch, dass mit einer Antwort nicht in Kürze zu rechnen sein wird.

Auf welchem Weg auch immer sich eine Antwort ergeben sollte: Eine kurze Nachricht wäre für alle Leser hier sehr hilfreich. Vielen Dank.

Gruß, Der Privatier

Zunächst einmal möchte ich mich bei Hrn. Schmetz bedanken, dass er sich hier mit einem ausführlichen Kommentar an der Diskussion beteiligt und noch zusätzliche Kommentierungen ergänzt hat.

Es fällt mir aus mehreren Gründen schwer – aber ich möchte dennoch Zweifel an der Darstellung anmelden. Begründung:

1. Ich halte die Aussage des §3 Nr.28 EStG eigentlich für recht deutlich. Wenn man ihn einmal auf die Kernaussage reduziert, so lautet diese:

„Steuerfrei sind Zahlungen des Arbeitgebers zur Übernahme der Beiträge im Sinne des § 187a SGB VI, soweit sie 50 Prozent der Beiträge nicht übersteigen.“

Oder, etwas anders formuliert: Die Zahlungen des AGs sind steuerfrei, soweit sie 50% der berechneten Ausgleichszahlungen nicht übersteigen.

2. Diese Sicht bestätigt sich meiner Meinung nach durch beide der aufgeführten Kommentare. Auch hier wieder auf die wesentlichen Aussagen reduziert:

a) Littmann/Bitz/Pust: „Von diesen [Ausgleichs-]Zahlungen darf der ArbG nur die Hälfte tragen, wenn sie für den ArbN steuerfrei sein sollen.“

b) Frotscher/Geurts: „Aus diesem Grunde stellt §3 Nr.28 EStG solche Zahlungen des Arbeitgebers bis zur Hälfte der eigentlich vom Arbeitnehmer zu leistenden Zusatzbeiträge steuerfrei.“

Aus meiner Sicht sehe ich hier drei recht klare Aussagen, die alle zum Inhalt haben, dass die Zahlungen des AG zur Übernahme der Ausgleichszahlungen für Rentenabschläge (§187a SGB VI) vollständig steuerfrei bleiben, sofern sie 50% der insgesamt zu zahlenden Ausgleichszahlungen nicht überschreiten.

Gruß, Der Privatier

Hallo,

das ist in der Tat eine hoch spannende Frage, die ich mir und meinem Steuerberater auch schon gestellt habe. Er vertrat allerdings auch die Ansicht, dass die Zahlung des AG nur zur Hälfte steuerfrei sei.

Lässt sich das womöglich verbindlich klären?

In meinem Fall ist es so, dass mein Ausgleich der Rentenminderung rund 90000 Euro beträgt. 50000 davon habe ich in den vergangenen Jahren bereits bezahlt. Die restlichen 40000 soll nun mein AG von meiner Abfindung (180k) abziehen und Anfang 2022 an die DRV zahlen. Da würde es nun einen deutlichen Unterschied machen, ob die gesamten 40000 Euro steuerfrei sind (weil ja schließlich weniger als die Hälfte der Gesamtsumme von 90000) – oder nur 20000 davon (also die Hälfte der Zahlung des AG über 40000). Denn je nach Ergebnis müsste ich dann noch einen Batzen für meine Frau zusätzlich an die DRV überweisen, um meine Vorsorgeaufwendungen vollständig ausnutzen zu können. Insofern wäre es großartig, wenn sich diese Frage bis Herbst klären ließe.

Besten Dank an alle, die sich hier immer wieder den Kopf zerbrechen!

Vielen Dank für Ihre Anmerkungen, Herr Ranning.

Ich hatte bereits begonnen, gestern Abend einen ähnlich lautenden Kommentar zu schreibeb, da ich den Gesetzestext und die Kommentierungen exakt so interpretiere, wie Sie es tun.

Leider gab es dann einen Notfall in meiner Familie, weshalb ich das Schreibem abbrechen musste.

Ich bin sehr gespannt auf die Antwort von Herrn Schmetz….

Grüß

The_Doctor

Toller Beitrag und gut mit Beispielen belegt. Aber ein Manko finde ich … Max Mustermann ist heute 55 Jahre und bekommt 8 Jahre vor seinem vorzeitigen Renteneintritt mit 63 Jahren eine Abfindung. So zeitig werde ich nicht von meinem AG abgefunden und ich mag trotzdem den beschriebenen Werdegang über den AG nehmen, jedoch soll dieser statt einer Abfindung mein Weihnachtsgeld an die DRV überweisen. Gelten dafür dieselben Steuer-und SV-Betrachtungen wie bei einer Abfindung?

Danke! 🙂

Moin Brocken_67

teils, teils ….

die Abweichung (siehe oben, bezogen auf Abfindungzahlung) liegt darin, dass bei der zweiten Hälfte der Einzahlung (aus dem laufendem Gehalt) nicht die vorteilhafte Fünftelregelung angewendet werden kann. (geht nur bei Entlassungsentschädigungen)

Auf der zweiten Hälfte zahlst du Lohnsteuer, diese Hälfte kann jedoch in der Steuererklärung als Altersvorsorgeaufwendung abgesetzt werden. Die zunächst gezahlte Lohnsteuer erhält du so zum Teil vom Finanzamt zurück.

Auch bei diesem Konstrukt greift der §3 Nr.28 EStG.

§3 Nr.28 EStG „STEUERFREI“

Nr.28 … sowie die Zahlungen des Arbeitgebers zur Übernahme der Beiträge im Sinne des § 187a des Sechsten Buches Sozialgesetzbuch, soweit sie 50 Prozent der Beiträge nicht übersteigen;

Übrigens: in einigen Tarifverträgen ist festgelegt, dass der AG für seine AN (kleinere) Beträge zum Ausgleich einer Rentenminderung bei vorzeitiger Inanspruchnahme einer Rente wegen Alters (§187a SGB VI) zahlt, der AN kann diesen von sich aus weiter aufstocken.

Eine sehr interessante Frage hat der User The_Doctor (weiter oben) aufgeworfen … warten wir einmal auf die Information vom Privatier.

Gruß

Lars

Hallo Lars,

Danke für die Kommentierung.

Die vom User The_Doctor aufgeworfene Frage ist ja noch immer nicht entschieden. Ob diese Frage eine Personalabteilung (HR) klären kann, zweifele ich mal an. Meine ist zumindest dazu nicht in der Lage, ansonsten wäre ich nicht hier. Die zuständige Dame bekam weder von der DRV noch vom Finanzamt eine befriedigende Antwort, sie hat nicht mal den Hauch einer Peilung, wie sie mit meinem Wunsch umgehen soll. Darum hat sie mich in die Spur geschickt, meinen Steuerberater zu fragen und bei meinem Finanzamt eine verbindliche Auskunft (kostenpflichtig) zu bekommen.

Am Ende muss ich ihr noch erklären, wie sie diese Zahlung in ihrem Abrechnungssystem integriert.

Das Bundesland, in dem ich beschäftigt bin, hat sich den progressiven Tarifverträgen anderer noch nicht anschließen können, zudem ist mein AG nicht Mitglied im Tarifverband.

Was mir noch Kopfschmerzen bereitet ist der Fakt, dass Urlaubs- oder Weihnachtsgeld im Arbeitsvertrag als Entgelt definiert ist. Die Ausgleichszahlung durch den AG aber als freiwillige Zusatzleistung im Gesetzestext benannt wird. Im Grunde genommen würde mein AG in meinem Fall seinen Teil der Arbeitsvertrages nicht erfüllen.

Ich verfolge die muntere Diskussion hier mal weiter…

Gruß

Brocken_67

Es ist meines Erachtens nicht der richtige Weg, dass Ihr Steuerberater das durch eine verbindliche Auskunft in Erfahrung bringt. Zunächst muss Ihr Arbeitgeber wissen, welchen Betrag er steuerfrei belassen kann und welchen er der Besteuerung unterwerfen muss. Hier halte ich die Möglichkeit einer Lohnsteueranrufungsauskunft (kostenfrei) für die wesentlich bessere Wahl. Sofern Ihr Arbeitgeber nicht steuerlich beraten ist, macht es natürlich Sinn der Personalerin ein wenig behilflich zu sein. Aber dafür haben wir ja jetzt hier in dieser Diskussion genug Input.

Mehr zur Lohnsteueranrufungsauskunft hier https://www.haufe.de/personal/entgelt/anrufungsauskunft-kosten-zustaendigkeit-bindungswirkung_78_434768.html

… da bin ich voll und ganz bei Ihnen! Ich denke, jetzt habe ich genügend Futter für die Dame aus HR, damit sie sich ihr Bild machen und meinen Wunsch – zumindest aus diesem Blickwinkel – ablehnen kann. Besten Dank Hr. Schmetz.

Ich habe zum Thema Beitragszahlungen durch den AG (§187a SGB VI) aus Gehaltsumwandlung heute noch folgende Passagen gefunden:

Aus der DRV-Zeitschrift „Summa Summarum“ Ausgabe 1/2019 S.8

Ausgleich von Rentenabschlägen: Beitragsrechtliche Behandlung von Arbeitgeberbeiträgen“

Eine Beitragszahlung durch den Arbeitgeber im Wege einer Gehaltsumwandlung führt jedoch weder zur Steuerfreiheit nach § 3 Nr. 28 EStG bzw. der verminderten Besteuerung nach § 24 Abs. 1 EStG noch zur Beitragsfreiheit.

und siehe „BUHL“ SteuerSparen – Früher in die Rente (Ausgabe 31.05.2019 / Aktualisiert 11.12.2019)

„Eine Beitragszahlung durch den Arbeitgeber als Gehaltsumwandlung ist schädlich, heißt: Sie führt weder zur Steuer- noch zur Beitragsfreiheit.“

… letzter Satz im Link …

https://www.buhl.de/steuernsparen/frueher-in-die-rente/

Gruß

Lars

PS: Damit fällt die Steuer-/Sozialversicherungsfreiheit bei Einzahlungen durch den AG aus einer „Gehaltsumwandlung … Weihnachtsgeld/Urlaubsgeld“ wohl flach. Herr Schmetz hat einen sehr guten Hinweis gegeben, wie die Verantortlichen aus dem Lohnbüro das in Erfahrung bringen könnten. Danke Herr Schmetz für die hilfreiche Unterstützung.

Auch wenn die Nachricht für mich schlecht ist, danke ich auch Dir für Deine umfangreiche Recherche. Mal sehen, ob ich vom AG jetzt das selbe Bild gespiegelt bekomme.

Gruß

Brocken_67

@Broken_67,

Weihnachtsgeld ist nun mal keine Abfindung, daher gelten nicht die gleichen Steuerregel wie bei einer Abfindung. Du kannst aber Einzahlungen an die DRV als Altersvorsorgeaufwendungen unter bestimmten Voraussetzungen von der Steuer absetzen.

Das findest du hier unter https://der-privatier.com/kap-6-8-2-ausgleichszahlungen-fuer-renten-abschlaege/ oder sonst hundertfach im Netz unter dem Sitchwort Altersvorsorgeaufwendungen.

@Brocken_67

zu den den Sozialversicherungsbeiträgen etwas Literatur (letzte Absätze) im nachfolgenden Link.

https://sozialversicherung-kompetent.de/rentenversicherung/versicherungsrecht/758-beitragszahlung-vorzeitige-inanspruchnahme-altersrente.html

Gruß

Lars

Danke für den Beitrag! Meine Fragen dazu:

Wird Arbeitslosengeld 1 gezahlt, übernimmt die Arbeitsagentur in der Regel auch Rentenbeiträge (80 Prozent des letzten Bruttogehalts). Mindern im Abfindungsjahr diese Rentenbeiträge der Arbeitsagentur die Höchstbeträge zur Altersvorsorgeaufwendungen zusätzlich, also ähnlich wie laufender Arbeitslohn?

Übernimmt der AG die Ausgleichszahlung aus der Abfindung in die DRV, kann sich das auf die Zusammenballung von Einkünften (also 5tel-Regelung) auswirken? Durch AG-Überweisung an Direktversicherung/Pensionskasse scheint die Gefahr gegeben, wenn ich es richtig verstanden habe.

Ein Tipp, den ich von der kompetenten telefonischen Beratung der DRV bekam: Die DRV kann den maximalen Ausgleichsbetrag für abschlagsfreie Rente mit 63 innerhalb von 2 Wochen (bei mir dauerte es 1 Woche) rausschicken, wenn der Antrag direkt über „Online-Dienste“ der DRV gestellt wird und auf das Einreichen von Formularen und Einreichungen verzichtet wird bzw. werden kann (fehlt bspw. V0211, wird der Ausgleichsbetrag auf Basis des Vorjahres anstatt des aktuellen Jahres berechnet). Geht der Antrag zur Sachbearbeitung, kann es mehrere Monate dauern.

Moin jolly,

„Wird Arbeitslosengeld 1 gezahlt, übernimmt die Arbeitsagentur in der Regel auch Rentenbeiträge (80 Prozent des letzten Bruttogehalts). Mindern im Abfindungsjahr diese Rentenbeiträge der Arbeitsagentur die Höchstbeträge zur Altersvorsorgeaufwendungen zusätzlich, also ähnlich wie laufender Arbeitslohn?“

Nein, Lohnersatzleistungen wie ALG1, KUG, Elterngeld, Pflegeunterstützungsgeld, Insolvenzgeld, Saison-KUG, Krankengeld etc.pp. schmälern nicht! die Höchstbeträge zur Altersvorsorgeaufwendungen.

„Durch AG-Überweisung an Direktversicherung/Pensionskasse scheint die Gefahr gegeben, wenn ich es richtig verstanden habe.“

Ja, beim „Vervielfältiger“* = eine Einzahlung in die Direktversicherung/Pensionsfonds/Pensionskasse (aus der Abfindung) beeinflusst die „Zusammenballung der Einkünfte“. Also in diesem Fall die „Zusammenballung“ überprüfen!

* Vervielfältiger = 4% der BBG multipliziert mit der Anzahl der Beschäftigungsjahre (max.10 Jahre)

„Übernimmt der AG die Ausgleichszahlung aus der Abfindung in die DRV, kann sich das auf die Zusammenballung von Einkünften (also 5tel-Regelung) auswirken?“

Nach meinem Verständnis … NEIN. Aber besser noch einmal einen Steuerberater oder Lohnsteuerhilfeverein hierzu befragen.

„(fehlt bspw. V0211, wird der Ausgleichsbetrag auf Basis des Vorjahres anstatt des aktuellen Jahres berechnet).“

Ja, kann ich auch so bestätigen.

Gruß

Lars

PS: Ich empfehle immer beim Thema DRV-Ausgleichszahlungen einen Beratungsgtermin bei der DRV zu buchen.

Danke für kompetente Antwort!

Hallo Herr Schmetz,

vielen Dank für Ihren Kommentar von heute, 17:22 Uhr.

Ihren wertvollen Hinweis in Bezug auf die Lohnsteueranrufungsauskunft habe ich bereits vor vier Tagen aufgenommen und die entsprechende Anfrage an das Betriebsstättenfinanzamt meines Arbeitgebers gerichtet.

Da meine Abfindung schon bald zur Auszahlung kommt, kann ich nur hoffen, dass entweder meine Anfrage oder Ihre Bitte um Klarstellung vom Bundesfinanzministerium bis dahin beantwortet werden. Ich befürchte aber, dass mir nur die Möglichkeit bleibt, verschiedene Szenarien zu rechnen (bzw. vom Fachmann rechnen zu lassen) und mich für eine davon zu enscheiden.

Ist zwar ärgerlich, da doch eine Menge Geld auf dem Spiel steht, andererseits wäre mir ohne das Buch des Privatiers und dieses Forum überhaupt nicht bewusst gewesen, dass es diese Möglichkeit der Steueroptimierung überhaupt gibt.

Gruß

The_Doctor

Hallo Herr Schmelz,

ganz herzlichen Dank für Ihren obigen Beitrag.

Ich habe jetzt mal für meinen Fall das Ganze mit meiner Steuer-SW (Stand 2020) durchgerechnet und komme für mich zu einem anderen Ergebnis als in Ihrem Fall: ich denke, wenn ich die Beiträge direkt an die Rentenversicherung einzahle ohne die Bezahlung durch den AG, fahre ich insgesamt besser.

Hier meine Daten:

63 Jahre alt, verheiratet, konfessionslos, arbeitslos, Bezug von ALG1 (34.080€ netto pro Jahr).

Ich erhalte eine Abfindung von 300.000€. Weitere Einkünfte haben meine Frau und ich nicht.

Ich habe vor, einen Ausgleichsbetrag von 30.000€ aus meiner Abfindung an die Rentenversicherung zu bezahlen (nicht um Punkte auszugleichen, sondern um zusätzliche Punkte zu „erwerben“).

Diesen Betrag kann ich komplett steuerlich geltend machen, die E-St. + Soli betragen dann zusammen 50.471€€.

Ohne die Einzahlung der 30.000€ würde ich Steuern + Soli in Höhe von 73.639€€ bezahlen.

Die 30.000€ an die Rentenversicherung bescheren mir also einen Steuervorteil von 23.168€€.

Das ist beachtlich.

Wenn nun mein AG zusätzlich 30.000€ aus meiner Abfindung an die Rentenversicherung bezahlt, errechnet sich Steuer + Soli als 41.419€. Damit würde diese zusätzliche Zahlung von 30.000€ gerade mal eine Steuerreduzierung von 9.052€ bewirken.

In meinem Fall wäre also die Einzahlung durch mich der finanziell bessere Weg, oder habe ich einen Fehler gemacht?

Viele Grüße

Bruno

@Bruno_AK,

Ich weiß nicht ob deine Frage noch aktuell ist, aber falls du oder andere immer noch nach einer möglichen Erklärung suchen, hier meine Gedanken dazu.

Auch wenn ich deine eigene Berechnung nicht überprüft habe, gehe ich davon aus, dass du in deinem Fall steuerlich besser fährst, wenn du selbst die Zahlung direkt an die DRV veranlasst.

Der Grund dafür dürfte zum einen daran liegen dass durch deine Einzahlung die Höchstgrenze der absetzbaren Altersvorsorgeaufwendungen bei weitem noch nicht erreicht ist und zum anderen an die Höhe deiner Abfindung.

Eine Rolle spielt natürlich auch, dass bei Selbstzahlung der Betrag der Altersvorsorgeaufwendungen sich vor dem Einsetzten der Fünftelregelung bemerkbar macht (wenn wenig oder keine weitere Einkünfte vorhanden rutsch man schneller in den Bereich der negativen Einkünfte) während bei Zahlung durch den AG nur zur Hälfte. Natürlich ist dann die Abfindungshöhe um diese Hälfte gemindert, aber je nach Abfindungshöhe aufgrund der nicht linearen Einkommensteuerkurve nicht immer die bessere Option.

Fazit:

Der wesentliche Unterschied zwischen deinem Fall und dem oben beschriebenen Beispiel ist der, dass im Beispiel durch die Höhe der zu leistenden Einzahlung an die DRV die Höchstgrenze der absetzbaren Altersvorsorgeaufwendungen mit sage und schreibe 54.213 € längst überschritten ist und daher steuerlich nicht mehr absetzbar. Bei dir ist das nicht der Fall.

Hallo Bruno_AK,

es freut mich, dass Ihnen mein Artikel gefallen hat.

Bitte haben Sie Verständnis dafür, dass ich hier im Forum keine Einzelfallberatung durchführen kann. Meine Kontaktdaten sind unter dem Beitrag verlinkt. Gerne stehe ich Ihnen für eine steuerliche Beratung zur Verfügung.

Beste Grüße

Markus Schmetz

Hallo Herr Schmelz,

das werde ich mit Sicherheit in Anspruch nehmen.

Viele Grüße

Bruno

Ich möchte kurz über das Ergebnis meiner Lohnsteueranrufungsauskunft berichten:

Beim zuständigen Betriebsstättenfinanzamt hatte ich nachgefragt, ob

50% der von der DRV in der „Auskunft zum Ausgleich einer Rentenminderung“ genannten Beiträge

ODER

50% des vom Arbeitgeber überwiesenen Betrags

steuerfrei sind.

Ich habe inzwischen die Klarstellung erhalten, dass meine Interpretation korrekt ist und dass tatsächlich 50% der von der DRV in der „Auskunft zum Ausgleich einer Rentenminderung“ genannten Beiträge steuerfrei sind.

Leider musste ich inzwischen erkennen, dass mir diese Auskunft im Endeffekt nicht weiterhilft. Sie mag zwar im Lohnsteuerabzugsverfahren rechtlich bindend sein, falls mein Wohnsitzfinanzamt bei der Einkommensteuerveranlagung den Sachverhalt aber anders einschätzt, bringt sie mir leider überhaupt nichts.

Gruß

The_Doctor

Ich hatte letzte Woche auch Kontakt mit der Referentin beim Bundesfinanzministerium (BMF), die meine Anfrage hierzu bearbeitet. Aus dem Gespräch ergab sich, dass mittlerweile drei Personen diese Anfrage bearbeiten. Das zeigt zum einem, dass es für die Theoretiker in Berlin auch nicht wirklich klar ist wie der 3 Nr. 28 EStG auszulegen ist. Es zeigt aber meines Erachtens auch, dass diese Vorschrift nicht wirklich häufig angewendet wird. Denn dann hätte das BMF ja eigentlich schon wesentlich früher mit dieser Frage konfrontiert werden müssen.

Ich bin nach dem Gespräch guter Dinge, dass ich diesen Monat eine verbindliche Antwort erhalten werde. Diese werde ich dann gerne hier teilen.

Zum Thema Lohnsteueranrufungsauskunft: In dem von mir verlinkten Artikel von Haufe zum Thema Lohnsteueranrufungsauskunft steht: „Die Bindungswirkung einer Anrufungsauskunft erstreckt sich aber nicht auf das Veranlagungsverfahren. Das Wohnsitzfinanzamt kann daher bei der Einkommensteuerveranlagung einen anderen Rechtsstandpunkt einnehmen (Urteil des Bundesfinanzhofs vom 17. Oktober 2013, VI R 44/12, BStBl 2014 II S. 892).“

Somit bleibt ein Restrisiko in der Veranlagung, dass das Finanzamt für die Einkommensteuer hier abweicht. Sobald wir aber die Stellungnahme des BMF haben, sollte hier hoffentlich Rechtsklarheit bestehen.

Kurzes Update zu meiner Anfrage der Auslegung des § 3 Nr. 28 EStG an das Bundesfinanzministerium:

Auszug aus der Mail der Referentin des BMF: „Wir werden diese Thematik im Sinne einer einheitlichen Rechtsauslegung nunmehr bei nächster Gelegenheit mit den obersten Finanzbehörden der Länder erörtern. Im Anschluss daran werde ich Sie über das Ergebnis informieren.“

Ich habe heute nochmals nachgefasst und gefragt, wann die nächste Gelegenheit denn sein wird.

Beste Grüße

Markus Schmetz

Danke für das Update.

Ich empfinde die Aussage der Referentin des BMF allerdings als befremdlich.

Einerseits sollte man meinen, dass dem BMF die Interpretation eines nicht gerade neuen Gesetzes eigentlich bekannt sein sollte. Andererseits frage ich mich, warum sich ein Bundesministerium mit den Ländern abstimmen will? Ist das EStG jetzt Ländersache?!

Und zum Abschluss wundert es mich, dass Hr. Schmetz (angeregt durch die Diskussion hier in den Kommentaren) offenbar der Erste war, der diese Frage gestellt hat.

Wie gesagt: Alles etwas eigenartig. Um so mehr bin ich auf das Ergebnis gespannt.

Gruß, Der Privatier

Das kann ich nur unterstreichen. Auch ich habe mich über diese Aussage der Referentin sehr gewundert. Natürlich auch sehr unbefriedigend für die Steuerpflichtigen, die im Moment keine Rechtssicherheit haben.

Hallo Herr Schmetz,

gibt es schon etwas Neues? Immerhin sind inzwischen wieder drei Monate seit Ihrer letzten Wasserstandsmeldung vergangen. Wobei ich ahne, dass das aus ministerieller Sicht wohl eher ein Wimpernschlag sein dürfte…

Der Grund meiner Hartnäckigkeit: Nicht nur bei mir rückt der Auszahlungstermin der Abfindung näher und meine Lohnabteilung hat noch keinen Plan, was sie nun wie verrechnen soll.

Besten Dank!

Hallo Paul Eugen,

nein, leider habe ich bis dato keine Rückmeldung erhalten. Man hatte mir vom Bundesministerium der Finanzen zugesichert sich umgehend zu melden sobald der Abstimmungsprozess mit den Ländern abgeschlossen ist.

Hallo Herr Schmetz,

prima, dass Sie an dem Thema dranbleiben! Die Frage dürfte für viele Nutzer hier nämlich von großer Relevanz sein. Allerdings fürchte ich, dass vor der Kür der neuen Koalition in dieser Frage nicht viel entschieden wird – und danach kommt es im Ministerium hoffentlich zu keinem fundamentalen Stühlerücken.

Beste Grüße

Paul Eugen

Hallo Zusammen,

ich möchte gerne auf den folgenden Artikel „Rente: Warum sich Extra-Beiträge 2022 besonders lohnen“ aufmerksam machen. Zu finden unter: https://www.ihre-vorsorge.de/magazin/lesen/rente-warum-sich-extra-beitraege-2022-besonders-lohnen.html

Beste Grüße

Markus Schmetz

Hallo Herr Schmetz,

das ist mir vor sechs, acht Wochen, als die Zahlen bekannt gegeben wurden, auch spontan in den Sinn gekommen. Allerdings hatte ich mir wegen etwaiger Denkfehler dabei nicht ganz über den Weg getraut – insofern bin ich nun sehr beruhigt.

Da die Werte ja normalerweise jedes Jahr steigen und meine Abfindung im März 22 fließen wird, hatte ich nach Rücksprache mit meiner sehr netten DRV-Sachbearbeiterin ursprünglich den Plan, die Höhe meiner noch offenen Rest-Ausgleichszahlung Mitte Dezember aktualisieren zu lassen. Dann wären nämlich noch die alten Zahlen von 2021 verwendet worden, die dann drei Monate Gültigkeit behalten. Bei sinkenden Werten für 2022 ist das nun jedoch nicht mehr nötig, im Gegenteil.Ein Sonderfall, der wohl nicht allzu oft vorkommen dürfte.

Der Hintergrund ist, dass die ursprüngliche Berechnung meiner Ausgleichszahlung noch aus 2018 datiert und ich seither in drei Raten bereits 49 von damals 88k überwiesen habe. Um dann im März 22 den Rest vom AG überweisen zu lassen, muss man dies halt noch von der DRV aktualisieren lassen, weil die Gesamtsumme seither von 89 auf vermutlich 92 oder93k gestiegen sein dürfte. Nach Aussage der DRV-Mitarbeiterin dauert das allerdings bis zu drei Monate; sie meinte aber, man könne dies auch beschleunigen, wenn man freundlich den Grund angebe.

Geklärt werden muss nun nur noch eine Frage, nämlich die von Herrn Schmetz angestoßene, was mit der Hälfte der Ausgleichszahlung genau gemeint ist. Aber darauf gibt es ja hoffentlich bald eine Antwort aus dem Ministerium!

Beste Grüße

Falls ein neuer „Antrag“ Mitte Dezember gestellt wird …

Es gibt den nachfolgenden Passus zur „Zahlungsfiktion“ der Beitragszahlung bezüglich des §187a SGB VI.

„Die Anwendung der Zahlungsfiktion soll sicherstellen, dass die der Auskunft nach § 109 Abs. 5 S. 4 SGB VI vorausgegangene Bearbeitungszeit des Rentenversicherungsträgers nicht zulasten der versicherten Person geht. Eine zwischenzeitliche Erhöhung des Beitragsaufwands wirkt sich für die versicherte Person daher nicht aus.“

Das ist vorteilhaft (wie in den letzten Jahren) bei steigenden Werten, aber (2022 fallende Werte): der nächste Absatz lautet:

„Hat sich der Beitragsaufwand im Zeitpunkt der tatsächlichen Zahlung verringert, gelten auch bei fristgerechter Zahlung die günstigeren Konditionen. Zeitpunkt der Zahlung im Sinne des § 76a Abs. 1 SGB VI ist in diesen Fällen der Zeitpunkt der tatsächlichen Zahlung.“

Gruß

Lars

Hallo Lars,

besten Dank für die Info! Noch ein Problem weniger – und das ausnahmsweise sogar von Amts wegen.

@Paul,

„Um dann im März 22 den Rest vom AG überweisen zu lassen“

Hast du bereits ausgerechnet (oder ausrechnen lassen) ob die Variante, Zahlung an die DRV über den AG die beste Option ist?

In vielen Fällen ist viel günstiger selbst an die DRV zu zahlen. Siehe meine Antwort an Bruno_AK am 09.10.2021 um 12:52 Uhr.

VG eLegal

@eLegal

ja, mein Steuerberater hat das im Frühsommer, als es an die Formulierung des Aufhebungsvertrags ging, in allen Varianten durchgerechnet. Dort ist der Passus samt Zahlungstermin an die DRV nun aufgenommen. Zusätzlich werden meine Frau und ich aber natürlich auch die Altersvorsorgeaufwendungen in maximaler Höhe nutzen. Ebenso die KV-Vorauszahlung für mich. Zusammen mit einem Kinderfreibetrag und ein paar Handwerkerrechnungen kommen wir so im Idealfall auf einen Steuersatz von fünf bis sieben Prozent.

Die einzige Unwägbarkeit ist wie gesagt noch die Interpretation, welche 50 Prozent nun genau steuerfrei sind. Aber da warten wir mal ab – und im Zweifelsfall füllen wir eine etwaige Lücke auf, indem wir dann halt noch Geld in die Rentenminderung meiner Frau pumpen.

Beste Grüße!

Auszug aus dem Koalitionsvertrag:

„Wir werden das Urteil des Bundesfinanzhofs zum Alterseinkünftegesetz umsetzen. Eine doppelte Rentenbesteuerung werden wir auch in Zukunft vermeiden. Deshalb soll der Vollabzug der Rentenversicherungsbeiträge als Sonderausgaben – statt nach dem Stufenplan ab 2025 – vorgezogen und bereits ab 2023 erfolgen. Zudem werden wir den steuerpflichtigen Rentenanteil ab 2023 nur noch um einen halben Prozentpunkt steigen. Eine Vollbesteuerung der Renten wird damit erst ab 2060 erreicht.“

Gruß

Lars

@Lars,

sollte das tatsächlich so umgesetzt werden, wäre aus meiner Sicht folgende Vorgehensweise vom Vorteil (natürlich nur für Steuerzahler, bei denen der Zeitrahmen auch passt): Altersvorsorgezahlungen an die DRV in der 1. Woche 2023 tätigen. Das hätte gleich 2 Vorteile:

1. 100% anstatt 96% Abesatzbarkeit der Altersvorsorgeaufwendungen (im Rahmen der jeweiligen gültigen Grenzen).

2. Durch die 8-Tage Regel wurden diese Zahlungen dem Jahr 2022 zugerechnet werden, wo die Rentenpunkte recht „günstig“ sind.

VG eLegal

Hallo zusammen,

in unserer Firma wurden nun die Termine bekannt gegeben, wann wer seinen Arbeitsplatz verlieren wird. Die Termine können sich höchstens noch um den ein oder anderen Monat nach hinten verschieben, jedoch nicht mehr nach vorne.

Nun muss ich mir meine Strategie zurechtlegen, wie ich die Besteuerung der Abfindung so gering wie möglich halten werde. Sehr wahrscheinlich werde ich mich mit dieser Strategie auch noch mit einem Steuerberater abstimmen, möchte aber vorab die Möglichkeiten ausloten und wenn möglich, Eure Meinung dazu hören.

Ich habe mir zwei Varianten überlegt. Bei Variante 2 gibt es für mich noch einige Unbekannte bezüglich wäre der Steuervorteil gegenüber Variante 1 wirklich höher?

Variante 2 wäre auch ein ziemliches Kuddelmuddel oder vielleicht doch nicht?

Zuerst die Eckdaten:

Ledig,keine Kinder.

Letzer Arbeitstag: 31.08.2024, da bin ich dann (wenn alles gut geht) 50 Jahre und ein paar Monate alt.

Im Anschluss vom 01.09.2024 bis 31.08.2025 ein Jahr Transfergesellschaft (TG), davon 60% Arbeitsamt und >=20% Arbeitgeber.

Vom 01.09.2025 bis mindestens 31.12.2026 keine weitere Einkünfte bis auf ggf. Ende 2025 einmalig Arbeitslosengeld.

Arbeitgeber ist bereit direkt Ausgleichszahlung in die Rentenversicherung (RV) vorzunehmen.

Abfindung: um mal eine Zahl zu haben mit der man gut rechnen kann, 150.000 €.

Welchen Betrag könnte ich mit vorstellen als Ausgleichszahlung durch AG in die RV zu zahlen, >= 75.000 €.

***

Variante 1:

Vor Ende der TG 31.08.2025 melde ich mich arbeitssuchend, beantrage dann Arbeitslosengeld

und melde mich sofort wieder ab. Einmal festgelegtes Arbeitslosengeld hat 4 Jahre Bestand.

Die Abfindung (der Termin der Auszahlung wird im Aufhebungsvertrag festgehalten)

zahlt der AG im Januar 2026. In 2026 werde ich keine weitern Einkünfte mehr haben.

Um die Steuerlast weiter zu drücken, kaufe ich in 2026 für den Maxmimalbetrag von etwas

> 25.000 € Rentenpunkte, Steuererklärung Vorsorgeaufwand.

***

***

Variante 2:

AG zahlt mit dem letzten Gehalt am 31.08.2024 eine Ausgleichszahlung von >= 75.000 € in

die RV.

Vor Ende der TG 31.08.2025 melde ich mich arbeitssuchend, beantrage dann Arbeitslosengeld

und melde mich sofort wieder ab. Einmal festgelegtes Arbeitslosengeld hat 4 Jahre Bestand.

Den zweiten Teil der Abfindung 75.000 € (der Termin der Auszahlung wird im Aufhebungsvertrag festgehalten) zahlt der AG im Januar 2026. In 2026 werde ich keine weitern Einkünfte mehr haben.

Würden die 75.000 € in 2026 nach der Fünftelregelung versteuert?

Was würdet ihr machen, Variante 1 oder 2?

Von der Steuerlast her würde ich bei Variante 1 gar nicht so schlecht fahren.

Frage, wäre es rechtlich möglich, dass der (alte) Arbeitgeber die Ausgleichszahlung eventuell erst in 2026 leistet, obwohl dann kein Arbeitsverhältnis mehr besteht?

Würde bedeuten in 2026 zahlt der ehemalige Arbeitgeber 75.000 € als Ausgleichszahlung in die RV und die restlichen 75.000 € mir direkt. Keine weiteren Einkünfte in 2026.

***

Sonstiges, Variante 1, die Abfindung die im Jahr 2026 ausgezahlt wird, wird dann wahrscheinlich erst einmal nach Lohnsteuerklasse 6 und nicht nach der ein fünftel Regelung besteuert. Grund, der Arbeitgeber kennt meine Einkünfte in diesem Jahr nicht (Thema Zusammenballung).

Ich würde dem Arbeitgeber zwar was unterschreiben, also dass ich in 2026 definitiv keine Einkünfte haben werde oder mit ihm vereinbaren, dass er die Abfindung im November 2026 auszahlen soll und ich ihm (wenn das möglich ist) im Oktober 2026 vom Finanzamt eine Art bis dato Bestätigung meiner Einkünfte zukommen lasse.

Wenn er sich nicht darauf einlässt, werde ich mir die zuviel gezahlten Steuern bei der Einkommensteuererklärung im Jahr 2027 für das Jahr 2026 zurück holen.

Danke

Ich kann und möchte dazu keine Einschätzung abgeben. Das kann ich so einfach nicht überblicken.

Es wäre sinnvoll, hier einmal die Varianten einzeln durchzurechnen (inkl. Steuer- und anderer Effekte, auch über mehrere Jahre hinweg) und dann gegenüber zu stellen. Es ist sicher eine gute Idee, dies einmal von einem Steuerberater prüfen zu lassen. Ich würde allerdings empfehlen, jemand auszusuchen, der sich mit den Fragestellungen auch auskennt. Diese Kenntnisse sind leider nur selten anzutreffen. Beim Gastautor dieses Beitrages wären Sie aber sicher an einer guten Adresse.

Vielleicht sollte man bei dieser Gelegenheit noch eine weitere Variante prüfen. Ich könnte mir nämlich vorstellen, dass durch die geplante hohe Ausgleichszahlung für Rentenabschläge evtl. auch Steuervorteile verschenkt werden. Wenn nämlich z.B. 80.000€ durch den AG eingezahlt werden, so kann er zwar 40.000€ steuerfrei zahlen, der Rest ist aber zunächst (mit Fünftelregel) zu versteuern. Diese 40.000€ übersteigen aber deutlich die Höchstgrenze, bis zu der ein Lediger Sonderausgaben zur Altersvorsorge geltend machen kann.

Aber – wie schon gesagt – das alles ist nicht „mal eben“ zu überblicken und sollte im Detail einmal geprüft werden.

Gruß, Der Privatier

Es geschehen noch Zeichen und Wunder. Soeben habe ich die Mail des Bundesfinanzministeriums mit der Beantwortung der Frage, nach der Auslegung des § 3 Nr. 28 EStG, erhalten. Also nur knapp 7 Monate nach meiner Anfrage.

Die unklare Rechtsfrage, die auch weiter oben hier thematisiert wurde, veranschaulicht das folgende von mir konstruierte Beispiel:

Um Rentenabschläge zu vermeiden ermittelt die DRV für AN Max Muster einen maximalen Beitrag nach § 187a SGB VI in Höhe von 80.000 €. Max Muster erhält ein Abfindungsangebot seines Arbeitgebers in Höhe von 40.000 €. Max Muster möchte, dass sein Arbeitgeber diese 40.000 € als Ausgleichsbetrag nach § 3 Nr. 28 EStG in die DRV einzahlt.

Meine im Gastbeitrag vertretende Meinung: Nur 50% von 40.000 € = 20.000 € sind nach § 3 Nr. 28 EStG steuerfrei. Die weiteren 20.000 € können, sofern einschlägig, nach der Fünftelregelung besteuert werden und gleichzeitig als Altersvorsorgeaufwendungen steuerlich geltend gemacht werden.

Gegenteilige Meinung: Die kompletten 40.000 € sind nach § 3 Nr. 28 EStG steuerfrei, da Sie 50% des maximalen Ausgleichsbetrages in Höhe von 80.000 € nicht übersteigen.

Antwort des BMF vom heutigen Tage:

„Sehr geehrter Herr Schmetz,

der Abstimmungsprozess mit den Ländern ist mittlerweile abgeschlossen. Entschieden wurde, dass es für die Steuerfreiheit nach § 3 Nummer 28 EStG für Zahlungen des Arbeitgebers, die zum Ausgleich der Rentenminderung in Folge der vorzeitigen Inanspruchnahme der Altersrente geleistet werden, auf die insgesamt geleistete Beitragszahlung im Sinne des § 187a SGB VI ankommt. Zahlt nur der Arbeitgeber Beiträge i. S. von § 187a SGB VI, können von der Arbeitgeberleistung somit max. 50 Prozent steuerfrei bleiben. Zahlen Arbeitgeber und Arbeitnehmer zu gleichen Teilen (also jeder 50 Prozent) Beiträge i. S. von § 187a SGB VI, können die Zahlungen des Arbeitgebers vollständig steuerfrei bleiben nach § 3 Nummer 28 EStG.

Für Ihren dargestellten Beispielsfall bedeutet dies, dass die Zahlungen des Arbeitgebers in Höhe von 40.000 € nur komplett nach § 3 Nummer 28 EStG steuerfrei sind, wenn der Arbeitnehmer ebenfalls die übrigen 40.000 € einzahlt. Ist dies nicht der Fall, wären nur 20.000 € nach § 3 Nummer 28 EStG steuerfrei. Es kommt nicht auf die reine Zahlung des Arbeitgebers an, sondern auf die insgesamt, tatsächlich (von Arbeitnehmer und Arbeitgeber) geleisteten Beiträge.“

Meine heutige Antwortmail an den BMF:

„Sehr geehrte Frau xy,

vielen Dank für Ihre Nachricht.

Mit Ihrer Antwort eröffnen Sie aber nun einen Problembereich, den ich bisher beim besten Willen nicht aus dem § 3 Nr. 28 EStG heraus zu lesen vermag. Ich zitiere nochmals den § 3 Nr. 28 EStG: „Steuerfrei sind:….. sowie die Zahlungen des Arbeitgebers zur Übernahme der Beiträge im Sinne des § 187a des Sechsten Buches Sozialgesetzbuch, soweit sie 50 Prozent der Beiträge nicht übersteigen.“

Wir halten fest: Im § 3 Nr. 28 EStG ist nur die Rede von Zahlungen des Arbeitgebers. Sie ergänzen jetzt außerhalb des Gesetzestextes, dass Zahlungen des Arbeitgebers immer dann zu 100% nach § 3 Nr. 28 EStG steuerfrei bleiben, wenn der Arbeitnehmer nachweist, dass er die weiteren 50% des nach § 187a SGB VI berechneten Ausgleichsbetrages auch zu 100% einzahlt. Das kann man beim besten Willen nicht dem § 3 Nr. 28 EStG entnehmen. Wird es hierzu noch ein gesondertes BMF Schreiben geben? Aufgrund dieser Regelung würden sich ja die folgenden Fragen anschließen:

1) Wem muss der Arbeitnehmer die Zahlung an die Deutsche Rentenversicherung nachweisen?

2) Bis wann muss der Arbeitnehmer diese Zahlung an die Deutsche Rentenversicherung nachweisen?

3) Zahlt der Arbeitnehmer nur 39.999 € (siehe Beispielsfall) als Ausgleichsbetrag ein, gelten dann trotzdem nur die 20.000 € des Arbeitgebers als steuerfrei nach § 3 Nr. 28 EStG? Oder etwa auch 39.999 €?

Mit Verlaub, Frau Schelk, aber ich glaube, dass das Praxis-Problem in Ihrem Hause und dann auch anscheinend in den Ländern, nicht richtig erkannt wurde. Die Steuerfreiheit nach § 3 Nr. 28 EStG der Zahlung des Arbeitgebers an eine etwaige Zahlung durch den Arbeitnehmer zu knüpfen, geht zum einem nicht aus dem Gesetzestext hervor und ist zum anderen vollständig praxisfern.

Aber vielleicht ist das Ganze auch nur ein Missverständnis und Sie meinen vielleicht doch nur die Zahlung des Arbeitgebers?

Für eine Aufklärung wäre ich Ihnen dankbar. Für einen etwaigen Erörterungstermin via Videokonferenz, stehe ich Ihnen auch gerne zur Verfügung.“

Bitte beachten Sie, dass Sie sich auf die Mail, die ich vom BMF erhalten habe nicht rechtlich berufen können.

Ich hoffe es dauert nun nicht wieder 7 Monate bis zu einer eindeutigen Antwort des BMF.

Beste Grüße

Markus Schmetz

Hallo Hr. Schmetz,

vielen Dank, dass Sie die aktuelle Aussage des BMF (und Ihre weitergehenden Fragen dazu) hier veröffentlicht haben.

Ich stimme Ihnen zu, dass es sicher hilfreich wäre, wenn es zu dieser Thematik noch ein gesondertes BMF-Schreiben geben würde. Oder alternativ Ihre Zusatzfragen noch beantwortet würden. Ansonsten fehlt den Interessenten für diese Variante die nötige Planungssicherheit.

Falls sich daher in dieser Richtung neue Erkenntnisse ergeben sollten, wären wir hier natürlich immer sehr interessiert!

Gruß, Der Privatier

Hallo Herr Schmetz,

prima, dass Sie diese Info so schnell geteilt haben. Scheint leider ein ziemliches Kuddelmuddel zu werden. Der Weg zur endgültigen Rechtssicherheit dürfte insofern noch ein weiter sein.

Dazu gleich eine Frage in die Runde: Zu allem Ärger ist meine Abfindung vor wenigen Tagen angekommen. 40k davon gingen direkt an die DRV, 50k hatte ich davor schon privat einbezahlt, verteilt über drei Jahre. Natürlich konnte der AG nichts von der Auslegung des BMF ahnen und dürfte somit für 20k zu viel Lohnsteuer abgezogen haben. Vermutlich wird dann auch der Eintrag der Jahreslohnsteuerbescheinigung um 20k zu hoch sein. Weiß jemand, ob sich das im Nachhinein noch korrigieren lässt über die Einkommensteuererklärung für 2022? Oder begehe ich dabei einen Denkfehler und das ist alles gar kein Problem?

Zudem hätte ich ja nach bisheriger Lesart die Hälfte der 40k als Vorsorgeaufwendungen absetzen können, was ich auch dringend gebraucht hätte, um die Steuerlast auf die Abfindung (knapp 58k wurden vom AG kassiert) zu minimieren. Zwar kann ich auch für meine Frau 30k an die DRV überweisen, aber auf den Maximalbetrag komme ich so wohl nicht mehr. Hat da jemand eine Idee? Und vor allem: Was mache ich, wenn das BMF seine Ansicht nochmals ändert? Ich fürchte, ich (und alle anderen Betroffenen) werden noch einige Monate warten müssen, bis alles steuersparend eingetütet werden kann.

Beste Grüße!

Zumindest in Bezug auf Deine erste Frage wäre ich tiefenentspannt: Auf der Lohnsteuerbescheinigung ist ja nur angegeben, welche Bezüge Du hattest und in welcher Höhe Dein AG Steuer abgeführt hat, wobei es sich dabei ja immer nur um Vorauszahlungen auf Deine Einkommensteuer handelt. Die endgültige Steuerschuld wird erst dann ermittelt, nachdem Du Deine Einkommensteuererklärung abgegeben hast.

In meinem Fall hat mein AG 50% des in der „Auskunft zum Ausgleich einer Rentenminderung“ genannten Beitrags steuerfrei an die DRV überwiesen, nachdem mir das Betriebsstättenfinanzamt bestätigt hatte, dass diese Vorgehensweise korrekt ist. Meine Steuererklärung habe ich vor zwei Wochen abgegeben und ich hoffe sehr, dass das zuständige Finanzamt nicht querschießt…

Gruß

The_Doctor

Hallo,

ich habe einen ATZ-Vertrag und muss danach zum frühestmöglichen Termin, i.e. mit 63 Jahren in Rente gehen. Im Vertrag ist festgeschrieben, dass für den Zeitraum zwischen dem vorgezogenen und dem regulären Rentenbeginn eine Ausgleichszahlung von 700 EUR/brutto pro abschlagsrelevanten Monat in die Rentenversicherung eingezahlt wird.

In der Praxis wurde die Ausgleichzahlung wie folgt gehandhabt (Extra-Lohnzettel):

44 Mo abschlagsrelevant x 700 EUR/Mo = EUR 30.800

Ausgl. Rentenmind. AG steuerfrei 11.000 EUR

Ausgl. Rentenmind. AN zu versteuern 11.000 EUR

Ausgl. Rentenmind. Rest zu versteuern 8.800 EUR (Lohnsteuer mehrj. + Solidaritätszuschlag)

Eingezahlt in die Rentenkasse wurden EUR 22.000. (Von der Rentenkasse bestätigt)

(Werte gerundet)

Auf Nachfrage wurde dazu folgende Erklärung abgegeben:

In dem Fall hat der Arbeitgeber die Ausgleichzahlung iHv. 30.800 EUR brutto ermittelt.

Das entsprechende Netto beträgt 22.000 EUR.

Der Arbeitgeber kann die Zahlung bis zur Hälfte dieses Betrages steuerfrei direkt an die Rentenkasse bezahlen, also 22.000/ 2 = 11 000 Euro (Ausgl. Rentenmind. AG auf dem Entgeltnachweis).

Nur diese Summe ist steuerfrei, also 19.800 EUR (Arbeitnehmer -Anteil) ist zu versteuern. (Brutto 30.800- vom Arbeitgeber steuerfrei zahlender Betrag 11.000 (auf dem Entgeltnachweis Ausgl. Rentenmind. AN + Ausgl. Rentenmind. Rest).

Diese Summe fließt in der Position Steuerbrutto sonstig ein.

Ich bin über die Höhe der Abzüge überrascht und habe deshalb die Frage an die Experten, ob das so richtig berechnet wurde? Oder ist das eine von möglichen – für den AN eher ungünstige- Variante? Vielen Dank!

„Ich bin über die Höhe der Abzüge überrascht“

Ich bin zunächst ganz allgemein über die Vorgehensweise der Brutto/Netto-Rechnung überrascht. Ich hätte bei der Formulierung „Ausgleichszahlung von 700 EUR/brutto pro abschlagsrelevanten Monat“ angenommen, dass der hier berechnete Betrag von 30.800€ vollständig in die Rentenversicherung eingezahlt werden sollte.

Allerdings: Der restliche Rechenweg erscheint korrekt und wenn die volle Summe von 30.800€ eingezahlt worden wäre, dann wäre eben auf die Hälfte davon ein Steuerabzug vorzunehmen gewesen. Sofern noch ausreichend andere Zahlungen (Gehalt, etc.) zur Abrechnung anstanden, wäre dann dabei die verbleibende Nettoauszahlung entsprechend gering ausgefallen. Was der AN sicher ebenfalls als nachteilige Variante empfunden hätte. Womöglich waren aber nicht einmal ausreichend andere Zahlungen abzurechnen, so dass die Steuer für die Renteneinzahlungen gar nicht hätte einbehalten werden können.

Insofern insgesamt aus meiner Sicht eine verständliche Vorgehensweise (auch wenn ich sie selber so nicht erwartet hätte).

Ob die Berechnung der Netto-Einzahlung in Abhängigkeit von der berechneten Brutto-Summe korrekt ist, lässt sich wohl nur im Zusammenhang mit allen anderen Zahlungen und pers. Daten ermitteln. Bei einem ledigen AN wird aber relativ schnell der Spitzensteuersatz von 42% erreicht. Und der dürfte hier wahrscheinlich zur Anwendung gekommen sein. Passt nicht so ganz mit den Zahlen überein – das liegt dann aber vielleicht an vorgenommenen Rundungen.

Gruß, Der Privatier

@Cornelia,

ich kann aus deinen Schilderungen nicht eindeutig erkennen, ob dein Fall in der Vergangenheit oder in der Zukunft liegt. Für meine Antworten habe ich ersteres angenommen.

Wie dein ehemaliger AG gerechnet hat, kann ich leider nicht nachvollziehen. Er hätte meiner Meinung nach, die komplette Summe von € 30.800 berücksichtigen müssen und davon 50% steuerfrei. Also deine Steuerlast aus der Ausgleichszahlung nur für €15.400 anstatt für €30.800 berechnen müssen. Aber wenn jetzt so gemacht ist, ist die Sache trotzdem nicht so ganz verloren.

1) Sicherlich ist dir bewusst dass du die versteuerten €11.000 als Altersvorsorgeaufwendungen geltend machen kannst.

2) Darüber hinaus könntest du, wenn die Ausgleichszahlung im Jahr 2022 stattgefunden hat, noch in diesem Jahr die restlichen € 8.800 aus eigener Tasche in die DRV einzahlen. Was du wiederum zu 94% steuerlich geltend machen kannst (natürlich nur im Rahmen des Vorsorgeaufwendungen-Höchsbetrag fürs 2022 ). Solltest du bereits vorgezogene Rente beziehen, würde sich die Rentensteigerung allerdings erst im Monat nach der Einzahlung auswirken.

VG eLegal

Vielen Dank für die Antworten. Da meine ATZ erst im Juli beginnt (Rente erst in 5 Jahren), habe ich die Abrechnung meiner schon in ATZ befindlichen Kollegen genutzt, um den Rechenweg zu demonstrieren. Ich sehe für mich noch die Chance, eine Diskussion mit der Gehaltsabrechnungsabteilung der Firma zu führen. VG. Cornelia

Moin Cornelia,

nur am Rande … ein Auszug aus der GRA zum §187a SGB VI in Bezug auf ATZ:

„Häufig hat der Arbeitgeber des Versicherten im Antrag auf Erteilung einer Auskunft nach § 109 Abs. 5 S. 4 SGB VI sowohl das gegenwärtige beitragspflichtige Arbeitsentgelt als auch die zukünftigen beitragspflichtigen Einnahmen im Sinne der §§ 162 Nr. 1, 163 Abs. 5 SGB VI aus der beabsichtigten Altersteilzeitbeschäftigung bescheinigt. Dies betrifft zu einem großen Teil Fälle, in denen der Arbeitgeber des Versicherten beabsichtigt, Beiträge nach § 187a SGB VI zu zahlen. In diesen Fällen ist eine Auskunft nach § 109 Abs. 5 S. 4 SGB VI unter Berücksichtigung der beiden bescheinigten Beitragsbemessungsgrundlagen zu erstellen. Dies geschieht, indem bei der Erstellung der Auskunft eine durchschnittliche Beitragsbemessungsgrundlage aus den Entgelten für die künftigen Monate der Vollbeschäftigung und aus den Entgelten für die künftigen Monate der Altersteilzeitbeschäftigung bis zum beabsichtigten Rentenbeginn ermittelt wird.“

Gruß

Lars

Guten Tag liebes Expertenforum,

ich möchte gern einen Teil meiner Abfindung durch den Arbeitgeber in mein DRV-Rentenkonto (Ausgleich vorzeitiger Renteneintritt, Rentenauskunft liegt vor) einzahlen lassen.

Nach Lektüre von Buch und vielen der hier eingestellten Beiträge bin ich mir dennoch unsicher, ob ich das Zusammenspiel von Sonderausgaben für Altersversorgung, steuerlicher Begünstigung bei AG-Direktzahlung in die Rentenversicherung aus Abfindung und gemeinsamer steuerlicher Veranlagung richtig verstanden habe. Daher folgende Fragen:

# Frage zur Bestimmung der Höhe des durch den Arbeitgeber direkt in das DRV-Rentenkonto einzuzahlenden Betrags unter der Prämisse steuerlicher Optimierung:

Für Verheiratete werden bei gemeinsamer Veranlagung in 2022 als Sonderausgaben für Altersversorgung ca. 51000€ berücksichtigt. Von diesem Höchstbetrag sind in meinem Fall die laufenden Beiträge der Ehefrau (15000) und die eigenen Beiträge des Jahres (7500) (jeweils AN- und AG-Anteil) abzuziehen. Es verbleibt somit noch ein potentiell steuerlich wirksamer Differenzbetrag von 51000-15000-7500=28500.

Ist die Überlegung korrekt, den vom Arbeitgeber vorzunehmenden Einzahlungsbetrag auf 2*28500=57000€ festzulegen, da 50% dieses Betrags steuerfrei sind und die anderen 50% dem als Sonderausgaben noch berücksichtigungsfähigen Betrag entsprechen?

(Annahme: in diesem Jahr werde ich kein weiteres beitragspflichtiges Einkommen haben)

# Frage zum Abfindungsrechner: Ist der einzugebende Abfindungsbetrag dann in Höhe von 50% dieses Einzahlungsbetrags zu reduzieren, da dieser Teil steuerfrei ist?

Vielen Dank für Eure Rückmeldungen!

Ich kann diese Fragen nicht mit ausreichender Sicherheit beantworten, da es aus meiner Sicht weiterhin Unklarheiten gibt.

Herr Schmetz hat hier vor einiger Zeit einmal vom BMF eine Klärung angefordert. Details dazu siehe Kommentar: https://der-privatier.com/gastbeitrag-ausgleichszahlung-des-arbeitgebers-zur-vermeidung-von-rentenabschlaegen/#comment-40291

Leider bleiben damit immer noch ungeklärte Fragen übrig und ich würde daher empfehlen, die (kostenpflichtige) individuelle Beratung durch einen spezialisierten Steuerberater in Anspruch zu nehmen. Hr. Schmetz wäre da z.B. eine gute Adresse.

Gruß, Der Privatier

Hallo Privatier, Hallo Herr Schmetz,

aktuelle Info in meinem Fall: mein örtliches Finanzamt steht auf dem Standpunkt, daß die 50% der vom Arbeitgeber geleisteten Abfindung ( Zahlung an DRV ) zwar steuerfrei sind aber auch angerechnet werden in der Altersvorsorge. Das heiß: die anderen 50% können nicht mehr als Aufwendungen in der Altersvorsorge berücksichtigt werden, da Höchstbetrag überschritten ist. Der § 24 Nr. 1 EStG wird im Steuerbescheid gar nicht aufgeführt. Ich werde wohl Einspruch erheben müssen.

Denn für mich wäre damit ein Hauptvorteil weg und ich muß stattdessen kräftig Steuern nachzahlen.

Hallo Herr Kirchner, sind denn in ihrer Lohnsteuerjahresbescheinigung die steuerpflichtigen 50% der Einzahlung in die DRV auch als Rentenversicherungsbeiträge Arbeitnehmer ausgewiesen?

Es kommt hier nämlich oft zu Irritationen, weil die Lohnabrechnungssoftware oder derjenige der davor sitzt nicht in der Lage sind das richtig abzurechnen.

Auf jeden Fall Einspruch einlegen. Wenn Sie Unterstützung benötigen, dann melden Sie sich gerne.

Beste Grüße

Hallo Herr Schmetz,

jetzt bringen Sie mich aber gehörig ins Schleudern, denn bei mir ist Feld 23 leer. Allerdings halte ich das auch für richtig. Denn nach der von Ihnen geposteten BMF-Antwort können ja 100 Prozent der vom AG aus der Abfindung eingezahlten Summe an die DRV zur Abwehr einer Rentenminderung steuerfrei bleiben, wenn diese bei maximal 50 Prozent der von der DRV genannten Gesamtsumme liegt und der AN die anderen 50 Prozent bezahlt (hat). Das genau ist bei mir der Fall. Ich habe in den letzten Jahren knapp 50000 Euro an die DRV überiwesen, mein AG aus der Abfindung die fehlenden 40000. Dementsprechend würde ich vermuten, dass in der Lst-Besch. in Feld 10 die Abfindung minus der kompletten DRV-Zahlung des AG für mich ausgewiesen wird.

Begehe ich damit einen Denkfehler oder muss Feld 23 zusätzlich ausgefüllt sein? Daber mit Letzterem würde ich dann ja den doppelten Nutzen daraus ziehen, was meines Erachtens nicht vorgesehen sein kann. Vielleicht haben Sie ja einen kleinen Fingerzeig.

Besten Dank

Paul Eugen

Hallo Paul Eugen,

in meinem Post vom 30.03.2022 habe ich ja auch meine Antwort an das BMF geteilt.

Aus dieser Antwort, geht hoffentlich hervor, dass ich die Meinung der Interpretation des § 3 Nr. 28 EStG des BMF nicht teile. Und ich habe geschrieben, dass Sie sich auf die Mail, die ich vom BMF erhalten habe, nicht rechtlich berufen können. Auf eine Rückmeldung des BMF warte ich bis heute.

Nach meiner Meinung wären für die Zahlung des AG von 40.000 € nach § 3 Nr. 28 EStG 20.000 € steuerfrei und 20.000 € wären nach Fünftelregelung steuerpflichtig, können aber als Vorsorgeaufwendungen angesetzt werden.

Ob und wie das BMF die Zahlungen in Höhe von 50.000 € aus den Vorjahren jetzt für die Zahlung des AG i.H.v. 40.000 € im Sinne des § 3 Nr. 28 EStG berücksichtigen möchte, wüsste ich auch zu gern.

Daher müssen Sie das im Zweifelsfalle mit Ihrem Finanzamt ausdiskutieren.

Beste Grüße

Hallo Herr Schmetz,

ich weiß, dass Sie mit dem Ergebnis der Bund-Länder-Beratungen aus Sicht des Praktikers mit Kanzlei nicht zufrieden sind und wohl auch nicht zufrieden sein können. Um die rechtliche Berufbarkeit der BFM-Mail an Sie dennoch herstellen zu können, habe ich vor ein paar Wochen das Finanzministerium meines Bundeslandes kontaktiert. Dort wurde mir einerseits bestätigt, dass die Antwort an Sie authentisch ist und außerdem korrekt und vollständig die gefundene Linie wiedergibt. Zugleich hält das Ministerium die Regelung für so plausibel und selbsterklärend, dass es hierzu keines Erlasses oder einer Verfügung an die Finanzämter bedürfe. Außerdem betont das Ministerium, dass die Regelung für alle Bundesländer bindend sei.

Ich halte dies also für durchaus belastbar und würde zumindest für meinen Fall dies auch so gerne in Anspruch nehmen, da ich hierdurch mehr Steuern zurückerhalte als in der von Ihnen bevorzugten Variante. Letztlich wäre mir aber auch das egal, sofern ich nur die Gewissheit habe, dass das Finanzamt das alles abnickt. Denn ansonsten würde ich einen dicken Batzen an Steuern entweder nicht zurückerhalten – oder ich hätte die Versorgungsaufwendungen sinnlos überbezahlt und würde mir dadurch ins eigene Fleisch schneiden.

Hinzu kommt bei mir zudem noch der Fall, dass der AG auf der Lst-Besch bislang nur die Hälfte seiner DRV-Einzahlung für mich vermerkt hat, die andere Hälfte aber nicht in Feld 23 steht. Dagegen versuche ich schon seit Monaten zu argumentieren, deshalb auch die Nachfrage beim Landes-Finanzministerium – doch bislang beiße ich beim AG auf Granit („Haben wir bislang immer so gemacht…“). Im Übrigen, so deren Argumentation, sei das nicht ihr Problem, sondern das eines Steuerberaters. So kann man es natürlich auch sehen – dass ich dann allerdings schauen muss, wie ich dem FA unterschiedliche Angaben in Steuererklärung und Lst-Besch erkläre, interessiert den Konzern tragischerweise nicht.

Im Zweifel werde ich nun wohl mein FA heimsuchen, selbst wenn es etwas kostet, um dadurch das steuerliche Geschiebe verlässlich und planbar rechtzeitig zu optimieren. Ist natürlich schade, dass dieser Fall ebenso mühsam wie kompliziert ist – doch dafür können wir beide wenigstens nichts.

Grüße Paul Eugen

Hallo Herr Schmetz,

…Mann sind Sie schnell…Ja – in Zeile 23, Arbeitnehmeranteil zur gesetzlichen Rentenversicherung sind die 50% ausgewiesen.

Nur am Rande: meinem Finanzamt scheinen diese DRV-Überweisungen fremd. Ich mußte den DRV-Bescheid, meinen letzten Gehaltszettel, den Auszug von meinem Bankkonto und…Tataaa: meinen Arbeitsvertrag nebst Aufhebungsvertrag zeigen, warum ich denn überhaupt eine Abfindung bekommen habe…Kopfschüttel !

Hallo Herr Kirchner,

das der Aufhebungsvertrag vorgelegt werden muss ist relativ normal. Der wird für die Überprüfung der Anwendung der Fünftelregelung benötigt.

Das das Finanzamt sich mit dem Thema nicht auskennt, wundert mich nicht wirklich. Das darf aber nicht zu Ihrem Problem werden. Würde mich ja mal interessieren nach welcher Rechtsnorm Ihr Finanzamt so verfahren möchte.

Hallo Herr Schmetz,

hier die Begründung meines Finanzamtes ohne Angabe von Rechtsnormen:

„Der Arbeitgeberanteil zur Rentenversicherung wurde wie von Ihnen richtig

beschrieben als steuerfreie Einnahmen behandelt. Diese kürzen jedoch die im

Rahmen der Höchstbeträge zu berücksichtigen Vorsorgeaufwendungen (vgl. meine

Berechnung im Schreiben vom 25.05.2022 und die o.g. Ausführungen zur

„Berechnung des zu versteuernden Einkommens“).“

Ich habe noch eine Aktualisierung des von Ihnen aufgeführten BMF-Schreibens von Mai 2004 gefunden. Steht meiner Meinung nach nichts Neues drin: BMF-Schreibens vom 1. November 2013 (IV C 4 –S 2290/13/1002; DOK 2013/0929313)

Hallo Zusammmen, ich habe nun eine Antwort auf meine Mail vom 30.03.2022 erhalten (siehe Post 30.03.2022):

Sehr geehrter Herr Schmetz,

die Zahlungen des Arbeitgebers zur Übernahme der Beiträge im Sinne des § 187a SGB VI sind steuerfrei, soweit sie 50 % der insgesamt geleisteten Beiträge nicht übersteigen. Die Steuerfreiheit ist begrenzt, weil auch Pflichtbeiträge des Arbeitgebers zur gesetzlichen Rentenversicherung nur in Höhe des halben Gesamtbeitrags steuerfrei sind (BTDrucks. 13/8994, S. 75). Ohne die Steuerbefreiung wären die Zahlungen des Arbeitgebers steuerpflichtiger Arbeitslohn.