Depot-Struktur Anfang 2024

Seit mehreren Jahren habe ich hier jeweils am Anfang des Jahres einen Einblick in die Entwicklung meiner privaten Depot-Struktur veröffentlicht. Der heutige Beitrag wird diese Tradition nun beschliessen.

Und das aus zwei Gründen: Einerseits ist der ursprünglich einmal geplante Umbau meines Depots zu großen Teilen abgeschlossen, so dass ich zukünftig nur noch geringe Änderungen erwarte und es insofern nichts mehr zu berichten gäbe. Andererseits möchte ich auch meine persönlichen Erfahrungen und Entscheidungen etwas weniger in den Vordergrund stellen und Beiträge dieser Art daher weiter reduzieren.

Zu meiner aktuellen Depot-Aufteilung vorab noch der Hinweis, dass dies nicht mit der Absicht geschieht, hier eine besonders vorteilhafte oder in irgendeiner Weise empfehlenswerte Depot-Aufteilung vorzustellen, sondern ich möchte ganz einfach zeigen, wie ich das derzeit mache. Nebenbei dient dieser Rückblick auch meiner eigenen Kontrolle.

Wie schon aus den letzten Jahren bekannt, enthält der Rückblick zunächst eine Einordnung der verschiedenen Papiere in einzelne Asset-Klassen und zusätzlich gibt eine weitere Übersicht einen Einblick, in welchem Maße meine Investments auf Einzeltitel beruhen oder inwieweit hier Fonds, ETFs oder auch Index-Zertifikate zum Einsatz kommen. Hintergrund der letzteren Sicht ist mein Beitrag „Geplanter Depot-Umbau“ , in dem ich erläutert habe, dass ich begonnen habe, verstärkt auf ETFs zu setzen und die Anzahl der Einzeltitel verringern möchte.

=> Aktuelle Rechenwerte

Mit: Sozialversicherungen und Steuern

Depot-Struktur nach Asset-Klassen

Beginnen möchte ich aber erst einmal mit der Aufteilung auf die von mir gewählten Asset-Klassen und der Veränderungen gegenüber den Vorjahren.

Wie man sieht, gab es bereits im letzten Jahr kaum noch Änderungen. Darum hier nur ein paar kurze Anmerkungen::

- Die Liquidität ist deutlich reduziert gegenüber dem Vorjahr. Dagegen ist der Anteil an festverzinslichen Wertpapieren merklich angestiegen. Beides hängt miteinander zusammen, da ich einen Teil der auf verschiedenen schlecht bis gar nicht verzinsten Konten befindlichen Gelder in einen Geldmarkt ETF gesteckt habe.

- Eigentlich könnte man einen Geldmarkt ETF auch unter „Liquidität“ einsortieren. Weil es aber ein Wertpapier wie viele andere auch ist, habe ich ihn zu den festverzinslichen Papieren gepackt.

- Der Rest hat sich nur unwesentlich verändert.

- Im Bereich „Crowdinvesting“ schleppe ich weiterhin noch ein paar Problemfälle mit mir herum, deren Abwicklung wohl auch noch einige Zeit dauern dürfte.

- Der Anteil an Gold könnte ruhig noch ein bisschen größer sein. Da waren mir die Preise aber bisher noch zu hoch.

Insgesamt eine Aufteilung, mit der ich halbwegs zufrieden bin. Kleinere Justagen wird es aber sicher immer wieder mal geben.

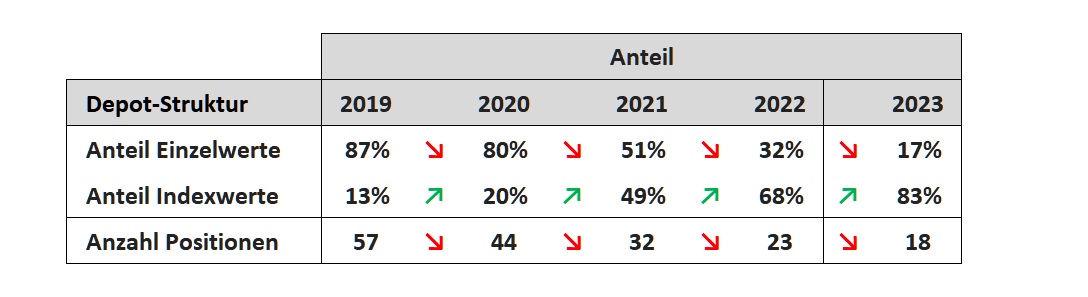

Kommen wir nun zum zweiten Teil, nämlich zur Verteilung von Einzelwerten zu ETFs (Indexwerte). Aus dieser Übersicht ist der Fortschritt des Depot-Umbau besser zu erkennen:

Umbau-Erfolge

Das Verhältnis von Einzelwerten zu ETFs habe ich in den letzten Jahren in etwa umgekehrt (von: 87% / 13% zu 83% /17%). Das könnte natürlich noch etwas besser werden, aber mit dem Verkauf der letzten Einzelwerte tue ich mich etwas schwer (aufgrund der derzeitigen doch beträchtlichen Buchverluste). Da sehe ich auch kurzfristig kaum eine Änderung und daher werden die Papiere vorerst einmal im Depot bleiben.

Das trifft dann auch für die Anzahl der insgesamt in den Depots befindlichen Papiere zu. Mit insgesamt 18 Positionen eine deutliche Reduzierung gegenüber den 57 Positionen aus 2019, aber im Grunde immer noch zu viel. Ein Drittel würde mir eigentlich reichen.

Wie eingangs erläutert, plane ich keine weiteren Beiträge zu diesem Thema.

Hinweis: Die Kommentare zu diesem Beitrag stammen teilweise von älteren Ausgaben dieses Rückblickes, so dass hin und wieder der Bezug zu einzelnen Details verloren gegangen ist.

Bei Fragen, Kritik oder Anmerkungen bitte die Kommentarfunktion benutzen.

Guten Tag Herr Ranning,

ich habe mir nach Ihren Artikeln „Geplanter Depot-Umbau“, „Wann ist es genug?“ und diesem Artikel folgende Fragen gestellt bzw. folgende Gedanken gemacht:

1) Eine Reduktion im Anteil von Einzelaktien und -anleihen hilft natürlich Expositionsrisiken und damit Depotschwankungen zu minimieren. Die Frage ist, ob die dadurch gewonnene Sicherheit (Besser schlafen mit schwankungsärmerem Depot.) nicht vielleicht die Chance auf eine mögliche Überrendite eines Einzelwertes „überversichert“.

2) Wäre es nicht evtl. sinnvoll darüber nachzudenken ihren Liquiditätsanteil von 20% aufzuteilen, um hierdurch eine „Mitversicherung“ des Depots zu erreichen, statt ertragreiche Positionen zu liquidieren?

Z.B. sehe ich bei Ihrer geplanten Rebalancierung keine Exposition im Bereich Edelmetalle (außer diese sind unter ‚Sonstiges‘ mit einberechnet). Wenn Sie eine 10% Metalle + 10% Cash Splittung in Betracht zögen, wären Sie mit der exposure bzgl. „Ur-Geld“ (Zitat von Prof. Hartmut Walz) m.E. nach ebenfalls schwankungsärmer aufgestellt. Und über bspw. Vehikel wie Xetra Gold (steuerfrei laut Gerichtsurteil) oder die Produkte der Börse Stuttgart wäre diese Assetklasse ebenfalls mit relativ geringen Opportunitätskosten für Sie verbunden.

Viele Grüße,

Ihr guter-verwalter

Hallo guter-verwalter,

vielen Dank für Ihre Überlegungen, die ich gerne einmal beantworten möchte:

1. Es ist natürlich richtig, dass ich mit einer Verbreiterung der Diversifikation (durch ETFs) einerseits evtl. Einzelrisiken verringere, andererseits aber auch die Chancen auf evtl. einzelne Überrenditen vergebe.

Aber: Mir ist das bewusst und ich habe in meinem Beitrag „Wann ist es genug“ bereits geschrieben, dass ich eine niedrigere Gesamt-Rendite in Kauf nehme. Und Risiko und Rendite sind ja nur das eine Motiv für den Depot-Umbau. Das andere ist eine Vereinfachung. Und dazu möchte ich die kunter-bunte Mischung von (teils exotisch anmutenden) Papieren gerne reduzieren. Und das geht nur über den Verkauf von Einzeltiteln.

Dass dies nicht so leicht ist, habe ich ja oben bereits erwähnt. Weder bei den To-Performern (aktuell z.B. BitCoins), noch bei den Depotleichen.

2. Der Liquiditätsanteil von derzeit 20% soll auch kein Dauerzustand sein und rührt nur daher, dass ich mehr verkauft als eingekauft habe. Ich hatte einfach in den letzten Monaten nicht den Eindruck, dass es gute Zeiten für Einkäufe waren. Auch dadurch geht Rendite verloren – aber: nicht so wichtig.

Ihren Hinweis auf Gold werde ich mir aber noch einmal überlegen. Ich war ja lange Zeit ein Gegner von Goldkäufen, habe mir dies aber Mitte 2019 anders überlegt und habe mich danach zeitweise im „Goldrausch“ befunden: https://der-privatier.com/im-goldrausch . 😉

Diesen Ausflug habe ich mittlerweile aber wieder beendet. Einerseits, weil ich den Eindruck hatte, dass der Goldpreis zu hoch war, andererseits aber auch wegen der im letzten Jahr angedrohten steuerlichen Änderungen.

Nachdem die Steuerdiskussion (hoffentlich?) beendet ist, könnte ich mir aber auch als weiteres (kleines) Element wieder einen Gold-Anteil vorstellen. Kein schlechter Vorschlag. 😉

Gruß, Der Privatier

„Einige sehr hohe Gewinne (teilweise wg. §27) wie z.B. Telekom, DIC Asset oder auch Nordex und BitCoins, die ich zumindest in 2021 nicht so gut gebrauchen kann.“

59€ für nen Ledger Nano S und die Bitcoingewinne sind nach einem Jahr steuerfrei.

Gut, das Kind liegt bereits im Brunnen, bzw. die Bitcoin hinter ner WKN 🙂

Ich hab leicht reden, den Account zu Bitcoin.de und das Konto bei Fidor habe ich ja schon länger. Kann auch sein, dass dies bei anderen Börsen einfacher zu handhaben ist. Jedenfalls sind das alles Dinge, die Der Privatier mit links drehen könnte.

PS: ja, Paperwallet geht auch. Aber nach jeder Rücküberweisung ist der persönliche Schlüssel öffentlich, und man braucht einen neuen Satz. Auch wenn ich noch einen Teil auf Papier habe, mit dem Ledger ist die Sache schon einfacher.

PPS: Bodo Schäfer hat irgendwo mal zum Besten gegeben, dass man sich mindestens 6 gleich Goldbarren zulegen sollte. Mit den Sechsen könnte man nämlich eine hübsche kleine Pyramide aufstapeln.

Also: „Ledger Nano S“ musste ich erst mal googeln. Vorher noch nie von gehört. Werde ich aber definitiv nicht brauchen.

Da gefällt mir die Idee mit den 6 Goldbarren schon besser. 😉 Ich wüsste nur nicht, wohin damit… (also doch eher nicht).

Gruß, Der Privatier

Hallo Peter

Bist Du denn schon auf MSCI ETFs Einkaufstour ???

Ich hatte zwar durch die extreme Vola , letztes Jahr , “ stark erhöht “ ,

aber finde jetzt den Bestand , immer noch nicht so richtig “ Beachtenswert “

N.w.v. = Eher kleine Beimischung ( 50 und 50 Anteile ) , um mal so ein Gefühl

für so ein MSCI Vola-Instrument zu bekommen .

Und mit dem Gold Peter , da willst Du doch nicht wieder von der Loge springen ???

Wenn Dir das mal wieder aus dem Mund springt ??? Du weißt ja , ab so einen

bestimmten Alter , sind solche Kunststücke/Akrobatenleistungen , auch immer ,

mit noch mehr Risiko verbunden . Aber für so ca. 5% halte ich es schon für

angebracht , darauf zurückgreifen zu können . Und auch wenn es schon wieder mehr

wie ca. 40% hochgelaufen ist , habe ich wiedermal den EXIT Zeitpunkt am Hoch , verpasst . EGAL , dann sind es halt ca. 7% , oder auch nur 6,X % , ist doch

eigentlich auch total EGAL . Eigentlich hätte meine Rebalancing-Regel greifen

müssen , und es wieder auf 5% angleichen müssen . Verpasst —> EGAL .

Z.Zt. fühle ich mich mit der Versicherung , den Gegenwert auch gleich

in der Hand halten zu können , halt deutlich wohler . Individualfragen !

( Oder auch Bauchgefühlfragen )

Du würdest Dir aber wieder 1 Jahr WZ für “ Unbeachtlich “ einkaufen .

Und wenn die Gemengelage mal wieder klarer wird , kann man ja auch die

Versicherung mal wieder abgeben . Evt. bleibt ja trotzdem noch etwas

Versicherungsprämie über ??? Wenn nicht , hat das Wohlbefinden für ca. 5%

halt einfach nur eine Versicherungsprämie gekostet . Individuelle Fragen

zur Glaskugel und den darauf eingegangenen Wetten . Time will tell .

LG Det

„Bist Du denn schon auf Einkaufstour ?“

Ja – aber sehr langsam und vorsichtig. Ich habe noch immer den Eindruck, dass es gerade kein guter Zeitpunkt zum Kaufen ist: Viele Aktien-Indizes befinden sich nahe ihrer Höchstkurse und bei Anleihen kann es eigentlich auch nur noch abwärts gehen.

Das beschert mir zwar aktuell einen ziemlichen hohen Cash-Bestand, aber wenn man einmal den Zwang abgelegt hat, unbedingt ein Optimum an Rendite zu erzielen, kann das durchaus auch recht entspannend sein. 🙂

Und ja: Ich werde noch eine (kleine) Gold-Position mit in meine Depot-Struktur einbauen. Hier ist die Kursrichtung momentan ja eher abwärts gerichtet und bei tendenziell ansteigenden Zinsen (und ohne drohende Krisen) wird das vermutlich auch noch ein wenig so bleiben. Auch da warte ich also noch ab. Ich habe allerdings (erstmals im Leben, soweit ich mich erinneren kann…) ein Trailing Stopp Buy Limit auf Xetra-Gold gesetzt. Irgendwann bin ich also dabei. Mit einer ersten Teil-Position.

Ich bin mir noch nicht ganz einig, welchen Gesamt-Anteil das Gold haben soll. Irgendwas um die 5% denke ich. Muss ich aber nochmal drüber nachdenken.

Gruß, Der Privatier

Ich tu mich auch schwer jetzt Aktien zu kaufen. Warte eher auf einen Corona bedingten Crash – obwohl das ja wohl ein falscher Versuch von Market Timing ist. Mir (im Ruhestand mit Renten die meine Grundbedürfnissse abdecken) ginge es beim Investment in Aktien nicht um Rendite sondern um Diversifizierung weil sonst mein gesamtes Vermögen in Detschland/Europa ist: Rente, Cash, Immobilie.

Aber hier mal die Sicht von Gerd Kommer dazu:

Die Angst vor dem Allzeithoch – ein schädlicher Irrtum

https://www.gerd-kommer-invest.de/angst-vor-dem-allzeithoch/

Ja – ich bin mir darüber im Klaren, dass die Verfechter des passiven Investierens jeden Versuch von Market-Timing ablehnen. Das Argumet lautet in der Regel: Weil es langfristig nicht gelingt. Das mag wohl sein, ist aber auch gar nicht mein Ziel: Mir reicht es, wenn es hin und wieder gelingt. Und das ist gerade im letzten Jahr in manchen Fällen auf recht beeindruckende (und überraschende) Weise gelungen. Manchmal aber auch nicht…

Und wenn man den Beitrag von Hrn. Kommer einmal richtig liest, so sagt er ja nur, dass ein ATH alleine kein Grund sei, von einem Investment Abstand zu nehmen. Weil ein ATH kein Maßstab für eine Bewertung sei. Da hat er Recht!

Dann schaue man aber bitte einmal auf Bewertungskennzahlen. Als willkürliches Beispiel habe ich hier mal den S&P 500 ausgewählt (ging am schnellsten). Und z.B. das Shiller KGV: Aktuell bei knapp 36, das langjährige Mittel hingegen liegt bei ca. 16 !

Auf der folgenden Seite sind die Daten abzulesen und dort gibt es auch noch weitere Kenngrößen, wie z.B. Earnings Yield (sieht nicht sehr gut aus…): https://www.multpl.com/shiller-pe

Meine Vorgehensweise in einer solchen Situation: Regelmässig (ca. monatlich) kleine Anteile kaufen. Quasi ein manuell ausgeführter Sparplan.

Gruß, Der Privatier

DER PRIVATIER , ETF KLEINSPARER . Ich denk nochmal darüber nach Peter .

Gold , im Regelfall , mit ca. 5% im Bestand . Hat aber auch eingebaute Vola .

Leider auch ohne Einbahnstraßenfunktion . Und Spread bei Hart , on Top .

Einer der wenigen Gründe , warum ich überhaupt mal über Xetra nachgedacht habe .

LG Det

PS Peter , ich muss nochmal rausfinden , wo Lars immer seine Putztücher herholt .

Evt. ist dann auch noch zu erkennen , WANN Du nicht mehr kleinsparen musst .

Wir haben aktuell nur ca 40% in Aktien.

Zum Teil Altbestände aus MA Aktien.

5% im Spielgelddepot

5 % im Crowdfunding (Exporo und Co.)

Rest Festgeld….

Wüsste im Moment nicht wo ich investieren sollte….

Mit meinem ETF Depot bin ich ganz zufrieden. Die Sorgen liegen mehr auf der Anleihenseite. Hier habe ich den Vanguard Corp Bond US Dollar im Depot. Der mach immer weiter einen Satz nach unten, ich schiebe das mal auf das Dollar/ Euro Kursverhältnis.

Grüße

Maik

Das wird wohl eher an dem steigendem Zinsniveau bei den amerkianischen (Staats-)anleihen liegen …

Beide Faktoren (Anleihekurse und Dollarkurs) überlagern sich und zeigen momentan in die gleiche Richtung – nach unten.

Der Dollar fällt nicht nur gegenüber dem Euro, sondern insgesamt, wie man am Dollar Index sehen kann.

„The US dollar index (DXY) dropped to an 18-month low as demand for the greenback weakened. The index is trading at $95.11, which is close to its lowest level since January 2019. It has dropped by more than 5% in the past three months.“

Die coolen Socken haben eben gar keine Anleihen mehr im Depot, aber ich bin halt auch nicht so cool und habe noch so eine schwache Position „zur Stabilisierung“ 😒. Es gibt ja auch Euro Hedged Bond ETFs, wer das Währungsrisiko vermeiden will. Es kann aber auch irgendwann wieder eine Währungschance werden.

„coolen Socken“

Bei mir ist es eher die arme Socke. Mein risikoarmer Teil ist ausreichend klein um als Tagesgeld (bzw. Rabodirect 90 Tage) geparkt zu werden ;(

Mal schauen.. Maximales Einlagevolumen bei der Rabodirect ist 5 Mio. Das reicht also für den Tagesgeldanteil von eSchorsch. 👍

Und bringt sichere 0,2%.

tja, würdet ihr nun da nachkaufen oder nur halten ???

Manche sagen voraus (Citigroup), dass der Euro noch dieses Jahr auf 1,45 $ steigt . Keine Ahnung, wie man das begründen soll. Aber irgendeinen Grund finden die „Analysten“ ja immer. Aber dann liefern die US Bonds, die als „risikoarmer Anteil“ gedacht waren, einen Währungsverlust von fast 20%.

Ich habe die Position reduziert aber sonst nix gemacht. Man kann zur Kompensation gegen Dollarverfall Rohstoff-ETFs nehmen, denn die steigen normalerweise bei fallendem Dollar, also negative Korrelation. Das machen die coolen Socken. Die obercoolen Socken gehen gleich short auf US Bonds, z.B. ETF573.

Eigentlich hätte ich im Moment Zeit für solche Trading Games, solange mich meine neue fleißige Vermittlerin von der Agentur in Ruhe lässt.

Hallo zusammen,

Short auf US Bonds, kann man machen klar, aber die Volatilität bei oben genannten ETF ist mir persönlich viel zu hoch.

Warum halte ich Anleihen? Ich sehe sie eigentlich nicht als den Renditebringer, sonder eher als Absicherung gegen zu hohe Verluste des gesamten Depots. Meine Aktienquote (MSCI AC ETF plus einer Handvoll Einzelwerte) halte ich bei maximal 30 Prozent, dazu kommen noch Rohstoffe wie Gold, Silber und Ölwerte bis zu 20 Prozent. Der große Rest sind dann Anleihen (ETF) mit durchschnittlichen Laufzeiten bis 5 Jahre und bester Bonität.

Mit dieser Depot-Struktur bin ich ganz gut gefahren und werde es auch in Zukunft so beibehalten. Es ist eine sehr simple Geschichte und es lässt mir viel Zeit für andere Dinge. Man könnte sicher noch viel mehr machen, aber viel hilft nicht immer viel.

Das Leben ist einfach zu kurz, um sich ständig mit der Börse zu beschäftigen. Ist meine persönliche Meinung.

Gruß

Falco

Der große Rest sind dann Anleihen (ETF) mit durchschnittlichen Laufzeiten bis 5 Jahre und bester Bonität.

@Falco

Könntest Du das einem Anfänger etwas näher erläutern und vielleicht ein paar Beispiele geben (natürlich ohne Garantie usw.)

Danke

Hallo David,

sagen wir mal so. Für den Anfänger müssen es nicht zwingend Anleihen sein. Solltest du dich mit deinem Depot unter der 100.000 Euro Marke bewegen, Stichwort Einlagensicherung, dann wäre sicher Festgeld auch eine gute Alternative. Hier rechne ich auch in nächster Zeit nicht mit einer

Negativrendite, was bei Staatsanleihen bester Bonität natürlich etwas anders aussieht. Bei Euro Staatsanleihen (ETF) mit Restlaufzeiten von bis zu 5 Jahren besteht aktuell das Risiko einer Negativrendite von vielleicht 1 oder sogar 2 Prozent p.a.

Eine positive Rendite wird es sehr wahrscheinlich kaum geben.

Solltest du aber tatsächlich einen Anleihen ETF statt Festgeld vorziehen, dann empfehle ich unbedingt darauf zu achten, nur in sehr liquide ETF zu investieren. Beispiel WKN A1JKSV oder auch WKN A0LGP6

Hoffe das hilft dir erstmal weiter.

Gruß

Falco

Das mit dem Festgeld ist bei mir schon eine ausgemachte Sache und wird auch ein Großteil meiner Anlage ausmachen, auch wenn der Zins verschwindend gering ist und leider nicht die Inflation ausgleicht.

Einen kleinen teil würde ich aber gerne in relativ sichere ETFs investieren, auch wenn deren Rendite natürlich dann auch sehr gering ist. Deswegen auch meine Frage zu Deinen ETFs für ~ 5 Jahre.

Verabschiede dich von dem Gedanken, dass es sichere ETF‘s gibt. Diese vermeintliche Sicherheit suchen alle, aber man wird sie leider nicht finden. Wir beziehen uns bei der Bewertung unserer Investment sehr oft nur auf die Vergangenheit. Gab es hier in den letzten Jahren eine positive Rendite, dann bedeutet das nicht, dass es auch in der Zukunft so weitergeht. Deshalb ist es wichtig, das man in seinem Depot verschiedene Anlageklassen hat. Damit kann man dann sein Depot gegen mögliche Verluste abfedern, also einen Puffer einbauen. Wenn

Sicherheit für dich sehr wichtig ist, dann sollte deine Aktienquote nicht über 10 bis 15 Prozent liegen. Hier wäre dann ein Aktien-ETF, z.B. der MSCI AC World eine gute Wahl. Mit einem monatlichen Sparplan wärst du hier sicher ganz gut bedient. Der Faktor Zeit spielt hier natürlich eine große Rolle. Wenn du hier 5 bis 10 Jahre durchhältst, dann besteht eine hohe Wahrscheinlichkeit auf eine gute Rendite.

Bezieht sich die letzte Tabelle auf numerische Anzahl der Positionen oder den prozentualen Anteil vom Gesamtwert?

Letzteres ist mein Ziel, 80-90% des Depotwertes soll einmal in Indexfonds stecken, aktuell sind es erst 25% aber vor 3 Jahren waren es noch 0%. Insofern bin ich auf dem Weg.

Was ich in der letzten Tabelle mit „Anteil Einzelpositionen“ und „Anteil Indexwerte“ aufgeführt habe und in Prozentwerten angegeben habe, sind prozentuale Anteile in Bezug auf den Gesamtwert in Euro.

Nur bei „Anzahl Positionen“ handelt es sich um absolute numerische Werte.

Ich habe ja bereits ca. die Hälfte meines Depot-Umbaus geschafft. Allerdings wird die zweite Hälfte schwieriger und vermutlich etwas länger dauern. Mal sehen… ich werde berichten.

Gruß, Der Privatier

Okay, mal sehen… Aktien, Cash und etwas Gold. Standardmischung. Was?! Aktienquote nur 50% ? Ach so, es wird ja noch weiter umgebaut. Also kommen wohl noch ein paar Aktien-ETFs dazu. Buy the dip oder so ähnlich. Ach ne, der bereits hohe Anteil an Festverzinslichen soll sogar noch ausgebaut werden. Na gut, kann ja sein, dass nach zwölf Jahren doch mal wieder ein anhaltender Bärenmarkt droht. Die Kursverluste für Anleihen (Zinserhöhungen) sind ja freundlicherweise angekündigt worden. Meine wenigen Treasury-ETFs haben gerade noch die Verluste durch Währungsgewinne (fast) ausgeglichen. Aber damit ist es jetzt auch vorbei.

ETFs kann man nur empfehlen für alle, die noch arbeiten müssen und daher nur wenig Zeit haben, sich um Einzelwerte zu kümmern. Als Privatier sollte man ja mehr Zeit haben, dachte ich mal. Stimmt aber gar nicht… Also muss ich irgendwie einen Kompromiss finden. Factor Investing ist das Stichwort. Mit den genannten Sektoren (Dividenden, Immobilien, Wachstum) könnte vielleicht ein ähnlicher Ansatz verfolgt werden, obwohl drei Sektoren nur eine recht grobe Unterteilung ermöglichen. Aber das kann ja beabsichtigt sein. Die Indexproduzenten wie MSCI teilen z.B. den S&P500 in elf Sektoren ein (Global Industry Classification Standard), aber da kann man sich auch leicht verzetteln.

Aber was weiß ich. Also hört lieber auf Fugi

( https://www.youtube.com/watch?v=Qfo8I5s_B8o )

(Value-Aktien, Gold, Rohstoffe, Cash). Wachstum-Sektor, wenn überhaupt, nur mit ausgewählten Einzelaktien (Klima-Planwirtschaft) So leicht wie in 2021 wird es jedenfalls nicht mehr gehen.

Wann schlägst Du bei Gold wieder zu?

„Zuschlagen“ hat irgendwie so was Massives, Großes, Gewaltiges, etc.

Das wird es bei mir ganz sicher nicht. Wenn ich meine, ich könnte meine Gold-Position noch ein wenig aufstocken, so wird das langsam, vorsichtig und in kleinen Schritten passieren.

Einen genauen Preis habe ich da nicht festgelegt, aber so ab ca. 1.600€/Feinunze oder ab ca. 52€/g könnte ich mal wieder öfter hinsehen.

Ich denke, dass es noch weitere Zinserhöhungen der Zentralbanken geben wird und Gold damit immer weniger interessant wird und somit auch im Preis sinken sollte. Für jemand, der in Euro rechnet, ist natürlich auch noch der Devisenkurs von Bedeutung.

Gruß, Der Privatier

Aktuell überlege ich sehr ernsthaft, einen Teil (oder alles) meiner Goldbestände zu verkaufen. Evtl. in der kommenden Woche. Der Kurs hat inzwischen schon ziemliche Höhen erreicht, meine Gewinne wären inzwischen steuerfrei – also ein guter Zeitpunkt.

Mal sehen, was die nächste Woche so bringt…

Gruß, Der Privatier

Tja Peter , ich zwar auch , jedoch wohin dann mit dem Zahlenmaterial ???

Insbesondere durch den weiteren ungeplanten Zufluss an Zahlenmaterial ,

sehe ich n.w.v. zwar eine Preissteigerung , aber KEINE Werterhöhung .

Eine Unze bleibt n.w.v. eine Unze . Auch wenn da ggf. das 8fache wie

vor 30 Jahren an Preis dafür bezahlt werden muss .

Selbst in so unsicheren Zeiten wie ……???…….WANN….???

Zusatzidee für den Inflationsausgleich der Rente . Pro Monat Verbrauch ,

eine Unze einplanen . Bei 25 Jahren = 300 Monate , soll es wohl reichen

für den Kaufkraftverlustausgleich .

LG Det

PS : Kurs lt. Onvista 1988,xx USD/OZ . Damit ein Plus von 3,61% an Zahlenmaterial

Die einzelne Unze hat aber n.w.v. nicht um 1 Gramm zugelegt = Wieder nicht den Wert erhöht . Nur der Preis hat sich wieder mal erhöht . Andere Verbrauchspreise

übrigens auch . Aber evt. gehts ja auch mal wider runter ??? Glaskugel …….

LG Det

Heute morgen ATH bei EuwaxGold2. Aber nur kurz, dann Kursverfall. Möglicherweise hat der UBS-Deal was mit dem Kursverlauf zu tun. Kann aber eher sein, dass der Privatier das Hoch für einen kompletten Verkauf seines Bestands genutzt hat und damit den Preisverfall ausgelöst hat.👍

Ich hab die Gelegenheit verpasst. Macht aber nix. Ich habe ja auch nicht meinen Job gekündigt, um mich dann Montag morgens um halb neun wieder an den Rechner zu setzen. Vielleicht geht es ja weiter nach oben – mit einem ATH am Nachmittag…

Ich kann euch beruhigen: Ich war weder schnell genug, um hier einen hohen Kurs für den Verkauf zu erwischen, noch bin ich für den anschliessenden Kurs-Rückgang verantwortlich.

Ich war nämlich auch ganz einfach zu langsam…

Ich bin ja nicht mehr permanent auf der Lauer nach aktuellen Kursen und da kann man schon mal so Spitzen verpassen.

Aber die generelle Tendenz, einen Teil meines Xetra-Goldes zu verkaufen ist weiterhin vorhanden. Auch ohne dass ich eine Spitze treffe. Ich beobachte noch ein wenig…

Gruß, Der Privatier

Ich habe mal gelernt, dass Gold (effektiv oder als ETC mit Herausgabeanspruch des Goldes), kein Renditeobjekt ist, da es keine Zinsen abwirft, sondern so eine Art „Versicherung/Absicherung“ für Krisen betrachtet werden muss und als Beimischung zu den sonstigen Anlagen langfristig gehalten werden sollte. Die Höhe der prozentualen Beimischung von Gold ist jedem selber überlassen und die einschlägigen Ratschläge dazu finden sind im Internet. Goldkurs leitet eigentlich in Phasen von Zinserhöhungen (soweit die Theorie).Letzter Kursanstieg ist aber geschuldet, den letzen Meldungen über Vertrauenskrisen und den hohem Liquiditätsabzug bei bestimmten Banken. Dass bei steigenden Zinsen zur Inflationsbekämpfung, die von bestimten Banken gehaltenen Anleihen hohe Kursverluste verursachen, ist für sich allein genommen ja nicht der Krisenauslöser (am Ende der Laufzeit bekommt man idR 100% der Anleihe zurückgezahlt), sondern dass die unterjährigen Buch-Verluste durch Notverkäfe realisiert werden mussten, um Liquiditätsabflüssen (u.a. auch aus von diesen Banken aufgelegten Fonds) aufzufangen. Ob das jetzt mit den letzten bekannten Banken, dass Ende der Fahnenstange ist, kann ein normaler Anleger nicht abschließend beurteilen. Entscheidend ist, wie die FED mit den nächsten Zinsschritten weitermacht und ob noch unbekannte Risiken in den Büchern von anderen Finanzinstituten schlummern könnten.

So – ich habe nun heute einen Teil meines Goldbestandes verkauft.

Natürlich zu einem niedrigeren Kurs als es am Montag der Fall gewesen wäre. Aber dennoch mit einem schönen (steuerfreien!) Gewinn.

Nun kann der Kurs gerne wieder runter gehen… 😉

Gruß, Der Privatier

Tja der Peter hat bestimmt wieder den richtigen Zeitpunkt erwischt .

Ich verpasse den ja immer . Dafür habe ich dann den ALV Untergang genutzt ,

um die erst vor kurzem abgegeben (Teil) Anteile wider zurückzuholen .

Musste wohl auch irgendwas mit dem UBS und Pimco Anteil zu tun haben .

EGAL passte für mich .

LG Det

Sehr gut. Statt in unrentable LV oder Riester-Verträge einzuzahlen, sollte man in die Aktien investieren, die an solchen Verträgen verdienen. Mit etwas Glück und viel Zeit klappt es dann auch mit der Altersvorsorge.

Naja Peter , hat der USD so starke Änderungen ausgelöst ???

Montag die OZ bei 1988,xx USD . Heute die OZ bei 1993,xx USD .

Bei mir umme 4 USD mehr wie am Montag . Spitze gekommen ???

Ich warte nochmal ab , da bei mir n.w.v. umme 7% ( evt. auch 8 )

an Zahlenmaterialbeimischung . Das 1 Prozent mehr kann aber

auch daran liegen , das die anderen Assets im Preis billiger

werden und der Zahlenanteil deshalb höher wird . Keine Ahnung .

Time will tell

LG Det

Du hast es bestimmt irgendwo schon geschrieben, aber ich frage einfach mal hier. Was ist dein Hintergrund die Einzeltitel zu reduzieren?

Ich bin da auch immer am überlegen, aber kann mich irgendwie nicht durchringen nur noch auf ETFs zu setzen.

Ja, ich habe das in früheren Beiträgen erläutert. Zunächst in „Wann ist es genug?“ und dann in „Geplanter Depot-Umbau“ .

Einer der Kernpunkte ist eine Reduzierung des Risikos und ein ETF ist zwar auch nicht vor allgemeinen Marktrisiken geschützt, aber die Risiken, die mit einzelnen Titeln verbunden sind, sind durch die Viezahl von Positionen in einem ETF doch deutlich geringer.

Gruß, Der Privatier

Hallo Privatier,

verrätst Du uns auch, wie Du Deine Liquidität parkst ?

Sind das Bankeinlagen in Form von Sparkonten, Tagesgeld, Festgeld, Flexgeld, Fremdwährungskonten

Geldmarkt-Investmentfonds in EUR und anderen Währungen ?

Die Zinsen in EUR und USD sind ja gestiegen und dürften nach Prognosen von Finanzjournalisten bis zum Sommer auch noch weiter steigen. Auf dem Markt der Tagesgelder und Festgelder gibt es jeden Tag neue Angebote der Banken.

Tagesgelder in EUR bringen aktuell bis zu 2,4 % Zinsen (TF-Bank) und Festgelder bis 3,5 % (Grenke-Bank, 4 Jahre). So jedenfalls kann man es unter http://www.kritische-anleger.de und http://www.modern-banking.de nachlesen. Weitere Vergleichsportale sind http://www.fmh.de und http://www.biallo.de

Auch ich habe aktuell ca. 25% meiner Anlagen in Liquidität und suche nach Anlagemöglichkeiten, die sicher, rentabel und notfalls schnell verfügbar sind.

Aber es ist nicht so einfach. Ganz brauchbar ist m. E. der Geldmarktfonds „CB Geldmarkt Deutschland I, WKN: A1H6Y5, der in den letzten 3 Monaten +0,52 % gestiegen ist, was beim Fortschreiben dieses Trends eine Jahresrendite von 2 % ergibt. Ähnlich liegt der Fonds Carmignac Court Terme (WKN: A0DP52 ), der nur laufende Kosten von 0,1 % hat.

Gruß Gerhard

„verrätst Du uns auch, wie Du Deine Liquidität parkst ? „

Ja, das ist kein Geheimnis. Allerdings dürfte das deine Erwartungen enttäuschen. Denn neben einem kleineren Anteil, der sich auf diversen Girokonten und Verrechnungskonten von Wertpapierdepots befindet, ist der größte Anteil derzeit auf einem simplen Tagesgeldkonto. Und dabei habe ich mir nicht einmal die Mühe gemacht, Konditionen zu vergleichen. Ich gehöre da nicht zu denjenigen, die alle halbe Jahre die Bank wechseln, nur weil es hier oder da ein paar Zehntel Prozent mehr gibt oder die Ordergebühren günstiger sind.

Aber – es ist natürlich richtig: Wenn man eine möglichst hohe Rendite erzielen möchte, ist meine Vorgehensweise da nicht empfehlenswert und da gibt es ganz sicher bessere Alternativen.

Gruß, Der Privatier

„…Auch ich habe aktuell ca. 25% meiner Anlagen in Liquidität und suche nach Anlagemöglichkeiten, die sicher, rentabel und notfalls schnell verfügbar sind…“

Ich weiss nicht wie sicher Bundesanleihen im Vergleich zu Bankeinlagen sind aber bei Smartbroker kann man ab 500,00 Euro über den Börsenplatz gettex Bundesanleihen ohne Ordergebühr und Maklerkosten kaufen.

https://www.bundesbank.de/de/service/bundeswertpapiere/kurse-und-renditen

Bundesanleihen gehören zu den Wertpapieren mit einer sehr hohen Sicherheit. Da wüsste ich nichts, was mehr Sicherhet bieten könnte. Zumindest dann, wenn man unter „Sicherheit“ das Risiko eines Ausfalls versteht.

Vor Kursverlusten ist auch eine Bundesanleihe nicht geschützt. Es ist sogar sehr wahrscheinlich, dass die in der Regel (wegen der hohen Sicherheit) nur niedrig verzinsten Anleihen deutlich im Kurs nachgeben, wenn das allgemeine Zinsniveau wie im Augenblick weiterhin ansteigt.

Ein Vergleich mit Bankeinlagen ist eigentlich nicht sinnvoll (Äpfel und Birnen), aber bei Bankeinlagen ist es umgekehrt: Diese werden sich im Kurs nicht verändern, ein Ausfall kann aber vorkommen, wenn die Bank in Schieflage gerät. Und letzteres ist (wie wir gerade mal wieder erleben) durchaus möglich.

Gruß, Der Privatier

Hallo Privatier,

danke für die Rückmeldung. Ich möchte Dir und den anderen Lesern noch einen Hinweis geben zur vermeintlichen Sicherheit der Gelder auf Bankkonten. Offiziell heißt es ja immer, durch die gesetzliche Einlagensicherung sind bei allen Banken in Deutschland und auch in der EU 100 TEUR gesichert.

Aber in der Realität ist das gar nicht so einfach. Ein interessanter Artikel ist bei http://www.kritische-anleger.de zu finden.

https://www.kritische-anleger.de/der-gefaehrliche-glaube-an-die-sicherheit-der-einlagensicherung/

Man hat nur einen Anspruch gegenüber dem Einlagensicherungsfonds (EdB), nicht gegenüber dem Staat. Aber die Größe des Sicherungsfonds (EdB) ist mit 3,93 Mrd EUR (Ende 2021) relativ klein. Nur bei sehr kleinen Banken mit einer Summe der Einlagen unterhalb dieser Grenze könnte im Pleitefall der EdB alle Anleger zu 100% entschädigen. Kleine Banken wären z.B. die ABC-Bank in Köln oder die Hanseatic Bank in Hamburg.

Selbst bei mittelgroßen Banken (z.B.) wie IKB Deutsche Industriebank mit einer Summe der Kundengelder in 2022 von ca. 4,6 Mrd EUR reicht das Vermögen des EdB nicht mehr aus, um alle Anleger zu 100% zu entschädigen.

Bei einer Großbank wie der ING mit Kundengeldern von 146 Mrd EUR (in 2020) reicht aber das Vermögen des Sicherungsfonds nicht und es ergäbe sich für die ING nur eine Deckungsquote von ca. 3%.

Daneben gibt es noch den Einlagensicherungsfonds des Bundesverbandes deutscher Banken e.V.

Dies ist ein freiwilliger Sicherungsfonds der privaten Banken. Aber auch dieser Fonds hat nur ein Vermögen von ca. 0,8% der gedeckten Einlagen.

Zwar haben die Einlagensicherungssysteme die Möglichkeit von Ihren Mitgliedsbanken Zusatzbeiträge einzufordern, wenn bei einem Pleitefall die Einlagensicherung nicht in der Lage ist alle Anleger zu 100% zu entschädigen. Aber das wird im Falle einer Großbank wie ING mit ihren 146 Mrd Einlagen schwierig werden diese Summe zusammen zu bekommen.

Der Anspruch besteht allerdings nur gegen den Einlagensicherungsfonds und nicht gegen den Staat.

Ein Sonderfall sind die Sparkassen und die VR-Banken. Diese haben institutseigene Sicherungssysteme, die bei einer drohenden Pleite einer regionalen Sparkasse oder VR-Bank einspringen, um eine angeschlagene Sparkasse oder VR-Bank mit Liquidität zu versorgen.

Die Konsequenz ist, dass man auch Geld nicht nur bei einer Bank anlegen sollte, insbesondere wenn es 100 TEUR oder mehr sind. Für 100 TEUR würde ich 4…5 Banken vorsehen, um das Klumpen-Risiko zu reduzieren.

Gruß, Gerhard

Oder einfach BEIDES .

ALV Renten UND ALV Aktien .

– Die Renten für das Langlebigkeitsrisiko

– Die Aktien für das Kurzlebigkeitsrisiko

…..und evt. ein wenig Edelmetall für den Ausgleich vom Kaufkraftverlust ……

( Manche nennen DAS dann auch Inflationsausgleich )

Manchmal habe ich dann zuviel ALV Anteile , manchmal zuwenig .

Bei Edelmetall , habe ich eigentlich immer zuwenig , da ich mir den

Inflationsausgleich einfach nicht an Liquiditätsverlust leisten kann .

( Zumindestens nicht für die nächsten 25 Jahre ) .

Time will tell

Hallo Peter

Nochmal eine Verständnisfrage zu der Depot-Struktur

Du zählst NICHT mit

– Rentenansprüche ( incl. dafür bezahlte Stockpreise ggf. a.360k ) und andere

– Versicherungsansprüche

– Immos , sowie Grund und Boden

– Sonstige Werte ( z.b. Zahngold ??? 3KG ??? , Gemälde/Kunstgegenstände u.s.w. )

– Ggf. Kredite mit Minusbestand ( als Verpflichtungen = Minus )

– Andere ggf. direkt gehaltene Unternehmensbeteiligungen , oder Wertbeteiligungen

– incl. Patente oder z.B. den Blog und die Autorenrechte

Das würde dann z.B. auf den Vermögensanteil in Prozent , ja auch andere

Aufteilungsergebnisse in Prozent ergeben .

Beispiel : Vermögensmasse ( NICHT Depot-Masse ) z.B. 1000k , Liquidität 10% = 100k

Depotmasse , z.B. 30% der Vermögensmasse = 300k , DAVON Liquidität 10% = 30k

Könnte ja auch sein , das sich deine Sicht auf Vermögenswerte geändert hat .

Für einen %tualen Anteil an Liquidität wird somit lediglich der Depotwert

berücksichtigt ???

Es ist somit eine reine Verständnisfrage der % Zuordnung von Liquidität .

( Oder auch den % Edelmetall-Anteilsbezug )

LG Det

Hallo Det,

Du hast das vollkommen richtig in Erinnerung: Die von Dir aufgezählten Punkte sind alle nicht in meiner Aufstellung enthalten. Es handelt sich tatsächlich nur um eine DEPOT-Struktur (inkl. der liquiden Mittel auf diversen Konten).

Insofern beziehen sich dann die angegebenen Prozente auch immer auf den Gesamtwert alle Depots (und Konten).

Wenn ich eine Übersicht über sämtliche von dir aufgeführten Punkte erstellen würde, dann würde ich das wahrscheinlich eher Vermögensstruktur nennen. Aber das habe ich nicht vor.

Gruß, Der Privatier

Danke Peter

Für mich pers. stellt sich n.w.v. ( insbesondere vor dem Hintergrund der

langsam wider steigenden Zinsen ) die Frage , an welchen Zahlen ich da die

Liquiquote ausrichten sollte . Bisher habe ich die Liquiquote weitgehend an

der Vermögensstruktur ausgerichtet . Ergibt auch ein wenig Handlungsfreiheit .

Die andere Seite sind natürlich recht hohe Opportunitätskosten . Abwarten .

Time will tell

„…die Frage , an welchen Zahlen ich da die Liquiquote ausrichten sollte“

Meiner Meinung nach jedenfalls nicht als Prozentwert vom Vermögen oder vom Depotwert. Das macht aus meiner Sicht keinen Sinn.

Ich halte es für sinnvoller, sich zunächst einmal Gedanken über den möglichen Einsatz dieser Liquidität zu machen.

* Für einen „normalen“ Arbeitnehmer dient eine solche Reserve in der Regel dazu, unvorhergesehene Reparaturen (Waschmaschine, Auto, etc.) oder auch Zeiten von Krankengeldbezug zu finanzieren. Hier werden oft ca. 3 Monatsgehälter empfohlen.

* Bei einem Privatier ohne regelmässige und sichere Einkünfte (Dividenden kommen meist nicht monatlich, können in der Höhe schwanken oder auch mal ausfallen) müsste diese Reserve schon etwas höher sein. Vielleicht dient sie ihn aber nicht nur zum Lebensunterhalt, sondern u.U. auch als Reserve für geplante Wertpapierkäufe, wenn die Kurse mal wieder günstig erscheinen.

* Bei einem Rentner hat sich wieder ein regelmässiger Zahlungsfluss ergeben und er ist somit wieder in einer ähnlichen Situation wie ein Arbeitnehmer.

Fazit: Ich würde mir Gedanken machen, wozu die Liquidität gedacht ist und die Höhe danach ausrichten. Und das dürfte in vielen Fällen dann eher eine absolute Summe sein und weniger ein Prozentwert von irgendwas. Oder auch doch: Wie z.B. 50% des Jahresbudgets.

Gruß, Der Privatier

P.S.: Dazu gbit es übrigens auch einen (schon etwas älteren) Beitrag:

https://der-privatier.com/kap-12-2-2-liquiditaet-heute/

……Gedanken über den Einsatz……….

Mache ich bereits mein Leben lang .

Der Einsatz der Liqui wird benötigt um Vermögensstrukturen auszugleichen .

= Rebalancingmaterial für den Ausgleich von Vermögensstrukturen und

auch den daraus zufliessenden Einkommen .

Das kann dann halt via Vermögensstrukturen , Depots mit einschliessen .

Unverhofft kommt halt immer oft .

Wenn dann etwas dazu kommt , denkt man halt wieder einmal über die

vermutlich beste Eigenkapitalrendite nach . Und halt auch über die Quote .

Über die Quote von z.B. Eigenkapital zu Fremdkapital . Und die Zukunft

der Quote , insbesondere wie stark eine Eigenkapitalhebelung via Kredit

erfolgen sollte ( Wenn auf der anderen Seite die Mieten kommen ) .

Z.Zt. z.B. darüber , wie ein kleines MFH ( kommt dazu ) am besten in die

Vermögensstruktur passt . Soll es zu 100 , 200 oder 20% finanziert

werden ??? Wieviel freie Sicherheiten ( aus Bestand ) sollen verplant

werden ??? Ab wann kann man mit einen absoluten Return rechnen ,

wie wirkt sich die Neuanschaffung auf den Bestand aus ???

Auf das Einkommen ??? Bei welchen Eigentümer ???

Das sind soooo eher meine Fragen zu der Liquiditätsquote .

Und zum Schluss dann auch noch die Frage : Wer soll überhaupt der

neue Eigentümer werden ??? Astoria , Ich , Nachwuchs ???

Wer soll also die weiteren Verpflichtungen übernehmen ???

Der Rasen wächst weiter , Schnee fällt auch nächstes Jahr , u.s.w. .

Time will tell

LG Det

Hallo Gemeinde, ich lese hier ständig sehr interessiert mit und überlege ebenfalls mein Depot für die Zukunft als Privatier umzubauen.

Nun habe ich bei all den Krisen hier in Europa, auf der Welt nicht zuletzt hier in Deutschland überlegt etwas in Gold bzw mit Gold zu machen. Ich habe Privatiers kennengelernt, die viel Barvermögen in Gold getauscht haben, irgendwo lagern und dann erst jährlich oder monatlich in kleinen Teilen verkaufen und dann davon leben. Dadurch werden die KV Beiträge geringer ausfallen und gleichzeitig auch die Steuer.

So weit so gut und nachvolliehbar.

Nur was könnte passieren, wenn ein Goldverbot für Privatleute kommt oder das Gold niemand mehr ankaufen würde.

Sollte man das Gold lieber im Depot liegen haben als zB XetraGold Euwax Gold oder als Münzen bzw kleinen Barren ? Schließen jedoch Banken zB bei Pleiten, könnte man sich das Gold kaum noch auszahlen lassen.

Wie ist eure Meinung dazu ??

Danke und beste Grüße

der Maik

Darüber prügeln sich Anhänger und Gegner seit Jahrzehnten.

Du kannst dir für alles ein passendes Szenario ausdenken. Bei einem Verbot kann der Schwarzmarktpreis durch die Decke gehen, genauso kann er einbrechen. Buchgold kann enteignet oder zum Nennwert eingezogen werden. Aktien übrigens auch. Wenn die Banken vorübergehend schließen, dann liegt das Buchgold sehr sicher bis die Banken wieder aufsperren. Während einer Krise kann man eh nix damit anfangen.

Mit zunehmender finanzieller Repression sehe ich als wahrscheinlichstes Szenario, dass die Steuerfreiheit abgeschafft wird. Das kann die einjährige Spekulationsfrist betreffen und/oder die Mehrwertsteuerbefreiung beim Kauf.

Ich selbst habe ein paar kleine Münzen (1g bis 1/2 oz, meist alte Kurantmünzen) in der Keksdose, ein paar Unzen im Bankschließfach und auch Xetra-Gold im Depot. Denn wenn man im Zeittakt von 1-5 Jahren mit Gold spekulieren will, dann ist Buchgold das Mittel der Wahl. Man sollte sich darüber im klaren sein, dass Gold unproduktiv ist (im Gegensatz zu Aktien) und man nur auf Werterhalt/Wertsteigerung spekuliert.

Bezüglich Bitcoin kann man in einigen Bereichen ähnlich argumentieren. Da gibt es noch schärfere verbale Auseinandersetzungen.

Das sind ca. 47% Aktien. Wird dieser Anteil in Zukunft in etwa immer gleich hoch bleiben oder wird er „rebalanciert“?

Meine Soll-Vorstellung liegt beim Aktien-Anteil eigentlich nur bei 40%. Der aktuelle Anteil ist also noch zu hoch. Und das liegt ganz einfach daran, dass immer noch einige Einzeltitel verkauft werden müssten, ich aber aktuell dafür nicht den richtigen Zeitpunkt sehe.

Von daher wird sich an den Zahlen in Zukunft sicher noch etwas ändern. Aber ich habe da keine Eile und mir ist es auch nicht wichtig, irgendwelche mehr oder weniger willkürlich gewählten Zielwerte zu treffen oder einzuhalten.

Gruß, Der Privatier

Hallo Finanzexperten!

Ich habe eine „spezielle“ ETF-Frage.

Ich bin jetzt 65, Finanzlaie und bekomme meine LV ausgezahlt.

Natürlich hat mir mein Versicherer gleich ein Angebot zur „Weiterverwendung“ meiner Auszahlung gemacht.

Was haltet ihr von dieser, mir aktuell angebotenen, Kombination?

Da vermutlich in eine LV investiert wird, greifen da die Steuervorteile wirklich und sind lohnend? Z. B. im Verhältnis zu allgemeinen (normalen) ETF’s.

Der „Verkäufer“ hat (zu-) viel erzählt …

Debeka Global Shares:

Prämiendepot mit garantiert 2,4% Zins.

Es wird ein Einmalbetrag über z.B. 60 Monate angelegt.

Interner ETF Debeka Global Shares mit ca. 8,73% durchschnittlich.

Aus dem Prämiendepot wird monatlich ein Betrag an den Debeka Global Shares gezahlt.

Sonderzahlungen, Teilauszahlungen bis Gesamtbetrag sind möglich.

Zusätzlich Hinterbliebenenschutz zum vollen Betrag Betrag Prämiendepot.

Steuervorteile, Hälfte der Erträge müssen lediglich versteuert werden.

0,3% Fondsverwaltungskosten.

Zum Schluss ist natürlich die Gesamtsumme, bei Verzinsungsvarianten bis zum möglichen 85. Lebensjahr als „Ertrag“ angegeben. Bei angebotenen 5 Jahren Vertrags-Laufzeit.

https://www.debeka.de/landingpages/sonstige/debeka-global-shares.html

Schönen Sonntag und herzlichen Dank für eure Antworten!

Alles Gute vom Rolf

Ich möchte dazu keine Aussage treffen.

Denn, ob eine Finanzanlage „passend“ ist, hängt immer von den sehr persönlichen Verhältnissen und Eigenschaften des jeweiligen Investors ab. Dies zu analysieren kann sehr aufwändig sein und ist nicht das Ziel dieser Webseite.

Ich selber würde mich für das o.g. Produkt nicht interessieren. Das bedeutet aber nicht, dass das Produkt schlecht ist, sondern lediglich, dass es für MICH nicht in Frage käme. Für andere mag es durchaus geeignet sein.

Gruß, Der Privatier

Danke für die ehrliche Antwort!

Rolf