Top oder Flop – Folge 29: Optionshandel (Teil 6)

Es wird mal wieder Zeit, dass ich etwas zum aktuellen Stand meines Optionshandels schreibe.

Meine Aktivitäten waren ja in der Vergangenheit eher gering, schon aufgrund meiner geringen Kontogröße. Und das hat sich auch über die Corona-Krise nicht wesentlich geändert. Den Optionshandel habe ich ohne Einfluss von Corona weiter fortgeführt und kann auch an den Ergebnissen keine Auswirkungen feststellen.

Das ist vielleicht dann einmal ein positiver Effekt von geringen Handelsaktivitäten, denn ich fürchte, dass manch einer der sehr aktiven Trader von dem doch sehr plötzlichen Einbruch vieler Kurse überrascht worden ist und wahrscheinlich größere Verluste zu verbuchen hatte.

Das nur als kleine Vorbemerkung zum (nicht vorhandenen) Corona-Einfluss. Heute möchte ich also noch einmal berichten, wie sich mein Optionshandel in den letzten ca. 12 Monaten entwickelt hat…

=> Serie: Hinweise zum Dispojahr

Mit: Grundlagen, Durchführung, Vor- und Nachteilen

Die Ausgangslage

Für alle, die das Thema heute hier zum ersten Mal lesen, eine kurze Übersicht über meinen Optionshandel: Wir sprechen hier über ein Konto, dass ich ausdrücklich zu dem Zweck eingerichtet habe, ein paar Strategien auszuprobieren. Daher hat es auch „nur“ ein Größe von (anfänglich) 10.000 Euro. Zwischenzeitlich hatte ich dieses kleine Konto dann auch zeitweise mehr als halbiert. 🙁

Das Ausprobieren verschiedener Strategien wie Strangles, Straddles, Spreads, Long und Short habe ich schon seit einiger Zeit eingestellt und handele nur noch Naked Short Puts auf amerikanische Aktien mit dem ausschließlichen Ziel der Prämieneinnahme.

Weiterhin aufwärts

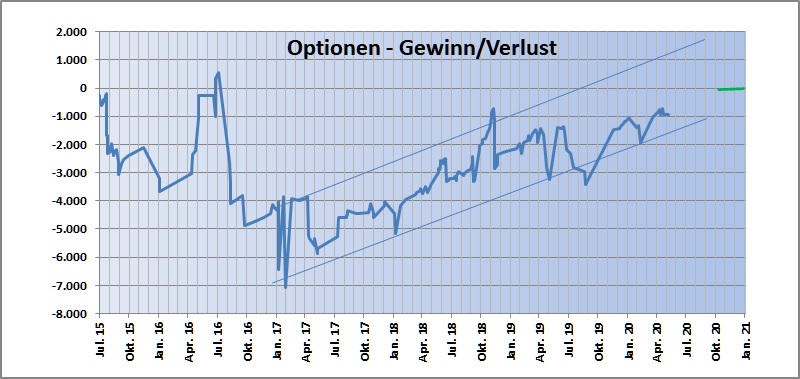

Die Tendenz, die ich schon im letzten Zwischenfazit beschrieben habe, hat sich nun auch im vergangenen Jahr weiter fortgesetzt: Es geht weiterhin aufwärts.

Allerdings nicht schön gleichmäßig, wie man sich das vielleicht wünschen möchte, sondern immer wieder von teils kräftigen Rücksetzern unterbrochen. Die Spitzen nach unten in der folgenden Grafik sind dabei fast immer ein Zeichen von Trades, die nicht auf Anhieb funktioniert haben und die ich dann gerollt habe. Die Peaks nach unten zeigen die Verluste der jeweils ersten Trades, die folgenden Anstiege dann den Erfolg des Rollens.

Der Anstieg hat sich etwas abgeflacht und das Konto ist immer noch im Minus.

Insofern eine gemischte Bilanz: Auf der einen Seite ein inzwischen ca. 3-jähriger relativ stabiler Aufwärtstrend, der auch verschiedene Einbrüche der Aktienmärkte sehr gut überstanden hat. Mit einer Performance von ca. 15% p.a. Das ist insgesamt ein recht gutes Ergebnis und zeigt vielleicht, dass der Handel funktioniert.

Auf der anderen Seite ist das Gesamt-Resultat aber auch sehr ernüchternd, denn immerhin betreibe ich das Ganze jetzt seit ca. 5 Jahren, ohne dass ich auch nur einen einzigen müden Cent verdient hätte. Im Gegenteil: Bisher habe ich immer noch einen Verlust zu verzeichnen. 🙁

Wie es weitergehen soll

Vor diesem Hintergrund stellt sich wieder einmal die Frage, ob ich den Optionshandel überhaupt weiter betreiben soll? Und bisher habe ich immer geschrieben, dass sich Für und Wider in etwa die Waage halten.

Inzwischen neigt sich mein Pendel aber eher zum Aufhören.

Das hat natürlich auch etwas mit dem mageren Ergebnis zu tun, aber es spielen auch noch andere Faktoren eine Rolle, wie z.B. der Zeitaufwand bzw. die tägliche Beschäftigung mit den Kursentwicklungen, die ich eigentlich in dieser Form nicht mehr betreiben möchte. Auch die veränderten steuerlichen Randbedingungen, die im nächsten Jahr zum Tragen kommen, spielen bei den Überlegungen eine Rolle.

Aktuell tendiere ich daher dazu, den Optionshandel bis Ende des Jahres zu beenden. Vielleicht schaffe ich es ja noch, bis dahin mein Konto auf Null zu bringen.

Aber wenn es denn soweit sein sollte, werde ich auf jeden Fall noch einmal ein abschliessendes Fazit veröffentlichen.

Bei Fragen, Kritik oder Anmerkungen bitte die Kommentarfunktion benutzen.

Bevor hier „der Optionshandel“ apodiktisch als Flop bezeichnet wird, will ich doch noch einmal meine eigene Erfahrung dagegenstellen.

Wie einige hier wissen, betreibe ich seit nunmehr fast 20 Jahren ganz regelmäßig Stillhaltergeschäfte, konkret voll bargedeckte Short Puts auf US-Aktien mit monatlichen Restlaufzeiten. Meine Vorgehensweise habe ich auch in meinem Buch ausführlich beschrieben. Über die vielen Jahre war diese Strategie sehr erfolgreich und hat erstaunlich geringe Schwankungen im Depotstand (bei kontinuierlicher Aufwärtsbewegung) ergeben.

Zwei konkrete Kommentare zu diesem Beitrag des Privatiers:

(1) Prinzipiell sind unsere Vorgehensweisen ähnlich. Der größte Unterschied ist, dass ich schon von Anfang an mit viel höherem Kapitaleinsatz gearbeitet habe. Es mag paradox erscheinen, aber nur dann kann man das Stillhalten so konservativ betreiben: man kann immer über mehrere Positionen diversifizieren, und vor allem kann man voll bargedeckt verschreiben, setzt sich also nicht dem hohen Risiko einer Hebelung über die Margin aus. Dieser Punkt, den ich im Buch immer wieder betone, wird scheinbar von vielen nicht richtig verstanden und in den Rezensionen kritisiert. Meine Strategie könnte ich mit einem Depot von 10000 Euro jedenfalls nicht fahren, das wäre reine Zockerei und ich würde mich nicht wundern, wenn es keinen nachhaltigen Gewinn brächte.

(2) Den Einfluss der Corona-Krise habe ich extrem stark gemerkt. Wie an anderer Stelle hier schon geschrieben, hatte ich das Riesenglück, gerade Anfang März (zum Crash) wegen einer Fernreise keine Positionen laufen zu haben. Allerdings waren die Warnsignale davor auch schon deutlich und vielleicht hätte ich andernfalls auch nicht viel veroptioniert und das dann rechtzeitig glattgestellt. Ansonsten natürlich auch einen drastischen Einbruch erlebt. Wegen der voll bargedeckten Veroptionierung hätte ich mich aber sogar andienen lassen und den Crash aussitzen können (ob ich das in der allgemeinen Panik auch getan hätte, ist offen). Danach jedenfalls waren die Prämien sensationell hoch und haben mir – zusammen mit dem rasanten Anstieg der NASDAQ-Aktien – die besten Monate überhaupt beschert. Dabei muss man allerdings auch kaltschnäuzig genug sein und sich trauen, auf Aktien wie American Airlines oder Boeing zu setzen (wenn es nämlich charttechnisch indiziert ist).

Hallo Peter,

wenn du meinen obigen Beitrag so verstanden hast, dass ich „Den Optionshandel“ ganz allgemein für einen Flop halte, dann liegt hier offenbar ein Missverständnis vor!

Einerseits berichte ich ja hier ausschliesslich von meinem Handel, von meinen Vorgehensweisen, meinen Erfolgen und meinen Empfindungen. Das darf jeder gerne anders sehen.

Und selbst meine Erfahrungen sind ja durchweg positiv. 15% p.a. halte ich zumindest für gut.

Ich will meinem Fazit (das vielleicht gegen Ende des Jahres erscheinen wird) nicht vorgreifen, aber die Tendenz geht aktuell in die Richtung, dass ich für mich einen Schlussstrich ziehen werde, den Optionshandel aber für solche, die ihn ernsthaft betreiben wollen, für sehr interessant (und empfehlenswert) halte.

Gruß, Der Privatier

Was ich einen Börsenbuchautor schon immer fragen wollte.

Warum hat man das Bedürfnis ein Buch zu schreiben über seine Einnahmequelle die (angeblich) funktioniert ?

Ich habe Deine Ergebnisse so verstanden, dass Du nach der Umstellung auf reinen Short-Optionshandel eine Rendite von 15% erwirtschaftet hast. Dies würde ja bedeuten, dass Stillhalterstrategien wirklich funktionieren. Wenn man z.B. Spreads handelt, fährt man ja im Grunde keine Stillhalterstrategie mehr, da man sowohl short als auch long positioniert ist. Man ist dann im Prinzip kein Versicherungsverkäufer mehr, da man ja gleichzeitig auch Versicherungen kauft (die man gleichzeitig verkauft hat). Wüsste auch nicht warum dies funktionieren sollte. Wenn ich eine Versicherung kaufe(long put), dann doch nur um mich wirklich abzusichern und nicht um „Geld zu verdienen“.