Kap. 12.7.5: Der Cash-Flow Plan – Teil 2

Im ersten Teil über meinen Cash-Flow Plan habe ich schon erläutert, dass ich – um ein besseres Gefühl für meine Kapitalerträge zu bekommen – einfach eine Liste erstellt habe, in der alle voraussichtlichen Einnahmen (Zinsen, Dividenden, evtl. auch Verkäufe oder Rückzahlungen) enthalten sind.

Und ich habe auch schon erläutert, dass die Übersicht mehrere Zwecke erfüllt.

Einerseits ist sie Buchführung für die tatsächlich vereinnahmten Erträge, andererseits ist sie auch Plan für noch zu erwartende Zahlungen. Aber sie erfüllt noch einen weiteren Sinn: Die Steuer-Planung!

=> Jetzt die Abrechnung mit dem AG abstimmen!

Mit: Böse Überraschungen, Hintergründe, Tipps

Die steuerliche Sicht

Alle im ersten Teil der Liste aufgeführten Erträge sind immer Brutto-Erträge. Natürlich ziehen die Banken die Abgeltungssteuer ab und ich erhalte nicht den ganzen Betrag. Aber ich möchte auf diese Weise eine möglichst exakte Übersicht erhalten, was am Jahresende an Kapitalerträgen zu versteuern sein wird.

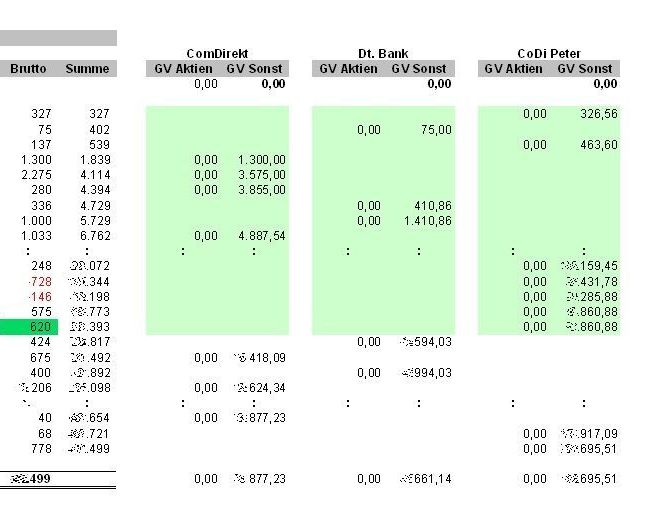

Und da meine Frau und ich sowohl gemeinsame Depots haben, als auch ein weiteres, welches nur auf meinen Namen lautet, habe ich in der rechten Hälfte der Übersicht noch eine Aufteilung auf die unterschiedlichen Depots vorgenommen.

Auch diese Hälfte will ich hier einmal zeigen:

Hier im Bild links sieht man noch die einzelnen Erträge aus der vorherigen Übersicht, die jetzt hier auf die verschiedenen Depot verteilt sind.

Der Sinn hinter diese steuerlichen Betrachtung liegt darin, dass ich quasi bereits zu Jahresbeginn in etwa weiß, welche Kapitalerträge meine Frau und ich am Jahresende haben werden, so dass ich rechtzeitig eingreifen kann, wenn mir aus steuerlicher Sicht irgendetwas nicht optimal erscheint. Das gilt auch für die hier vorgenommene Aufteilung nach Gewinn/Verlust aus Aktien und aus anderen Erträgen, da ich auch hier u.U. steuerliche Optimierungen einplane.

=> Einzelveranlagung prüfen

Ersparnis von fünfstelligen Euro-Beträgen möglich!

Wobei das schon wieder nicht so ganz richtig ist. Ich sage zwar immer „Steuer-Planung“, aber eigentlich geht es mir um etwas ganz anders: Es geht darum, das Einkommen meiner Frau möglichst in die Höhe der Grenze für die Familienversicherung der Krankenkasse zu bekommen.

Wie ich das mache, habe ich ziemlich ausführlich in einer kleinen Serie „Steuerplanung“ beschrieben. Darauf will ich hier nicht noch einmal eingehen, aber der obige Plan ist die Grundlage und die Voraussetzung, dass ich überhaupt eine Steuer-Planung machen kann.

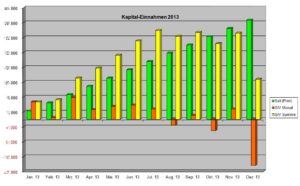

Und wie das dann im Endeffekt aussehen kann, will ich hier an einem weiteren Beispiel auch noch einmal verdeutlichen.

Man sieht recht gut, wie sich die Einnahmen über das Jahr hinweg ganz gut und auch gemäß der geplanten Vorgabe entwickeln.

Im Ergebnis wäre dabei allerdings ein Betrag herausgekommen, der für meine Frau eine eigene Krankenversicherung erforderlich gemacht hätte.

Und so musste dann kurz vor Jahresende eine Korrektur durch den Kauf ein (oder mehrerer) Aktienanleihen erfolgen.

An dieser Stelle möchte ich dann auch die Übersicht meiner Pläne und Statistiken abschließen. Es gibt zwar noch eine recht umfangreiche Übersicht über alle Wertpapiere, geordnet nach Anlageklassen und nach Depot/Bank, inkl. der zu erwartenden Erträge. Aber das ist schon sehr erklärungsbedürftig und möchte ich dann im Detail auch nicht unbedingt veröffentlichen.

Bei Fragen, Kritik oder Anmerkungen bitte die Kommentarfunktion benutzen.

Hallo,

das mit der Steuerplanung finde ich richtig interessant. Und es macht echt Sinn, auch wie du schon sagst nicht erst dann, wenn man es geschafft hat und von den Einnahmen lebt.

Mir war nicht so klar, dass man durch Verkäufe von Verlustpositionen legal Verlusttöpfe aufbauen kann, das habe ich alles hier gelesen.

Danke dafür!

Schön, wenn ich eine Anregung geben konnte.

Ich habe auch bereits begonnen, mir die ersten Gedanken über die steuerliche Gestaltung für dieses Jahr zu machen. Wird bei mir wegen ein paar Sonderfaktoren (Fonds-Fusion und KTG Agrar) nicht ganz so einfach werden.

Gruß, Der Privatier