Finanzplan – Aktualisierung Apr. 2022

Ich habe bereits in einem der ersten Kapitel dieser Seite dazu geraten, zur Einschätzung der persönlichen, zukünftigen Finanzentwicklung einen Finanzplan zu erstellen. Und seinerzeit auch auch einige Vorschläge dazu anhand eines fikiven Beispiels gemacht (Eingabe der Eckdaten, Entwicklung in den Folgejahren und Grafische Darstellung).

Ein solcher Finanzplan ist von elementarer Bedeutung, wenn man vor der Entscheidung steht, auf die regelmässigen Einkünfte aus einer Berufstätigkeit zu verzichten und in Zukunft als Privatier den Lebenunterhalt nur noch aus den eigenen Mitteln zu finanzieren.

Aber auch wenn man den Schritt zum Privatier bereits getan hat, sollte man einen solchen Plan immer weiter führen und den Plan dabei immer an veränderte Bedingungen anpassen. Sei es, weil sich persönliche Verhältnisse geändert haben (z.B. Beginn Rentenzahlung oder Wegfall der Unterstützung von studierenden Kindern, etc.) oder weil sich externe Randbedingungen geändert haben.

Man muss dabei nicht jede kleine Änderung augenblicklich in seinem Finanzplan abbilden (wie z.B. die Erhöhung der Zuschläge in der Pflegekasse für Kinderlose von 0,25% auf 0,35% in 2022).

Aber aktuell sehe ich doch einen wichtigen Anlass, sich die vorhandenen Finanzpläne noch einmal genauer anzusehen und ggfs. zu überarbeiten. Es geht um die Inflation.

=> Serie: Hinweise zum Dispojahr

Mit: Grundlagen, Durchführung, Vor- und Nachteilen

Inflation

Ich muss wohl nicht erst darauf hinweisen, dass sich die Inflation in den letzten Monaten sehr deutlich erhöht hat. Das ist beinahe täglich in den Medien nachzulesen oder natürlich auch am eigenen Geldbeutel zu spüren. Spätestens dann, wenn man zur Tankstelle fährt oder eine Heizöl- oder Gas-Rechnung zu bezahlen hat. Der letzte Wert für die Inflation lag im März 2022 immerhin bei 7,3% (gegenüber Vorjahresmonat).

Über viele Jahre hinweg hatten wir uns an Inflationsraten von 1,5%-2,0% gewöhnt. Zeitweise gab es auch Phasen mit negativen Inflationsraten. Die Steigerung hat bereits in der zweiten Jahreshälfte von 2021 begonnen mit Raten von 3,8%-5,3%. Dies konnte man da noch mit einem Basiseffekt erklären, der durch die zeitweise reduzierte Mehrwertsteuer im gleichen Zeitraum des Vorjahres für niedrigere Preise gesorgt hatte.

Für die aktuell weiter gestiegene Inflation gibt es sicher mehrere Begründungen. In erster Linie dürfte dabei der Krieg in der Ukraine bzw. die in diesem Zusammenhang verhängten Sanktionen zu nennen sein. Aber natürlich sind auch die weiter anhaltenden Folgen der Covid-19 Pandemie und gestörte Lieferketten nicht zu vergessen.

Wie sich diese Entwicklung nun zukünftig fortsetzt, ist natürlich unklar. Ich persönlich gehe davon aus, dass wir hier keinen vorübergehenden Effekt sehen, sondern dass wir für die nächste Zukunft mit einer (relativ) hohen Inflation leben werden müssen. Und darum gehört eine solche Änderung in den Finanzplan!

Auswirkungen in meinem eigenen Finanzplan

Um den Effekt der erhöhten Inflation einmal zu demonstrieren, habe ich meinen eigenen Finanzplan als Beispiel genommen und möchte hier die Auswirkungen einmal vorstellen. Aber (wie bereits in den Vorjahren) ohne konkrete Zahlen, sondern ich werde mich auf die grafische Darstellung beschränken. Denn es geht hier nur darum, Tendenzen, Entwicklungen und Verläufe zu erkennen und zu beurteilen.

=> Serie: Hinweise zum Dispojahr

Mit: Grundlagen, Durchführung, Vor- und Nachteilen

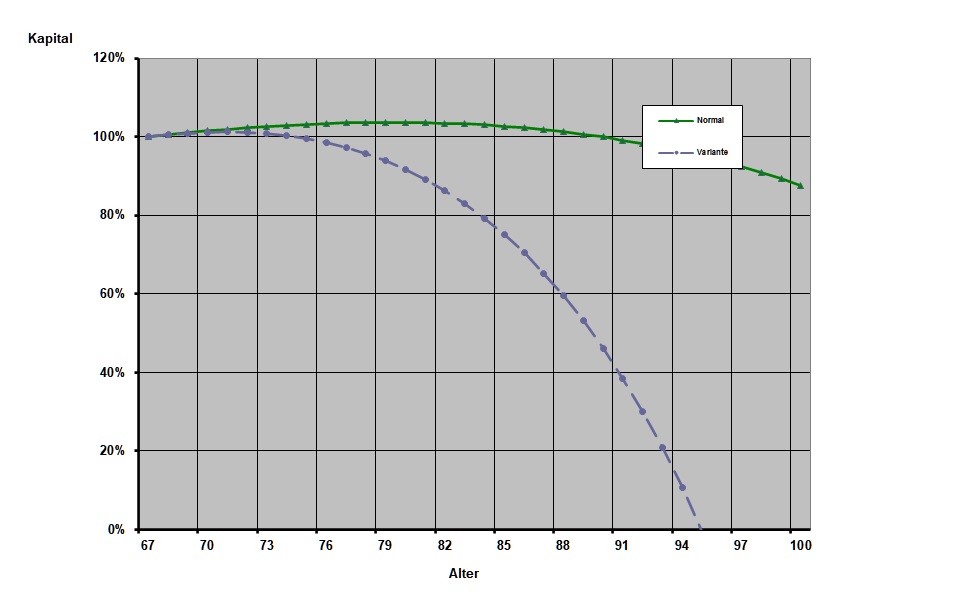

Die folgende Grafik enthält nun zwei Varianten: Die obere, grüne Kurve zeigt meinen bisherigen „Normal“-Verlauf mit einer angenommenen Inflationsrate von 2,5%. Das war in der Vergangenheit immer eine eher vorsichtige Annahme, weil die Werte in der Realität lange Jahre darunter lagen.

Für die untere, blaue Kurve habe ich sämtliche Daten unverändert gelassen und nur für die Inflationsrate einen Wert von 6,0% eingetragen. Das entspricht nicht dem letzten offiziellen Wert, sondern stellt eher meine aktuelle langfristige Prognose dar. Die ich u.U. in den kommenden Monaten weiter korrigieren muss. Das wird man abwarten müssen.

Mit diesen Randinformationen sieht meine aktuelle Finanzgrafik wie folgt aus:

Wie man sieht, sind die Auswirkungen schon recht dramatisch. Aber immerhin reichen bei mir die finanziellen Mittel mit dieser Prognose noch bis zu einem Alter von ca. 95 Jahren. Das dürfte wohl ausreichen. Für manch einen anderen Plan dürfte das Ergebnis wahrscheinlich beunruhigender aussehen.

Nicht der Realität entsprechend

Auch wenn das obige Bild zur Beunruhigung beitragen kann, so sollte man aber auch bedenken, dass die Veränderung von nur einer einzigen Größe (nämlich der Inflationsrate) nicht die Realität wiedergibt.

In der Realität ist z.B. davon auszugehen, dass mit steigender Inflation nicht nur die Kosten steigen, sondern auch (zumindest teilweise) auch verschiedene Einkünfte: Mit einer gewissen Verzögerung werden Löhne und Gehälter steigen, damit dann später auch die Renten. So beträgt die Rentenerhöhung für 2022 ca. 6%. Diese und alle folgenden Erhöhungen sind in meinen Plänen mit jeweils nur 1,5% angesetzt. Weiterhin ist damit zu rechnen, dass auch die Zinsen auf festverzinsliche Wertpapiere steigen (zu Beginn jedoch auch die Kurse sinken werden). Sachwerte, zu denen ich auch Aktien zähle, werden ebenfalls eine Preissteigerung erfahren. Zumindest dann, wenn es sich um Unternehmen mit einer gewissen Substanz handelt. Junge, aufstrebende Unternehmen, die stark vom Fremdkapital abhängen, werden eher unter steigenden Zinsen leiden.

Dies sind nur einige wenige Effekte, die für einen gewissen Ausgleich sorgen werden. Alles zusammen jedoch nur sehr schwer zu prognostizieren. Aber auch wenn es schwer fällt, hier eine halbwegs vernünftige Prognose abzugeben, so halte ich es dennoch für mehr als ratsam, einen existierenden Finanzplan an die aktuellen Entwicklungen und ggfs. geänderte Einschätzungen anzupassen.

Bei Fragen, Kritik oder Anmerkungen bitte die Kommentarfunktion benutzen.

Beim Thema der künftigen Inflationsraten könnten wir wahrscheinlich zehn sog. Experten befragen und würden 15 Antworten bekommen. Es hat nun mal keiner die Glaskugel bzw. keiner kann sie wirklich richtig bedienen. Aber Fakt ist, dass wir uns auf höhere Werte einstellen müssen.

Als einer von wenigen Steuerberatern in Deutschland erstellen wir auf Wunsch für unsere Mandanten auch private Finanzplanungen. Das eine private Finanzplanung für den Abfindungsempfänger absolut sinnvoll ist, hat Herr Ranning schon zur Genüge beschrieben. Das kann ich nur unterschreiben.

In unseren Finanzplanungen haben wir bisher meist mit 2% Inflation gerechnet. Auf Wunsch auch gerne mal 2,5%. Wir besprechen den Ansatz immer mit unseren Mandanten im Vorhinein. Wichtig ist auch die Kenntnis wie die Inflationsrate ermittelt wird. Das will ich hier nicht alles aufführen. Eine sehr schöne Erklärung als auch die Möglichkeit seine persönliche Inflationsrate zu berechnen, findet sich hier: https://service.destatis.de/inflationsrechner/

So ist z.B. die persönliche Inflationsrate bei jemanden der in einer abbezahlten Immobilie wohnt eine andere als derjenige der eine monatliche Nettokaltmiete zu tragen hat.

Das sich die Preise jetzt jährlich um 6% erhöhen werden, halte ich persönlich für nicht so wahrscheinlich. Sieht man sich die Inflationsraten seit 1950 an (https://de.statista.com/statistik/daten/studie/4917/umfrage/inflationsrate-in-deutschland-seit-1948/), dann findet man ganze fünf Jahre mit Inflationsraten von 6% und mehr. Und bei einer privaten Finanzplanung schaut man ja nicht nur ein Jahr in die Zukunft, sondern meist 30-40 Jahre.

In unseren kommenden Finanzplanungen wird wohl eher die Diskussion lauten ob 2,5% oder 3% Inflationsrate angesetzt werden. Aber das Schöne an einer finalisierten privaten Finanzplanung ist ja, dass sich die Auswirkungen einer höheren angenommenen Inflationsrate sehr schnell darstellen lassen.

Zwei Anmerkungen dazu:

* Ich weiß von Hrn. Schmetz, dass er in seiner Kanzlei für die Erstellung von Finanzplänen eine professionelle Software einsetzt. Ein gleichwertiges Ergebnis wäre mit „selbstgestrickten“ Excel-Sheets sicher nur mit viel Aufwand zu erzielen. Von daher auch eine Alternative für alle, die sich selber nicht an eine Tabellenkalkulation heranwagen.

* Ich habe vor einiger Zeit einige allgemeine Erläuterungen zur Inflation veröffentlicht. Nachzulesen hier: https://der-privatier.com/inflation-gemessen-nicht-gefuehlt-teil-1/

Gruß, Der Privatier

Ich denke, man sollte in seinem Finanzplan immer die „Netto-Inflation“ berücksichtigen. Denn im Beitrag wurde richtigerweise gesagt, dass mit steigender Inflation auch die Renten, Löhne und andere Einnahmen steigen werden. Ich habe in meinen Planungen daher nur die Differenz mit 2% gerechnet. Und mit 7% Inflation und 5% Rentenerhöhung bleibt dieser Wert auch 2022 ganz konstant.

„Ich habe in meinen Planungen daher nur die Differenz mit 2% gerechnet.“

Ist vielleicht auch eine Möglichkeit…

Ich habe da allerdings die Befürchtungen, dass damit die Realität nicht wirklich gut abgebildet wird. Denn Preissteigerungen wirken sich immer in voller Höhe aus, während es z.B. bei Renten und Löhnen immer noch Abzüge in Form von Steuern und Sozialabgaben gibt. Das kann aber individuell recht unterschiedlich sein.

Bei mir kommt hinzu, dass ich einen Teil meiner Einkünfte ja auch aus Kapitalerträgen bestreite und hier ist der Zusammenhang zwischen Inflation und Erträgen sicher noch etwas komplexer.

Ich bevorzuge es daher, alle Effekte einzeln zu prognostizieren. Also: Preissteigerungen, Einkünfte durch Renten und Kapitalerträge, Abzüge in Form von Steuern und Krankenversicherungen. Damit kann ich auch jeden Parameter einzeln verändern, wenn ich das Gefühl habe, es wäre erforderlich.

Gruß, Der Privatier

Besten Tag!

Vor kurzem haben mich wieder Freunde angesprochen, Gas von 4 auf 21ct/Kwh, Sonnenblumenöl der Liter 3,99 und tanken für 2 Euro den Liter machen deren Ausstiegspläne zunichte. Knapp rechnen war noch nie eine Lösung und um die 5.000 Euro mehr an Gas sind ein echtes Problem. Es kann nicht jeder mit Klimaanlage und Kachelofen etwas die Kosten senken und die allermeisten müssen Kfz nutzen.

Aber das Leben ist auch nicht zu 100% kalkulierbar und am Ende der Planung steht die Realität. Meine Gattin ist nun acht Jahre aus dem Erwerbsprozess raus, ich erst drei. Aber jeder Tag ist ein Gewinn für uns. Sollten wir nun mit unseren Plänen an einer Inflation scheitern? Nein, so unflexibel wären wir nur, wenn wir im Berufsleben geblieben wären.

In diesem Sinne, keiner weiss was kommt und wie lange es dauert. Der Weg ist uns Ziel genug 😉

MbG

Joerg

Wobei ich mich n.w.v. frage , ob ein Kaufkraftverlust bei UN Anteilen

= mehr für den Anteil bezahlen , tatsächlich bei billiger werdenden Anteilen

vorliegt . Kann natürlich auch sein , das alle Firmen nun keinen Gewinn mehr

machen werden . Glaube ich aber noch nicht so ganz dran .

Rebalance einfach weiter stumpf das Liquiditäts-Zahlenmaterial , zu den nun billiger gewordenen UN Anteilen , und nehme den Preisverlust des billigeren Anteils billigend in Kauf . Zumal ich mir in keinster Weise sicher bin , ob

der Kaufkraftverlust der Zahlen , einen grösseren oder kleineren Betrag für

das Rebalancing in Fremd UN Anteile erfordert . Time will tell ………

LG Det

Hallo Peter

Ich habe nochmal längere Zeit darüber nachgedacht , warum Du planst den Anleihenanteil

in dem Finanzplan zu erhöhen . Ich kann da ( bei den derzeitigen Marktbedingungen )

irgendwie keinen Sinn drin sehen . Die Kurse bei den derzeit ausgegebenen AAA

Anleihen müssten ja bei den kleinen Zins , bereits fallen . Zumindest sieht es nach

der Markterwartung auf steigende Zinsen danach aus . D.h. die dann neu ausgegebenen

AAA Anleihen müssten ja bei 100% Kurs , schon mit einen deutlich höheren Zins auf

den Markt gebracht werden . Ich habe das noch nicht geprüft , wäre aber erstmal

meine Vermutung . Steigt der Zins weiter ( was m.M.n. zu erwarten ist ) , wird

wohl der Kurs der alten Anleihen , weiter fallen . Lediglich die Schweiz könnte

ich mir da als Hafen für AAA noch vorstellen .

Was lässt Dich da also so Hoffnungsvoll den Anleihenanteil erhöhen wollen ???

Da ja die Liquiquote im Haushalt , n.w.v. überproportional hoch ist , werde

ich pers. wohl eher nicht an Anleihenkursgewinnen/verlusten teilnehmen , sondern

vermutlich eher pöh a pöh an Kursverlusten der UN-Fremd-Anteilen .

Ob die Gewinne stärker fallen ( Rezession ) wie die Kurse der Anleihen , werde

ich wohl mal abwarten . Aber evt. ist das SPÄTERE tauschen der Anleihenverluste ,

in Kursverluste der Unternehmensanteile , ja auch die bessere Möglichkeit .

Keine Ahnung was ich wieder nicht sehe .

LG Det

Also Det – Du hast mit deinen kritischen Anmerkungen natürlich Recht:

Im Zuge eines weiter ansteigenden Zinsniveaus ist tendenziell mit sinkenden Anleihenkursen zu rechnen. Das war mir auch schon sehr bewusst, als ich mir meine Gedanken zu meiner Depot-UMstrukturierung gemacht habe. Das ist u.a. auch ein Grund, warum ich zwar den Aktien-Anteil bereits reduziert habe, aber neue Investments in Anleihen bisher nur sehr zögerlich umgesetzt habe. Es war ja eigentlich schon länger absehbar, dass das Nullzins-Niveau nicht „auf ewig“ bestehen bleiben könnte.

Warum ich dennoch weiterhin vorhabe, den Anleihenanteil zu erhöhen, ist aber auch keinesfalls die Hoffnung auf Renditen und Gewinne, sondern ganz schlicht und einfach eine deutliche Reduzierung der Risiken oder auch Schwankungen. Natürlich ist der Anleihenmarkt auch nicht gänzlich ohne Risiken, aber sie fallen (entsprechende Bonität vorausgesetzt) deutlich niedriger aus. Dies alles vor dem Hintergrund meiner Gedanken im Beitrag: https://der-privatier.com/wann-ist-es-genug/

Und noch eine Anmerkung zum Einfluss der steigenden Zinsen: Es gibt ja auch Anleihen, deren Zinskupon in irgendeiner Form an das Zinsniveau (oder auch an die Inflation) gekoppelt sind. Solche Anleihen dürften (zumindest von der Theorie her) eigentlich kaum eine Kursänderung zeigen. Wenn man diese dann noch nicht als Einzelwert kauft, sondern als ETF, so kann man auch die momentane Entwicklung relativ gelassen beobachten. Ein Beispiel für einen solchen ETF wäre hier zu finden: https://de.extraetf.com/etf-profile/LU1645380368 Es gibt aber natürlich auch noch (wenige) andere.

Gruß, Der Privatier

Hallo Peter

Danke fürs teilhaben lassen an den Gedanken .

Ich werde wohl trotzdem erstmal nix machen .

( Schliest natürlich u.a. den Kaufkraft/Inflationsverlust mit ein )

Die sofortige Verfügbarkeit der Liquidität , erscheint mir pers.

z.Zt. wichtiger ( Individualfragen und Bauchgefühl = Priorisiert ) ,

wie die Asset-Allocation .

D.h. , auch wenn der Immoanteil und der Cashanteil z.Zt. n.w.v.

noch nicht richtig passend sind ( Beides deutlich zu hoch ) ,

werde ich nur pöh a pöh den Cashanteil zu den Fremd-UN-Anteilen

rebalancen . Erstaunlicherweise rebalanct sich da auch etwas Cash ,

in Fremd-UN-Immo-Anteile , und den Versicherungsanteil habe ich da

auch noch etwas ausgebaut . Ich kann wohl nicht anders ( = EGAL ) .

Dir ein schönes Wochenende

LG Det

Hallo Peter

Der Onvista Börsenfuchs fragt sich :

Wie sichern sich die Profis gegen Inflation ab ???

Lt. Umfrage unter Verwaltern für 300 Mrd. Vermögensmasse

–>

– Gold

– breiter Rohstoffkorb

– Aktien

– inflationsgebundene festverzinsliche ETPs

– inflationsgebundene festverzinsliche Anleihen

– spezielle Sektoren

Insofern könnte man es also auch als Inflationsabsicherung

verstehen ???

LG Det

„Insofern könnte man es also auch als Inflationsabsicherung verstehen ???“

Wer ist „es“ ???

Sofern Du die obige Liste meinst: Ja, sicher. Die Vorschläge sind tendenziell alle in der Lage, die negativen Wirkungen der Inflation auszugleichen. Nicht 1:1, aber eben tendenziell. Immer mit dem Hintergedanken, dass bei einer generellen Preissteigerung auch Sachwerte (wie Rohstoffe und Aktien) in ähnlichem Maße steigen müssen, damit sie ihren Wert gegenüber anderen Gütern beibehalten.

Das gilt für Sachwerte. Anleihen u.ä. Instrumente sind keine Sachwerte, hier hilft es nur, den Inflationsschutz mit in die Konditionen einzubauen.

Gruß, Der Privatier

…….Anleihen u.ä. ……..keine Sachwerte …..

Genau Peter , daher dachte ich , das DIESES evt. der Gedanke bei

den inflationsgeschützten Anleihen ETF aus den Beispiel war .

Andererseits , kann ja auch bei Sachwerten , der Preis der Sache fallen .

Ist dann ein eingebauter Inflationsschutz ggf. das bessere Bargeld ???

Keine Ahnung Peter

Ich werde wohl trotzdem noch etwas Liqui halten .

Und Sachwerte sowieso . Hauptsache erstmal warm durch den Winter .

Habe schon den Skianzug und die dicken Socken rausgesucht . Sollte es

noch kälter werden , wie bereits schon angekündigt –> EGAL .

( Holzlager ist aber auch gefüllt , Preis hat sich bereits verdoppelt

= überdurchschnittlicher Preisanstieg bei Holz und anderer Energie )

Abwarten ……..

LG Det

Ja – und dass es keinen Automatismus zwischen Inflation und Sachwerten gibt, zeigt die Entwicklung des oftmals als „Inflationsschutz“ angepriesenen Goldes. Das ist jedenfalls in diesem Jahr gründlich schief gegangen. Hat die Freinunze zu Beginn des Jahres noch bei ca. 2000$ gelegen, so kostet sie inzwischen deutlich unter 1700$. Das ist für einen „Stabilitätsanker“ schon eine ziemlich heftige Bewegung. Und das alles bei Inflationsraten, die bald zweistellige Werte erreichen.

Aber die Zusammenhänge sind (nicht nur beim Gold) eben auch vielschichtiger. Wie z.B.: Mit steigender Inflation werden die Zentralbanken die Zinsen anheben, damit steigen (vermutlich) auch die Renditen von festverzinslichen Papieren, für Aktien (insbesondere für die zuletzt favorisierten Techwerte) ist dieses Umfeld nachteilig, Anleger schichten daher um von Aktien in Anleihen, Gold wird dabei völlig uninteressant, weil es bekannterweise nun mal gar nichts abwirft.

Bei all dem spielen aber natürlich auch die Währungen eine Rolle. In Euro hat sich z.B. Gold in diesem Jahr weniger dramatisch bewegt. Und die Währungsentwicklung hängt auch wieder von vielen Faktoren ab, wie z.B. die jeweilige Zinspolitik und die Auswirkungen der unterschiedlichen Krisen.

Früher war genau DAS für mich immer ein Ansporn: Die vielfältigen Zusammenhänge (möglichst im Voraus) zu erkennen und daraus die richtigen Anlageentscheidungen zu treffen. Inzwischen bin ich da deutlich ruhiger und gelassener geworden. 😉 Rendite ist bei mir kein Ziel mehr, sondern vielmehr Stabilität.

Gruß, Der Privatier

Hallo Peter,

ich hatte Anfang des Jahres einen ähnlichen Gedanken und habe einen inflationsindizierten €-ETF (von Lyxor da günstiger) als Testballon in einer kleinen Position gekauft und muss nun feststellen, dass sich der Wert nicht um +10% nach oben entwickelt hat, sondern dass ähnlich wie bei deinem verlinkten EFT, der Wert deutlich gefallen ist. Wie kann das sein und was wäre eine Alternative?

Gruß, Wessi

Die Gründe für die Kursentwicklung werden wohl vielfältiger Natur sein…

Spontan fällt mir ein, dass der von mir verlinkte ETF ein ausschüttender ist und dass kürzlich eine (für mich überraschend hohe) Ausschüttung stattgefunden hat. Die Plattform extraetf gibt hier eine voraussichtliche Ausschüttungsrendite für 2022 von 4,54% an. Für Staatsanleihen in Euro eine stattliche Summe.

Weiterhin sollte man bedenken, dass „inflationsindiziert“ ja keinesfalls bedeutet, dass sich der Kurs der Anleihen (oder des ETF) im Gleichschritt mit der Inflation bewegt! Von daher wäre eine Kurssteigerung von 10% überhaupt nicht zu erwarten. Richtig ist vielmehr, dass sich die Kupons in Abhängigkeit von der Inflation verändern. Wann und in welchem Maße müsste man dann bei den einzelnen Anleihen in den Bedingungen nachlesen.

Und drittens sind Anleihenkurse ja sehr stark vom aktuellen (und erwarteten) Zinsniveau abhängig. Ein Kursrückgang könnte also darauf hindeuten, dass eine Mehrzahl der Marktteilnehmer davon ausgeht, dass die Zinsen (z.B. EZB Leitzinsen) weiter steigen werden.

Wenn man sich im Bereich von bonitätsstarken Anleihen bewegen möchte, sehe ich keine Alternative. Wenn man mehr Rendite haben möchte, muss man eben auch mehr Risiko in Kauf nehmen. Und das hiesse dann eben z.B. Anleihen von Unternehmen oder in anderen Währungen, oder, oder… oder eben Aktien.

Ich selber werde weiter in dem genannten ETF investieren und nutze die Kursrückgänge dazu, die Position weiter aufzustocken (unregelmässig, ca. alle 1-3 Monate).

Gruß, Der Privatier

Wenn man sich den Kursverlauf mit und ohne Abschlag nach der Ausschüttung ansieht, (auf justetf), dann kann man eigentlich nicht erkennen, dass die Unterschiede mit der Ausschüttung zusammen hängen. https://www.justetf.com/de/etf-profile.html?isin=LU1645380368#chart

Es könnte aber an der mittleren Restlaufzeit liegen. Die Duration beim UBS A2DUGB liegt bei knapp 5 Jahren (4,94). Beim Lyxor ETF dagegen (falls der LYX0XL gemeint ist , es gibt ja nicht so viele inflation linked Bond ETFs) liegt die Duration bei stattlichen 8.21 Jahre. lyxoretf.de/de/retail/products/fixed-income-etf/lyxor-core-euro-government-inflationlinked-bond-dr-ucits-etf-acc/lu1650491282/eur.

Schon bei 5 Jahren mittlere Restlaufzeit müsste das hohe Zinsänderungsrisiko erst mal durch eine entsprechend hohe Ausschüttung kompensiert werden. Aber über 8 Jahre Duration wäre m.E. definitiv zu lang bei steigenden Zinsen.

Wie der Privatier schon gesagt hat: „inflationsindexiert“ bedeutet keineswegs Kompensation der Inflationsverluste.

Aber was weiß ich schon. Gerd Kommer hat die Sache ausführlich erklärt:

„Inflationsindexierte Anleihen gleichen die Inflation weder kurzfristig noch notwendigerweise mittel- bis langfristig immer aus. Auch in Phasen erhöhter Inflation wie ab Mitte 2021 können inflationsindexierte Anleihen negative Renditen haben, wie es in den letzten sieben Monaten der Fall war.“

https://gerd-kommer.de/inflationsinde xierte-anleihen/

Es gibt in diesen Zeiten keinen save heaven für Normalo-Anleger, die nicht short gehen oder sonstwie spekulieren wollen, meinen jedenfalls Fugi, Koch und andere. Meine knapp größte Position ist erstmals Cash und die wird halt auch von der Inflation reduziert. Beim S&P500 werde ich aber wohl wieder einsteigen – vielleicht auch kurzlaufende Treasuries. Aber breite Aktien-ETFs aus dem EZB-Reich oder aus dem D-Gagaland habe ich kaum noch. Da werde ich eher wieder was spenden als ETFs auf südeuropäische Staatsanleihen ins Depot nehmen. (Wer Platz hat, sollte sich ein paar Festmeter Hartholz als echten Sachwert besorgen).