Kap. 4.3: Finanzplan – Die Folgejahre

Im letzten Beitrag hatten wir begonnen, einen Finanzplan zu erstellen, d.h. eine Übersicht über die zu erwartenden Einkünfte wie Kapitalerträge und Renten auf der einen Seite und die zu erwartenden Ausgaben auf der anderen Seite.

Sinn dieser Übung sollte es sein, ein Gefühl dafür zu bekommen, ob das zur Verfügung stehende Kapital und die zukünftigen Einkünfte ausreichen, um langfristig den Lebensunterhalt zu sichern.

Dazu hatten wir in einem ersten Schritt zunächst ein paar Eckdaten gesammelt, diese in ein Kalkulationsprogramm eingegeben und daraus dann die Kapital-Entwicklung für das erste Jahr berechnet.

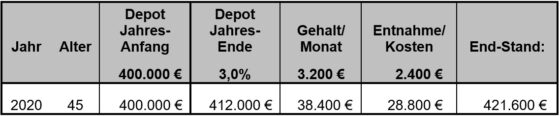

Das Ganze sah dann erst einmal aus wie folgt:

Abbildung: Finanzplan – Zweiter Schritt – © P. Ranning

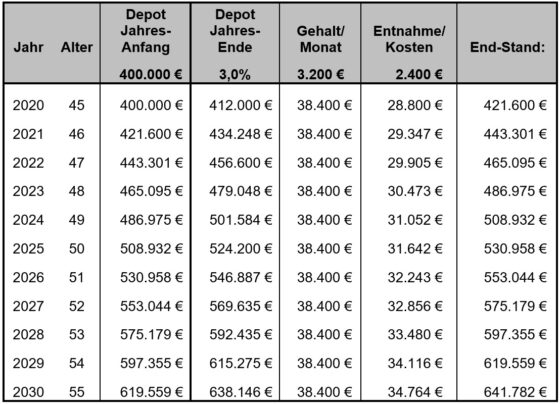

Wenn man nun den Endstand des Vermögens aus dieser ersten Zeile auf das nächste Jahr (in die nächste Zeile) überträgt und dies nun Jahr für Jahr fort führt, so erhält man in etwa folgendes Bild:

Abbildung: Finanzplan – Dritter Schritt – © P. Ranning

Aufmerksame Leser werden vielleicht bemerkt haben, dass die jährlichen Ausgaben von im Beispiel zunächst 28.800 Euro/Jahr in den Folge-Jahren permanent höher werden. Hier wurde in der hinterlegten Formel eine jährliche Inflationsrate (und damit ständig steigende Preise) direkt mit berücksichtigt.

=> Serie: Hinweise zum Dispojahr

Mit: Grundlagen, Durchführung, Vor- und Nachteilen

Es empfiehlt sich, alle solche Daten, die sich im Laufe der Zeit ändern können, wie z.B. die Inflationsrate, die Kapitalrendite oder auch Rentenansprüche in gesonderten Feldern abzulegen, damit sie einerseits leicht geändert werden können und andererseits auch einmal damit „herumgespielt“ werden kann. Es kann u.U. sehr lehrreich sein, einmal zu sehen, wie sich ein schön zusammen gezimmertes Finanzgebäude plötzlich ganz anders darstellt, wenn die ursprünglich angenommene Inflationsrate von vielleicht 2% sich auf 4% ändern sollte. Ergänzung vom April 2022: Welchen Einfluss eine gestiegene Inflationsrate haben kann, zeigt der Beitrag: „Finanzplan – Aktualisierung Apr. 2022“ ).

Damit aber nun die Tabelle eine Auskunft geben kann, ob bzw. ab wann ein Ausstieg aus dem Arbeitsleben möglich sein könnte, müsste man sie natürlich noch ein wenig erweitern. Ganz sicher gehört zunächst einmal eine Spalte für den Rentenanspruch dazu. Nicht zu vergessen sind auch Steuern und Krankenversicherung.

Ab jetzt hat man aber bereits die Möglichkeit, mit der Tabelle ein wenig herum zu spielen. Man kann einmal ausprobieren, wie sich das verfügbare Kapital entwickelt, wenn man einfach einmal ein paar Jahre (z.B. vor der Rente) die Gehaltszahlungen weglässt. Wie lange reicht dann das Kapital aus?

Wie man das Ganze ein wenig anschaulicher machen kann, schauen wir uns dann im nächsten Beitrag bei der grafischen Darstellung des Finanzplans an.

Bei Fragen, Kritik oder Anmerkungen bitte die Kommentarfunktion benutzen.

Hallo,

ich bin heute erst auf diese Seite gekommen.

Hochinteressant und sollte dringenst und intensiv gelesen werden.

Ich selber habe mir meinen Finanzplan entwickelt und weiter entwickelt.

Excel sei gedankt.

So kann man alle Einflüsse wie Abfindung, ALG-1, Privatier-zeiten, Renten

einplanen.

Das Ergbenis zeigt dann entweder wie alt man werden darf oder

dass man was ändern muß, damit man älter werden kann.

Gruß

Wie man sicher aus meinem obigen Beitrag entnehmen kann, bin auch ich ein Freund von Excel (o.ä.). Sehr gut finde ich zum Beispiel, dass man auch mit wenig Kenntnissen relativ einfach beginnen kann – für den Experten bieten sich natürlich ungeahnte Verfeinerungen und Erweiterungen. Und natürlich die grafische Darstellung, die einem sofort einen intuitiven Eindruck der persönlichen Lage verschafft.

Gruß, Der Privatier

Ich führe schon seit Jahren recht detaillierte Aufstellungen zu Ausgaben und Einnahmen in Vergangenheit und Zukunft. Der Finanzplan ist in meinen Augen DER zentrale Punkt bei allen Überlegungen und Vorbereitungen zum vorzeitigen Ruhestand. Für meinen Geschmack hätte dieses Thema deshalb etwas mehr Platz und Tiefe im Blog verdient. Mich würde mal interessieren, welche durchzuspielenden Szenarien du und die anderen für notwendig halten: Verschiedene Inflationsraten, Rentenkürzungen, Börsenkrise mit Kursrückgängen und sinkenden Divenden, steigende Beiträge zur Krankenversicherung, Steuererhöhungen, … und wie das schlimmste Szenario aussieht, das ihr eingeplant habt.

Gruß, BigMac

===================================================

Ziel: Vorzeitiger Ruhestand mit 54. Status: Im Plan.

„Der Finanzplan ist in meinen Augen DER zentrale Punkt bei allen Überlegungen und Vorbereitungen zum vorzeitigen Ruhestand.“

Meine volle Zustimmung! Das kann nicht oft genug gesagt und betont werden. Ohne einen aussagekräftigen Finanzplan sollte man das Projekt „Privatier“ gar nicht erst beginnen. Und es ist deshalb sicher auch richtig, dass das Thema mehr Platz und Tiefe verdient hätte.

Auf der anderen Seite weiß ich aber auch, dass Menschen sehr unterschiedlich sind! Das fängt schon damit an, dass lange nicht jeder gewillt oder in der Lage ist, einen solchen Plan z.B. mit Excel zu erstellen. Aber auch die Lebenssituationen und -Umstände sind so unterschiedlich, dass man sie unmöglich in einen Standardplan packen kann. Auf der anderen Seite sehe ich aber in der begrenzten Darstellung hier im Blog auch einen gewissen „erzieherischen“ Wert. Denn auf diese Weise muss sich jeder mit seinem eigenen Plan auch selber beschäftigen. Und auch diesen Aspekt halte ich für unabdingbar: Sich selber Gedanken über die eigene Situation zu machen. Und die eigenen Entscheidungen zu treffen, welche Szenarien und Elemente ich in meinem eigenen Plan durchspielen will. Hier spielt das eigene Sicherheitsbedürfnis (oder Risikobereitschaft) eine große Rolle. Wer wirklich jede kleine und große Katastrophe absichern will, wird den Sprung zum Privatier wohl kaum schaffen…

Und so habe ich in meinem eigenen Plan zwar die Inflationsrate mit eingebaut, die ich auch mal eben ändern kann, um zu sehen, wie sich das auf meinen Kapitalverbrauch auswirkt. Außerdem habe ich eine durchschnittliche Rendite eingebaut, die ich glaube, mit meinem Depot erreichen zu können. Damit könnte man z.B. die Erwartung von Dividendenkürzungen abbilden. Aber nicht für den Einzeltitel. Dafür habe ich andere Möglichkeiten, auf die ich sicher später noch einmal eingehen werden.

Veränderungen an aktuellen Gesetzen (Renten, Steuern, Versicherungen) habe ich nicht eingeplant. Ich decke solche Risiken dadurch ab, dass ich bei allen Faktoren immer mit ungünstigen Werten rechne. So berechnet mein aktueller Plan mit einer Inflationsrate von 2% und einer ebensolchen Bruttorendite auf die Kapitalanlagen von 2%. Die KV/PV habe ich immer prozentual von den Kapitalerträgen angesetzt, obwohl das weder in den letzten drei Jahren der Fall war, noch in der Zeit als Rentner der Fall sein wird.

Im Grunde sind das schon (fast) Worst Case Annahmen. Natürlich – es könnte immer noch schlimmer kommen. Aber dann kommen wir wieder zu der Aussage: Wer alles abdecken will – der wird es nie schaffen.

Gruß, Der Privatier

Einen für Jeden passenden Standardplan kann es nicht geben. Auch die Argumente für eine Veröffentlichung eines Plans sind nachvollziehbar, volle Zustimmung dazu. Trotzdem …

Ich habe bei der Erstellung meines Plans ein paar Dinge entdeckt, die meiner Meinung nach nicht unbedingt selbstverständlich sind und großen Einfluß auf die Ergebnisse haben. Sie müssen nicht auf jeden Plan zu-treffen, aber vielleicht sind sie ja für den ein-oder-anderen Leser doch interessant.

Wer jede kleine und große Katastrophe planen will, wird den Sprung nie schaffen, in der Tat. Trotzdem möchte ich jedem empfehlen verschiedene worst-case-Szenarien durchzuspielen. Einen „Einbruch“ bei nur einer Komponente halten vermutlich die meisten Pläne stand. Mein Plan sagt mir allerdings deutlich, dass negative Ereignisse bei mehreren Dingen – ggf. sogar zeitgleich eintretend – schnell zum Zusammenbruch des Kartenhauses führen, wenn der Puffer klein ist. Ein Börsencrash, eine unerwartete Großausgabe (z.B. undichtes Dach sanieren) und ein Anheben des Renteneintrittsalters (z.B. auf 70) kann eine tiefe Schneise in den Plan schlagen. Alle drei Dinge sind gar nicht so unwahrscheinlich, ich habe sie in den letzten Jahren erlebt …

Die Berücksichtigung einer steigenden Inflationsrate halte ich dabei gar nicht für so wichtig. Eine alleinige Änderung dieses Wertes hat vermutlich immer eine sehr große Auswirkung. Es ist aber unwahrscheinlich, dass dieser negativen Änderung auf der Ausgabenseite keine positive Änderung auf der Einnahmenseite gegenüber steht.

Auch wenn das auf den ersten Blick vielleicht etwas im Widerspruch zur vorherigen Aussage steht: Die ersten Versionen meines Plans hatte auch ich einfach gehalten, indem ich nur die jeweils schlechtesten Werte verwendet habe, um so indirekt die Risiken abzubilden. Je weiter ich den Plan verfeinert habe, habe ich aber entdeckt, dass dieses Vorgehen doch zu recht ungenauen Ergebnissen führt. Der Aufwand für einen genauen Plan hat sich zumindest für mich gelohnt.

Die notwendigen Infos für die Berechnungen findet man schnell im Internet. Meine persönlichen Werte und Daten waren auch einfach zu finden oder in Erfahrung zu bringen. Die Excel-Tabelle mit meinem Plan ist zwar umfangreich, aber nicht besonders kompliziert. Es gibt aber eine Ausnahme: Das Thema Besteuerung im Renten-Alter ist komplex und nicht leicht zu durchschauen. Mehrere verschiedene Einnahme-Quellen – z.B. Betriebsrente, Lebensversicherung, Mieteinnahmen – machen eine auch nur halbwegs genaue Berechnung der Steuerlast aufgrund von Freibeträgen, Abzügen, usw., die für jede einzelne Einnahmequelle unterschiedlich sind, schnell schwierig. Die voraussichtliche Steuerlast relativ gut zu kennen halte ich für wichtig, die Werte ändern sich schnell, je (un-)genauer man rechnet. Ich kann (in solchen Fällen) nur empfehlen einen Steuerberater zu konsultieren. Meiner hat dann gleich auch die Qualitätskontrolle meines Plans vorgenommen (sehr wichtig!).

Gruß, BigMac

Danke für diesen sehr ausführlichen Kommentar! Er ist eine wichtige Ergänzung zu dem bisher gesagten und ich kann in jedem Punkt zustimmen.

Ich kann auch nur jedem empfehlen, den eigenen Plan so ausführlich zu gestalten, wie es eben geht und so viele Varianten durchzuspielen, wie möglich. Und natürlich – trotz aller Planungen – immer einen Puffer einzubauen, um evtl. Unvorhersehbares abfedern zu können.

Eine solche, zunächst als komplex und stellenweise undurchführbar erscheinende Aufgabe soll aber auf der anderen Seite auch niemand davon abhalten, einfach einmal mit einem ganz einfachen Plan anzufangen! Diesen kann man dann immer noch (und immer weiter) verfeinern. So lange, bis man sich gut damit fühlt.

Und dieses Gefühl ist wahrscheinlich bei jedem an einem anderen Punkt erreicht. Mir selber genügt es, wenn ich die aus meiner Sicht schlechten Annahmen treffe. Andere werden sich wohler fühlen, wenn sie verschiedene Szenarien konkret durchspielen.

Nehmen wir einmal die zukünftige Steuerlast. Wenn „BigMac“ schreibt, die genaue Berechnung würde „schnell schwierig“, so empfinde ich das als sehr vorsichtig ausgedrückt. Ich würde sagen: Es ist unmöglich.

Aber ist das wirklich so schlimm? Ich meine, nein. Meine Lösung für diese Frage ist ganz einfach: Ich nehme einfach die Summe sämtlicher Einkünfte (inkl. Renten, Zinsen, Dividenden, Autoren-Honorare, etc.) und setze diese Summe dem zu versteuernden Einkommen gleich. Damit lasse ich zwar sämtliche Freibeträge, Sonderausgaben und andere abziehbare Kosten unberücksichtigt. Aber damit habe ich (fast) eine Worst-Case Betrachtung. Damit würde auch eine moderate Steuererhöhung abgedeckt.

Und: Es ist relativ einfach auszurechnen. Entweder man verwendet ein Add-In, welches die Steuer ausrechnet, oder noch einfacher: Man nimmt den aktuellen Steuersatz und rundet ihn nach oben. Geht auch.

Mein Fazit wäre deshalb: Ein Finanzplan soll so umfangreich und detailliert wie nur eben möglich sein. Das soll aber niemand davon anhalten, mit einer einfachen Version zu beginnen! Im Gegenteil: Je eher man damit beginnt, desto besser. Ganz nebenbei: Ich selber habe etliche Jahre(!) gebraucht. Nicht nur deshalb, weil das Kapital nicht ausreichend war, sondern einfach auch deshalb, weil ich mit meinem Plan und dem Ergebnis nicht zufrieden war.

Also: Früh anfangen und immer wieder überarbeiten, erweitern, verfeinern!

Gruß, Der Privatier

Hallo Privatier,

ich habe Deinen Blog mit sehr viel Interesse gelesen, da es bei mir und meiner Lebenspartnerin genau um das selbe geht, eben vorzeitig aus der Arbeitswelt auszusteigen.

Ich finde es toll, dass Du über das Trading Deinen Grundstock erwirtschaften konntest.

Das Thema Immobilien hast Du aber, weil selbst genutzt ein wenig in den Hintergrund gesetzt.

Hier könnte ich ein wenig helfen, denn mein Ausstieg gründet genau darauf.

LG Tongaman

Jeder muss für sich den richtigen Weg finden!

Und ich bin mir ganz sicher, dass auch Immobilien ein geeigneter Weg sind. Dem einen liegt eben die Börse mehr, dem anderen Wohnungen und Häuser.

Ich kann zum Thema Immobilien nicht mehr sagen, als dass, was ich hier in den entsprechenden Kapiteln schon geschrieben habe. Von daher könnte ich mir gut vorstellen, dass Deine Erfahrungen für die Lesen hier von Interesse sein könnten.

Wenn Du also magst, schreibe doch gerne einmal etwas ausführlicher über Deinen Weg. Wohlmöglich würde das aber besser zu einem Beitrag über Immobilien passen, als hier zu diesem. Ich denke dort wird es eher gelesen.

Gruß, Der Privatier

Hallo Privatier,

hoffentlich habe ich nichts überlesen … zur obigen Tabelle: In der Entsparphase, in der Ausgaben möglicherweise geringer sind als das (passive) Einkommen, stelle ich in meiner Tabelle die Verzinsung des des Vermögens vom Jahresanfang als Einkommen ans Jahresende. Die Verzinsung/Dividenden stehen also für das betrachtete Jahr nicht zur Verfügung. Habe ich dabei einen Denkfehler oder einen Sicherheitspuffer?

Steuersatz, Kranken- und Pflegeversicherung:

Bisher habe ich bei meinen Finanzplänen eigentlich fast nur die Netto Einnahmen und Ausgaben betrachtet. Für die Entsparphase überlege ich nun als ersten Ansatz zu Bruttowerten den bisherigen mittleren Steuersatz zu verwenden, und zwar für alle Einkommensarten. Für die Kranken- und Pflegeversicherung ebenso eine Abschätzung von zusammen 20% auf alle Einkommensarten.

Irgendwann werden Staat und Krankenkassen verschiedene Einkommensarten gleichbehandeln, denke ich.

Gruß

Martin aka Forticus

„stelle ich…die Verzinsung …ans Jahresende. Die Verzinsung/Dividenden stehen also für das betrachtete Jahr nicht zur Verfügung.“

Auch wenn es vielleicht wie ein Sicherheitspuffer wirkt, ist es eigentlich mehr eine Vereinfachung der Rechnung. Natürlich könnte man das Ganze auch viel genauer machen (z.B. auf Monats-Basis), damit könnte man dann auch die Zu- und Abflüsse exakter berechnen. Aber das macht die Sache nur (deutlich!!) komplizierter und bringt dagegen aus meiner Sicht kaum einen Erkenntnisgewinn. Es ist nur eine einfache Rechnung: Das durchschnittliche Kapital erbringt am Ende des Jahres einen durchschnittlichen Ertrag.

„…überlege ich nun als ersten Ansatz zu Bruttowerten den bisherigen mittleren Steuersatz zu verwenden, und zwar für alle Einkommensarten.“

Ich verwende auch einen einheitlichen Steuersatz für alle Einkunftsarten. Da dieser (momentan) unterhalb des Satzes für die Abgeltungssteuer liegt, ist das sogar vollkommen korrekt. Allerdings rechne ich nicht mit einen „bisherigen mittleren“ Steuersatz, sondern verwende ein Excel-Addin zur Berechnung des exakten Steuersatzes.

„Für die Kranken- und Pflegeversicherung ebenso eine Abschätzung von zusammen 20% auf alle Einkommensarten.“

Mache ich genau so (auf alle Einkommensarten!). Allerdings verwende ich noch den einigermaßen aktuellen Satz von 17,5%.

Übrigens rechne ich sämtliche aktuellen und zukünftigen Renten nach dem selben Muster. Ist einfacher und beinhaltet automatisch ein paar Sicherheitspolster.

Gruß, Der Privatier

Hallo Privatier,

vielen Dank für die vielen, umfänglichen Beiträge zum Thema Abfindung und geschickte, steuerliche Gestaltung.

Etwas verwundert hat mich die Beispielberechnung für die Finanzplanung: Es scheint so, dass die Rendite von 4% plötzlich – ab Rentenbeginn – abgebrochen ist. Wenn man tatsächlich 800000 angespart hat und weiterhin 32000€ Zinserträge erwirtschaftet, sollte das Kapital doch deutlich langsamer schrumpfen – es sei denn, die Ansprüche sind extrem gestiegen und der Rentner möchte nur noch von Kaviar und Champagner leben und eine Kreuzfahrt nach der anderen unternehmen.

Wie kommt es zu der doch sehr steilen Abnahme des Vermögens? (oder sind ein Dutzend Enkelkinder eingeplant, die regelmäßig bei Opa das Taschengeld bekommen?) 😉

Vielen Dank noch einmal für diese Seite!

Beste Grüße

andreas

Ich kann diesen „Einbruch“ ab Rentenbeginn nicht erkennen. Wenn man sich einmal die Grafik im folgenden Beitrag ansieht, sieht man zwei „Knicke“:

* Der erste und gravierende, der den Verlauf der Kurve von einem Anstieg in ein Abfallen ändert, beruht auf dem Start ins Privatier-Dasein, also dem Wegfall des regelmäßigen Gehaltes. Ab diesem Zeitpunkt ist der Verbrauch höher als die Einkünfte.

* Der zweite Knick entsteht bei Rentenbeginn. Hier ist jedoch kein Einbruch zu verzeichnen, sondern ein Abflachen der Kurve. D.h. das Kapital wird weniger schnell verzehrt. Was ja auch logisch ist, denn es sind ja nun zusätzlich Einnahmen durch dir Rente vorhanden.

Die im weiteren Verlauf stetige Abnahme des Kapitals ist in erster Linie durch die immer weiter steigenden Ausgaben (Inflation!) bedingt. Inwieweit die dabei im Beispiel angenommenen Werte für Kapitalrendite (4%) und Inflation (1,9%) heute noch realistisch sind, mag jeder selber beurteilen.

Kaviar, Champagner, Kreuzfahrten und Enkelkinder sind jedenfalls nicht in den Berechnungen des Excel-Sheets enthalten. Aber ich nehme das mal als Anregung für zukünftige Verbesserungen mit auf. 😉

Gruß, Der Privatier

Hallo,

derzeit bin ich ebenfalls dabei, eine ähnliche Tabelle zu erstellen, und dabei stolpere ich immer wieder über die Themen „Rendite“ und „Inflation“. Beides sind ja Parameter, die eine hohe zeitliche Varianz aufweisen und sich daher über ein paar Jahrzehnte nicht zuverlässig prognostizieren lassen; von Inflation nahe 0 (wie die letzte Zeit) über mittlere Werte von 2-3% bis hin zur galoppierenden Geldentwertung im Falle politischer oder fiskalischer Instabilitäten, von sicheren Renditen kaum über 0 (wie derzeit) über gut laufende Aktienmärkte bis zu mehr oder weniger großen Crashs ist ja alles möglich (man betrachte z.B. die Verläufe von Inflation, Aktienindizes und Zinsen der vergangenen 30 Jahre).

Daher denke ich darüber nach, die Variablen „Inflation“ und „Rendite/Rentensteigerungen“ komplett zu vernachlässigen und in heutiger Kaufkraft zu rechnen – eine Zahl von beispielsweise 200.000 Euro im Jahr 2035 in meiner Excel-Tabelle bedeuten also „200.000 Euro heutiger Kaufkraft“ (also sozusagen „in Brot gerechnet“). Da langfristig die Rendite doch meist über der Inflationsrate liegt, ist dies ein eher konservativer Ansatz; das Risiko sehr hoher Inflation gedenke ich dadurch abzufedern, dass ich recht wenig Cash (oder Äquivalentes) und dafür viel in Sachwerten halte (Aktien, Immobilienfonds, auch etwas Gold als Versicherung gegen Hyperinflation), bei denen ich mir mindestens Inflationsausgleich erhoffe.

Spricht etwas gegen diesen Ansatz, der die Berechnung deutlich vereinfacht und vor allem das Rätselraten über zwei Parameter eliminiert, die sowieso nicht in den Griff zu kriegen sind?

Ludwig

Hmm… ja…interessanter Ansatz!

Ich müsste vielleicht einmal länger darüber nachdenken. Spontan fällt mir dazu ein, dass die Denkweise dann einigermassen korrekt ist, wenn man es aus der Sicht von jemand betrachtet, der seinen Lebensunterhalt durch Arbeit (selbsändig oder angestellt) verdient und „nebenbei“ ein gewisses Vermögen hält.

Wenn nun dieses Vermögen immer mindestens genau so viel Rendite (oder auch mehr) abwirft, wie die Inflation vernichtet, bleibt der Wert letztlich über die Jahre hinweg erhalten. Insofern könnte man beide Faktoren dann auch bei einer Prognose weglassen, wenn man immer davon ausgeht, dass die Rendite (netto?) immer die Inflation übertreffen wird.

Als Privatier, der ausschließlich von seinem Vermögen lebt, kann ich mir diese Betrachtung aber nicht vorstellen. Es fängt schon damit an, dass mir dann die Prognose meiner Einkünfte (= mein Lebensunterhalt) vollständig fehlen würde, wenn ich die Rendite nicht berücksichtigen würde. Und ohne Einkünfte kann ich auch keine Aussagen über Abgaben wie Steuern, KV/PV etc. machen.

Weiterhin wird die Entwicklung des Vermögens bei einem Privatier ja nicht nur durch Rendite (positiv) und Inflation (negativ) bestimmt, sondern in erster Linie auch durch den Verbrauch. Verbrauch sowohl des Kapitalstocks, aber auch (idealerweise) der jährlichen Rendite. Und das alles muss irgendwie zusammenpassen.

Ich selber könnte mir jedenfalls keinen Plan vorstellen, in dem Rendite und Inflation fehlen würden. Natürlich bin ich mir dabei bewusst, dass dies immer nur vage Annahmen sein können, die sich darüberhinaus auch im Zeitverlauf ändern können. Aber so ein Plan sollte auch nicht einmal erstellt und dann zementiert werden, sondern an die jeweils aktuelle Lage (Gesetze, Konditionen, etc.) angepasst werden.

Gruß, Der Privatier

Ich habe nun ein wenig weiter über diese Idee meditiert und vielleicht ist sie tatsächlich dadurch beeinflusst, dass ich eben (wie Du treffend analysiert hast) noch arbeite und „nebenbei“ mein Vermögen im Blick halte, mit der Idee, in wenigen Jahren mit der regelmäßigen abhängigen Arbeit aufzuhören und danach maximal noch ein wenig nebenher dazuzuverdienen.

Doch wenn wir die unterschiedlichen Einkünfte und Vermögensarten einzeln durchgehen, dann trifft die Steigerung des nominalen Wertes eben schon auf fast alle davon zu (das Gehalt erhöht sich durch Tarifsteigerungen, das Kapital vermehrt sich durch Zinsen/Dividenden etc.), wenn auch in unterschiedlichem Maße, ähnlich wie auch die Inflation für unterschiedliche Güter und Dienstleistungen unterschiedlich ist. Ich habe dies alles eben vereinfacht, indem ich angenommen habe, dass sich beide Richtungen gegenseitig aufheben.

Natürlich wird dies so exakt nicht eintreffen. Um die Methode zu verfeinern, kann man ja einen jährlichen Faktor einführen, der die Differenz zwischen Rendite und Inflation widerspiegelt, und jede Jahreszeile der Excel-Tabelle zusätzlich mit diesem Faktor multiplizieren. Erwartet man also eine Rendite von 4% und eine Inflation von 1,5%, ist der Faktor 1,025 (1 + (4-1,5)/100); bei Rendite 1% und Inflation von 2% eben 0,99. Bei meiner Methode ist dieser Faktor eben 1,00, was vermutlich eher konservativ gerechnet ist, doch werde ich ihn in meine Tabelle auf alle Fälle mit einbauen und insbesondere mit Werten < 1 herumspielen, um ein Gefähl für die Auswirkung zu bekommen. (Zur Klarstellung: Nur Vermögen/Einkommen werden mit dem Faktor berechnet, die Ausgaben bekommen ihn natürlich bei dieser Berechnungsmethode nicht!)

Auch mit diesem zusätzlichen Faktor hat diese Art der Berechnung den Charme, dass alle Zahlen in der Excel-Tabelle *in heutigem Geldwert* gelten, und dafür hat man ja schon ein ganz gutes Gespür. Rechnet man jedoch direkt z.B. eine jährliche Ausgabensteigerung von 3% und eine Rendite von 3% hinein, spiegeln die angezeigten Zahlen den Geldwert der Zukunft wider, für den man dann kein Gespür mehr hat. Wenn ich also in meiner Tabelle in der Zeile für das Jahr 2050 eine 100.000 stehen habe, bedeutet dies "100.000 Euro nach heutigem Geldwert", was ich besser einschätzen kann als z.B. "200.000 Euro nach Geldwert im Jahr 2050" (wo ein Brötchen dann ebenfalls das Doppelte kostet als heute).

Ludwig

Ich halte es für außerordentlich wichtig, dass sich jeder, der einen Finanzplan erstellt, sich seine eigenen Gedanken macht, diese dann im Plan umsetzt und dann (hoffentlich) mit dem Ergebnis anschließend zufrieden ist.

Das mag bei dem einen sehr ins Detail gehen, ein anderer fühlt sich vielleicht mit einer groben Planung bereits wohl. Am Ende muss jeder seine eigenen Schwerpunkte setzen und den Grad der Ungenauigkeit von Zukunftsprognosen für sich selber bestimmen. Denn es sind ja nicht nur Rendite und Inflation, die nicht vorhersehbar sind, auch Belastungen durch Steuer und Versicherungen können sich ändern. Rentengesetze können angepasst werden. Es könnten neue Be- oder Entlastungen auf uns zukommen. Letztlich ist nichts gesichert…

All diesen Ungewissheiten kann man auf verschiedenen Arten begegnen. Ich selber habe mich dazu entschlossen, immer von jeweils aktuellen Zahlen auszugehen und diese bei Bedarf anzupassen. Die aktuellen Zahlen sind meist recht gut bekannt und wenn sie sich ändern, werden sie angepasst.

Zusätzlich begegne ich den Unsicherheiten dadurch, dass ich im Zweifel eine Rechnung eher zu meinen Ungunsten durchführe.

Dies ist meine Art der Rechnung und ich fühle mich sehr wohl damit.

Es bleibt aber jedem selber überlassen, seinen eigenen Plan nach anderen Gesichtspunkten auszurichten, mehr oder weniger Details zu berücksichtigen oder auch Vereinfachungen vorzunehmen, wenn sie dazu führen, dass ein Plan anschaulicher wird.

Für mich selber kann ich mir einen Plan ohne Berücksichtigung von Rendite und Inflation nicht vorstellen, schon aus der simplen Überlegung heraus, dass mir dann (wie schon früher erläutert) sämtliche Einkünfte wegfallen würden. Keine Rendite=keine Einkünfte, keine Steuern, Keine KV/PV-Beiträge, etc. Und damit würde mir jede Kalkulationsgrundlage fehlen.

Dann müsste ich mit derselben Überlegung, nach der sich Rendite und Inflation wahrscheinlich gegenseitig aufheben, dann auch der Einfachheit halber annehmen, dass sich Einnahmen und Ausgaben die Waage halten sollten. Dann kann ich aber auch jeden Plan gleich bleiben lassen.

Aber, um es noch einmal zu sagen: Es ist wichtig, dass jeder sich mit SEINEM Plan wohlfühlt und damit zurecht kommt.

Gruß, Der Privatier

Ich habe bei meinem Finanzplan die Inflation (2% vorläufig eingestellt) nur auf die Ausgaben angewandt. – Keine Renditesteigerung/Wertsteigerung des Vermögens.

Meine Tabellenüberschriften lauten:

Alter Jahr Kapital Ausgaben Einnahmen Endstand Zahlungen von wem Zahlungen wie viel

Die Augaben bzw. Erträge von Versicherungen sind angepasst. z.b. Versicherung endet – Auszahlung zu Vermögen – Versicherungsbeitrag weg von Ausgaben.

Ebenso berücksichtigt, die Änderung der Krankekassenbeiträge als Privatier – Rentner. Bin aber noch keiner, da ich letztes Jahr auf Teilzeitarbeit umgestellt habe.

Einnahmen wie (aktuell) Lohn, Ausschüttungen/Dividenden und Mieteinnahmen (Rücklagen v. Miete 50%) werden nur Netto gerechnet und gehen ohne Steigerung in den Plan. Auch bei der zukünftigen Rente mit Abschlag sind es aktuelle Nettowerte (Steuerrechner)

Jedoch mache ich für ein abgelaufenes Jahr eine Korrektur (+-) des Vermögens. Wirk sich dann natürlich auch auf die Zukunft aus.

Da ich aktuell ohne Lohn (Rente) einen Kapitalverzehr hätte wird die theoretische Einnahme (Ausschüttungen/Dividenden) zukünftig langsam mit einem Faktor in Relation zum Vermögen reduziert.

Das genügt mir. Und es ist, denke ich, konservativ gerechnet.

Soweit ich sehen kann, ist das ein Plan, der alle wichtigen Elemente enthält.

In einigen Teilen ist er genauer, als ich es gemacht habe. So z.B. bei der Krankenkasse, die ich vereinfachend mit einem konstanten Prozentsatz kalkuliert habe, obwohl ich als Rentner wohl deutlich weniger zahlen werde.

An anderen Stellen ist mein Plan (vielleicht) etwas genauer, da ich immer mit Brutto-Erträgen (z.B. bei den Kapitaleinkünften) rechne und dann am Ende die Steuer kalkuliere. Ist bei mir insofern genauer, da ich bis jetzt jedenfalls immer weniger als 25% AbgSt. gezahlt habe.

Aber das sind alles Feinheiten, auf die es im Grunde wohl weniger ankommt. Wichtig ist, dass man bei den Rechnungen immer eher auf der vorsichtigen Seite bleibt und sich nicht selber etwas vormacht.

Gruß, Der Privatier