Mein eigener Finanzplan

Die Leser meiner Bücher kennen ja meine Vorschläge zum Aufbau eines Finanzplans, mit dessen Hilfe man die Entwicklung der eigenen Finanz-Situation über die kommenden Jahres hinweg planen kann. Die ersten Schritte dazu (Eingabe der Eckdaten, Entwicklung in den Folgejahren und Grafische Darstellung) habe ich auch gerade hier im Blog erläutert und anhand eines fiktiven Beispiels dargestellt.

Ergänzend dazu möchte auch ich einmal einen Einblick in meinen eigenen Finanzplan gewähren. Eine kleine Enttäuschung muss ich allerdings allen bereiten, die auf harte Zahlen gehofft haben:

Nein – ich werde (wie bisher auch schon) keine konkreten Zahlen nennen!

Darum geht es mir aber auch gar nicht, es geht vielmehr darum, Tendenzen, Entwicklungen und Verläufe zu erkennen und zu beurteilen. Aus diesem Grund werde ich mich auch auf die grafischen Darstellungen beschränken.

=> Serie: Hinweise zum Dispojahr

Mit: Grundlagen, Durchführung, Vor- und Nachteilen

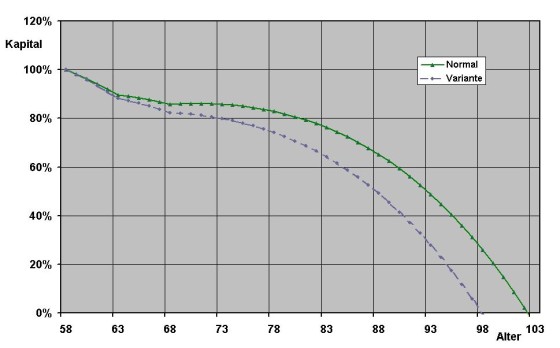

Noch eine kurze Vorbemerkung: Wie in meinem Buch schon erläutert, liegen der folgenden Grafik meines Finanzplan natürlich mehr Daten zugrunde als die hier bisher im Blog erwähnten. Es sind u.a. verschiedene Renten (gesetzliche und private), sowie Steuerbelastung und Versicherungen enthalten.

Und wenn man dies alles berücksichtigt, sieht meine aktuelle Finanzgrafik wie folgt aus:

Mehrere Dinge fallen gleich ins Auge: Da gibt es zunächst einmal zwei Kurven, statt wie bisher nur eine. Nun – die Erklärung ist ganz einfach: Ich habe zusätzlich zur „Normal“-Kurve (in grün) noch eine weitere Variante (in blau) ausgerechnet, die von etwas ungünstigeren Konditionen ausgeht. Diese erreicht dann fünf Jahre früher die Null-Linie.

Zwei Knicke in den Kurven fallen auf. Der erste bei ca. 63 Jahren, der zweite bei ca. 68 Jahren. Das sind die Auswirkungen von unterschiedlichen Rentenzahlungen für mich und meine Frau, die ich zu diesen Zeitpunkten einberechnet habe.

Und natürlich wird vielen unangenehm auffallen, dass die Kurven (egal ob Normal oder Variante) irgendwann bei Null enden. Dazu werde ich im nächsten Beitrag über die Lebenserwartung noch näher eingehen.

Abschließend noch ein paar Randinformationen:

Das Ganze ist mit einer Inflationsrate von 2,4% errechnet. Diese ist aktuell eigentlich niedriger, insofern ist es ein vorsichtiger Ansatz. Weiterhin ist eine jährliche Rentenerhöhung von 0,5% und eine Kapital-Rendite von 2,5% angenommen (ebenfalls sehr vorsichtig, wie ich finde).

Bei Fragen, Kritik oder Anmerkungen bitte die Kommentarfunktion benutzen.

Hi Privatier,

Vielen Dank für diese Einblicke!

Ich finde es ausgesprochen mutig, mit 56 auf Privatier zu machen und ungemein freundlich, dass Du Deine Erfahrungen weitergibst.

Sehr interessant sind die Themen der Krankenversicherung, da diese wohl einen Großteil der Ausgaben verursacht. Hast Du Dir eigentlich auch einmal überlegt bis zur Pensionierung ohne KV auszukommen? In zehn Jahren zahlt man, bei Deinen 190€/Monat, immerhin 23k ein. Da kann man wahrscheinlich eine Zeit lang im Krankenhaus liegen, falls etwas Gröberes passieren sollte. Ich kenne aber die Krankenhauskosten nicht. Aber ganz so ohne Sicherheitsnetz… Ich würde das auch eher nicht tun, wollte aber nur mal nachfragen, ob Du diese Möglichkeit in Betracht gezogen hattest.

Folgst Du bei der Kapitalentnahme speziellen Richtlinien? Ich meine damit, dass man sich z.B. cash in der Höhe einer Jahresausgabe hält, um Aktien nicht während einer Korrektur verkaufen zu müssen. Oder reicht Dein passives Einkommen (Dividenden, Zinsen, Mieteinnahmen, etc.) um Deinen Lebensunterhalt zu bestreiten ohne den Kapitalgrundstock anzutasten?

Ich bin selbst dabei Ende 2018 auf Privatier umzusteigen und lese gerade all Deine Themen durch. Alles sehr hilfreich und interessant!

Vielen Dank!

Gruss, vAdB

Hi vAdB,

schön, hier einen weiteren „Bald-Privatier“ begrüßen zu dürfen!

Die Frage zur Kapitalentnahme und zur Höhe eines angemessenen Liquiditätspolsters kommt gerade richtig, denn ich bin gerade dabei, im Rahmen des aktuellen Kapitels „Neuausrichtung“, über das ich hier gerade berichte, auch das Thema Liquidität zu behandeln. Die Beiträge kommen recht bald und ich möchte noch um ein wenig Geduld bitten.

Zur Krankenkasse muss ich sagen, dass man zwar mal darüber nachdenken kann, ob die Beiträge sich lohnen. Nur – helfen tut es nichts!

Ich weiß nicht, wo Du lebst – aber in Deutschland gibt es eine Krankenversicherungspflicht! Das kann ich mir nicht aussuchen, ob ich mich versichern will oder nicht. Aber ich finde, ich bin mit meinem Beitrag unter 200 Euro/Monat noch recht gut bedient. Ich kenne so einige, die (privat oder gesetzlich) durchaus 600-800€/Monat (oder mehr) bezahlen. Man kann die Beiträge also optimieren – abschaffen kann man sie in Deutschland nicht.

Dabei fällt mir noch ein: Hast Du eigentlich schon meine Frage in Antons Blog gesehen? Deine Antwort würde mich schon wirklich interessieren!

Gruß, Der Privatier

Hallo vAdB,

Hmm… irgendwie gelingt es mir gerade nicht, in Antons Blog auf Deine Ausführungen zu antworten. Da scheint die Kommentar-Funktion ein Problem zu haben. Nun gut – mache ich es eben hier:

Vielen Dank für die sehr ausführliche Antwort!

Jetzt habe ich schon mal verstanden, wo der Vermögenszuwachs herkommen soll. Schade – doch kein Trick. Man muss einfach nur genug verdienen… Ich hoffe, Du „verdienst“ es auch! 😉

Aber sorry, wenn ich noch mal auf den Zahlen „herumreite“. Ich hab es einfach noch nicht so richtig kapiert. Wer bei einer Sparquote von 58% ca. 140K spart, der gibt folglich ca. 100k/Jahr aus. Das sind mehr als 8.000 Euro/Monat.

Da kommt manch einer ins Grübeln, was das Wort „Sparsamkeit“ in diesem Zusammenhang wohl bedeuten mag… Ich kenne Menschen, die müssen mit einem Zehntel auskommen.

Aber egal – jeder hat seine eigene Lebenssituation und das will ich auch gar nicht diskutieren. Aber was ich nicht so richtig verstehe: Wieso denkst Du, dass Du bei diesen monatlichen Ausgaben langfristig mit einem Kapital von „nur“ 970k auskommen wirst? Ist das nicht ein bisschen arg knapp?

Du hast ja auf meinem Blog hier schon meine Vorschläge für einen Finanzplan gelesen. Hast Du so etwas ähnliches mal gemacht? Mit welchem Ergebnis? Wie lange kommst Du aus?

Gruß, der Privatier

Hallo Privatier,

Vielen Dank für die Antwort!

Mein Fall ist nicht unbedingt Standard und es bedarf weitere Informationen, damit die Zahlen auch Sinn machen. Ich arbeite und lebe in der Schweiz . Die Steuern sind sehr niedrig und das Leben ist sehr teuer. Bei 250k Jahresgehalt brutto bleiben 220k vor Steuern und 200k nach Steuern (steuermässig kann man hier einiges tun). In der Schweiz kommen als sogenannte 3. Säule der Vorsorge in meinem Fall noch 32k p.a. aus der Pensionskasse dazu. Meine Berechnung basiert daher auf 232k Jahresgehalt netto. Alle Angaben in CHF.

Davon spare ich 140k. Das sind die rund 60% Sparrate. 92k verblasen wir p.a. Das ist sehr viel und da gebe ich Dir vollkommen recht. Man muss sich aber die Ausgabenseite etwas genauer ansehen. Die Mieten in der Schweiz sind astronomisch. Mit einer vierköpfigen Familie muss man mit mind. 3k pro Monat Warmmiete rechnen, wenn man halbwegs vernünftig wohnen möchte. Das sind 36k p.a. In der Schweiz muss sich jeder selber um die KV kümmern und das sind 10k p.a für die Familie. Wir zahlen die Schule für Kinder in Südamerika für 8k p.a. und die restlichen 38k sind die lfd. Ausgaben wie Lebensmittel, Kleidung, Urlaub, Versicherungen, etc. Das ergibt insgesamt 92k.

Zusammengefasst also 232k Nettoeinkommen; 92k Ausgaben (40%) und 140k Sparen (60%).

Der Plan ist es ab 2019 Privatier zu sein. Wir werden da zurück nach Hause gehen und das ist Österreich. Somit alle Angaben jetzt in Euro. Als allererstes ist zu erwähnen, dass uns der starke Franken ungemein zugute kommt. Dieser glückliche Zufall hat meinen Plan zum Privatier um mehrere Jahre verkürzt. Als ich 2008 von Deutschland in die Schweiz bin, war der Wechselkurs bei etwa 1,5 und jetzt ist er bei etwa 1,1. Da ich dem Euro vertraue, habe ich, als die SNB den Wechselkurs auf 1,2 eingefroren hatte, soviel wie möglich CHF in EUR konvertiert. Bei 450k Nettovermögen stehe ich und Ende 2018 sollte ich lt. Plan bei 970k stehen. Der CHF kann theoretisch auch wieder schwächer werden, dann dauert es halt ein paar Monate länger. Das Leben in Österreich wird aber im Vergleich zur Schweiz sehr, sehr günstig sein. Wir rechnen mit 30k Ausgaben p.a., da wir in unserem eigenen Haus mietfrei leben werden. Da müssen wir noch ein wenig an den Ausgaben arbeiten, aber ich denke insgesamt machen die Zahlen jetzt Sinn. Verzeihung, wenn ich da für Verwirrung gesorgt habe. Unser Plan ist es auch etwas flexibel zu sein und auch als Privatier noch irgendwie Geld zu verdienen, wenn es Not tut oder sich vielleicht ein Extrawunsch der Kinder auftut. Ich gehe dann auch in eine Küche abwaschen, gebe Nachhilfe oder nehme sonst irgendwelche Gelegenheitsjobs an. Damit hätte ich kein Problem, im Gegenteil: macht bestimmt Spass wenn man weiss, dass es nur für ein paar Tage ist. Aber wir müssen nicht und das ist der große Unterschied.

Du siehst, die KV spielt dann für uns schon eine große Rolle, da sie sicher eine der Hauptausgaben sein wird. Allerdings wird es in in Österreich mit der KV nicht ganz gleich wie in Deutschland sein.

Gruß, vAdB

Ja, dank auch an Dich für die ausführlichen Erläuterungen!

Jetzt wird in der Tat einiges klarer und die Zahlen machen viel mehr Sinn. Ich hatte es doch auch schon irgendwie geahnt, dass wir hier nicht über eine Situation in Deutschland reden, sondern dass in irgendeiner Form die Schweiz oder Österreich mit im Spiel ist. Nun sind es gleich beide Länder. Auch gut.

Ich sollte vielleicht auch immer mal wieder (zuerst daran denken und dann) darauf hinweisen, dass meine Erkenntnisse und Erfahrungen, die ich hier weiter gebe, in erster Linie für Deutschland gelten.

Fast alles, was ich hier schreibe, beruht auf deutschen Gesetzen (Steuern, Renten- und Krankenversicherung, Arbeitsagentur. u.a.). Wie dies in anderen Ländern aussieht, entzieht sich komplett meiner Kenntnis. Dazu kann ich nichts sagen.

Dabei fangen die Unterschiede oftmals auch schon viel früher an: Lohn-/Gehalts-Niveau, Mietpreise, Lebenshaltungskosten und vieles mehr.

Für andere Länder können meine Erfahrungen daher wohl nur von generellem Wert sein. Im Detail werden sie wenig helfen. Darum freue ich mich umso mehr, hier einen Leser (und Kommentator) zu haben, der trotz dieser Einschränkungen vielleicht ein paar Ideen für sich mitnehmen konnte/kann.

In diesem Sinne ein Grüezi in die Schweiz!

Der Privatier

Klar, all Deine Erfahrungen die Du hier weitergibst sind Deutschland bezogen. Aber vieles ist vom Prinzip her in allen Ländern anwendbar und die Herausforderungen auf dem Weg zum/eines Privatiers sind denke ich überall in Europa ähnlich. Die länderspezifischen Details muss man sich dann schon noch reinziehen.

Z.B die notwendigen Massnahmen um als Privatier keine Steuern zahlen habe ich bereits für Österreich durchgearbeitet. Viele Deiner Tipps funktionieren auch dort, hier und da mit kleinen Abweichungen. So gross sind die Unterschiede zu Deutschland aber gar nicht.

Viele Grüsse, vAdB

Bei einem Gehalt von über 400K/ brutto im Jahr würde ich mir über den

Krankenkassenbeitrag keine Sorgen machen sondern 6 Monate

länger arbeiten 🙂 und auf eine Abfindung hoffen 🙂

Aber ernsthaft bei einem Vermögen von 970k und Erträgen von 4 %

sind an die Krankenkasse knapp 7k im Jahr zu zahlen, Basis heute

Selbst nach Steuern sind es wohl noch so um die 5000 Euro.

lg carstenhh

Wenn man gesetzlich versichert ist, ist eigentlich nur noch ein reiner Entnahmeplan möglich, sonst werden die Krankenkassen Kosten einfach zu hoch, da als freiwillig gesetzlich versicherter jeder Euro Einkommen zählt. Eine günstige private Versicherung gibt es aber, wenn man sucht, auch für 200 Euro.

Ich habe zwar keinen aktuellen Überblick über PKV-Tarife, möchte aber die obige Aussage start bezweifeln. Zumindest, wenn wir über Interessenten reden, die nicht mehr zu den Jüngsten zählen.

Und inwieweit eine PKV im Rentenalter (aus finanzieller Sicht) noch erstrebenswert ist, da habe ich ebenfalls Zweifel.

Gruß, Der Privatier

P.S.: Aber es stimmt natürlich, dass in Phasen einer freiwilligen gesetzl. KV die Einkünfte aus Kapitalvermögen mit einer gewissen Planung erfolgen sollten.

„Eine günstige private Versicherung gibt es aber, wenn man sucht, auch für 200 Euro.“

… aber nicht, wenn du mit 50+ von der GKV in die PKV wechseln möchtest.

Gruß

Uli

Hallo!

Dieser oben erwähnte Blog (Anton)…gibt es den noch? Bzw. wird dieser noch gepflegt?

Ich finde nur Beiträge bis ca. 2017. Er wollte irgendwann ihn 2018 in den Status Privatier wechseln. Hat er es denn geschafft?

Ich überlege oft, wie ich kein Geld anlegen soll/kann.

Unser passives Einkommen fließt zur Zeit hauptsächlich aus Vermietung. Ich möchte das aber gerne ändern, bin mir aber total unsicher in diesen Zeiten.

Ich suche nach Anregungen wie man Geld gut anlegen kann. Ohne all zu hohes Risiko.

Evtl. überlege ich auch einen unabhängigen Vermögensberater (Honorarbasis) aufzusuchen.

Gibt es dazu Erfahrungen?

Sandra

Hallo Sandra,

ein wichtiges Kriterium bei der Geldanlage ist die Streuung über mehrere Anlageklassen, denn wie sich jede einzelne Anlageklasse entwickeln wird, weiss man zuverlässig erst hinterher. Ein weiteres wichtiges Kriterium ist das Verlustrisiko einer Anlage und ein drittes wichtiges Kriterium sind die Kosten. Auch wichtig ist noch die Liquidierbarkeit.

Passives Einkommen aus Vermietung ist ja schon mal eine schöne Sache, jedenfalls solange die Miete zuverlässig reinkommt. Aber teure Reparaturen und Leerstand können einem Vermieter das Leben auch schwermachen. Hinzu kommen die Risiken eines Rechtsstreits mit dem Mieter, die Unvorhersehbarkeit der Entwicklung im Mietrecht (Mietendeckel), eventuelle Anliegergebühren der Gemeinde und vieles mehr.

Schau Dich im Internet um, da gibt es viele Informationen zur Finanzanlage beispielsweise auf http://www.passivergeldfluss.de und auch auf dieser Homepage vom Privatier.

Je nach Deinen eigenen Erfahrungen kann der Gang zu einem unabhängigen Honorarberater zwar sinnvoll sein, man kann sich die notwendigen Kenntnisse über einen längeren Zeitraum aber auch selbst aneignen.

Vor vielen Jahren stand ich auch vor der Frage, wie ich meine Finanzen sinnvoll anlegen kann und habe mich dann für die Anlage in (offene) Investmentfonds entschieden. Um die Kosten niedrig zu halten, habe ich 1996 ein Fonds-Depot über einen der ersten Discount-Fondsvermittler eröffnet. Hier kann ich die AAV-Fondsvermittlung in Aalen empfehlen, wo ich seit mehr als 24 Jahren zufriedener Kunde bin. Einen Honorarberater habe ich persönlich nie aufgesucht.

Gruß Gerhard

Hallo Gerhard!

Danke für die Rückmeldung.

Theoretisch ist mir das klar. Es ist letztendlich eine Gefühlsfrage wo man sich sicherer fühlt bzw. wo man Risiken sieht oder wie man etwas einschätzt. Das ist ja alles subjektiv und keiner weiss wie sich alles tatsächlich entwickelt.

Ich bin immer am hin und her.

Verkaufen und in Wertpapiere bzw. ETF anlegen. Oder behalten und weiter vermieten.

Viele spricht fürs verkaufen.

…naja, ich hab noch etwas Zeit um darüber nachzudenken.

Sandra

Hallo Sandra,

hier noch ein Beispiel wie es leider laufen kann:

Meine Eltern hatten auch eine Immobilie von Opa und Oma geerbt und waren mehr als 20 Jahre zufriedene Vermieter. Im Jahr 2000 entschlossen sie sich dann für einen Verkauf und der Berater der Sparkasse empfahl Ihnen dann die Anlage des Verkaufserlöses in eine Vermögensverwaltung mit Investment-Fonds. Obwohl meine Eltern eine risikoarme Anlage wollten, hat der Berater ihnen eine Variante „Ertrag“ mit einem Aktienanteil bis 25% empfohlen. Im Jahr 2000 ging es an den Aktienmärkten kräftig bergab und der Rückgang hielt bis Frühjahr 2003 an.

Damals wäre es in jedem Fall besser gewesen, die Immobilie weiter zu vermieten, denn mit der Vermögensverwaltung hatten Sie leider deutliche Verluste gemacht.

Aktienquote 0% wäre damals in 2000 die richtige Entscheidung gewesen.

Das Beispiel zeigt, dass man auch mit einem Berater deutliche Verluste machen kann. Mit der Miet-Immobilie hatten sie jedes Jahr ein deutliches Plus gemacht.

Gruß Gerhard

Hallo Gerhard!

Nicht gerade eine Ermutigung die Immobilie zu verkaufen ?

Das wäre quasi der worst Case ?

Mein größtes Problem ist eigentlich mehr, dass ich nicht richtig weiss wohin mit dem Batzen an Geld?

Einlagensicherung geht nur bis 100.000 Euro. ?

Aktuell würde ich schon lieber verkaufen.

Wenn es soweit ist und die Immopreise sind gesunken, dann muss ich wieder überlegen. Aber aktuell würde ich verkaufen.

Sandra

„Ich suche nach Anregungen wie man Geld gut anlegen kann. Ohne all zu hohes Risiko.“

Schon mal über eine vermietete Immobilie nachgedacht 😉

Warum möchtest Du kein Einkommen aus Vermietung mehr? Angst vor Enteignung, Erwartung von zukünftig geringern Objektpreisen, Ärger mit Mietern, Renovierung bald fällig, Mietobjekt in Berlin?

Anders gefragt, wenn der Block „Immobilien“ ein Klumpenrisiko darstellt, könnt ihr es verringern? Also von 4 Wohnungen 2 verkaufen? Oder gibt es nur hopp oder topp?

Anderer Vergleich:

– was bringt Immo jährlich an Mieteinnahmen

– was bringt Verkauf der Immo und wieviel Anlagerendite muß man erzielen um die Mieteinnahmen zu ersetzen

Neben der von Gerhard erwähnten Streuung hilft vielleicht die Methode vom Finanzwesir, das Vermögen in zwei Risikoklassen einzuteilen https://www.finanzwesir.com/blog/passive-anlagestrategie

Der Artikel ist von 2014. Aber auch damals gab es für den risikoarmen Vermögensteil schon kaum Inflationsausgleich.

Da „ohne all zu hohes Risiko“ wird der risiko=rendite-arme Vermögensteil eher größer sein, die erzielbare Gesamtrendite folglich eher gering ausfallen.

Hallo eSchorsch!

Was spricht für die Immobilie:

– vollständig kernsaniert, es fallen keine großen Renovierungsarbeiten in den nächsten Jahren an. Ich kenne das Objekt in und auswendig, da ich selber an der Kernsanierung beteiligt war.

– gute Lage

– Risiko innerhalb der Immobilie gestreut (4 Wohnungen)

– sie liegt in meiner Laufnähe. Falls etwas ist, bin ich vor Ort

– bisher immer regelmäßige Mieteinnahmen und kein ärger mit mietern

– bisher Größe Wertsteigerung der Immobilie

Ich bin mir nicht sicher wie ich die aktuelle Rendite der Immobilie berechnen kann. Ich hab die Mieteinnahmen, aber ansonsten….ich kenne das eingesetzte Kapital/Darlehen…aber letztendlich zahlt sich die Immobilie von alleine ab und lässt noch einen guten Betrag im Monat übrig (passives Einkommen).

Was spricht gegen die Immobilie:

– Risiko von Mietausfall

– Nebenkostenabrechnung jedes Jahr

– Nachmieter suchen

– es gibt doch immer wieder Kleinigkeiten zu tun, allerdings hält es sich in Grenzen

Aber eigentlich mehr positives als negatives.

Und trotzdem:

Betongeld, unflexibel, Kapital steckt fest und ist nicht schnell verfügbar.

Evtl. hätte ich mehr Rendite mit ETF und weniger Arbeit.

Vielleicht behalte ich sie noch ein paar Jahre. Spätestens mit Renteneintritt wird sie aber verkauft.

Wenn meine Mieter alle so wàren wie wir….wir wohnen seit 20 Jahren in einer Wohnung. Ausser Gastherme ersetzen war nie etwas was wir bemängelt haben.

Aber der Anspruch der Leute steigt immer mehr.

Sandra

@BigMac

Ich habe Sandra so verstanden, dass sie die Einlagensicherung für den risikoarmen Vermögensteil benötigt.

Selbst kenne ich das Buch vom Wesir nicht. Aber wenn es so gut ist wie seine Beiträge, dann ist es empfehlenswert.

Meine Empfehlung um den Finanzwesir „anzuschnuppern“: seine YT-Playlist „Das Ziel: Nicht arm sterben“ https://www.youtube.com/channel/UCnN7DEfGo1k5u2xgpkL5l6A/playlists

Zum Haus, wenn die 10 Jahre Spekulationsfrist rum sind spricht nix dagegen das Haus zu versilbern.

Mit dem feststeckenden Kapital ist das so eine Sache, die allermeisten passiven Anlagegurus betonen, dass die anvisierte Haltedauer von einem breit gestreuten Aktien ETF mindestens 10 Jahre betragen sollte. Macht aber nix, man hat ja noch den riskoarmen Teil sofort verfügbar (zumindest ein Teil sollte verfügbar sein).

Ich würde nicht nach der aktuellen Rendite der Immo suchen, sondern mehrere Zustände vergleichen.

– mit Immo: Kreditraten, Mieteinmahmen, sonstige Einkünfte, Steuern, Gesamtnetto

– Immo verkauft: Erlös abzgl Restschuld angelgegt, Zins-Dividendenzahlungen, sonstige Einnahmen, Steuern, Gesamtnetto (hier unterschlägt man die Wertsteigerung des ETF, aber eine Wertsteigerung des Hauses ist ja auch unterschlagen, rechne halt 1-2% ? Entnahme)

Dann kann man vergleichen, ob die (Arbeit mit der) Vermietung lohnenswert mehr Rendite erwirtschaftet. Auch weitere Varianten durchrechnen 1/3 1/2 2/3 3/4 ETF zu 2/3 1/2 1/3 1/4 Tagesgeld um zu sehen, was Sicherheit an Rendite kostet.

„Sichere“ Staatsanleihen (kein Währungsrisko = Euroraum; sicher = Top-Rating) dürften auch nicht mehr Rendite bringen als Tagesgeld. Das auf mehrere Institute verteilte Tagesgeld würde ich eher als Risikostreuung bezeichnen und favorisieren.

Wobei ich persönlich bei solchen Mengen Geld auch „Nicht-Euro“ halten würde. Und sei es nur eine Tube Krügerrand und/oder ein Bündel Schweitzer Franken.

„Ich suche nach Anregungen wie man Geld gut anlegen kann. Ohne all zu hohes Risiko.“

Diese Frage hat sicher das Potential für eine ausgiebige und kontroverse Diskussion! 😉 Und über die Antwort streiten sich Anleger schon seit Generationen…

Inzwischen scheint es im konkreten Fall zunächst auf eine Entscheidung für oder gegen vermietete Immobilien hinaus zu laufen. Das schränkt die Frage zwar ein, macht es aber nicht einfacher, denn gerade bei dieser Frage entbrennen in der Regel wahre Glaubenskriege. Und die Befürworter jeder Seite werden auch immer passende Studien ausgraben können, die die enormen Vorteile der eigenen Ansicht belegen.

Ich möchte diese Frage daher auch gar nicht beantworten, zumal eine solche Entscheidung nicht nur von objektiv messbaren Größen wie Rendite, Risiko, etc. abhängen, sondern auch immer eine sehr individuelle Komponente aufweisen: Jemand, der sich bereits seit Jahrzehnten mit Kauf/Verkauf/Vermietung von Immobilien beschäftigt hat ganz andere Voraussetzungen und Erfahrungen als jemand, der sich bisher ausschließlich mit Wertpapieren befasst hat (und umgekehrt!).

Aber falls tatsächlich die Entscheidung gegen Immobilien und für Wertpapiere fallen sollte, so würde ich jemand, der in diesen Bereich einsteigt, immer ETFs in breit gestreute Indizes empfehlen (MSCI World, evtl. ergänzt durch Emerging Markets und Anleihen). Wie das genau aussehen könnte, muss man dann noch überlegen. Aber dazu braucht man meiner Meinung nach keinen Berater.

Gruß, Der Privatier

Hallo!

Danke! Ja da gebe ich Dir absolut Recht.

ETFs wären absolut kein Ding.

Ich bin nur (noch) etwas überfordert, wie ich einen ziemlich großen Betrag ordentlich und schnell unterbringen kann.

Einlagensicherungssumme geht ja nur bis 100000 euro.

Und ich möchte nicht alles in aktien-etf stecken. Und mit Anleihen kenn ich mich noch gar nicht aus. Muss du mich einlesen.

Gibt es hier einen Tipp wo ich das gut kann? YouTube Videos? Buch? Etc?

Tagesgeldkonto würde mir ja auch reichen, für den Sicherheitsanteil. Aber dann bräuchte ich mehrere Konten wo ich das Geld streuen kann. Das ist aber auch irgendwie doof.

Deswegen lieber anleihen-ETF.

Sandra

Ich verstehe die Erwähnung der Einlagensicherung im Zusammenhang mit ETF nicht und habe das Gefühl, das du noch einige große Wissenslücken hast. Der Finanzwesir wurde schon mal erwähnt; sein Buch ist empfehlenswert, wenn es darum geht Basiswissen aufzubauen.

Hallo!

ETF ist kein Problem.

Mir ging es um den risikoarmen Anteil. Wohin mit dem?

Auf einem Tagesgeldkonto bekommt kann eigentlich keine Zinsen mehr. Aber so wie ich das zur Zeit sehen stehen die anleihen-ETF teilweise im Minus. Also könnte ich theoretisch geld auch auf einem Konto lassen. Aber dann bräuchte ich mehrere konten, wegen der Einlagensicherung.

Ich möchte nicht mehr sehr risikoreich anlegen. Es würde vollkommen ausreichen die Inflation auszugleichen. Ich muss mein Vermögen nicht mit ins Grab nehmen.

Und hohen verluste würden mir meine finanzielle Unabhängigkeit wieder aufs Spiel setzen. Dass möchte ich auf gar keinen Fall riskieren.

Sandra

Meinen Eindruck zum Buch des Finanzwesirs habe ich hier zusammengefasst:

https://der-privatier.com/buchvorstellung-der-finanzwesir-von-albert-warnecke/

Allerdings war das damals die erste Ausgabe. Inzwischen gibt es eine neue Version. Ich denke aber, dass der Unterschied nicht zu groß sein wird.

Gruß, Der Privatier

Ich überspringe mal die Baumstruktur …

Nicht dass ich persönlich die Gefahr von höheren Zinsen sehe, aber falls es doch so kommt, hat Gerd Kommer diesbezüglich einen lesenswerten Artikel veröffentlicht https://www.gerd-kommer-invest.de/zinsaenderungsrisiko/

Das mit dem Inflation ausgleichen halte ich für ilusorisch (zumindest mit risikoarmen Assets). Selbst als es noch Zinsen gab, lag der Zinssatz meist unterhalb der Geldentwertung. Weshalb sollte der Sparer eine Belohnung für etwas erhalten, dass in unbegrenzter Menge in den Rechnersystemen bereit liegt?

Hallo eSchorsch, hallo Sandra,

vor dem Hintergrund des Verlustrisikos bei Anleihe-Fonds kann man eigentlich jemanden der nicht mehr sehr risikoreich anlegen will („Ich möchte nicht mehr sehr risikoreich anlegen“, und „hohe verluste würden mir meine finanzielle Unabhängigkeit wieder aufs Spiel setzen“ nicht den Rat geben in Anleihe-Fonds anzulegen, allerhöchstens noch EUR-Rentenfonds mit kurzlaufenden Anleihen bester Bonität. Und Aktienfonds verbieten sich dann sowieso. Auch die Cosmos Direkt Flexible Vorsorge könnte eine Möglichkeit sein, zumindest geringe aber garantierte Zinsen zu erhalten.

Vielleicht wäre es im Sinne der Risikostreuung eine Lösung für Sandra zuerst mal eine von 4 Wohnungen zu verkaufen, aber das auch nur, wenn man die Spekulationsfrist für Immobilien überschritten hat. Da leere Wohnungen in der Regel zu einem höheren Preis verkauft werden können als vermietete, würde man abwarten, bis die erste Wohnung frei wird. Der Käufer müßte im Kaufvertrag zustimmen, dass er damit einverstanden ist, dass die Verwaltung seiner Wohnung durch Sandra erfolgt.

Generell muss bei Immobilienverkäufen auch immer beachtet werden, dass nicht durch das Finanzamt im Nachhinein eine Einstufung als „gewerblicher Verkäufer“ erfolgt.

Mehr zu diesem Thema findet man unter

https://immlab.de/gewerblicher-grundstueckshandel/

Viele Grüße / Gerhard

Hallo Gerhard!

Oje, das ist mir alles zu aufwändig. Wenn, dann wird alles auf einmal verkauft.

Ist wahrscheinlich sogar besser. Mehrfamilienhäuser sind bei Kapitalanlegern gern gesehen.

Aber hier im Forum tummeln sich doch einige Privatiere. Wie machen die das?

Lebt ihr ausschließlich von Dividendenzahlungen? Oder verkauft ihr nach Bedarf oder z.b. 1 Mal im Jahr eine Wertpapierposition? Egal wie die Kurse stehen?

Oder habt ihr auch eine entsprechend hohen Cash Anteil? Wie hoch ist dieser Cash Anteil? Wie lang hält dieser?

Ich stelle mir vor, dass ich immer zwischen 2-3 Jahresgehälter bzw. Jahrsausgaben auf einem Konto habe (Cash).

Immer wenn die Kurse der wertpapierpositionen ok sind, würde verkauft werden und den Cashtopf nachfüllen.

Zumindest ist das meine Idee/Vorstellung.

Sandra

Bei mir läuft es so ähnlich, wie von Dir vermutet: Ein Teil des monatlichen Verbrauches stammt aus Dividenden- oder Zinszahlungen, ein Teil aus Wertpapierverkäufen. Wobei letztere bisher noch nie aus dem Grund erfolgt sind, weil Liquidität nötig gewesen wäre, sondern ganz einfach, weil ich sie aus anderen Gründen verkaufen wollte (genug Gewinn oder Verlustbegrenzung, veränderte Einschätzung, etc.). Es gibt bei mir also kein festgelegtes Schema.

Inzwischen hat sich bei mir die Situation aber ohnehin deutlich verändert, da ich inzwischen ja bereits meine GKV-Rente und zwei kleine Zusatzrenten beziehe.

Ich halte die Fragestellung aber für sehr interessant. Auch weil ich selber immer wieder über eine Anpassung meiner Vorgehensweise nachdenke. Dies auch unter dem Gesichtspunkt einer Risikoreduzierung (und Vereinfachung). Das wird sicher auch noch einmal Thema in einem der kommenden Beiträge sein.

Gruß, Der Privatier

P.S.: Es gibt da auch sehr schöne schematisch durchführbare Strategien, die mit mehreren Töpfen (kurz- und langfristig) arbeiten. Das lässt sich aber im Rahmen eines Kommentars kaum vernünftig darstellen.

Hallo Privatier!

Ja, da hast Du Recht. Das in einem Kommentar unterzubringen ist schwierig.

Ich habe noch eine lange Zeit bis zur Rente vor mit (fast 20!).

2-4 Jahresgehälter cash vorsehen kommt für mich wahrscheinlich in Frage. Ich habe nur ehrlich gesagt gar keine Lust auf mehrere Konten. Am liebsten hätte ich 1. Aber das funktioniert halt nicht, wegen der Einlagensicherung.

Frage: wie ist das eigentlich, wenn ich bei 1 Bank mehrere Konten habe (Giro, Tagesgeld, Verrechnung). Ist da jedes Konto gesichert (100.000€) oder nur pro Person?

Sandra

Hallo Sandra,

bei mir ist es so, dass díe Einnahmen aus Ausschüttungen knapp ausreichend sind, um meine Ausgaben abzudecken. Schwerpunkt sind Rentenfonds europäischer Firmenanleihen. Mein bester Fonds schüttet 3% pro Jahr aus (A0RMZQ).

Daneben habe ich noch die WKN 921826, A0RCKL, A14NKA, 973275. Ich suche vor allem Fonds mit geringem Maximalverlust im 10-Jahresbereich. Das Ebase-Depot habe ich über die AAV-Fondsvermittlung Aalen mit 100% Rabatt.

Gesetzliche Rente werde ich in 3 Jahren (mit 63) bekommen und ebenso eine Betriebsrente. Auf die Betriebsrente wird wohl der volle Beitragssatz in der KV/PV zu zahlen sein, es sei denn, dass nach der Bundestagswahl 2021 Änderungen in der Verbeitragung von Betriebsrenten beschlossen werden. Wertpapierverkäufe musste ich bisher nicht tätigen, um ungeplante Ausgaben abzudecken.

Hierfür habe ich Tagesgeldreserven in Höhe von mehr als 3 Jahresausgaben.

Ergänzend habe ich noch die Cosmos Direkt Flexible Vorsorge. Auch hier könnte man unkompliziert bei Bedarf Liquidität holen.

Aktien habe ich nur in geringem Umfang und kleine Positionen, um das Verlustrisiko zu begrenzen.

Die Aktien kaufe ich über ein Captrader-Depot, was Kaufkosten von 2 USD je Kauf an der NYSE und Nasdaq ermöglicht. Die Steuererklärung ist für das Captrader-Depot etwas aufwändiger, da man keine deutsche Steuerbescheinigung erhält.

Gruß Gerhard

Also meinen Cash Anteil verteile ich in gleicher Höhe immer auf die Jahre. 1jähriges, 2jähriges, 3jähriges, 4jähriges und 5jähriges Festgeld. Ungefähr den Betrag, den ich im Jahr brauche. Damit bin ich sehr gut gefahren, weil ich letztes Jahr noch Festgeld hatte, dass 5 Jahre lang fast drei Prozent gebracht hat. Auch mal eine Fremdwährung dabei, wie NOK.

Sollte mit dem Haus mal was sein (Heizung, Dach, man weiss ja nie) habe ich auch immer ein Flexgeld (mittlerer fünfstelliger Bereich) dabei. Könnte man im Notfall teilweise oder ganz kündigen. Bei der gesamten Kündigung verliert man meist die Zinsen, teilweise darf man über Beträge verfügen, ohne Zinsen zu verlieren.

Auf einem Tagesgeldkonto habe ich zur Reserve immer einen niedrigen fünfstelligen Betrag.

Ansonsten Depotwerte laufen lassen. ETF, Fonds…..

Man sollte sich bei solchen Produkten wie „Festgeld, Flexgeld oder auch Tagesgeld“ aber immer klar machen, dass dies Schuldverschreibungen der Bank sind. Gibt es ein Problem mit der Bank, so sind diese Gelder nur bis zu einer Summe von 100.000€ pro Person gesichert.

Richtige Wertpapiere wie z.B. Aktien, Anleihen, Investmentfonds und ETFs stellen ein Sondervermögen dar, welches von einer Bank lediglich verwaltet wird. Im Falle einer Bankpleite sind solche Sondervermögen unabhängig von der Höhe gesichert.

Dies war keine direkte Warnung an Murmel, denn Murmel hat ja nur von ihrem „Cash-Anteil“ gesprochen. Das lässt vermuten, dass es noch andere Anteile gibt.

Es ist mehr eine Warnung für alle, die den größten Teil des Kapitals in Bank-Produkten angelegt haben.

Gruß, Der Privatier

Hallo Privatier!

Somit hat sich meine Frage von oben erledigt.

Habe ich also mehrere Konten bei 1 Bank, dann habe ich für alle Konten nur 1mal die Einlagensicherung von 100.000 €.

Sandra

Hier ein paar kritische Infos zur Sicherheit durch die Einlagensicherungen:

https://www.kritische-anleger.de/der-gefaehrliche-glaube-an-die-sicherheit-der-einlagensicherung/

Hallo Sandra,

was hält Dich davon ab mehrere Bankkonten zu benutzen? Das mache ich schon seit Jahren und fahre gut damit.

LG Murmel

Abgesehen von der Einlagensicherung, als Techniker sucht man Redundanz.

Es muß ja nicht zum großen Bankencrash kommen, sondern es reicht aus wenn sich die bösen russischen (rumänischen, chinesischen, n-koreanischen …) Hacker bei meiner Bankk eine Schwachstelle entdecken und da mal etwas Chaos anrichten? So ähnlich wie letztes Jahr beim Berliner Kammergericht, die krochen dann doch auch wochenlang auf dem elektronischen Zahnfleisch. Dann muß die Bank ein paar Tage / Wochen halt dicht machen, bis alles wieder gerichtet ist. Wohl dem, der da noch Reserven in Petto hat. Uns sei es eine günstige Direktbank.

Hallo Murmel!

Nichts. Das ist nur eine persönliche Sachen.

Ich habe es gern schlicht und einfach.

Ich bin Minimalist. Ich mag es einfach nicht.

Ich hab auch keine 15 Jeans im Schrank sondernd nur 1 (die zweite hab ich an) ?

Reine Kopfsache! ?

Sandra