Kap. 5.3: Den Turbo einschalten: Kredite und Optionsscheine

Am Anfang meiner Börsianer-Laufbahn habe ich oftmals deutlich mehr Investment-Ideen als verfügbares Kapital gehabt. Es galt also Möglichkeiten zu finden, um mit geringem Kapitaleinsatz eine große Wirkung zu erzielen.

Die erste Idee (die ich keinesfalls zu Nachahmung empfehlen möchte!) war, Aktien auf Kredit zu kaufen. Ich habe das über einen Zeitraum von ca. 3-4 Jahren praktiziert. Und bei mir hat es immer geklappt! Keine Misserfolge zu verzeichnen.

Und der besondere Nebeneffekt: Zu der Zeit gab es noch die Spekulationsfrist (1 Jahr) und die Gewinne konnten steuerfrei kassiert werden (so sie denn außerhalb der Frist realisiert wurden), wohingegen die Zinsen des Wertpapierkredits als Kosten von evtl. anderen Gewinnen abgezogen werden konnten. Eine ideale Kombination. 😉

Irgendwann hatte ich aber dann doch den Eindruck, dass das Risiko und der Gewinn in einem nicht ausgewogenen Verhältnis ständen. Und habe mich von den kreditfinanzierten Aktienkäufen wieder verabschiedet.

Ich nutze zwar heute immer noch Wertpapierkredite, aber nur, um innerhalb von zwei oder drei Tagen notwendige Transaktionen abwickeln zu können. Solche Wertpapierkredite können (je nach Bank) mehr oder weniger einfach eingerichtet werden, sind (solange man sie nicht nutzt) kostenlos und geben einen gewissen Handlungsspielraum. Denn ein evtl. notwendiger Transfer von einem Konto zu anderen, oder besser: von einer Bank zur anderen, benötigt doch meistens 1-2 Tage. Und die möchte ich nicht immer warten.

Eine andere Möglichkeit, um mit geringem Kapital große Summen zu bewegen, bietet der Einsatz von Optionsscheinen.

=> Steuern auf Kapitalerträge – Die Anlage KAP

Wer muss ausfüllen? Wer sollte ausfüllen?

Optionsscheine

Optionsscheine (und auch Optionen) haben wegen ihres mathematisch ziemlich genau berechenbaren Verhaltens in der Kursentwicklung gegenüber den ihnen zugrunde liegenden Basiswerten und wegen ihrer unsymmetrischen Kennlinienverläufe immer eine fast magische Anziehung auf mich ausgeübt.

Und so habe ich diese Möglichkeiten ausgiebig genutzt. Mit so ziemlich allem, was es so auf dem Kapitalmarkt gab: Angefangen mit Aktien, über Aktien-Indizes, aber auch Devisen und Rohstoffe. Auf steigende und auf fallende Kurse.

Auch hier mit wechselndem Erfolg – wie sich denken lässt.

Es gäbe genug Beispiele, bei denen meine Optionsscheine wertlos (oder zumindest beinahe) verfallen sind und ich somit einen 100%igen Verlust zu verbuchen hatte.

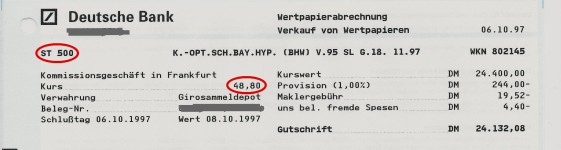

Aber es gibt eben auch die Highlights, an die ich mich immer wieder gerne erinnere. Eines davon will ich hier im Folgenden einmal kurz vorstellen. Und das (ausnahmsweise, da ich ja weiss, dass viele das gerne sehen) noch einmal mit sehr konkreten Zahlen und Kontoauszügen.

1000% Gewinn

Es geht um einen Optionsschein auf eine Bayerische Bank, von dem mich mein damaliger Bankberater (nicht verbunden mit besagter bayerischer Bank) unbedingt abbringen wollte. Ich habe mich nicht beirren lassen und gekauft. Und Recht behalten.

Aktie und Schein stiegen. Langsam. Und stiegen weiter.

Und dann kam ein Übernahmeangebot für die Bank. Die Aktien machten einen Satz nach oben. Die Optionsscheine explodierten förmlich.

Und jetzt kommt eine weitere Erfahrung, die die wenigsten machen dürfen. Nämlich die Frage: Wann verkauft man so etwas? Ich neige in solchen Fällen immer zu einem Teilverkauf und habe bei ca. 200% Gewinn einen Teil verkauft. Soviel, dass mein Einsatz gesichert war. Aber es ging weiter. Jede noch so geringe Steigerung des Aktienkurses bescherte mir mit meinen Optionsschein einen weiteren 100% Aufschlag: 300%, 400%, 500%.

Ich habe zwischendurch immer mal wieder eine kleine Portion verkauft. Den letzten Rest schließlich mit einem Gewinn von 1000% (in Worten: Eintausend !). Sensationell.

Das war einmalig und habe ich in dieser Form nie wiederholen können. Und natürlich habe ich das Übernahmeangebot, was letztlich ausschlaggebend für den sensationellen Erfolg war, vorher nicht im Geringsten auch nur geahnt. Es war reines Glück.

Noch besser – wenn auch auf eine andere Art – fand ich nur den Verkauf von Put-Optionen. Davon mehr im nächsten Beitrag.

Bei Fragen, Kritik oder Anmerkungen bitte die Kommentarfunktion benutzen.

„Auf Dauer hatte ich aber dann doch das Gefühl, dass bei dieser Art der Finanzierung das Risiko und der Gewinn in einem nicht ausgewogenen Verhältnis ständen.“ – Warum eigentlich? Erst mal vorab: Ich habe nie Investitionen in Wertpapiere auf Pump getätigt. Mit dem Gedanken habe ich jedoch auch schon gespielt. Zum jetzigen Zeitpunkt zum Beispiel sind tatsächlich erstklassige Anleihen mit einem Kupon bzw. einer Rendite von 6% und mehr erhältlich. Wenn man dann nicht nur auf ein Pferd setzt sondern das Risiko auf 5 oder mehr Unternehmen streut und das Volumen in einem Rahmen hält, der im Zweifelsfall zwar weh tut, aber nicht existenzbedrohend ist könnte man den einen oder anderen Urlaub schon finanzieren…

Ich schlag mir den Gedanken mal schnell wieder aus dem Kopf.

Weil Gier frisst Hirn. 🙂

Gruß

JustDoIt

Hallo JustDoIt,

gut, dass Du die letzten beiden Sätze noch angefügt hast! Sonst wäre ich doch wieder ins Grübeln gekommen 😉

Aber damals (in der Zeit, von der ich im Beitrag berichtet habe), waren auch die Differenzen zwischen Kredit-Zins und erwartetem Ertrag auch noch viel grösser. Zwar habe ich damals Zinsen in Höhe von etwas über 10% bezahlt, aber ich habe auch mit Erträgen von 50%-100% gerechnet. Und war mir dabei auch relativ sicher. Damals.

Heute ist die Differenz viel kleiner. Richtig „lohnen“ würde sich wohl nur ein Hypotheken-Kredit. Der ist aber aufwändig und dann müsste die Summe auch schon grösser sein. Und selbst dann bleiben bei einer Netto-Rendite (nach Steuern) von max. vielleicht 4%-5% bei einer Anleihe abzüglich der Kredit-Zinsen gerade mal 2%-3% übrig. Und das ist mir das Risiko dann doch nicht wert.

In diesem Fall: Hirn frisst Gier !

Gruß, Der Privatier

Stimmt, der Renditeknaller wäre das nicht, aber immerhin eine ziemlich sichere Sache, wenn man Titel von z.b. Schaeffler, societe general oder cemex ins auge fasst. Aber gut, hätte hätte Mofakette…

Ein wirklich sehr interessanter Artikel. Ich habe mich ebenfalls intensiv mit dieser Thematik, vor allem jedoch mit dem derivativen Wertpapieren, beschäftig. Dazu kann ich nur sagen, dass viele Menschen sind sich über die immense Bedeutung von Derivaten nicht bewusst sind. Die immense Größe des Derivatemarktes ist für Normalbürger unverständlich. Neben dem Einsatzgebiet von Derivaten, welches sinnvollerweise in der Risikominimierung, jedoch leider auch in der Spekulation befindet, stellt der Derivatemarkt sicherlich ein potenzielles Risiko dar. Hierbei geht das Risiko von seiner Größe, bzw. Unregulierbarkeit aus. Auf den zweiten Blick muss man jedoch auch die Sinnhaftigkeit von Derivaten betrachten. Anhand eines sinnvollen Einsatzes können Derivate gezielt Risiken minieren. Anhand dieser Tatsache sind sie ein essentieller Bestandteil der Finanzwirtschaft – und werden dies auch bleiben. Wahrscheinlich wird ihnen vor allem im Bereich der Geldanlage in Zukunft noch eine größere Bedeutung zukommen.

Ach ja, die guten alten Optionsscheine. Sind die nicht eigentlich schon ausgestorben, sag‘ mal!

Natürlich sind alle Hebelinstrumente riskant, aber Optionsscheine empfand ich schon immer als besonders intransparent und schwer kontrollierbar.

Heute war die Vola auf deiner Seite und das Ding klebte fast an der Decke, einen Tag später fraß irgendjemand in deinem Depot den Zeitwert auf. 😀

Ich denke, mittlerweile kann man die meisten Strategien besser mit Zertifikaten oder Differenzkontrakten umsetzen.

Beste Grüße

Oliver

„Optionsscheine empfand ich schon immer als besonders intransparent und schwer kontrollierbar“

Ein solcher Eindruck hängt wahrscheinlich auch immer damit zusammen, wann und wie man Derivate kennengelernt hat. Ich selber bin ja ein „alter Hase“ und habe sämtliche Theorien von Optionen und Optionsscheinen schon vor 35-40 Jahren verinnerlicht. Für mich ist das alles sehr deutlich und in vielen Fällen so intuitiv erfassbar, dass ich kaum auf irgendwelche Kenngrößen gucken muss.

Anders hingegen die aus meiner Sicht völlig unübersichtliche Vielfalt von Zertifikaten mit phantasievollen Bezeichnungen, deren exakte Funktion sich erst nach intensivem Studium von seitenlangen Bedingungen ergibt.

Optionen sind aus meiner Sicht die einfachste und direkteste Basis aller Derivate. Alles andere sind nur schön verpackte (und damit teurere und verschleierte) Verkaufsideen der verschiedenen Emittenten.

Die aber auch durchaus ihre Berechtigung haben! Und die ich ebenfalls handele. Manchmal ist es eben viel praktischer (und mit anderen steuerlichen Effekten verbunden), mal eben eine Aktien-Anleihe zu kaufen, als sich so ein Konstrukt mit Optionen selber zu basteln.

Gruß, Der Privatier