Top oder Flop – Folge 29: Optionshandel (Teil 3)

Nun ist es schon wieder länger als ein Jahr her, dass ich hier über meine Erfahrungen mit dem Optionshandel berichtet habe.

Zur Erinnerung: Im ersten Teil der Folge über den Optionshandel habe ich erzählt, dass ich nach langer Zeit einmal wieder meine Erfahrungen mit dem Optionshandel auffrischen wollte und habe ein bisschen meine geplanten Handelsstrategien erläutert.

In der zweiten Folge über den Optionshandel habe ich dann auf die Erfahrungen und Ergebnisse nach ca. einem Jahr Handel zurückgeblickt. Das Ergebnis war damals schon etwas ernüchternd, aber immerhin noch ausgeglichen, also weder Gewinne noch Verluste zu verzeichnen.

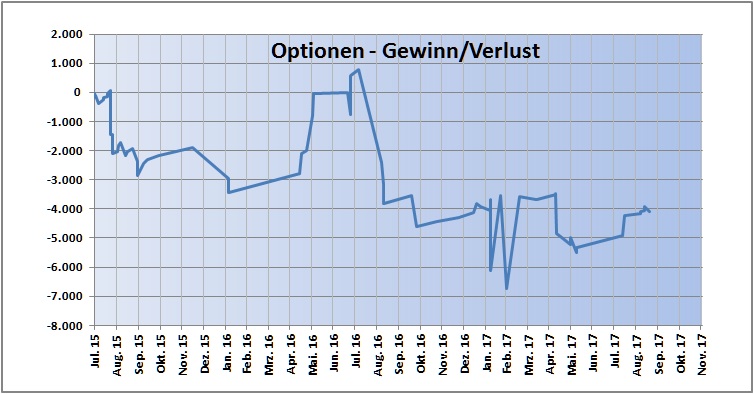

Das sieht nun nach einem weiterem Jahr leider etwas anders aus:

Das Konto ist ziemlich ins Minus geraten!

=> Serie: Steuerplanung

Mit: Grundlagen, Zweck und Mittel, Beispiele

Gründe für den Misserfolg

Bevor ich auf die Gründe zu sprechen komme, vorab die Info, dass wir hier über ein Konto sprechen, dass ich ausdrücklich zu dem Zweck eingerichtet habe, ein paar Strategien auszuprobieren. Daher hat es auch „nur“ ein Größe von (anfänglich) 10.000 Euro.

Ich weiß, dass das für viele eine Menge Geld ist. Ist es für mich auch und jeder Verlust schmerzt. Aber für ein Optionskonto ist es eben doch tatsächlich recht klein. Als Folge sind die Möglichkeiten der Handlungen und Strategien dann auch etwas beschränkt. Und mit den ursprünglich geplanten Strategien von Short Puts (oder auch mal Short Calls) ist es schwer, mit so einem kleinen Konto wesentliche Erfolge zu erzielen.

Aber das ist nicht der eigentliche Grund. Oder jedenfalls nur indirekt. Einer der Hauptgründe liegt ganz klar darin, dass einige meiner Long-Positionen (also der Kauf von Optionen) komplett in die Hose gegangen sind.

Hier höre ich zwar schon die Kritiker, die jetzt sagen werden: „Naja, das macht man ja auch nicht! Entweder man ist Stillhalter und setzt auf regelmäßige kleine Gewinne oder man setzt auf den einen großen Gewinn“.

Das mögen andere gerne so sehen – ich nicht. Ich möchte mir (zumindest erst einmal) sämtliche Optionen offen halten ( 🙂 … kleines Wortspiel) und habe daher verschiedene Dinge gehandelt.

Von einigen war ich seeehr überzeugt, wie z.B. vom Bayer/Monsanto Deal, auf den ich eine Menge von Optionen gekauft habe. Vielleicht klappt der Deal ja sogar irgendwann noch, aber meine zeitliche Vorstellung war vollkommen daneben. Ergebnis: Totalverlust dieser Position!

Nicht ganz so gravierend, aber auch am Ende mit Verlust: zwei weitere Long-Positionen.

Unterschiedliche Ergebnisse mit Straddles, Strangles und Calender Spreads (long und short). Einige zunächst schlecht laufende Positionen konnte ich noch sehr gut retten. Teils recht abenteuerlich…

Am Ende nach einem weiteren Jahr also ein Minus von ca. 40% !

=> Serie: Hinweise zum Dispojahr

Mit: Grundlagen, Durchführung, Vor- und Nachteilen

Weitere Erkenntnisse

Neben der oben beschriebenen Verlusten, die mir natürlich wenig Freude bereiten, gibt es ein paar andere Dinge, die mir im Laufe der Zeit aufgefallen sind und die mir nicht so gut gefallen:

Gedankliche Beschäftigung

Mir ist aufgefallen, dass mich der Optionshandel weitaus mehr gedanklich beschäftigt, als es von den beteiligten Summen her sinnvoll wäre und ich auch sehr viel häufiger aktuelle Kurse kontrolliere als bei allen anderen Investments. Das ist definitiv ein Punkt, der mir nicht gefällt.

Der Verkauf von Zeit

Zumindest als Stillhalter entsteht der Gewinn in erster Linie durch den Zeitwertverlust. Ein Stillhalter verdient sein Geld also damit, dass die Zeit vergeht. Im „normalen“ Leben bin ich aber eher immer mehr erschrocken, wie schnell die Zeit vergeht und möchte sie am liebsten oft anhalten. Ein Widerspruch, der mir ebenfalls nicht gefällt.

Steuerlicher Aufwand

Ich habe kürzlich beschrieben, wie ich meine Steuer-Berechnung erstellt habe. Wenn das weiterhin so akzeptiert wird, ist das für mich okay. Es scheint aber so, dass es richtiger wäre, eine deutlich aufwändigere Erfassung und Buchführung anzustellen. Ein Punkt, zu dem ich wenig Lust verspüre.

Strategisches Denken

Bei allen Börsen-Aktivitäten bereitet es mir das größte Vergnügen, besondere Situationen zu erkennen, dazu eine Strategie zu überlegen und diese an der Börse umzusetzen. Und dazu ist der Optionshandel ein ideales Instrument. Denn es lässt sich zu jeder Situation immer eine Strategie entwickeln. Das macht für mich die Faszination aus und das gefällt mir richtig gut.

=> Serie: Hinweise zur Fünftelregel

Mit: Grundlagen, Berechnungen, Beispiele

Fazit und Zukunft

Ingesamt, wenn man alle Punkte zusammenfasst, sieht es nicht gut aus für meinen Optionshandel.

Aktuell denke ich daher, dass ich den Handel (wie bisher) auf kleiner Flamme weiter betreiben werde. Also: Keine Ausweitung der Aktivitäten, aber vorerst auch kein Abbruch. Irgendwann wird das Konto an einem Punkt angelangt sein, wo ich entweder mein ursprünglich eingesetztes Kapital wieder habe oder wo die Summe so gering ist, dass ein Handel weiter keinen Sinn macht.

Das wären dann wohl die Punkte, den Handel mit Optionen wieder zu beenden. Aber bis dahin kann es noch ein bisschen dauern und es kann ja auch durchaus sein, dass ich in dieser Zeit irgendwann plötzlich von einer überraschenden Erkenntnis heimgesucht werde und sich alles ganz anders darstellt.

Also: Ende (vorerst) offen…

Bei Fragen, Kritik oder Anmerkungen bitte die Kommentarfunktion benutzen.

Hallo Peter (ich erlaube mir jetzt auch das Foren-übliche kollegiale Du),

es tut mir leid, dass Du in letzter Zeit schlechte Erfahrungen mit dem Optionshandel gemacht hast. Es wäre aber schade, wenn Deine Leser daraus eine generelle Schlussfolgerung „Optionen sind Flops“ ableiten würde.

Ich möchte hier auch nicht besserwisserisch kommen. Du hast ja schon selbst die entscheidenden Probleme genannt: zu kleines Depot, zu viele unterschiedliche Strategien, zu viele spekulative Long-Strategien.

Du warst vor einiger Zeit so freundlich, in Deinem Blog eine Rezension meines Optionsbuchs zu schreiben. Du wirst Dich daran erinnern, dass Du vor allem Zweifel an dem von mir empfohlenen Mindestkapital geäußert hast. Deine hier geschilderten Erfahrungen bestätigen aber leider diese Empfehlungen sehr deutlich. Und meine Empfehlung war ausschließlich für den Ansatz, nur eine einzige Strategie (gedeckte Shortputs mit Diversifikation über unterschiedliche Basiswerte) ruhig und geduldig durchzuziehen. Sobald man auch noch Longs und kombinierte Strategien dazunehmen will, bräuchte man noch mehr Kapital, um konservativ agieren zu können.

Aber das weißt Du ja alles selbst. Wie ich aus Deinen anderen Beiträgen hier herauslese, macht es Dir halt auch Spaß, viele verschiedene Ansätze zu probieren. Aber das sehe ich dann mehr als Spielgeld und nicht als Strategie, die auf Dauer angelegt ist.

Hier nur noch Gedanken zu zwei Deiner weiteren Erkenntnisse:

Nach jahrzehntelanger Erfahrung meine ich, dass es erfolgreicher ist, konsequent eine bewährte Strategie durchzuziehen, die mentalitätsmäßig zu einem passt und die man beherrscht (man entwickelt dafür im Lauf der Zeit eine ganz eigene Intuition). Also nicht zu jeder gegebenen Situation eine neue Strategie ausprobieren (was mit Optionen theoretisch möglich ist), sondern zu einer gegebenen Strategie die passenden Situationen zu finden. Das schließt mit ein, dass man auch mal ruhig an der Seitenlinie wartet, wenn es eine solche Situation nicht gibt. Ja, das klingt langweilig …

Da ich ja im selben Alter bin wie Du (und wohl auch sonst in einer ganz ähnlichen Situation), kann ich Dein philosophisches Bedenken gegen das Verkaufen von Zeit gut verstehen. Aber ich sehe es doch etwas optimistischer: mit meiner ruhigen, konservativen Stillhalterstrategie erkaufe ich mir eine Menge Lebensqualität ohne Stress und Aktionismus. Viel schlimmer sind diesbezüglich noch Long-Strategien, wo man unbedingt recht haben muss und wo auch in der Geldanlage noch die Zeit gegen Dich arbeitet.

Hallo Peter,

das freut mich ja jetzt ganz besonders, dass Du Dir die Zeit genommen hast, einen so umfangreichen Kommentar zu schreiben. Ganz herzlichen Dank dafür. Ich will kurz auf ein paar Punkte eingehen:

* Als erstes möchte ich ausdrücklich betonen, dass ich mit meinem Beitrag keinesfalls den Eindruck erwecken wollte, dass der Optionhandel generell abzulehnen sei. Keinesfalls! Ich wollte nur meine Erfahrungen teilen, damit andere evtl. etwas daraus lernen können.

* Einige „Fehler“ habe ich ja auch selber erkannt und im Beitrag bereits erwähnt. Wenn diese Fehler in meinen Formulierungen vielleicht noch etwas vorsichtig geklungen haben, so hast Du diese mit deinem Kommentar noch einmal deutlich bestätigt.

* Einiges davon werde ich auch in Zukunft abstellen (z.B. werde ich keine Long-Positionen mehr eingehen). Aber auch wenn mein Konto inzwischen recht klein geworden ist, werde ich es (vorerst) nicht vergrößern.

* Für alle, die seinerzeit die Vorstellung des Buches von Dr. Peter Putz versäumt haben, hier noch einmal der Link zum Beitrag über „Investieren mit Aktienoptionen„.

* Und mit neuer Motivation werde ich gleich mal wieder einen Put verkaufen… 😉 Naja, oder morgen.

Gruß, Der Privatier

Hallo Peter,

danke für die Erfahrungsberichte. Die authentische Wiedergabe der gemachten Erfahrungen mit Aktienoptionen im Netz ist meiner Erfahrung nach noch immer Mangelware. Doch im gleichen Zuge wie Aktienoptionen beliebter werden, bessert sich aus das langsam.

Im bin ich erst seit April diesen Jahres als Stillhalter aktiv, dafür aber relativ intensiv. Alle Trades und Gedanken halte ich in einer Art Onlinetagebuch fest:

wachstumswerte.net/meine-optionen.html

Vielleicht findest du dort etwas Inspiration oder helfen dir meine Fehler, selbige bei dir zu vermeiden.

Viel Erfolg und Gruß,

Torsten

Hallo Torsten,

super Tabelle (und auch web-site)!

Kurze Frage: verkaufst du tatsächlich bei den hohen Deltas wie in der Tabelle angegeben, oder sind das die aktuellen Deltas? Ich habe deine „Optionsverkaufsregeln“ noch nicht gelesen …

VG

– Jürgen

Hallo Jürgen,

falls eine Ausübung in Frage kommt, verkaufe ich auch bei hohen Deltas (ggf. „sogar“ im Geld). Kommt keine Ausübung in Frage, bleibe ich meist bei/unter Delta 15.

Gruß,

Torsten

Hallo Torsten,

auch von meiner Seite: Vielen Dank für den Link auf Deine Seite. Sehr interessant.

Und mir sind auch auf Anhieb dieselben Dinge aufgefallen wie Jürgen: Eine sehr schöne Tabelle und die hohen Deltas!

Gruß, Der Privatier

Hallo Privatier,

siehe Antwort oben an Jürgen.

Gruß,

Torsten

Hallo Peter,

ich bin zu einem ähnlichen Ergebnis wie du gekommen. Ich habe dazu einen kleinen Beitrag auf meinem Blog. Optionen sind eine prima Sache, ich „verteufel“ die auch nicht, nur es muss irgendwie zu einem passen.

Diese Aussage von Peter P. ist treffend formuliert, die sollte sich jeder dick ausgedruckt übers Bett hängen. Damit steht und fällt der Erfolg an der Börse:

„Nach jahrzehntelanger Erfahrung meine ich, dass es erfolgreicher ist, konsequent eine bewährte Strategie durchzuziehen, die mentalitätsmäßig zu einem passt und die man beherrscht (man entwickelt dafür im Lauf der Zeit eine ganz eigene Intuition).“

Was mich noch interessieren würde, Peter:

Wie war denn Deine Performance nur mit Short Puts?

Eine interessante Fragestellungg, für die ich aus meiner Statistik einfach einmal alle Trades gelöscht habe, die nicht mit einem einfachen Short Put begonnen haben.

Denn natürlich gibt es bei mir sowohl Short Strangles, Straddles oder Calendar Spread, die auch einen Short Put enthalten. Oder auch Situationen, die vielleicht als Short Call gestartet sind und später mit einem Short Put ergänzt wurden. All das habe ich einmal (inkl. sämtlicher Long-Positionen) aus der Statistik entfernt.

Ich bin selber über die Deutlichkeit des Ergebnisses erstaunt: Ich läge damit heute um über 20% im Plus! Bezogen auf die Kontogröße und über den Zeitraum von ca. 2 Jahren.

Danke für Frage! Eine weitere Bestätigung für die schon getroffene Entscheidung, keine Long-Positionen mehr einzugehen.

Aber – auch das sei hier einmal gesagt: Das Verkaufen von Puts funktioniert natürlich auch deshalb so „reibungslos“, weil wir uns schon seit Jahren in einem ungebrochenen Bullenmarkt befinden. Hier kann man ja fast nichts falsch machen, sogar hohe Deltas führen anscheinend nicht zu merklichen Verlusten.

Das dürfte sich ändern, wenn der Markt mal dreht. Dann gibt es zwar auch wieder höhere Prämien, aber es dürfte auch nicht mehr ganz so einfach sein.

Gruß, Der Privatier

„Das dürfte sich ändern, wenn der Markt mal dreht. Dann gibt es zwar auch wieder höhere Prämien, aber es dürfte auch nicht mehr ganz so einfach sein.“

Da hast du wohl recht – ABER: ich zumindest habe den Plan im Bärenmarkt einfach auszusetzen und schlicht keine Puts zu verkaufen. Vielleicht schau ich mir da mal die Call-Seite an …

Die solltest DU dir aber besser COVERED anschauen .

Nicht das sonst Dein Plan noch irgendwelche unerwartete Risiken bekommt .

LG Det

Klaro. Ich verkaufe ausschließlich ‚covered‘ Optionen – entweder cash secured oder ich habe die Aktien.

ups … „ausschließlich“ stimmt nicht … bei den Puts kaufe ich den Put bei teuren Aktien bei 200% zurück, wenn ich nicht ‚angedient‘ werden will …

Ich hatte mich auch schon gewundert…

Danke für diese Antwort, Peter. Das überrascht mich auch.

Nur kurz zur Bemerkung, im momentanen Umfeld wären Short Puts ideal und garantierte Selbstläufer: ich habe in den letzten paar Monaten immer größere Probleme, genug geeignete Basiswerte für Short Puts zu finden. Durch die extrem niedrige Vola sind die Prämien sehr mickrig, und charttechnisch sehe ich bei den meisten Aktien ein großes Risiko, dass der Aufwärtstrend kippt. Da steige ich dann nicht mehr ein. Das habe ich auch gemeint mit meiner früheren Bemerkung, auch mal an der Seitenlinie stehen zu können.

„ich habe in den letzten paar Monaten immer größere Probleme, genug geeignete Basiswerte für Short Puts zu finden.“

Ja – das geht mir genau so. Wobei ich ja auch zusätzlich immer noch gerne Aktien als Underlying hätte, die so (ca.) mindestens 50$ kosten. Lieber deutlich mehr. Und die keine Earnings haben. Da wird die Auswahl dann schon knapp.

Gruß, Der Privatier

1) @Privatier Wieso >$50? Ich suche eher nach kleinen Underlyings, weil da 1. die Margin niedriger ist und 2. Ich die ggf. auch ins Depot nehmen kann.

2) Gekaufte calls grundsätzlich verteufeln mag nicht ganz zutreffen, auch wenn das oben geschriebene schon stimmt (80% aller Optionen verfallen angeblich wertlos). Aber gegenüber z.B. dem Kauf von Aktien kann es Vorteile bringen. Beispiel (mit akt. Zahlen, die ich grad rausgesucht habe).

Underlying ist MSFT. Akt. Kurs rund $83. Call 15.12. Strike $84. Preis $1. Du erwartest eine Range von +- 10% (Berechnungsgrundlage).

Kauf von Aktien:

================

100 Stck zu $83 = $8300 Einsatz

max. Gewinn: 10% von $8300 = $830

max. Verlust: 10% von $8300 = $830

Kauf des calls:

===============

Variante 1 gleiches Risiko (Verlust darf $830 sein)

—————————————————

84er call zu $1 für $830 = 830 Stck

Aktie macht 10% auf $91,30 ==> 84er call ist dann $7,30 wert

max. Gewinn: $7,30-$1 = $6,30 * 830 Stck = $5229

Variante 2 Risikominimierung (max. gleicher Gewinn wie bei Aktienkauf)

———————————————————————-

$830/$6,30 = 132 Stck ==> Kauf 132 84er calls

max. Gewinn: 132 Stck * $6,30 = $831,60

max. Verlust: 132 Stck * $1 = $132

Ihr seht also, mit einem call fahrt Ihr wesentlich besser, als mit dem Direktinvest in die Aktie. Es kommt halt immer drauf an, was man will. Gegenüber Stillhalter ist aber die Richtung klar vorgegeben um Gewinn zu machen d.h. die aktie muss steigen. Muss sie bei einem Direktinvest aber auch (wenn man Dividenden jetzt außen vor läßt).

Der weitere Vorteil ist eben auch, dass sich der Verlust klar begrenzen läßt. Und den max. Verlust, den man je position – bezogen auf die Depotgröße – eingehen darf sollte man vorher festlegen. (was Du @privatier wohl nicht gemacht hattest)

Hallo Konrad,

Danke für Deinen ausführlichen Kommentar. Offensichtlich noch jemand, der die Vorteile von Optionen erkannt hat. Ich bin daher auch (fast) deiner Meinung, aber möchte doch noch kurz was zu den Punkten sagen:

1) „Wieso >$50?“ Ganz einfach, weil die Optionsprämien für einen Stillhalter im momentanen Niedrig-Vola-Umfeld generell schon niedrig sind und bei einem Underlying mit einem niedrigen Kurswert dann kaum noch Prämien zu vereinnahmen sind. Bzw. das Verhältnis von Prämie zu Transaktionskosten eine Größenordnung erreicht, für die ich nicht bereit bin, einen Trade zu machen.

2) „Gekaufte calls grundsätzlich verteufeln“. Wenn das so rübergekommen sein sollte, habe ich mich wohl mißverständlich ausgedrückt. Das war nicht meine Absicht!

Gerade auch die von Dir genannten Vorteile (niedriger Kapitaleinsatz) sehe ich ganz genau so.

Die Einsatzmöglichkeiten von Optionen sind eben sehr vielfältig (um nicht zu sagen: unbegrenzt) und jeder muss hier seine Vorgehensweise herausfinden. Vielleicht auch von Fall zu Fall.

Gruß, Der Privatier

Wenn ich mich hier noch mal einmischen darf:

Der aktuelle Kurs des Basiswerts spielt schon eine Rolle. Aber mMn nicht wie hier geschrieben bzgl. der Margin oder der absoluten Höhe der Prämien:

– Für Margin oder komplette Barabdeckung entscheidend ist das Produkt Basispreis * Anzahl Kontrakte, und der Basispreis wird gemäß dem Kurs gewählt. Also sind 2 Kontrakte zu 50 $ dasselbe wie 20 Kontrakte zu 5 $.

– Dasselbe gilt für die Prämien: Wenn die Prämie für einen Kontrakt absolut zu 5 $ zu wenig sind, dann verschreibt man eben 20 Kontrakte. Der Zusammenhang ist linear, die relevante Größe ist die relative Prämie = Prämie / Basispreis.

Eine Rolle des Kurses ist für die geeignete Stückelung. Ist der Kurs zu hoch (z.B. AMZN bei 1100 $), so steht 1 Kontrakt schon für 110 000 $ … Das wird in meinem Buch alles detailliert erklärt.

Der aktuelle Kurs kann auch für die Transaktionskosten eine Rolle spielen, aber das ist abhängig vom Preismodell des Brokers (TAK proportional zur Anzahl der Kontrakte, oder eher pauschal). Darüber hatten wir auch mal diskutiert, Peter.

Hallo Peter,

ich denke, ich kann hier für Konrad mit sprechen, wenn ich sage, dass wir beide bei dem Vergleich von Margins und Prämien von Underlyings mit geringem Kursniveau und solchen mit einem hohen Kursniveau, natürlich immer einen Vergleich von jeweils einem Kontrakt gemeint haben!

Und es liegt auf der Hand, wenn ich die Anzahl der Kontrakte für ein Underlying mit niedrigem Kurs entsprechend anhebe, dass ich dann sowohl bei der Margin als auch bei der Prämie wieder da lande, wo ich bei einem höherpreisigen Underlying mit nur einem Kontrakt bin. Das ist wohl eher eine Binsenweisheit.

Nur lässt sich die Anzahl der Kontrakte eben nicht so einfach erhöhen. Zumindest nicht für alle, die einen Broker haben, der seine Provision anhand der Anzahl der Kontrakte berechnet. Wenn ich für einen Kontrakt eine Netto-Prämie von 5$ vereinnahme, mache ich bereits 2$ Verlust (bei 3,5$ pro Transaktion). Und da hilft es mir wenig, wenn die Anzahl der Kontrakte erhöhe. 😉

Ich habe das nicht ausgiebig recherchiert, aber die in Deutschland bekannten Broker wie Interactive Broker, Captrader, Lynx und Banx arbeiten n.M.n. alle mit einem Kontraktbasierten Preismodell. Sie unterscheiden sich nur im Preis.

Wenn Du aber Broker kennst, die ihre Provision auf Basis des Tradingbetrages oder womöglich pauschal berechnen, wäre das sicher einmal ein interessanter Hinweis, den viele Leser hier sicher dankbar entgegen nehmen.

Gruß, Der Privatier

Tut mir leid, aber diese Denkweise teile ich gar nicht.

Festlegen soll man den max. Verlust pro Position in Prozent, nicht in $!

Deswegen wehre ich mich ja so gegen die verharmlosende Formulierung, der Verlust bei einem Long Call (oder Long Put) sei begrenzt. Ja, begrenzt bei 100 % (Totalverlust).

Man sollte ausgehen von einem Kapital, das man anlegen will, z.B. 100 000 $. Würde man das aufteilen in 20 Long Call Positionen (mit unterschiedlichen Basiswerten) zu je 5000 $ ? Sicher nicht. Jede Position hat zwar einen max. Verlust von 5000 $, aber auch ein beträchtliches Risiko eines Totalverlusts.

@Peter ich stimme Dir zu, dass der Verlust pro Position in % vom Depotwert festzulegen und dann entsprechend der max. Verlust zu bestimmen ist.

Ich teile jedoch nicht die Auffassung, dass die rel. Prämie (=Prämie/Basiswert) entscheidend/aussagekräftig ist. Verzinst wird mein Einsatz. Als Stilhalter die Margin. Auf dem Sparbuch der Sparbetrag. Bei Aktien, die Kaufpreis…. Wenn ich verschiedene Anlagemöglichkeiten vergleiche, dann nehme ich doch mein Kapital und schaue, wo ich da bei welchem Risiko wieviel bekomme. Und im Fall von cashgesicherten Stillhaltergeschäften ist das die Margin. Das ist mein gebundenes Kapital. Und diese berechnet sich nicht einfach aus Basispreis*Kontrakte. Die Formeln dazu findet man hier:

https://www.interactivebrokers.eu/de/?f=marginnew&p=opt

Jedoch stimmen die in der Praxis nur zum Teil habe ich festgestellt. Ich lasse mir also immer erst die Margin anzeigen und checke dann nochmal meinen max. Gewinn.

Ja @Privatier, gemeint war je Kontrakt. Und wichtig ist m.E. was dabei rumkommt. Da spielt das eingesetzte Kapital (Margin), die Prämie, die Kosten und die Laufzeit eine Rolle. Ist der Basispreis höher, ist die Margin je Kontrakt höher. Die Berechnung sind dann einfache Zinsformeln. Vergleich dann über Zins p.a. z.B. 8% als Zielmarke. Verständlich was ich meine?

Der Broker, bei dem ich am längsten bin, ist E*TRADE. Und da werden mir tatsächlich TAK berechnet, die nur wenig von der Anzahl der Kontrakte abhängen. Bei IB ist das anders, aber da sind die TAK ohnehin viel geringer.

Deshalb hat für mich die Anzahl der Kontrakte fast keine Rolle gespielt. Am schlechtesten ist eine hohe Kontraktanzahl noch, wenn ich glattstellen will und der Optionspreis auch weit aus dem Geld nicht unter 0.05 $ sinkt (wenn Ihr versteht, was ich meine).

Für mich all voll bargedeckten Stillhalter (ohne Margin) ist

– das angelegte Kapital pro Position = Basispreis*Kontrakte*100

– die anfängliche Bruttorendite (ohne TAK) darauf = Prämie / Basispreis

Danke für den Hinweis. Ich habe gerade mal kurz einen Blick in die Konditionen geworfen und (wenn ich es richtig verstanden habe) zahlt man dort: $6.95 plus $0.75/contract.

Das ist dann bei geringen Kontraktzahlen teuer als z.B. bei Captrader, ändert sich dann aber mit höheren Kontraktzahlen ins Gegenteil. Aber der Vergleich hinkt auch ein wenig, man müsste dann wohl richtiger Weise mit Interactive Broker oder anderen amerikanischen Anbietern wie z.B. TastyTrade (1$ for opening, 0$ for closing) vergleichen.

Aber ich sehe bei keinem ein Preismodell, welches unabhängig von der Kontraktanzahl wäre.

Gruß, Der Privatier

ok, bei bargeldgedecktem stimmt das wohl. macht für mich aber weniger sinn, da bei einem Marginkonto der zu hinterlegende Betrag niedriger ist und ich damit mehr Rendite bekomme. Daher rechnet sich vermutlich für mich auch ein kleiner Strike. Aktuell habe ich z.B einen short put auf shld jan 2019 laufen . der bringt mir 26,2% oder 21,5% p.a. bei Verfall.

Dieser Beitrag war bis jetzt an mir vorbei gerauscht, zum Glück hat Peter in der Plauderecke einen Link gesetzt.

Alles super Inspiration und hilft mir auch bei meinen Option Trades. Aktuell bin ich ja nicht ganz erfolgreich, da ich dreifach auf OHI und PG gesetzt habe, mal sehen wie sich das wieder einschaukelt.

Aber ganz großen Dank an Torsten für die Verlinkung zu seiner Seite und deren Inhalt. Ich konnte das jetzt nur mal kurz überfliegen, habe mal deine Anmerkungen zu einigen Trades angeschaut und bin sehr begeistert. Auch die weiterführenden Links zu Jens Rabe und anderen Quellen sind super. Es ist Wochenende und, wenn ich etwas Zeit finde, dann werde ich mich sicher auf deiner Seite tummeln und lernen.

Was mir auch störend aufgefallen ist, für Delta 10 gibt es meist so wenig Prämie, dass es sich kaum lohnt. Höhere Deltas sind so nah am Geld, dass man sehr leicht ins Geld rauscht, auch wenn man sich ausüben lassen will, nicht gerade optimal.

Wenn ich mir dagegen den Handel mit Capped OS anschaue, wo ja der Emittent noch mitverdienen möchte, bekomme ich relativ weit ATM (ca. 10%) eine deutlich höhere Prämie, das Risiko hängt ja am Money Management, der Cap lässt sich ja jederzeit mit Verlust verkaufen.

LG Markus

„Was mir auch störend aufgefallen ist, für Delta 10 gibt es meist so wenig Prämie…“

Naja, dann musst Du Dir eben andere Underlyings aussuchen. Guck Dir mal Werte wie Netflix, NVDA, Apple oder Facebook an. Die haben (meist) eine höhere Volatilität und damit auch höhere Prämien. Wenn das nicht reicht, musst Du eben weiter in die Zukunft gehen. Aktuell also z.B. eine Januar18 Option wählen.

Und der Vergleich mit den Cappes OS hinkt ein wenig. Ein Capped OS ist ja nichts anderes als ein Bull-Spread. Diesen kannst Du sowohl mit Short Puts machen (= einen Put verkaufen und weiter unterhalb einen kaufen) oder mit Long Calls (= einen Call kaufen und weiter oberhalb einen verkaufen). Kannst Dir das ja mal an einem theoretischen Beispiel angucken und Dir somit deinen eigenen, beliebigen Capped OS basteln. Hat den Vorteil, dass Du Dir das Underlying, die Laufzeit und Ober- und Untergrenze nach Belieben gestalten kannst. Und günstiger müsste er auch sein. Wenn Du Dir nicht gerade einen DAX-Wert oder einen Penny-Stock aussuchst.

Gruß, Der Privatier

Zum Thema „Spreads“ hat Jens Rabe heute ein schönes Video veröffentlicht, wo er einmal einen sinnvollen Zusammenhang zwischen Prämieneinnahme und Spreadbreite erläutert.

Das Video gibt es hier: https://youtu.be/Ek0riiO6t2w

Gruß, Der Privatier

Ich habe meinen ersten Bull Put Spread Dec01 175/165 auf FB zu laufen, wollte mich so nah am Geld doch lieber etwas absichern. Charttechnisch sieht es bei 175 aber auch nach einer Unterstützung aus. Dabei der Idee von Torsten gefolgt, ich möchte bei FB aber nicht ausgeübt werden.

Auch zwei Put 60Dec15 auf CVS geschrieben, aber ich habe hier (gelernt) die Earnings abgewartet und konnte so zweimal 72$ Prämie mitnehmen. Ausübung unwahrscheinlich und, da ich dreifach OHI halte, hier würde ich eher verlustreich zurückkaufen.

LG Markus

„ Bull Put Spread Dec01 175/165 auf FB “

Was gab es denn da an Prämie zu verdienen? Mit aktuellen Werten ca. 1.30$. Richtig?

Hast du auch schon die Ausstiegsszenarien geplant?

Gruß, Der Privatier

Ich habe für den 175 Put 202$ bekommen und für den 165 Put 45$ gezahlt, bei 7$ Gebühr also 150$ eingenommen.

Ich würde die Position bei ca. 60$ vielleicht schließen oder ich lasse sie verfallen, weiß noch nicht, kommt darauf an, wie schnell und weit sich FB von 175 wegbewegt, ab 210$ hätte ich keine Sorge mehr, dass die Optionen den Verfall erleben.

Bei ca. 300$ müsste ich im Notfall zurückkaufen, dafür habe ich jetzt auch nicht so eine feste Regel, durch den 165er wird der Gesamtwert vielleicht nicht so arg hoch gehen. Kann man die Preise irgendwie prognostizieren?

LG Markus

Grundsätzlich bewegen sich die beiden Komponenten ja immer gegenläufig. Insofern ist die Bewegung nicht so stark wie bei einer einzelnen Option. Prognostizieren könnte man das z.B. anhand der unterschiedlichen Deltas. Der näher am Geld liegende Put wird ein höheres Delta haben und sich entsprechend stärker verändern.

Was den Ausstieg angeht noch eine Anregung: Eine Kombination von Optionen muss man ja auch nicht zwingend wieder als Ganzes schließen. Man kann sich ja auch erst einmal nur von einem Bein trennen. Ist keine Empfehlung!! Nur als Hinweis gedacht.

Gruß, Der Privatier

@Markus Zum Verfallstermin kannst Du es Dir selbst ausrechnen. Ansonsten hilft Dir das vielleicht etwas:

marketchameleon.com/Overview/FB/OptionSpreads/

Und Dein Broker müßte doch sowas auch anbieten!? Z.B. in der TWS kannst Du das GuV über die Tage anschauen.

Interessante Seite! Muss ich mir bei Gelegenheit mal näher ansehen.

Gruß, Der Privatier

hallo privatier,

ich bin hans – meine feststellung: um wenigstens 100 euro prämie zu erzielen, musst du ziemlich at the money den strike setzen , sodass die aktie weggecallt oder angedient werden, WAS nicht mein ziel ist. lxny: wechselgebühren euro-dollar, hohe spreads, jede aktion kostet gebühr.

mein vergleich: wer wurde im gold rush stets reich ?-die schaufelverkäufer vor ort damals – der broker als parangon.

und für echtzeitdaten kannst du abo abschliessen……😂