Änderungen in der Depot-Struktur Anfang 2020

Wie schon in meinem Beitrag zum neuen Jahr 2020 erwähnt, nutze ich die Zeit „zwischen den Jahren“ ja auch immer gerne, um an verschiedenen Stellen ein wenig Bilanz zu ziehen.

Und dazu gehört natürlich auch immer ein Blick auf unsere Wertpapierdepots. Insbesondere auch unter dem Gesichtspunkt der strukturellen Zusammensetzung der darin enthaltenen Papiere.

Sinn der Aktion ist es natürlich, zu überprüfen, ob sich die gewünschte Aufteilung in Risiko-Kategorien im Laufe des Jahres verschoben hat und ob angestrebte Änderungen erreicht wurden.

Auch wenn ich solche Entwicklungen eigentlich permanent (d.h. mindestens einmal pro Monat) beobachte, so hat mich das diesjährige Ergebnis doch ein wenig überrascht!

=> Mit Zwischenschritt zum Privatier(1/3)

Mit: Gründe, Möglichkeiten, Teilzeitarbeit

Was hat sich verändert?

Tja – genau das war die Überraschung: Es hat sich fast nichts verändert!

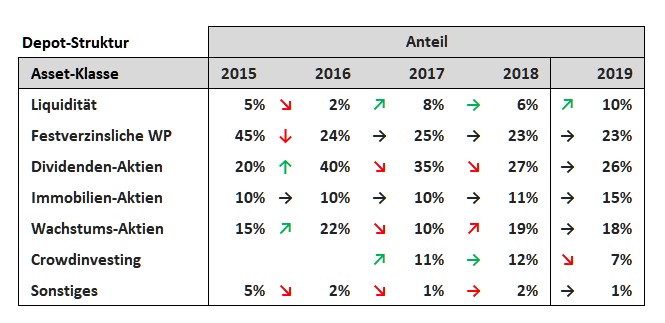

Jedenfalls nichts, was die Aufteilung in meine Kategorien angeht und speziell im Vergleich zum Vorjahr. Dazu hier einmal der Überblick:

Eigentlich hat sich nur die Liquidität erhöht und dafür ist der Crowdinvesting-Anteil geringer geworden. Wobei der erste Effekt eine direkte Folge des zweiten sein dürfte. Es sind einfach im letzten Jahr sehr viele Crowdinvesting-Projekte zurückgezahlt worden. Jedenfalls mehr, als ich neue Projekte zum Investieren gefunden habe. Aber es soll jetzt hier nicht um das Thema Crowdinvesting gehen, dazu wird es später wieder einen gesonderten Beitrag geben.

Die Erhöhung der Liquidität war dabei übrigens ein gewollter Effekt. Einmal bin ich noch nicht sicher, ob ich vielleicht in den nächsten Monaten ein (fast vergessenes) Immobilien-Darlehen zurückzahlen soll. Dazu würde ich die Liquidität brauchen. Andererseits möchte ich ja ggfs. auch noch das eine oder andere Wertpapier kaufen. Auch dazu ist ein wenig Liquidität ganz nützlich.

=> Per Abfindung in den Ruhestand

Mit: Steuern, Arbeitsagentur, Krankenkasse, Rente

Änderungen

Im letzten Jahr hatte ich mir eigentlich vorgenommen, den Anteil, der hier weiterhin mit „Wachstum“ bezeichnet ist, etwas zu reduzieren. Mit „Wachstum“ bezeichne ich eigentlich alles, was ich gekauft habe, um von einer zukünftigen Kurssteigerung zu profitieren. Das können noch junge Unternehmen sein, aber auch etablierte, die einen ordentlichen Dämpfer bekommen haben, aber auch mal ein oder zwei Optionsscheine (wenn es sich anbietet).

Man könnte das auch als Spekulation bezeichnen. Und das wollte ich eigentlich etwas weiter zurückfahren. Nun – es ist mir nicht gelungen. Es fällt mir einfach sehr schwer, wenn ich irgendwo eine Chance sehe, diese nicht auch wahrzunehmen. Die Resulate sind zwar soweit okay, aber andererseits auch nicht so umwerfend, dass sich die Risiken, die damit verbunden sind, wirklich lohnen.

Dafür könnte es beim Crowdinvesting ruhig wieder etwas mehr sein.

Insgesamt also keine gravierenden Änderungen geplant, eher kleine Justagen und das wird wohl weiterhin eine ständige Aufgabe bleiben. Inzwischen gibt es dazu einen Beitrag über die Folgejahre.

Hinweis: Die Kommentare zu diesem Beitrag stammen teilweise von älteren Ausgaben dieses Rückblickes, so dass hin und wieder der Bezug zu einzelnen Details verloren gegangen ist.

Bei Fragen, Kritik oder Anmerkungen bitte die Kommentarfunktion benutzen.

AHA , Schau an Schau an .

Ich hätte jetzt fast vermutet , das der ETF Anteil größer geworden wäre ??? .

Aber diese STINKLANGWEILIGEN ARISTOKRATEN ??? HAHAHAHAHAHA .

Tja Peter , da werden wir Uns ja weiterhin Gedanken über Langweilig bis hin zu

extrem langweilig ( J&J u.w. ??? ) machen können . Aber z.B. OMV

( war bei Nachwuchs ) ist für Dich ja auch recht nett gelaufen ( Und wie

von mir vermutet , eher langweilig aber mit einer anständigen Rendite ) .

Sehr schön Peter , da müssen Wir ja nur noch sehen , ob Wir da auch noch

über 3 bis 4% kommen werden . Ich glaube wenn es mit dem Dollar nicht zu extrem runterläuft könnte dieses zu schaffen sein . Und im Euroraum gibt es ja auch immer wieder ein paar langweilige Unternehmen auszumachen . Mal schauen , wird schon klappen . Und wenn es mit Zinsland ohne Ausfälle weitergeht , kann damit

ja auch der Durchschnitt ein wenig angehoben werden .

TÜÜÜT TÜÜÜT , weiter geht die Fahrt über Berg und Tal .

LG Det

Ob ETF oder Einzel-Investment habe ich ja in meiner Aufstellung gar nicht erwähnt. Bei mir ist oftmals beides vertreten. Wenn ich also von „Aktien“ spreche, sind das nicht zwangsläufig Einzelwerte, sondern können durchaus auch ETFs sein. Dasselbe gilt dann auch für Anleihen, etc.

Gruß, Der Privatier

Hi Peter, interessante Entwicklungen! Danke für die Aufschlüsselung 🙂

Ich halte im Moment auch Anleihen — aber nicht in Europa und mit relativ sicheren Renditen von 5% aufwärts. Bei 1% kann man das Geld auch gleich verbrennen 🙂

Als ich gesehen habe, dass du tatsächlich Aktienanleihen hälst, stockte mir kurz der Atem 🙂 Ich hoffe, dass du die bald mit Optionen vollständig ersetzen wirst. Meiner Meinung nach sind Aktienanleihen die größte Abzocke, die sich hier so finden lässt. (Neben Optionsscheinen).

VG, Rico

Ach, Rico – sei doch mal nicht so streng mit mir bzw. mit den Zertifikaten und Optionsscheinen und deren Emittenten. 😉

Mir ist schon klar, dass alle diese Strategien letzlich auf Kombinationen von Optionen (ggfs. mit Aktien) beruhen und dass man dies alles auch selber machen kann. Und daher günstiger. Aber manchmal greife ich dann eben auch mal der Einfachheit halber zu einem „fertigen Produkt“ und lasse andere daran mitverdienen.

Ich kaufe dann eben später zustätzlich die Aktien des Emittenten und verdiene an dessen Abzocke kräftig mit. 😉

Viel interessanter finde ich jetzt aber gerade Deine Aussage zu den „Anleihen — aber nicht in Europa und mit relativ sicheren Renditen von 5% aufwärts.“

Erzähl doch mal, um was es sich da handelt, oder stelle einen Link ein, falls Du das auf Deiner Seite irgendwo beschrieben hast!

Bei „ausserhalb Europa“ vermute ich ja zumindest schon einmal ein Währungsrisiko. Ich sehe Fremdwährungsanleihen grundsätzlich als Währungsspekulation an, die man dann auch gleich mit Optionen machen könnte. 😉

Jedenfalls kann sich eine Währung sehr schnell mal eben in die falsche Richtung bewegen und einen Kupon von 5% mehr als zunichte machen.

Gruß, Der Privatier

Hi Peter, einfacher ist das fertige Produkt halt leider nicht:

* du musst dich mit den ganzen Bedingungen herumschlagen (sehr individuell)

* du kannst es schwer zwischen Emittenten vergleichen

Hinzu kommt: Du zahlst für eine Aktienanleihen 100% Cash an die Bank und erhälst dafür alle paar Monate die „Zinsen“. Das Geld für den Kauf der „Anleihe“ ist vollständig gebunden und die Erträge kommen zeitlich verzögert auf dein Konto.

Machst du das ganze direkt durch den Verkauf einer Put-Option erhälst du die gesamten Zinsen SOFORT auf dein Konto. Zusätzlich sind nicht 100% des Kapitals gebunden sondern nur ein kleiner Teil davon (Margin).

Für die Bank ist das ein super Geschäft: Sie erhält von dir 1000 Euro. Kann dafür Optionen im Wert von 4000 Euro verkaufen und erhält die vierfache Prämie dafür sofort auf die Hand. Dir zahlt sie nur die Prämie für eine Option aus — und das auch noch gestreckt über die ganze Laufzeit als „Zins“.

Im Endeffekt gibst du der Bank einen billigen Kredit zum spekulieren und akzeptierst als Sicherheit die Aktie.

Was die Anleihen betrifft: Sind USD-Anleihe-Fonds, die einmal in den USA (iShares HYG) und einmal in Australien/Asien investiert sind (Aberdeen FAX). Sie zahlen monatlich die Zinsen aus und das schon seit langer Zeit sehr verlässlich.

Ja, Rico – Du hast ja Recht mit Deinem Vergleich von Aktienanleihen und Optionen. Wenn ich auch in einigen Punkten nicht einverstanden bin. Aber ich will mich nicht mit Dir streiten, denn theoretisch sind deine Überlegungen alle in Ordnung. In der Praxis sieht es dann manchmal anders aus…

Leider hast Du zu dem anderen Thema (den Renten-Fonds) nicht so ausführlich geschrieben. Bei dem iShares HYG habe ich mal ein wenig recherchiert und finde die wichtigsten Kenndaten durchaus interessant. Gibt es zu den beiden Papieren auch eine WKN/ISIN? Habe ich auf die Schnelle nirgendwo gesehen. Sind die überhaupt in Deutschland handelbar? Wie sieht es mit der Steuer aus?

Gruß, Der Privatier

OHHHHHHH Monatliche Zahler ??? , über 1% und das schon länger ???

Das wird ja spannend , da schließe ich mich den Peter an mit den ???

( WKN / ISIN ??? ) . Da könnte ich ja evt. der Risikoreicheren

Gladstone Position , noch etwas anderes Hinzufügen ??? . Für die

monatliche Zahlung und der Risikoverteilung . Damit die eine Position

nicht so alleine ist . Hört sich ja erstmal für mich recht gut an .

Time will tell

LG Det

Hi Peter, würde mich jetzt trotzdem interessieren, bei welchen Punkten du nicht einverstanden bist. Vielleicht übersehe ich ja was? Von solchen Diskussion lerne auch ich immer wieder gern dazu!

Den HYG hast du ja schon gefunden. Das ist ein US-Fonds auf High Yield Anleihen in den USA.

Der Aberdeen Fax ist ein aktiv gemanagter Fonds und der hat auch eine ISIN (872046).

Ob du die Fonds in Deutschland handeln kannst, weiß ich ehrlich gesagt nicht, ich kaufe die Fonds immer in den USA. 🙂

VG, Rico

Okay Rico, dann schreibe ich meine Zweifel hier mal „kurz“ auf:

* Ob ein Finanz-Produkt als „einfach“ empfunden wird, hängt auch stark von den Erfahrungen eines Anlegers ab. Für mich ist eine Aktienanleihe mit einem kurzen Blick auf zwei/drei Kennzahlen sofort einleuchtend.

* Trotz Optionserfahrung müsste ich aber schon ziemlich lange nachdenken, wenn ich spezielle Konstruktionen von Aktienanleihen (z.B. mit Strike und zusätzlicher Barriere) mit Optionen „nachbauen“ wollte. Ist für mich schwierig.

* Selbst beim Vergleich einer einfachen Aktienanleihe mit einem Short Put habe ich meine Zweifel. Wohlmöglich ist da beim Nachbau auch noch eine „normale“ Anleihe im Spiel?

* Vergleich der zahlreichen Varianten ist schwierig bis unmöglich. Da sind wir einer Meinung.

* Auch die höhere Kapital-Bindung und der zeitliche Verzug der Zahlungen bei einer Aktienanleihe sind korrekt. Wobei allerdings Aktienanleihen in der Regel nicht „alle paar Monate“ die Zinsen zahlen, sondern fast immer am Ende der Laufzeit. Allerdings werden die Zinsen taggenau abgerechnet. Auch bei einem vorzeitigen Verkauf.

* Wie der Emittent einer Aktienanleihe intern verfährt, ob er evtl. Überschüsse zur zusätzlichen Spekulation verwendet oder nicht, entzieht sich meiner Kenntnis. Ich halte es aber für sehr viel wahrscheinlicher, dass er seine Positionen gegen unvorteilhafte Entwicklungen absichert.

* Viel interessanter als alle o.g. kleinern Details finde ich aber die Frage, wieviel man eigentlich mit der Optionsvariante sparen würde. Und das meinte ich mit: „In der Praxis sieht es oft anders aus“:

– Ich habe das einmal für eine vor wenigen Tagen verkaufte Aktienanleihe nachgerechnet. Und die verkauften Puts würden ganz klar mehr einbringen. Allerdings nur solange man die Kosten nicht betrachtet. Der Verkauf der AAL hat mich gerade mal ca. 5€ gekostet (bei einem Wert von ca. 10.000€).

– Hätte ich dies aber mit Optionen gemacht, hätte ich ca. 70 Kontrakte verkaufen müssen. Bei meinem Broker macht das allein bei Verkauf ca. 250€. Da ist der Vorteil ganz schnell weg oder kehrt sich sogar um!

* Und noch einen letzten Punkt: Ich nutze AAL aus drei verschiedenen Motiven: Als Tagesgeld-Ersatz mit einem relativ „sicheren“ moderaten Zins (ca. 5%-8%), zur Spekulation auf einen guten Gewinn (>20% p.a.) oder zur Verschiebung von steuerrelevanten Einkünften.

* Letzteres durch Kauf einer AAL gegen Ende des Jahres (=Kosten) und Verkauf oder Auslaufen im neuen Jahr. Zumindest für dieses Motiv kenne ich keine Möglichkeit, dies mit Optionen durchzuführen.

* Aber zumindest für das erste Motiv werde ich mir den Einsatz von AAL aufgrund deiner Einwände zukünftig vorher noch einmal überlegen und auch die Optionsvariante immer einmal durchrechnen.

Gruß, Der Privatier

Hi Peter, vielen Dank für die ausführliche Beschreibung. Ich verstehe, dass das hier etwas ausartet. Ich nehme da trotzdem ganz viel draus mit!

Meinst du mit AAL American Airlines? Ich bin mir nicht sicher, warum du da 70 Kontrakte verkaufen müsstest. Das würde beim aktuellen Kurs von 45 einem Gegenwert von fast 300.000 Dollar entsprechen.

Oder meinst du Anglo American? Dort werden die Optionen in London gehandelt und zwar mit Multiplikator 1000. Hast du das berücksichtigt?

Die Barriere ist nichts anderer als ein geringerer Strike (der Option). Wenn du Also Siemens für 100 EUR handelst und die Barriere bei 90 liegt, entspricht das dem Verkauf einer Put-Option zum Strike 90. Bleibt Siemens über 90 erhälst du „dein gesamtes Kapital zurück“ (In der Sprache der Aktienanleihen), ansonsten bekommst du die Aktien geliefert.

Eine Aktienanleihe als „Tagesgeldersatz“ zu nutzen, halte ich für einen großen Fehler. Du hast hier 100% Aktienrisiko! Das ist keine Anleihe sondern eine Aktie. Lass dich bitte nicht täuschen!

Ich hatte dazu auch mal einen Artikel veröffentlicht: https://www.erfolgreich-sparen.com/2016/01/unterschied-anleihen-aktienanleihen/

VG Rico

Hallo Rico, auch wenn es etwa ausartet, will doch gerne noch antworten, denn ich hätte wohl doch meine Abkürzungen und das Beispiel besser erläutern sollen. Sorry.

Ich benutze die Abkürzuung AAL gerne ganz allgemein für „Akienanleihe“, da dies in den Produktbezeichnungen auch oft zu finden ist. Es steht also kein spezielles Underlying dahinter. Bei meinem Beispiel, welches ich in der letzten Woche einmal durchgerechnet habe, hat es sich um eine Aktienanleihe auf UniCredit (CRIH) gehandelt, die ich in der letzten Woche aus Sorge vor dem Ausgang und den Folgen des italienischen Referendums (mit Gewinn) verkauft habe. WKN: CD6QBZ

Letzte Woche hätten sich für einen Anleger also folgende beiden Möglichkeiten ergeben:

a) Kauf von Aktienanleihen für nominal 10.000€ bei einem Kurs von 96,8%, ergibt Kosten von 9.680€ zzgl. Gebühr = 9.700€.

Wenn CRIH bis zum 17.Mai 2017 nicht unter 1,40€ fällt (aktuell bei ca. 2,02€), gibt es am Ende 10.000€ zurück.

Zuzüglich der Zinsen (8,5% p.a.) für 5,5 Monate = ca. 3,9%, also 390€. In der Summe also 10.390€ abzgl. Gebühren = 10.370€.

Ein Gewinn von 10.370€ – 9.700€ = 670€. Rendite bitte selber ausrechnen (>10% p.a.)

b) Verkauf von Put-Optionen. Die obigen 10.000€ entsprechen 7.143 Aktien zu 1,40€. Da ein Optionskontrakt immer aus 100 Optionen besteht, hätte ich also ca. 71 Kontrakte verkaufen müssen, um eine vergleichbare Position zu bekommen. Leider findet für den Strike von 1,40€ für die Laufzeit Mai 2017 kaum ein Handel statt, ich habe daher mit dem Juni Kontrakt gerechnet. Dieser bringt ca. 11 Cent. Insgesamt könnte man also mit dem Put-Verkauf eine Summe von 7.100*0,11€ = 781€ erzielen.

Wenn die Option (wie oben angenommen) verfällt, also ganz klar mehr als in der Variante a), wo es nur 670€ zu verdienen gab.

Soweit die Theorie. Nun die Praxis! Denn bei meinem Broker kostet der Verkauf einer Aktion-Option jeweils 3,5$. Bei 71 verkauften Kontrakten also 248,5$, welche ich hier einmal etwas großzügig (da im Kopf gerechnet) auf 250€ aufgrundet habe. Damit bleiben dann direkt von Beginn an nur noch ca. 530€ übrig. Deutlich weniger als mit Variante a)!

In der Praxis ergeben sich also (mindestens!) zwei Probleme:

* Der Markt ist bei vielen Underlyings, die man sich u.U. wünscht, äusserst illiquide.

* Die Kosten stehen bei weit aus dem Geld liegenden Optionen in keinem Verhältnis zum Ertrag.

Und daher meine ich, dass Aktienanleihen in solchen Konstellationen durchaus ihre Berechtigung haben.

Gruß, Der Privatier

Hi Peter, bezogen auf deinen Kommentar vom 5.Dez.2016 um 20:26:

Du hast recht. Die Unicredit ist genau ein Fall wie die Gebühren sich sehr negativ auswirken. Da die Aktie nur zu 2 Euro gehandelt wird, muss man da viele Stückzahlen handeln. Wenn man nun unbedingt die Unicredit handeln möchte, macht die Aktienanleihe durchaus Sinn.

Ich persönlich würde da eher Abstand von der Aktie nehmen und mich da auf Papiere mit höheren Aktienkursen konzentrieren. Oder man geht näher an den Strike ran. Dann gibt es mehr Prämie. Man muss sich halt fragen, wie realistische in Kurs von 1,40 EUR für die Bank ist.

Das hängt dann aber natürlich auch wieder vom Ziel ab. 🙂

Okay, Rico – ich will auch gerne zugeben, dass das UniCredit Beispiel schon sehr extrem war. Aber real!

Für deutsche Banken (Cbk., Dt.Bk.) oder Energieversorger (RWE, E.ON) sieht die Lage zwar etwas besser aus, aber nicht entscheidend. Auch hier bewegen wir uns im ein- bis gerade einmal zweistelligen Bereich beim Aktienkurs.

Wenn man da mit dem Strike einen weiten Sicherheitsabstand wählt, bleibt bei den Optionspreisen auch kaum etwas übrig.

Bei Aktienanleihen möchte ich mir die Underlyings aber lieber danach aussuchen, wo ich einen drastischen Kursrückgang für eher unwahrscheinlich halte, als dass ich auf das absolute Kursniveau achten muss.

Wenn ich Puts verkaufe, achte ich auch auf die Kurse/Optionspreise. Da hätte ich dann schon gerne Aktienkurse oberhalb von ca. 50$.

Gruß, Der Privatier

An dieser Stelle mal eine Frage, die zu deinem Anleihen-Dilemma passt: gehen wir davon aus, dass ich einen Anleihen-ETF besitze. Wenn die Zinsen steigen, fallen die Kurse der Anleihen aufgrund des fixes Kupons (idealistisch). Müsste der Kurs des Anleihen-ETF´s aber auch nicht wieder steigen, da die zugrundeliegenden Anleihen (die neu dazukommen) höhere Zinsen abwerfen?

Ich denke, dass hängt von so vielen Faktoren ab, dass zumindest ich mich nicht in der Lage sehe, da eine Aussage zu treffen. Vielleicht sollte man da mal einen Fonds-Experten befragen…

Ich sehe da z.B. eine unterschiedliche Entwicklung, in Abhängigkeit von:

* der mittleren Laufzeit der im Fonds gehaltenen Anleihen

* der Risikoklasse (von Staatsanleihen bis High Yield oder Junk Bonds)

* der regionalen Struktur (USA, Europa, Emerging Markets)

* der Ausschüttungsart (Thesaurierend oder nicht)

* der erwarteten Zinsentwicklung und der Maßnahmen des Fondsmanagements

* der tatsächlichen Zinsentwicklung

* …

Ich kann da nur mit dem generellen „Gefühl“ antworten, dass ich in der Erwartung steigender Zinsen von einem Rückgang der Kurse ausgehe, sowohl bei Einzelwerten, als auch bei Fonds bzw. ETFs.

Gruß, Der Privatier

Hallo Rico , da es ja in der Verschachtelung sonst zu unübersichtlich wird ,

nun hier weiter .

Bei der oben ISIN Nummer , vermutlich WKN gemeint

WKN 872046 / ISIN US0030091070 Aberdeen Asia-Pacific Income Fund , Ticker FAX

Kurs ( Heute ) 4,71 USD , Auszahlung 0,0182 USD Gewinnbeteiligung ,

Plus 0,0168 USD Kapitalstockverbrauch in der monatlichen Rückzahlung ,

somit gleich 0,035 USD monatlich , gleich 0,42 USD p.a.

Theoretische Rendite ( ist wie bei den Rentenversicherungen mit Kapitalentnahme ) also 8,92% p.a. und damit schon recht nett . Selbst 0,0182 USD wäre evt. schon mal garnicht so schlecht , jedoch wie Peter schon mitteilte mit Währungsrisiko

oder ggf. auch mit Währungschance , je nach Sichtweise .

Liege ich dort in meinen Annahmen richtig ????? , oder doch wieder irgendwas übersehen ?????

LG Det

Ach evt. noch Kurs 4,71 USD für NAV 5,69 USD ( für die Kapitalentnahme ).

Hi Det, du hast das schon richtig erkannt. Der Fonds ist darauf ausgerichtet regelmäßig konstante Ausschüttungen zu tätigen. Diese werden aber nicht immer allein durch Zinsen gedeckt. Ist die realisierte Rendite kleiner als die Ausschüttung erfolgt eine Kapitalentnahme.

Hmm… ich habe mir den Aberdeen Asia-Pacific Income Fund (WKN:872046/ISIN US0030091070)einmal stichprobenartig angesehen.

Es scheint zumindest über viele Monate hinweg ein Verhältnis bei der Ausschüttung von ca. 50% Gewinn und 50% Kapitalrückzahlung vorzuherrschen.

Ich will ja nicht nörgeln… aber so richtig erschließt sich mir dieses Konzept nicht. Zumindest nicht für den Anleger. Wenn man ganz böse sein wollte, könnte man das auch als Schneeballsystem bezeichnen: Die monatlichen Ausschüttungen können nur mit den Geldern der neuen Anleger bezahlt werden. Solange bis das Geld alle ist.

Wenn man freundlich ist, könnte man sagen, dass machen ja nun viele so, dass sie der Beständigkeit wegen auch in schlechten Zeiten die Dividende nicht kürzen, auch wenn sie gar nicht verdient wurde. Bei dem Aberdeen Funds scheint mir das aber keine Ausnahme zu sein, sondern wesentlicher Bestandteil des Konzeptes.

Ich habe das nicht weiter untersucht, ist aber auf den ersten Blick kein Produkt, was ich dringend haben möchte.

Gruß, Der Privatier

Sehe ich anders Peter , funktioniert vermutlich eher wie Rente .

Kapitaltopf durch Entnahmen geschmälert , auffüllungen durch evt. anfallende Gewinne . Muss ich mich nochmal mehr einlesen .

Halte ich aber durchaus für spannend als Rentenalternative .

LG Det

Hallo Rico

Danke fürs mitteilen , habe ich mal bei meiner Bank mit WKN ( dort überhaupt keine Anzeige ) und dann mit ISIN suchen lassen ( mit ISIN

dann zwar gefunden , jedoch keine Auskunftsmöglichkeit , außer das es

sich um einen geschlossenen Fond handelt , bei Fondgesellschaft dann

NAV gleich Kurs ) .

Wird jedenfalls teuer bei meiner Bank zu ordern , da dieses über US Brooker gemacht werden müsste , dennoch glaube ich das es sich um einen beachtenswerten Wert handeln könnte .

Also alleine die monatliche Ausschüttung finde ich bezogen auf den NAV schon spannend . Auch die Aufteilung der Kapitalentnahme zu den Zinsen

( b.z.w. anderer Teil der Kapitalbildung , Gewinne durch Kursgewinne ) , für mich erstmal so in Ordnung , da ja scheinbar der NAV

( Nettoinventarwert ) noch über Kurswert liegt . Wäre ja analog Buchwert unter 1 . Also mehr bekommen wie man für bezahlen muss . Z.Zt. warte ich noch nach der Anfrage bei der Bank , auf Auskunft für die Kosten der Order . Werde ich auf jeden Fall auf die beobachtung setzen für monatliche Zahler . Danke für die Mitteilung .

LG Det

Vielen Dank für Deine interessanten Ausführungen.

Mit dem Crowdinvestment in Immobilien habe ich selbst bisher nicht so gute Erfahrungen gemacht. Das Problem ist – wie Du auch erwähnt hast:Man Investiert eben gerade nicht in Immobilien, sondern in Nachranganleihen von Projektentwicklern. Warum zahlen diese dann 5-7% an die Crowd-Investoren? Na ja, weil die Banken ihnen kein Geld mehr geben, es ist schlichtweg zu riskant.

Ich habe 3 Investitionen getãtigt: Bei einer wurde die Zinszahlung derzeit ausgesetzt, weil die Projekt-Firma in Zahlungsschwierigkeiten steckt. Ich hoffe sie geht nicht Konkurs, denn bei einer Nachranganleihe sehe ich mein Geld dann wohl nicht wieder. Die zweite war sehr attraktiv, weil man auch an der Wertsteigerung des Objektes beteiligt wurde. Offensichtlich war dem Initiator jetzt aber die Wertsteigerung zu gross und so hat er von seinem Sonderkündigungsrecht Gebrauch gemacht und die Anleihe nach nur zwei Jahren (anstatt 5 Jahren Laufzeit) zurückbezahlt. Das dritte Investment ist jetzt im 2 Jahr und läuft ok. Trotzdem, bei der einzigen Investition, die sich wirklich gelohnt hätte wird man quasi vor die Tür gesetzt (wer liest schon das Kleingedruckte)und die beiden anderen sind im Durchschnitt definitiv schlechter als ein REIT oder offener Immofonds.

Ausserdem – es ist sehr schwierig aus diesen Crowdinvestments herauszukommen, die Anteile sind praktisch nicht handelbar – auch wenn manche Anbieter eine Platform anbieten.

Unsgesamt lief es für mich also eher enttäuschend, ich hoffe Du hast mehr Glück.

„Warum zahlen diese dann 5-7% an die Crowd-Investoren? Na ja, weil die Banken ihnen kein Geld mehr geben, es ist schlichtweg zu riskant.“

Das ist so nicht richtig. Banken finanzieren (zu normalen/günstigen Konditionen) immer nur bis zu einem gewissen Prozentsatz. Den Rest muss der Projekt-Entwickler als Eigenkapital vorweisen. Und damit er sein zur Verfügung stehendes Eigenkapital nicht in einem (oder wenigen) Objekten binden muss, ergänzt die Crowd das Eigenkapital. Der Projekt-Entwickler kann auf diese Weise parallel mehrere Projekte realisieren, was seine Rendite auf das Eigenkapital enorm steigern kann (Hebeleffekt).

Ansonsten sind die Einwände schon berechtigt und die höhere Rendite wird sicher mit einem höheren Risiko (und mangelnder Liquidität) bezahlt. Ich selber habe gerade von der Insolvenzeröffnung eines meiner Projekte (Zinsland – Luvebelle) erfahren. Es ist dann damit wohl das erste aus dem Bereich des Immobilien-Crowdfunding.

Gruß, Der Privatier

Heute steht im Handelsblatt, dass gestern das Insolvenzverfahren gegen den Bauträger des Zinsland-Luvebelle-Projekts eingeleitet wurde und dass das Geld der Schwarminvestoren vermutlich komplett verloren ist. Mir als Privatier sind solche Investments zu riskant. Das muss aber jeder jeder selbst entscheiden. Wie du schon sagst: Rendite ohne Risiko gibt’s halt nicht (5 Euro ins Phrasenschwein). Drücke euch die Daumen, dass die anderen Projekte ein gutes Ende finden.

„Mir als Privatier sind solche Investments zu riskant. Das muss aber jeder jeder selbst entscheiden.“

Vollkommen in Ordnung. Ich will auch hier niemand zu irgendwas überreden. Aber beim Blick auf das Risiko muss man natürlich auch immer das Gesamtbild betrachten.

Bei mir besteht der aktuell ca. 11%ige Depotanteil beim Crowdinvesting aus ca. 50 Projekten. Wenn wir ein bisschen runden, sind das gerade mal 0,2% für ein Projekt.

Und natürlich ärgert es mich auch gewaltig, wenn da eines von ausfällt. Keine Frage.

Aber einige „Schwergewichte“ im Bereich Aktien haben dagegen schon mal einen Depotanteil von 4%-5%. Und wenn die im Laufe eines Jahres mal eben um 10% im Kurs zurückgehen, sind das aufs ganze Depot bezogen dann 0,4%-0,5%. Das ist mindestens genau so ärgerlich.

Natürlich kann man bei Aktien davon ausgehen, dass sie sich irgendwann erholen, wohingegen ein insolventes Crowd-Projekt für immer verloren ist. Die Praxis zeigt allerdings, dass Aktien schon mal dazu neigen, eine Abwärtsbewegung fortzusetzen.

Wer vor einigen Jahren mal gemeint hat, dass solche „seriösen“ deutschen Blue-Chips wie Deutsche Bank, Commerzbank, E-On oder RWE nur wenig Risiko beinhalten, der weiß heute, was ich meine. Oder wenn ich an Solarword oder Nordex erinnern darf. Gerade aktuell: Steinhoff.

Auch Aktien und Anleihen sind nicht ohne Risiko. Entscheidend ist die Diversifikation.

Gruß, Der Privatier

Das ist wohl richtig mit der Diversifikation. Ich glaube aber, waehrend bei Aktien die meisten Leute die Risiken durchaus verstehen, vielleicht sogar ueberschaetzen – und auch durch eine Vielzahl von Produkten auch reduzieren koennen (ETFs, Zertifikate, Puts), sind die Crowdinvestments in Immobilienprojekte eben einigermassen neu.

Und so wie sie beworben werden “Investieren Sie in Immobilien” ist es eben fuer unerfahrene Anleger schon etwas irrefuehrend.

Vielleicht sollte jemand mal einen Dachfonds fuer solche Investitionen auflegen, das wuerde dann die Muehen sparen 50 Einzelinvestitionen zu taetigen, was ja adminstrativ auch recht aufwendig sein kann.

Ich stimme zu – in der richtigen Mischung und Verteilung, kann es eine sinnvolle Ergaenzung sein – wenn man versteht, dass es 5-8% Zinsen nicht geschenkt gibt.

„…habe ich alle bislang gehaltenen Staatsanleihen vor kurzem verkauft“

Privatier:

„Da würde mich doch einmal interessieren, was Du stattdessen gekauft hast.

Oder noch besser: Wie Du aktuell Dein Vermögen aufgeteilt hast.

Falls Du überhaupt etwas dazu schreiben möchtest, wäre das dann besser bei dem kürzlich erschienenen Beitrag über meine aktuelle Depot-Struktur aufgehoben.“

Hallo Privatier,

auf deine Bitte hier

https://der-privatier.com/kap-6-8-rente-erhoehen-freiwillige-beitraege/#comment-13589

ein paar Worte zu meiner AA: Kurz zusammengefasst agiere ich auf der Basis, dass es mit einer zunächst optimierten Anlagestrategie viel leichter ist, die spätere Entnahmephase zu planen. Der Schlüssel dazu ist nach meiner fast 20-jährigen Erfahrung die Kombination von möglichst vielen sehr gering bis negativ korrelierten Anlagen mit aktienähnlicher Rendite und Volatilität sowie „Opportunistic Rebalancing“.

Unter den beiden u.a. Links ist alles detailliert beschrieben und kontrovers diskutiert. Daher verzichte ich hier auf weitere Wiederholungen, stehe aber gern auch für kritische Fragen zu meinem eher unkonventionellen Vorgehen zur Verfügung. Aber zur Warnung: Klingt einfach, aber der Teufel steckt im Detail und ist nichts für schwache Nerven mit unzureichenden Statistik-Kenntnissen auf Uni-Niveau!

Ab hier findest du einiges dazu im ganz ähnlichen Frugalisten-Blog:

https://frugalisten.de/von-den-zinsen-leben-entnahmestrategien/#comment-2583

und in meinem „Interview“ im Freiheitsmaschinen-Blog:

https://freiheitsmaschine.com/2017/11/17/millionaer-werden-sein-interview-nr-8-smartinvestor-power-of-antifragilitaet-zinseszins/

Vielen Dank für die Links,

inzwischen habe ich einiges davon gelesen, allerdings nicht alles. Dafür ist es mir zu viel und auch zu speziell. An einigen Stellen habe ich mich auch mit den angeführten Theorien und Quellen in keiner Weise beschäftigt.

Insofern ist es sicher auch für den durchschnittlichen Leser schwierig, daraus einen Erkenntnisgewinn zu entnehmen. Dein Erfolg scheint Dir ja zumindest bisher Recht zu geben und es wäre sicher einmal interessant, sich mit den in den Links aufgeführten Publikationen einmal näher zu befassen. Mal sehen…

Gruß, Der Privatier

Hallo Smartinvestor,

warum hast Du nicht von Anfang an erwähnt, dass Du dich seit vielen Jahren intensiv mit dem Thema beschäftigt? Hab Dich eher für einen Anfänger in Geldanlagen gehalten!

Wie sieht denn aktuell Dein Depot aus? Welche Anlageklassen, die ähnliche Renditen wie Aktien aufweisen hast Du im Depot? Vielleicht kannst Du mehr in die Praxis gehen.

Mit dem Hauptthema hier „Rentenplanung beschäftige ich mich ja erst seit wenigen Monaten, mit dem anderen etwas länger, ja.

Hier findest du mein aktuelles Depot mit vielen praktischen Hinweisen:

https://freiheitsmaschine.com/2017/11/17/millionaer-werden-sein-interview-nr-8-smartinvestor-power-of-antifragilitaet-zinseszins/#comment-935

30% Aktien-ETFs:

• 7,5% VANGUARD FTSE EMERGING MARKETS UCITS ETF – USD DIS A1JX51

• 7,5% VANGUARD FTSE NORTH AMERICA UCITS ET – USD DIS A12CXY

• 15% VANGUARD FUNDS FTSE DEVELOPED EUROPE UCITS ETF – EUR DIS A1T8FS

30% REIT-ETFs:

• 7,5% ISHARES ASIA PROPERTY YIELD UCITS ETF – USD DIS A0LEQL

• 15% ISHARES EUROPEAN PROPERTY YIELD UCITS ETF – EUR DIS A0HGV5

• 7,5% ISHARES US PROPERTY YIELD UCITS ETF – USD DIS A0LEW6

40% Liquid Alternatives:

30% CTA/Managed Futures:

• 10% DB PLATINUM IV SYSTEMATIC ALPHA – I1C USD ACC A0YDDW

• 10% MAN AHL TREND ALTERNATIVE USD – IN ACC A1CXLA

• 10% SEB 3-Ass.Selection Opportun. Actions Nom.IC (EUR) o.N. A0NGJK

10% Global Macro:

• 10% NORDEA 1 ALPHA 15 MA FUND – BI EUR ACC A1JHT2

Ich möchte aber ausdrücklich davor warnen, das ohne tiefe Einarbeitung in das

theoretische Grundlagenwissen und gutes verifiziertes Verständnis zu übernehmen! Von daher würde ich dich bitten, meine umfassenden Ausführungen unter den o.a. Links zu lesen – die sind für „Fachfremde“ geschrieben – und dann nach konkreteren offenen Punkten zu fragen.

Ich übernehme grundsätzlich keine Anlagemöglichkeiten, ohne sie selbst zu verstehen. Ich wollte nur wissen wie die Streuung aussieht und werde mich mal etwas einlesen. Bei Fragen melde ich mich. Danke für die Info!

Na dann passt es ja – für dich. Aber ich sag es lieber dazu – für alle anderen … 😉

Ich habe einmal die letzten drei Kommentare von Det und versfachwirt zum Beitrag über die freiwillige Einzahlung in die Rentenversicherung verschoben. Ich denke, dass es da besser passt…

Gruß, Der Privatier

Hallo zusammen,

ich wollte einmal meine Erfahrungen berichten insbesonders das nahende Jahresergebnis meines US Depot´s.

Die US Aktien haben ca 6% Rendite sprich Dividendenauszahlung gebracht. Das ist ein tolles Ergebnis.

Aber: der Euro hat von Jan bis jetzt ca 14% gegenüber dem Dollar zugelegt. Mein Depotwert ist also

geringer als im Januar und ich versteuer nun Dividenden wobei mein Depot nicht gewachen ist sondern

sich negativ entwickelt hat.

Grüße

Maik

Ja, das geht mir ja so ähnlich (wie schon im obigen Beitrag erwähnt).

Das ist natürlich immer das grundsätzliche Risiko, welches man mit Investments in fremder Währung eingeht. Ich habe allerdings nicht mit dieser Entwicklung gerechnet und gehe auch immer noch davon aus, dass der Dollar aufgrund der sich weiter entwickelnden Zinsdifferenz wieder stärker werden sollte.

Gruß, Der Privatier

Bist du dir da ganz sicher? US-Aktien und -Währung haben doch jetzt ziemlich lange und hoch alles andere outperformed. Irgendwann muss die laut David Swensen „stärkste Kraft im Finanzmarkt“, „Reversion to the Mean“, zwangsläufig einsetzen. Aus meiner Sicht hat sie das auch schon längst und wird die globalen Kapitalströme unter großen Schwankungen langsam ansteigend wieder in die andere Richtung lenken, wie ein Pendel am Umkehrpunkt. Wenn man dafür unbedingt einen Grund suchen will, sehe ich den eher im „Rationalitäts-Gefälle“ zwischen den maßgeblichen Kapitalbesitzern weltweit und der aktuellen US-Regierung, ganz vorsichtig ausgedrückt. ?

Alles andere, insb. das seit Ewigkeiten eingespielte Zins-Ritual, dürfte lange eingepreist sein, oder? Ansonsten ist der USD-Devisenmarkt m.E. der effizienteste Finanzmarktsektor überhaupt, an dem wir Kleinen uns alle nur die Finger verbrennen können. Also lieber lassen, wer sein mühsam Erspartes bis zur Entnahmephase ungerupft erhalten und vermehren moechte.

„Bist du dir da ganz sicher?“ Nein, ich bin mir (fast) nie sicher. 😉

Und natürlich gibt es immer Rückschlaggefahren. Die sehe ich ja auch und habe aus diesem Grund auch in diesem Jahr einiges an Gewinnen realisiert. Aber ich sehe das nicht speziell auf die USA bezogen. Denn bei aller (berechtigter) Kritik, die man z.B. an der US-Regierung üben mag, muss man erst einmal feststellen, dass das erste Trump-Jahr für die Finanzmärkte der USA keine Schäden verursacht hat. Manches davon war vielleicht nur auf Hoffnungen gebaut (Steuer-Reform, Infrastruktur-Projekte, etc.). Das mag sein – aber immerhin gibt es dort Hoffnungen!

Wohin sollen sich die Kapitalströme denn hin lenken? Nach Europa etwa? Entwicklungsländer? China? Asien/Japan? Afrika?? Ich sehe da so recht keine Alternativen.

Und bei den Währungen auch nicht. Der Dollar hat immer noch die Funktion einer Krisenwährung (und Gold natürlich). Aber welche andere Währung gilt sonst als stabil und sicher? Evtl. der CHF noch. Aber ob da die weltweiten Kapitalströme hinfliessen? Eher nicht.

Übrigens: Ist dein Depot nicht auch sehr US-Dollar lastig? Da verstehe ich dann deine Einwände nicht so richtig…

Gruß, Der Privatier

Mein Depot USD-lastig?!? Wie kommt deine Einschätzung zustande?

„…muss man erst einmal feststellen, dass das erste Trump-Jahr für die Finanzmärkte der USA keine Schäden verursacht hat.“

Große Schäden hat es bislang zwar nicht verursacht, aber andere Märkte haben sich eben besser entwickelt, allen voran die EM. Das Modell des Pendels kurz nach dem Wendepunkt trifft die aktuelle Situation m.E. am besten. Das geht erst ganz langsam dann nimmt es mehr und mehr Fahrt bzw. Momentum auf, bis es auf der anderen Seite überschwingt. Das hat im US-Finanzmarkt seit etwa kurz nach der letzten großen FinanzmarktKrise stattgefunden. Das Trump-Wahljahr 2016 war etwa der letzte Umkehrpunkt, das bei mir rein systematisch ein „Opportunistic Rebalancing“ weg vom US-Finanzmarkt ausgelöst hat. Wenn du diese m.E. optimale Rebalancingstrategie konsequent mit einer Soll-Allokation anwenden würdest, wären dir solche mittelfristigen globalen Kapitalstromfluktuationen vertraut.

Mit rein rationalen fundamentalen Gründen haben die vermutlich nur bedingt zu tun. Es ist ein emergentes Phänomen des reflexiven Finanzmarktes, das m.E. Georges Soros am besten erklärt, angetrieben von der stärksten dort wirkenden Kraft = RTM. Wenn rein fundamentale Gründe in dieselbe Richtung weisen, wirken die sich vielleicht auslösend und/oder verstärkend aus, wenn nicht dann vielleicht etwas verzögernd und/oder abschwächend. Aber an der von RTM angetriebenen weltweit emergenten Kapitalstrom-Ebbe und -Flut kann das wenig ändern. Daher ist die sehr wahrscheinliche Antwort auf deine Frage, wohin das Kapital fließen wird: Sicher weg vom US-Finanzmarkt, weil das Pendel dort ausreichend lange kräftig übergeschwungen ist und bereits begonnen hat umzukehren.

Mein Einwand richtet sich ansonsten nicht gegen eine sinnvolle internationale Diversifikation, was ich selbstvertändlich auch mache, sondern nur gegen deine Währungspekulation mit rein fundamentalen Gründen. Das Spiel wirst du mit sehr hoher Wahrscheinlichkeit verlieren, weil wir alle miteinander den Gegenspielern nicht gewachsen und deine fundamentalen Gründe sehr sicher alle längst eingepreist sind. Wenn du fundamental spekulieren willst, dann funktioniert das nur erfolgeich, wenn du unerwartete Änderungen fundamentaler Gründe mit hoher Wahrscheinlichkeit wie Soros vorhersagen oder gar beeinflussen kannst, wie sein Rauswurf des GBP aus dem EMU.

Der Wert und das Gewicht des USD schrumpfen übrigens schon seit über 40 Jahren kontinuierlich unter RTM-getriebenen mittelfristigen Schwankungen, s. https://de.m.wikipedia.org/wiki/US-Dollar

Gegen den Super-Trend sollte man erst recht nicht spekulieren.

Hallo Smartinvestor,

vielen Dank für Deine Meinung – über die sich sicher seitenlang diskutieren ließe. Denn bei fast jedem Satz möchte ich schreiben: „Ja schon… aber“.

Ich möchte mich aber lieber auf die Ausgangsfrage, nämlich der Währungsentwicklung (speziell USD) beschränken und gleich einmal etwas korrigieren:

„Mein Einwand richtet sich ansonsten… gegen deine Währungspekulation mit rein fundamentalen Gründen.“

Zunächst einmal betreibe ich aus meiner Sicht keine Währungsspekulation! Wenn ich das machen wollte, würde ich Optionen auf Devisenkontrakte handeln oder auch einfach schlichte Optionsscheine kaufen.

Aber natürlich unterliegt jedes Investment, welches man in einer fremden Währung tätigt, den Auswirkungen der sich ändernden Wechselkurse. Und dabei ist es dann so ziemlich egal, ob ich nun preferred stocks (wie im obigen Beitrag), oder ganz normale Aktien, Staats- oder Unternehmensanleihen oder ETFs kaufe.

Auch wer an der Frankurter Börse eine Apple-Aktie in Euro kauft, ist am Ende doch vom Dollarkurs abhängig! Macht er deshalb eine Währungsspekulation? Eher nicht!

Aber natürlich ist mir dieser Effekt bewusst und ich kann mir ja im Vorfeld meine Gedanken machen, wie sich denn wohl die Währung entwickeln könnte. Viele Währungen würde ich grundsätzlich nicht einmal mit der Kneifzange anfassen, beim Dollar habe ich eben gemeint, eine eher positive Tendenz zu sehen. Was sich als falsch herausgestellt hat. Dennoch sind diese ganzen Währungsüberlegungen höchstens sekundär und die Investments werden aufgrund anderer Kriterien getätigt.

Du hingegen scheinst die dieser Effekte gar nicht bewusst zu sein! Wie anders könnte es sein, dass Du einerseits gegen den Dollar wetterst und völlig erstaunt fragst, woran ich eine USD-Lastigkeit deines Depots festmache?!

Nun – ich habe mir keine große Mühe gemacht, dein weiter oben gepostetes Depot und die Positionen darin zu analysieren. Meine Einschätzung stammt allein vom oberflächlichen Lesen der ETF-Bezeichnungen. Dort finde ich in gefühlt jeder zweiten Position die Abkürzung USD, was für mich darauf hindeutet, dass die Fondswährung US-Dollar ist. Einige davon zusätzlich auf den US-Markt bezogen.

Und das steht einfach im krassen Gegensatz zu deiner abwertetenden Meinung zum US-Finanzmarkt und der Währung im besonderen. Das passt einfach nicht zusammen.

Und was die „Pendel-Theorie“ angeht, so ist es immer recht einfach, am Jahresende festzustellen, dass sich ein Pendel vielleicht ein bisschen mehr in Richtung Emerging-Markets bewegt hat (kein Wunder, denn da ist am meisten Potential), aber viel besser wäre es doch, einmal eine konkrete Aussage für die Zukunft zu machen. Wo wird es sich denn in 2018 hinbewegen? Mach doch mal eine Aussage und wir überprüfen sie Ende 2018.

Gruß, Der Privatier

Lieber Privatier,

wenn du „immer noch davon ausgehst, dass der Dollar aufgrund der sich weiter entwickelnden Zinsdifferenz wieder stärker werden sollte“ und „nicht mit dieser Entwicklung gerechnet“ hast, ist das für mich halt O-Ton eines Währungsspekulanten, non? Auch sonst scheinst du der Spekulation nicht abgeneigt, wenn du deine Liquidität aktuell als „Folge deiner Skepsis hinsichtlich der aktuellen Bewertungen auf den Aktien- und Anleihemärkten“ ansteigen lässt. Ich halte renditefressende Liquidität hingegen immer so gering wie möglich und begrüße all diese Kursschwankungen lediglich als Lieferant eines willkommenen Zubrots durch die Prämie von rein systematisch durchgezogenem „Opportunistic Rebalancing“ mit für mich sinnvoll global diversifizierter Soll-AA. Somit verschwende ich keine ablenkenden Gedanken daran, was USD und Aktien gerade wieder hin- und hertreibt. Denn was, wenn Aktien entgegen deiner Spekulation ihre Rekordjagd noch länger beibehalten? Das wäre mir für meine Altersvorsorge ein viel zu hohes Renditerisiko.

Ansonsten kleiner Tipp bzgl. deiner Schwierigkeiten mit der Bewertung meines letzten Beitrags: Geh einfach mal davon aus, dass mir nach ca. 2 nicht võllig erfolglosen Jahrzehnten in diesem Metier sehr wohl „bewusst“ ist, was ich tue und darüber schreibe und dass das alles in sich konsistent ist. Und wenn es dann nicht nur beim „oberflächlichen Lesen der ETF-Bezeichnungen“ bleibt, dann lösen sich alle vermeintlichen Widersprūche auf und du findest Antworten auf restlos alle deine Fragen in meinem Beitrag, wetten dass? Die lassen sogar deren Überprüfung Ende 2018 zu, der ich mich gern stelle. ?

„Geh einfach mal davon aus, dass mir…sehr wohl „bewusst“ ist, was ich tue…und dass das alles in sich konsistent ist.“

Prima. Dann bin ich ja beruhigt.

Gruß, Der Privatier

Ein frohes neues Jahr !

Und schon denkt man über eine Änderung der Depotstruktur nach.

Zum Ende des Jahres habe ich viele kostspieligen Fonds aus dem Depot verkauft

und werde nun in breit gestreute ETF´s investieren. Ziel ist es möglichst Dividenden

zu sammeln.

Der Anfang macht der DEKA Euro Stoxx Select Dividendend 30 ETFL07 mit ca 3,5 %

Auszahlungen und der Comstage DAX ETF01 mit 2,8%.

Einige Andere sind noch in der Auswahl. Je nach Marktsituation werde ich dann immer

wieder nachkaufen.

Hat hier jemand noch änhnliche Gedanken ?

Beste Grüße

Maik

Hallo Maik,

ich habe mich im letzten Jahr auch von meinen kostspieligen Fonds getrennt. Die freien Mittel habe ich vorerst in Crowdinvesting investiert. Die nun (hoffentlich) ständig fließenden Erträge investiere ich langfristig in ETFs.

Gruß Schachti

„Kostspielige Fonds“ habe ich schon seit einigen Jahren nicht mehr. Zumindest dann nicht, wenn damit gemanagte Fonds mit Ausgabeaufschlag und/oder hohen Management-Gebühren gemeint sind.

Aber auch von einigen ETFs habe ich mich im vergangenen Jahr getrennt. Teilweise, weil mir die Konstruktion als ausländische Thesaurierer nicht mehr gefiel, teilweise weil ich Rückschläge in den zugrunde liegenden Indices befürchtet habe.

Generell möchte ich aber weiterhin (und verstärkt) in ETFs investieren. Mit dem neuen Investmentfondsgesetz ergeben sich ja durchaus einige neue Möglichkeiten bzw. alte Einschränkungen entfallen. Aber eine konkrete Auswahl habe ich aktuell noch nicht getroffen. Zumal ich ja immer noch Rückschläge befürchte.

Also: ETFs, generell ja – aber aktuell nicht.

Gruß, Der Privatier

Hallo Privatier,

nochmal zu deiner „Spekulation“ mit ansteigender Liquidität als „Folge deiner Skepsis hinsichtlich der aktuellen Bewertungen auf den Aktien- und Anleihemärkten“ habe ich noch was m.E. Relevantes gefunden:

https://awealthofcommonsense.com/2017/12/upside-risk-management/

Dort wird aufgezeigt, dass es auch sehr riskant, d.h. renditereduzierend sein kann, wenn man durch zu viel Liquidität hohe Kursgewinne verpasst, auch wenn man die anschließenden Einbrüche mitmacht, denn die kann man mit einer soliden Asset Allokation immer aussitzen. Viele große Kursanstiege sind jedoch irreversibel, d.h. wenn man nicht dabei war, gibt es keine Einstiegsmöglichkeit auf dem vorher niedrigeren Kursniveau mehr.

Ich lehne Spekulation keinesfalls ab. Aber wenn dann nutze ich dazu nur sehr gut bewährte und fundierte Ansätze, wie z.B. „Opportunistic Rebalancing“, womit ich die Prämie des sehr nachhaltigen langfristigen Mean Reversion Effekts ernte, sowie selektierte CTAs, die ebenfalls sehr nachhaltige Trends, Momentum- und Value-Effekte professionell ausbeuten, um gering, un- oder negativ korrelierte aktienähnliche Erträge mit aktienähnlicher Volatilität für deren Manages Futures Fonds generieren, womit ich außerdem noch die Rebalancing-Prämie erhöhe.

Aber ich spekuliere bei meiner Altersvorsorge auf keinen Fall unsystematisch intuitiv, weil ich davon ausgehe, dass ich dafür völlig unterqualifiziert bin, wenn man bedenkt, mit welchem Aufwand an Kompetenz und IT gute CTAs da vorgehen. Aber ich glaube zumindest, dass ich unter denen diejenigen finden kann, die für mich nachhaltig profitabel spekulieren können. Seit fast 20 Jahren hat es schon mal geklappt.

Man wird nie den richtigen Zeitpunkt finden. Dann kann man lieber einen Kauf auf mehrere Wochen oder Monate verteilen.

Die Börsen sind immer irgendwie in Bewegung.

Notalls kann man sich mit einem Stop-Los absichern.

Nun beschäftige ich mich seit Tagen mit Dividen ETF´s die regelmäßige Ausschüttungen haben.

Gruss

Maik

@smartinvestor und @Maik:

Mir sind die nachteilgen Folgen eines zu hohen Cash-Bestandes natürlich bewusst. Deshalb tue ich mich auch immer ein bisschen schwer damit und fühle mich in der Regel sehr viel wohler, wenn ich den Eindruck habe, dass möglichst mein ganzes Kapital irgendwo „arbeitet“. 😉

Aber auf einen entscheidenden Punkt möchte ich hier einmal hinweisen, der oft von Leuten nicht gesehen wird, die (noch) nicht selber in der Privatier-Position sind:

Solche Aussagen wie z.B. „regelmäßige Käufe über Monate hinweg“ oder „Nachkauf der am schlechtesten gelaufenen Positionen“ oder „Freude über einen Crash, da ideale Kaufgelegenheit“ u.ä. kann man eben nur dann machen, wenn man über regelmäßige überschüssige Einünfte verfügt, die man dann investieren kann.

Die habe ich aber nicht! (Eher das Gegenteil ist der Fall.) Wenn ich irgendwas nachkaufen will – aus welchem Grund auch immer – bleibt mir gar keine andere Wahl, als vorher auch mal irgendwas zu verkaufen.

Gruß, Der Privatier

Ich halte die Strategie für gut, 8% Cash plus 11% Immocrowd Nachrang sollte im Notfall für 3-4 Jahre Crash aussitzen ausreichen. Damit lässt es sich wahrscheinlich vermeiden, in das Sequence of Returns Risiko zu laufen und im einer Baise zwangsweise Substanz verkaufen zu müssen. Das ist immer das primäre Risiko für den langfristigen Bestand der Substanz, 8% Ertragsausfall halte ich für eine gute Versicherung für 3-4 Jahre Baise Absicherung. Plane ich selber auch so zu tun.

Erstmal hallo in die Runde!

Auch ich bin für gute Divi ETF´s immer gern zu haben.

Der von dir vorgeschlagene Comstage DAX ETF01, Maik hat in 10 Jahren gerade einmal eine Dividende ausgeschüttet. Dafür ist er mit TER 0,08% absolut günstig.

Der DEKA Euro Stoxx Select Dividendend 30 ETFL07 gefällt mir schon besser, wobei ich im Euro Stoxx eher auf iShares EURO STOXX Select Dividend 30 UCITS ETF (DE) setzen würde. Auch die Dividende in den letzen Jahren top.Zur Zeit über 7%.

Wenn du noch globaler streuen willst, ist der hier vielleicht was:

Vanguard FTSE All-World UCITS ETF.

Spannend auch der SPDR S&P US Dividend Aristocrats UCITS ETF. Beide werden aber in USD gehandelt, also hat man auch Währungsrisiko.

Grüsse,

Adrian

Wer an möglichst hoher risikoadjustierter Rendite interessiert ist, wie ich, der verzichtet auf all diese psychologischen Krücken wie „Dividenden-Aristokraten“, Stop Loss, zeitlich verteilter Enstieg… Wozu braucht ein rationaler Anleger die alle? Immer sofort rein in Plain Vanilla Index ETFs, wenn freies Cash anfällt, und durchgehalten, komme was da wolle, bis man das wirklich wieder als Cash zum Konsumieren braucht. Bis dahin sind das alles völlig irrelevante Buchwertschwankungen. Je größer desto besser für die Rebalancing-Prämie. Oder gibt es da irgendwelche validen rationalen Gründe dagegen?

Hallo Smartinvestor,

es kann auch mal 29 Jahre dauern, siehe Japan. Wie der nächste Crash nach künstlich aufgepumpten Märkten ausfällt, weiß keiner.

Gruß

@versfachwirt,

Mit ETFs unterhalb von Regionen (Einzelländer, Einzelaktien, Sektoren) darf man ja auch keine Rebalancingstrategie fahren, denn die können sich endgültig verabschieden, wodurch die dann zum schwarzen Kapitalloch würden.

Ansonsten je tiefer der nächste Crash ausfällt desto besser für meine Anlagestrategie. Aber diese elementaren Marktkräfte arbeiten nur dann für mich, wenn ich ununterbrochen voll investiert bleibe.

aber z.Bsp. der MSCI World besteht zum großen Teil aus USA Aktien. Ist Amerika in einer ewig langen Krise so wie Japan, werden auch die anderen Länder nicht laufen. Ob Anleihen dann für den Ausgleich sorgen?

„Oder gibt es da irgendwelche validen rationalen Gründe dagegen?“

Ich denke, es wird für (beinahe) jede Strategie rationale Gründe dafür oder dagegen geben. Und für jede Idee wird sich irgendwo eine Studie auftreiben lassen, die den Erfolg belegt und es wird sich auch immer einer finden, der es genau mit dieser Vorgehensweise in der letzten 20 Jahren zum Millionär gebracht hat.

Und dabei ist vollkommen egal, ob es sich nun um die Anhänger einer Dividendenstrategie handelt, die Verfechter eines Value-Ansatzes, Fundamental- oder Chartanalysten, Daytrader oder Optionshändler oder eben auch passive Index-Investoren.

Am Ende wird sich jeder die Vorgehensweise suchen müssen, die am besten zu seiner eigenen persönlichen Situation, den finanziellen Rahmenbedingungen und der Bereitschaft, Risiken einzugehen und Zeit/Aufwand zu investieren, passen.

Gruß, Der Privatier

@Adrian

Der ETF01 wird nun regelmäßig auszahlen. Der iShares steht aber unter „teiweise thesaurierend“ daher habe ich ihn erstmal nicht gekauft. Die deiden ETF´s haben ein paar gleichen Firmen gelistet. Vergleich mal.

Der SPDR S&P US Dividend Aristocrats unterliegt der Währungsschwankung, hier würde ich nur währungsgesicherte ETF´s kaufen.

Natürlich suche ich weiter nach Alternativen.

Grüße Maik

@Maik

Das ist mir neu dass der iShares ( ISIN DE0002635281, WKN 263528 ) teilweise thesaurierend ist. Woher hast du die Infos?

Viel Glück bei der Suche. Da findet sich bestimmt noch was!

Grüsse,

Adrian

@Adrian,

da hatte ich was falsches geschrieben, der ist tatsächlich ausschüttend. Vergleiche trotzdem mal die

Firmen die ganannt sind.

Sorry,

Grüße

Maik

Die Lehre der Vollinvestition kennt wahrscheinlich jeder. Aber eine Situation wie diese hatten wir noch nie. Die langfristigen Auswirkungen dürften Neuland sein. Buy/Hold ohne Depotabsicherung halte ich nach Abschluss dieser Boomphase für lebensgefährlich.

@versfachwirt:

„Die Lehre der Vollinvestition kennt wahrscheinlich jeder. Aber eine Situation wie diese hatten wir noch nie. Die langfristigen Auswirkungen dürften Neuland sein. Buy/Hold ohne Depotabsicherung halte ich nach Abschluss dieser Boomphase für lebensgefährlich.“

Das gilt für praktisch alle Situationen, denn (nicht nur) die Finanzwelt entwickelt sich ständig weiter, und das mit stetig steigender Geschwindigkeit. Das macht vielen Menschen Angst und verleitet sie leider zu emotionsgetriebenen Fehlentscheidungen. Bezüglich Anlagestrategien bedeutet das m.E.: Wer mit Depotabsicherung bislang über mindestens einen Börsenzyklus gute Erfahrungen gesammelt hast, der soll das konsequent so weitermachen, was auch eine Weiterentwicklung der Strategie inklusive Backtest mit einschließt. Vermeiden sollte man hingegen ganz neue zuvor nie erprobte Vorgehensweisen, wie z.B. die fragliche Depotabsicherung, wenn sie spontan entstanden sein sollte.

Wenn hingegen Depotabsicherung mittels (spekulativem) Market Timings der Liquidität bzw. des Investitionsgrades ein bewährter Bestandteil der eigenen Anlagestrategie ist, dann sollte man das natürlich auch jetzt so wie immer abfahren. Für sehr wichtig halte ich in jedem Fall systematisches strategisches Vorgehen. Denn ohne das wird man sehr schnell Opfer der bekannten menschlichen Schwächen bzw. Biase, die wir alle aus der Steinzeit über unsere Genen mitbekommen haben

Vor diesem Hintergrund verstehe ich allerdings dein Vorgehen nach dem Motto „eine Situation wie diese hatten wir noch nie“ und das von Privatier nicht:

„Mir sind die nachteilgen Folgen eines zu hohen Cash-Bestandes natürlich bewusst. Deshalb tue ich mich auch immer ein bisschen schwer damit und fühle mich in der Regel sehr viel wohler, wenn ich den Eindruck habe, dass möglichst mein ganzes Kapital irgendwo „arbeitet“. ?

Aber …“

Das klingt für mich alles nicht sonderlich nach systematischem sondern eher nach situativem emotionsgetriebenem Vorgehen, das sich in diesem Metier bislang bekanntlich überhaupt nicht bewährt hat und was ich euch auch nicht unterstelle. Wie sieht also eure Absicherungsstrategie aus – d.h. mit welchen Kriterien detektierst du den „Abschluss dieser Boomphase“ (und auch vorheriger Boomphasen), und welche Depotabsicherung setzt du ab wann ein, und nach welchen Kriterien steuert Privatier wie Liquidität bzw. Investitionsgrad? – und welche Erfahrungen habt ihr bislang damit gemacht? Denn wie Privatier richtig anmerkte: „Am Ende wird sich jeder die Vorgehensweise suchen müssen, die am besten zu seiner eigenen persönlichen Situation, den finanziellen Rahmenbedingungen und der Bereitschaft, Risiken einzugehen und Zeit/Aufwand zu investieren, passen.“ Und genau diese unterschiedlichen (hoffentlich systematischen) Vorgehensweisen interessieren mich etwas detaillierter, da meine bekanntlich auch Absicherungselemente enthält, die sich für mich bewährt haben.

Staatsanleihen hoher Qualität (IG) sind i.d.R. in Krisenzeiten mehr oder weniger negativ zu Aktien korreliert und werden auch zukünftig mit hoher Wahrscheinlichkeit für Ausgleich in Krisen sorgen, vorausgesetzt sie haben dazu vorher genügend Luft d.h. Zinssenkungspotenzial aufgebaut. Da ich mich nicht darauf verlassen möchte, nutze ich dazu keine Anleihen sondern REITs sowie trendfolgende Managed Futures Fonds (MFFs) mit „Crisis Alpha“ speziell für Crashs und andere systematische Absolute Return Strategien (Contrarian MFFs, Global Macro Fonds), die zu Aktien gering und unkorreliert sind.

Sorry, aber ich kann mir nicht vorstellen, wie Staatsanleihen hoher Qualität Kursverluste in einer langen Baise ausgleichen sollen, wenn ich mit dem Markttiming völlig daneben gelegen habe. Meistens fallen Märkte nicht schlagartig sondern über Jahre hinweg und es gibt auch Auslöser. Also man kann durchaus bei einer sich anbahnenden Marktumkehr sein Depot absichern.

Na, 30-jährige Anleihen legen i.d.R. im Wert zu, wenn die Zentralbanken, wie üblich, QE machen und die Zinsen absenken. Das bewirkt zumindest einen teilweisen Ausgleich für sinkende Aktienwerte. Dabei dürfte es egal sein, wie das Market Timing vorher aussah, Hauptsache man hält sehr langfristige Staatsanleihen während der gesamten Krisenzeit.

Das Market Timing ist natürlich entscheidend für die langfristige Durchschnittsrendite. Daher auch meine (wiederholte) Frage nach den verwendeten Kriterien, wie du z.B. genau feststellst, wann sich „eine Marktumkehr anbahnt“ um abzusichern bzw. wie Privatier genau die Bewertungen als Trigger für seine eingangs erwähnte Erhöhung der Liquidität festlegt. Erst damit lässt sich m.E. eine systematische Strategie gestalten.

Natürlich weiß ich es nicht genau! Es ist in der Regel aber auch nicht so, dass der Markt innerhalb einiger Tage 50% an Wert verliert. 10% Verlust denke ich, kann jeder selbt tragen. Aber danach keine Absicherung?

Natürlich hast Du eine gute Anlagestrategie! Nur das es garantiert die perfekt ist, muß die Zukunft zeigen! Vergangenheit ist Vergangenheit!

@smartinvestor:

„Daher auch meine (wiederholte) Frage nach den verwendeten Kriterien, wie…Privatier genau die Bewertungen als Trigger für seine eingangs erwähnte Erhöhung der Liquidität festlegt.“

Es gibt keine Kriterien. Es ist eher das „nicht sonderlich systematische, sondern eher situative Vorgehen“. 😉

Weiter oben hatte ich in meiner Aufzählung der unterschiedlichen Voraussetungen, die sich bei verschiedenen Anlegern ergeben, noch die Persönlichkeitsstruktur (oder auch Charakter) vergessen. So gibt es (viele!) Anleger, die sich gerne an festen Regeln orientieren, ihre Entscheidungen anhand von Messgrößen, Kennzahlen usw. festmachen (nicht nur in Finanzfragen). Und sich dabei an anerkannten „Gurus“ orientieren, sei es nun Buffet, Graham, Swensen oder Kaminski.

Ich mache dies zwar auch, aber nicht ausschließlich und auch nicht in erster Linie. Für mich steht meine persönliche Einschätzung von Märkten und Situationen an erster Stelle. Da breche ich dann auch einmal gerne sämtliche Regeln. Manchmal mit Erfolg, manchmal auch nicht.

Und was die Frage nach der Absicherung angeht, so ist dies sicher erst eimal eine Definitionsfrage: Was genau ist denn damit gemeint?

Bei versfachwirt hatte ich ursprünglich den Eindruck, dass er ausdrücken wollte, dass eine hohe Cash-Quote (und Crowdinvesting) jemand davor bewahren kann, während eines Aktien-Crashes verkaufen zu müssen. Hat er Recht. Insofern eine Art der Absicherung.

Weiterhin ist eine Diversifikation über verschiedene Anlageklassen und eine Streuung innerhalb der Klassen auch eine gewisse Form der Absicherung.

Konkrete Produkte zur Absicherung wie z.B. long Puts o.ä. habe ich momentan nicht. Das Problem bei solchen Produkten ist immer, dass sie sich in der Regel, solange die befürchtete Situation nicht eintritt, zu ordentlichen Renditekillern entwickeln.

Da mögen die Produkte noch so schöne Marketingwirksame Bezeichnungen wie „crisis alpha“ oder „smart beta“ haben – am Ende kochen alle nur mit Wasser. Und zumindest von einer Regel bin ich sehr überzeugt: „There is no free lunch“.

Gruß, Der Privatier

Hallo Privatier,

ich mache auch alles falsch, da ich die Märkte verfolge und mir meine persönliche Meinung bilde. Aber ich glaube eben nicht an die einzige perfekte wissenschaftliche Methode, weil auf vielen Themengebieten der einfachste Weg oft der erfolgreichste war.

@ Privatier und versfachwirt,

irgendwie scheine ich immer wieder Missverständnisse auszulösen. Sorry. Also versuche ich mal (wieder) die Dinge zurecht zu rücken:

Wie vermutet, versuche ich SCHON, meine Anlagestrategie möglichst umfassend in Regeln, Kennzahlen… festzulegen, um all die menschlichen emotionsgetriebenen Entscheidungsschwächen so gut es geht in den Griff zu bekommen. Das hat sich mittlerweile seit fast 20 Jahren gut bewährt bzgl. Performance, Minimierung des Arbeitsaufwandes, Entscheidungsstärke und Seelenfrieden. D.h. frei nach Kostolany esse UND schlafe ich damit gut. Dabei nutze ich ABER viele möglichst unterschiedliche und sich widersprechende (mehr oder weniger wissenschaftliche) Erkenntnisse der EMH, der Behavioral Finance bis hin zur Mystik (u.a. W.Bernstein, Bogle, Buffett, Kommer, LaoTze, Lintner, Markowitz, Soros, Swedroe, Swensen, Taleb, Talmud, Zen), aus denen ich mir eine völlig eigenständige Meinung, mein schlüssiges mentales Finanzmarktmodell, bilde, das ich konsequent rational befolge. Das versuche ich ABER trotzdem frei nach Einstein „so einfach wie möglich, aber nicht einfacher“ zu gestalten. Wenn ich mit diesem Modell dann die Märkte und Situationen einschätze, liege ich meistens richtig, rein intuitiv ohne diese Systematik meistens falsch. Damit kann ich also völlig frei von Emotionen und Konsens völlig rational handeln, wie z.B. geschehen Mi. 2000 erheblich Aktien nahe Höchststand verkauft und damit REITs nahe rel. Tiefststand gekauft oder E.2008 dito MMFs/Aktien und in 3.2016 dito USA/EM Aktien.

Wie Privatier schon erwähnte, sollte jeder versuchen, seine zu ihm passende Vorgehensweise zu finden. Ich liege mit meiner gefühlt genau drauf. Sehr interessant sind dabei für mich die widersprüchlichen Bewertungen derselben mit entspr. Kommentaren von Diskussionspartnern von „perfekte wissenschaftliche Methode“ (von versfachwirt) bis „Außenseiterposition in Finanzökonomie, denn wissenschaftsbasierter Investmentansatz ist nicht mit einem spekulativen kombinierbar“ (Honorarberater). Ich würde mich ABER eher allein beim 1. Teil der 2. Bewertung sehen, DENN „perfekt“ kann es im hoch reflexiven Finanzmarkt nicht geben, schon gar nicht rein wissenschaftlich, denn (fast) jede wissenschaftliche Erkenntnis gilt dort nur zeitlich eng begrenzt bei ganz bestimmten Voraussetzungen. Und dass ein wissenschaftsbasierter Ansatz, gemeint war Indexing, mit einem spekulativen, gemeint waren meine aktiven LAs, nicht kombinierbar sein soll, ist unlogisch, denn nur damit kann ich am Beta und Alpha des Marktes gleichzeitig optimal partizipieren. Anyway, diese Bewertungen meiner Vorgehensweise sagen m.E. mehr über die aus, die sie bewerten, als über diese selber.

Unter Absicherung verstehe ich alle Ansätze, die verschiedene Risiken und Volatilitäten sowie insbes. den WDD deutlich reduzieren, sodass die nicht mehr stören, bedrohen, aufregen… Dafür gibt es zwei grundverschiedene Ansätze: 1) Meist verwendete „garantierte“ oder risikoarme Ansätze, wie z.B. Put-Optionsstrategien, Zero Bonds, Anleihen, Cash… kosten erheblich Rendite. Die vermeide ich daher mittlerweile komplett. Ich nutze hingegen ausschließlich 2) nicht garantierte aber trotzdem gut funktionierende statistische Ansätze, die möglichst große Diversifikation mit möglichst gering bzw. un-korrelierten Anlagen mit aktienähnlicher Rendite: trendfolgende Managed Futures (MFs) und andere Absolute Return Strategien (Global Macro und Value-driven, Contrarian MFs). Wem diese nicht zusagen, der kann stattdessen auch Event-driven oder Dedicated short-bias Strategien nutzen, die zu Aktien ebenfalls un- und bei ausgeprägten Crashes negativ korreliert sind und trotzdem rel. gute Renditen abwerfen können. Allen statistischen Ansätzen (2) gemeinsam ist die Verwendung von Leerverkäufen, denn nur die können m.W. nennenswerte zu Aktien un- und negativ korrelierte Renditen generieren. Die reduzieren damit alle sehr wirksam das Gesamtrisiko und erhöhen in Verbindung mit „Opportunistic Rebalancing“ zudem noch die Gesamtrendite signifikant. Swensen erläutert das aus aktuellen Anlass in diesem sehr empfehlenswerten neuen Youtube Video, weil das nicht nur „eine gewisse Form der Absicherung“ sondern aus seiner (und meiner) Sicht die zur Zeit leistungsfähigste und somit beste Form ist: „A Conversation with David Swensen – Council on Foreign Relations“, Dez. 2017 https://www.youtube.com/watch?v=lmHgg3-REl0&app=desktop

Ich habe das bei „Die Freiheitsmaschine“ noch ausführlicher erläutert, wens interessiert: „Aktiv gemanagte Liquid Alternatives (LA’s) auf der Basis von Hedge Funds (HF’s)“

https://freiheitsmaschine.com/freiheitsforum/alternative-investments/aktiv-gemanagte-liquid-alternatives-las-auf-der-basis-von-hedge-funds-hfs/#post-343

Natürlich gibt es kein „free Lunch“. Aber mit unkorrelierten und während Crashs stark negativ korrelierten Anlagen (insbes. trendfolgende MFs und Dedicated Short-bias mit „Crisis Alpha“) kommt man der Sache schon sehr nahe, denn damit kann man sogar einen beträchtlichen Teil des systematischen Risiko des gesamten Marktes wegdiversifizieren, was laut der „no free lunch“-Hypothese nicht möglich sein soll. Die synergistische Kombination der EMH und der Behavioral Finance machen dieses „semi-free lunch“ m.E. doch möglich, wenn man sich mal den sehr gleichmäßigen und trotzdem stärker als der Benchmark steigenden Verlauf folgender einfachsten Simulation meiner Strategie mit dem MSCI ACWI IMI Index und dem populären MFF „MAN AHL DIVERSIFIED PLC“, den ich selber seit ca. 20 Jahre halte, anschaut:

https://freiheitsmaschine.com/

Sehr vorteilhaft ist bei dieser Strategie, dass sie offensichtlich von so wenigen verstanden und genutzt wird, denn das schützt die gut vor Erosion deren Outperformance durch Overcrowding, s.: “Managed Futures & Dealing With Uncorrelated Assets” von Ben Carlson,

https://awealthofcommonsense.com/2017/04/managed-futures-dealing-with-uncorrelated-assets/

PS: „Crowd Funding“ halte ich übrigens genau wie „P2P-Kredite“, „Bitcoin“ und mit kleinen Einschränkungen „Smart Beta“ bzw. „Factor Investing“ mit ETFs für riskante Hypes, von denen ich die Finger lasse. „Crisis Alpha“ ist hingegen m.W. keine vom Marketing gehypte Bezeichnung, sondern ein Insider-Fachbegriff, um die Vielzahl von Hedgefondsstrategien zu klassifizieren. Ich habe ihn selber erst vor wenigen Monaten zum ersten Mal gehört und nutze ihn gern, weil er sehr treffend ist. „Smart Beta“ hat übrigens auch eine Insider-Bezeichnung, die ich auch gern nutze: „Dumb Alpha“. Auch sehr treffend, oder?

?

Herzlichen Dank für diese ausführlichen Erläuterungen und Klarstellungen.

Ich denke, es ist deutlich geworden, dass hinter deiner Vorgehensweise eine sehr gut druchdachte und teilweise auch wissenschaftlich begründete Strategie steht. Wenn diese darüberhinaus bereits über einen Zeitraum von 20 Jahren erfolgreich war und dabei dann eben auch einige Krisen bereits gemeistert hat, so sehe ich auch keinen Grund, daran irgendetwas zu ändern. Also: Sehr gut und weiter so!

Vielleicht nimmt ja der eine oder andere Leser deine Erläuterungen und die vielfachen Links einmal zum Anlass, sich in eine der erwähnten Themen tiefer einzuarbeiten. Von einem bloßen Nachmachen würde ich hingegen dringend abraten! Aber das hast Du ja selber bereits auch schon gemacht.

Gruß, Der Privatier

Dank dir für deinen netten Kommentar. Genau das ist meine Absicht, angehende Privatiere auf eine in der laufenden Verwaltung sehr wenig aufwändige quasi „passive“ Anlagestrategie mit alternativen Anlagen aufmerksam zu machen, die enorm hilft, das magische Dreieck aus hoher Entnahmerate, geringen Schwankungen und Bankrott-Sicherheit weitgehend zu lösen. Das ist zwar nicht umsonst, aber mit den ebenfalls bereitgestellten Grundlagen sollte der Einmalaufwand zur Einarbeitung für bereits erfahrene Anleger nicht zu hoch und bei dem Nutzen m.E. sehr gut angelegt sein. Value-Investoren hätten sogar den Vorteil, die hiermit möglichen Vorteile draufzupacken. Vielleicht tue ich mich noch mit einem entspr. Könner zusammen.

Wie würdest du im Kontext der Vermögensallokation die Anleihen von exporo („digitales Eigentum“) einordnen? Formal gesehen handelt es sich um Anleihen deren Verzinsung von der Höhe der Mieterträge abhängig ist. Wirtschaftlich betrachtet handelt es sich aber eher um Miteigentum an den vermieteten Objekten, das sogar die Wertsteigerung umfasst. Ich tendiere deshalb dazu, diese Anleihen der Vermögensklasse Immobilien zuzuordnen. Wie siehst du das?

Was ist der Grund dafür, dass du bisher nicht in Rohstoffe investiert hast, nicht einmal als Beimischung? Die fehlende Korrelation zu Aktien dient meines Erachtens hervorragend zur Absicherung von Wertschwankungen des Depots. Außerdem sind Rohstoffe steuerlich attraktiv. Ja ich weiß, sie werfen keine Zinsen und Dividenden ab, aber im Interesse einer breiten Streuung sollten sie meines Erachtens zumindest als Beimischung in keinem Depot fehlen. Als physisch gedeckte ETCS sind sie auch günstig und komfortabel zu erwerben, bei Bedarf auch gehedged.

Die Frage, wo ich die Exporo-Anleihen zuordnen würde, ist bei meiner Kategorisierung recht einfach: Crowdinvesting!

Aber natürlich ist Deine Frage berechtigt und sie zeigt zweierlei: Einmal sind Zuordnungen nicht immer so ganz einfach. Und da haben ja z.B. auch dt. Banken manchmal ihre Schwierigkeiten, wenn sie nicht so genau wissen, wie denn nun z.B. ein US-REIT einzuordnen ist.

Die Frage zeigt aber auch, dass meine Kategorisierung eine sehr individuelle ist. Man könnte auch sagen, dass sie logisch nicht in Ordnung ist. Denn einerseits bezeichnen die Kategorien Aktien und Festverzinsl. WP verschiedene WP-Gattungen, wohingegen mit Crowdinvesting eher der Weg bezeichent ist, über den das Investment getätigt wurde.

Ich bin mir dieser Tatsache bewusst, aber mir geht es eben darum, über die von mir gewählten Kategorien eine Übersicht zu bekommen.

Da mögen andere evtl. ganz andere Kriterien für wichtig halten. Und davon gäbe es ja genug. Man könnte auch kategorisoeren nach: Branche, Region, Marktkapitalisierung, Währung, Einzel-/Fonds-Werte, etc.

Meine Aufteilung orientiert sich dabei in etwa am (gefühlten) Risiko.

Zum Thema „Rohstoffe“ möchte ich mal auf zwei ältere Beiträge verweisen, die zwar teilweise die damalige Situation wiedergeben, aber von meiner Einschätzung heute immer noch weitgehend passend sind:

* „Gold und Silber“

* „Andere Rohstoffe“

Gruß, Der Privatier

Hier ein interessantes Schema zur Entnahme (Umschichtung in risikoärmere „Anlagen“).

https://www.kritische-anleger.de/rente-selbst-gebaut-auszahlplaene-und-tagesgeld-verzehr/

Danke für den Hinweis. Ist von der Theorie her sicher ein guter Ansatz, für mich persönlich aber zu sehr regel-orientiert. Ich entscheide da lieber auf Basis aktueller Geschehnisse (wie z.B. gerade jetzt).

Und für jemand, der dies praktisch umsetzen will, ergeben sich dann sicher auch noch weitere Fragen z.B. zur Auswahl eines Tagesgeldkontos, das die Kriterien erfüllt oder auch zur Auswahl von kurzfristigen, sicheren Anlagen in Immobilien und Anleihen.

Gruß, Der Privatier

Welche Aktien hast du denn gerade in deinem Depot .. wäre interessant ..

Ich möchte hier keine Depotliste veröffentlichen. Das bekommt immer schnell den Beigeschmack einer Empfehlungsliste.

Aber wer hier an der einen oder anderen Stelle mitliest, wird schon einige Papiere kennengelernt haben, die in meinen Depots sind (oder inzwischen auch wieder verkauft sind). Einzelne Papiere erwähne ich immer mal wieder, aber keine komplette Liste.

Gruß, Der Privatier