Kap. 12.7.3: Einnahmen und Ausgaben – Teil 1

Zwei von meinen regelmäßigen Statistiken und Finanzplänen habe ich ja schon vorgestellt (Finanzplan für die Zukunft und Finanzplan im Rückblick).

Und wer sich noch an meine Erläuterungen zur Erstellung meines Finanzplanes für die Zukunft erinnert, der wird sich vielleicht noch erinnern , dass dieser Plan jeweils nur eine einzige Zeile pro Jahr aufweist. Also letztlich doch eine relativ grobe Planung, die zwar dadurch etwas verfeinert wird, dass ich jeden Monat eine Version des Planes archiviere und damit auch einen Überblick über die zeitliche Entwicklung auf Monatsbasis habe. Dennoch hatte ich gleich von Beginn meiner Zeit als Privatier doch den Eindruck, dass ich mehr Übersicht brauche.

Und so habe ich dann zwei weitere Statistiken bzw. Pläne erstellt:

- Einnahmen/Ausgaben

- Cash-Flow

Beginnen werde ich heute mit der Vorstellung meiner Aufzeichnungen von Einnahmen und Ausgaben.

=> Einzelveranlagung prüfen

Ersparnis von fünfstelligen Euro-Beträgen möglich!

Einnahmen/Ausgaben

Nach wie vor bin ich kein Freund von Haushaltsbüchern. Dazu habe ich einfach keine Lust. In meinem Plan notiere ich einfach jeden Monat die tatsächlichen Einnahmen (in einer einzigen Summe) und die tatsächlichen Ausgaben (ebenfalls in einer einzigen Summe).

Die Art der Aufschreibung ist sehr einfach, da ich einfach nur die Kontostände zu Beginn eines Monats erfassen muss und die Differenz ergibt dann die Bilanz des Monats.

Bei den „Einnahmen“ erfasse ich jedoch nicht wirklich die Erträge, die sich durch die unterschiedlichen Anlagen (Zinsen, Dividenden oder Kursgewinne) ergeben. Diese bleiben entweder in den Depots oder werden auf ein Tagesgeldkonto transferiert, sofern sie nicht benötigt werden.

Als „Einnahme“ verbuche ich letztlich nur einen festen Betrag (mein Monatsbudget), welches ich einmal pro Monat vom Tagesgeldkonto auf mein Giro-Konto überweise und (ganz neu!) meine ersten Rentenzahlungen aus meinem Rürup-Vertrag.

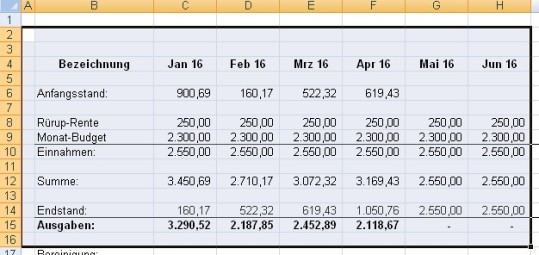

Das Ganze sieht dann in etwas so aus. Wobei die Zahlen etwas „frisiert“ oder „manipuliert“ sind – ich will ja hier nicht meine realen Zahlen offen legen. Es geht hier nur um das Prinzip:

Bei den Ausgaben sollte es im Anfang eigentlich bei der einen, einzigen Summe bleiben. Es hat sich aber doch sehr schnell gezeigt, dass man mit einer solchen Statistik nur wenig anfangen kann, da die Ausgaben doch zu sehr schwanken. Da gibt es dann gerade am Jahresanfang mal einige Spitzen, wenn Jahresbeiträge für Versicherungen o.ä. zu zahlen sind. Oder auch einmal andere Ausreißer, wenn ein Urlaub oder eine Reparatur anstehen.

Und der Sinn meiner Aufzeichnung sollte ja sein (habe ich noch gar nicht erwähnt, oder?), dass ich jederzeit einen Überblick habe, ob mein Monatsbudget, welches sich aus dem Haupt-Finanzplan ableitet, denn auch – wie geplant – die monatlichen Kosten abdeckt.

Wenn aber nun die Ausgaben stark schwanken, bekommt man nach kurzer Zeit eine Kurve, die ständig auf und ab zappelt, aus der aber kaum eine Tendenz zu erkennen ist.

Und so habe ich dann noch zwei Verfeinerungen vorgenommen:

Eine „Bereinigung“ der Ausgaben und eine Year-to-Date Betrachtung, die die aufgelaufenen Summen eines Jahres betrachtet. Dazu werde ich dann im nächsten Beitrag noch etwas mehr schreiben.

=> Abfindung und Ruhezeit (1)

Mit: Grundlagen, Dauer und Folgen einer Ruhezeit

Verfeinerungen:

Die erste Verfeinerung bewirkt, dass Ausgaben, die z.B. vierteljährlich geleistet werden, zwar im Monat der Ausgabe als reale Ausgabe erfasst werden, aber in einer zweiten Summe als „bereinigte Ausgabe“ auf die drei entsprechenden Monate verteilt werden.

Ähnlich verfahre ich dann auch mit größeren Ausgaben, wie Reparaturen oder Urlaub, die ich dann (je nach Bedarf) auf 6 oder 12 Monate aufteile. Mit diesen Korrekturen ergeben sich dann schon sehr viel aussagekräftigere Statistiken, da die monatlichen Summen weniger schwanken.

Die zweite Ergänzung besteht dann darin, die aufgelaufenen Summen des ganzen Jahres zu betrachten. Hier neutralisieren sich Monate mit etwas höheren Ausgaben und solche mit unterdurchschnittlichen.

Im Endeffekt ergibt sich eine Übersicht über die durchschnittlichen monatlichen Ausgaben im Verhältnis zu dem zur Verfügung stehenden Budget. Sollte es hier Tendenzen zu deutlichen Abweichungen geben, besteht die Chance, rechtzeitig Gegenmaßnahmen zu ergreifen.

Wie das genau geht und aussieht, beschreibe ich dann im nächsten Beitrag: Einnahmen und Ausgabe, Teil 2.

Bei Fragen, Kritik oder Anmerkungen bitte die Kommentarfunktion benutzen.

Hallo Privatier,

ist mal eine ganz andere Herangehensweise ein „Haushaltsbuch“ zu führen. Einfach den Kontostand am Anfang und am Ende aufschreiben. Das verlangt aber nach meiner Meinung eine Menge Disziplin auf der Ausgabenseite. Wenn dies vorhanden ist (wie ich denke in deinem Fall) dann ist das auch völlig ausreichend. Ein „richtiges“ Haushaltsbuch würde ich aber trotzdem jedem Empfehlen, wo die Disziplin nicht vorhanden ist.

Viele Grüße Klaus-Dieter

„Das verlangt aber nach meiner Meinung eine Menge Disziplin auf der Ausgabenseite.“

Nein – tut es nicht! Bei mir jedenfalls nicht.

Bei mir ist es ganz einfach so, dass mein Budget und meine Bedürfnisse zueinander passen.

Ich habe einfach gar keine weiteren Bedürfnisse, die ich in irgendeiner Weise disziplinieren müsste.

Die „normalen“ Ausgaben – und da gehören auch Restaurant-Besuche, Konzerte, Kurz-Ausflüge, etc. dazu – sind einfach mit dem Budget abgedeckt. Da muss ich nicht aufpassen.

Das muss ich höchstens dann, wenn einmal eine besondere Ausgabe anfällt. Aber Disziplin? Nein, gehört bei mir nicht dazu.

Gruß, Der Privatier

Hallo Privatier,

Haushaltsbuch ja oder nein? Ich muss sagen, dass es mir extrem hilft einen genauen Überblick zu behalten, wenn ich alle Ein- und Ausgaben erfasse. Gerade in meiner Situation, da ich kurz vor dem Schritt zum Privater stehe, denn hier möchte ich genau wissen, wieviel ich wofür ausgebe (-> Budgetplanung). Da wäre mir eine einzige Zeile in einem Excel zu wenig …

Mein Tip (zumindest an alle, die evt. genauso denken): ich nutze die App „MoneyControl“ auf dem iPhone/PC. Mit dieser ist es wirklich eine Sache von Sekunden Ausgaben (wiederkehrende und ’spontane‘) zu erfassen. Das Ganze mit automatisierten Reports/Statistiken … echt ne feine Sache und eigentlich einfacher als Excel.

Natürlich: jeder wie er es mag 😉

VG

Jürgen

Ein Haushaltsbuch ist mir auch ein Graus. Ich habe einfach meine Fixkosten, die vom Konto gehen, in eine Tabelle eingegeben und ebenfalls Quartalszahlungen etc. auf das Monat umgerechnet. Ein Posten ist Lebenshaltung, quasi das monatliche Budget zum Ausgeben. Das ist großzügig bemessen und ich drösel das nicht weiter auf.

Da liegen wir gar nicht so weit auseinander.