Kap. 12.7.5: Der Cash-Flow Plan – Teil 1

Im letzten Beitrag über meine Finanzpläne und -Statistiken habe ich erzählt, dass ich zu Beginn meiner Zeit als Privatier ein Gefühl von Unsicherheit hatte. Denn auch wenn die bereits existierenden Pläne und Statistiken kein Grund zur Sorge bereiteten, so fehlte mir doch irgend etwas…

Relativ schnell habe ich gemerkt, dass mir das Gefühl für meine Einnahmen fehlte!

Bisher als Angestellter war das einfach: Jeden Monat gab es eine Gehaltsabrechnung und ein paar Tage später die Überweisung auf das Gehaltskonto. Und da es bei mir auch keine variablen Anteile (wie z.B. Provisionen oder Boni) gab, war sogar die Summe immer gleich und planbar.

Das war bei meinen Kapitaleinkünften bisher nicht der Fall. Aber das ließ sich ja leicht ändern!

=> Ach was? - Progressionsvorbehalt

Mit: Erläuterung des Prinzips und Beispiel

Übersicht über die Kapitalerträge

Inzwischen war die Neuausrichtung meines Depots zumindest ansatzweise schon so weit fortgeschritten, dass sich einige Anleihen und Dividenden-Aktien (einzeln oder als ETF) in meinen Depots befanden und die regelmäßigen Ausschüttungen dieser Titel lassen sich sowohl von der Höhe, als auch vom Termin her eigentlich ganz gut planen. Klar gibt es da immer wieder auch mal Überraschungen (in beide Richtungen), aber für die grobe Linie spielt das keine Rolle.

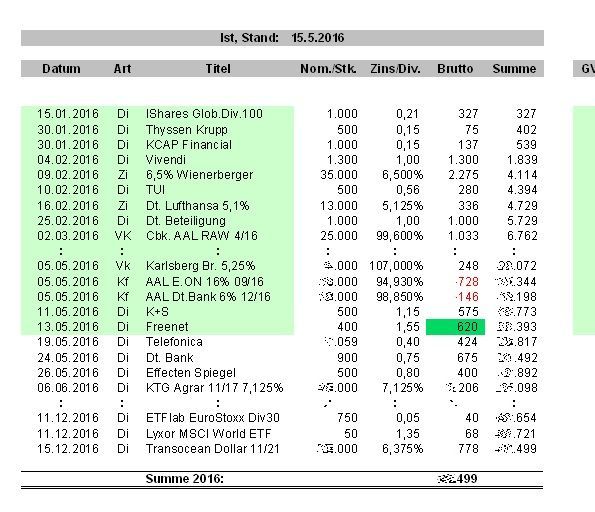

Also habe ich einfach eine Liste gemacht, nach Datum sortiert, mit allen Zahlungen, die ich im Laufe des Jahres zu erwarten habe. Ich zeige hier einmal ein paar Ausschnitte: Den Anfang des Jahres, die Mitte und das Ende. Die Einträge dazwischen habe ich entfernt. Außerdem habe ich einzelne Zeilen entfernt, die nur Verwirrung stiften würden (dazu später mehr) und in der unteren Hälfe ein paar Zahlen unkenntlich gemacht.

Aber auf die Zahlen kommt es auch weniger an. Mir geht es mehr um die Vorgehensweise!

Ich denke, die Aufstellung ist weitgehend selbst erklärend (die Abkürzungen in der zweiten Spalte stehen für: Dividende, Zinsen, Verkauf und Kauf). Ein paar Dinge will ich aber doch noch kurz erwähnen:

Die Aufstellung erfüllt den doppelten Zweck von Buchführung (für die Vergangenheit) und Plan (für die Zukunft). Für die Positionen, die mit einem grünen Farbton hinterlegt sind, sind die Einnahmen bereits erzielt. Fertig und abgehakt. Alles andere ist Plan. Die obige Abbildung stammt vom Mitte Mai 2016. Alle bis dahin verbuchten Erträge sind grün markiert.

=> Ach was? - Progressionsvorbehalt

Mit: Erläuterung des Prinzips und Beispiel

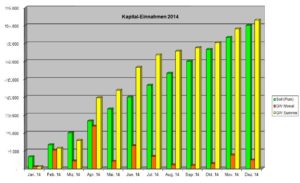

Und damit es wirklich eine „Übersicht“ wird, gibt es die vielen Zahlen dann auch noch etwas übersichtlicher in grafischer Form. Damit nicht gleich jeder irgendwelche Zusammenhänge konstruiert, hier eine Abbildung aus einem Vorjahr. Und diese auch noch etwas abgeändert, weil es noch ein paar steuerliche Dinge gibt, die ich aber erst im nächsten Beitrag „Cash-Flow Plan – Teil 2“ erläutern werde. Sind also in dieser Grafik NICHT enthalten!

Hier in grün dargestellt, die gewünschte Einnahmen über das ganze Jahr. Die Soll-Vorgabe, sozusagen. Dargestellt als Year-to-Date Wert. Also immer die Summe einschließlich der Vormonate.

Die Balken in orange zeigen die jeweiligen Einzel-Erträge der einzelnen Monate.

Und die gelben Balken zeigen dann die Summe der tatsächlich erzielten Kapitalerträge.

Soweit, wie gesagt, eine leicht modifizierte Darstellung von einem vollständigen Vorjahr. Im nächsten Beitrag „Cash-Flow Plan – Teil 2“ werde ich dann etwas über die steuerliche Sicht der Kapitalerträge erzählen.

Bei Fragen, Kritik oder Anmerkungen bitte die Kommentarfunktion benutzen.

Hallo Peter , sehr schöne Ansicht , die Orangen Balken im April u.s.w. , fehlen ja noch ( HAHAHA ) . Aber ich denke damit bist Du doch bereits schon recht gut und breit aufgestellt. Eine Diversifikation auf jeden Fall gegeben zumal ja hier auch noch ein paar UN aus den anderen Monaten fehlen .

Zum Cash Flow Plan

Was bedeutet denn ZI ( Vermutlich Zins ? / Also Anleihe / wo ist plus – minus Kursgewinne ? ) , DI ( Vermutlich Bar-Dividende ? / Also Aktie / wo ist plus – minus Kursgewinne ? ) , VK ( Verkauft ????? ) , Kf ( ? ) . Würden ja eigentlich noch ein paar Spalten ( oder Felder bei Datenbanken ) fehlen ??? . Genau diese Spalten oder Felder könnten mir aber evt. sagen wo die Talsperre

( Kapitalstock ) mal wieder gefüllt oder abgelassen werden könnte um ggf. etwas Liquidität zu erreichen oder ein ansparen einsetzen müsste .

Kommt ja evt. noch in Teil 2 ??? .

Zum Ergebnis

Ansonsten alles wie von mir vermutet , GRÜN . Was willst Du denn noch mehr ?

( Gier = Risiko und Absicherung = Kosten/Renditeverlust ggf. möglicherweise über eine noch breitere Streuung z.B. auf 1 Prozent runter , etwas Kostengünstiger jedoch auch Arbeitsintensiver hinzubekommen , ist es Dir das Wert ??? ) , gibt es denn noch ein :

GRÜNERES GRÜN WIE GRÜN ??? .

Da suchst Du noch nach WAS ??? . Ich glaube da könnte ich nur sehr Langweiliges 30/30/30/10 anbieten und Aristokraten/Könige/BCDI 80 / 20 Wachstum , Spiel und Zock , AAL , Mittelstandsanleihen u.s.w. , Optionen mit Hebel , Small Caps ( halt alles mit mehr Gier ! ) . Was ist denn mit 10 ??? schon gefüllt ??? oder doch die Schäfchen IMMER auf der Weide ??? da NOTFALLS immer etwas Liquide eingesammelt werden könnte ??? . Ansonsten würde ich es passend zu 30/20/45/5 ? Grob , geteilt durch 2 halten . Da würde ich mir nur noch Sorgen um Gesundheitlich Fit und langes GESUNDES ERLEBEN machen . Genau das wünsche ich Dir/Wir .

Ist der Lyxor MSCI World ein Ausschüttender ??? sieht ja danach aus aber vermutlich kein MSCI ACWI ( Wenn JA , könntest Du bitte mal WKN / ISIN mitteilen ??? ) wegen möglicher Absicherungsposition und A/B/C/D

LG Det

Schön, dass Dir die Übersicht gefallen hat. Auch wenn es teilweise wohl doch noch Fragezeichen zu geben scheint!

So habe ich z.B. nicht verstanden, wieso dir orange Balken im April fehlen? Sind doch da, oder?

Und noch einmal zu Verdeutlichung: Meine grün hinterlegten Zeilen bedeuten nicht, dass es sich um einen Gewinn handelt! Es heißt nur, dass die zuvor lediglich prognostizierten Daten jetzt tatsächlich eingetreten sind. Eine grüne Zeile kann also durchaus auch einen Verlust kennzeichnen.

So viel zu den Farben. Jetzt noch „kurz“ zu den „Abkürzungen“: Hast Du alles richtig erkannt. War ja auch nicht so schwer. Zi/Di/Kf/Vk stehen für Zins, Dividende, Kauf und Verkauf. Kursgewinne oder Verluste (egal ob bei Anleihen, Aktien oder anderem) ergeben sich ja immer erst beim Verkauf. Ich führe in meiner Liste ja keine Buch-Gewinne, sondern echte, reale Einkünfte. Aber es geht immer nur um die Erträge! Bei einem Verkauf liste ich hier nur den Ertrag auf, nicht den Rückfluss des Kapitals. Dafür habe ich dann noch eine weitere Übersicht, die mir jederzeit die Aufteilung in liquide Mittel, Aktien, Anleihen usw. zeigt.

Abschließend noch die Infos zum MSCI World ETF: Es handelt sich beim LYX0AG um einen halbjährlich ausschüttenden, Swap basierten ETF, der den klassischen MSCI World Index abbildet. Also kein „all Country“, keine emerging markets, etc.

Aufmerksame Leser werden vielleicht gemerkt haben, dass der Auszug aus der Liste schon ein paar Wochen alt ist. Dort stehen z.B. die Zinsen der KTG Agrar Anleihe noch auf dem Plan. Den Plan habe ich inzwischen ändern müssen 🙁

Gruß, Der Privatier

Hallo Peter,

Mich würde interessieren, wie du 2 Punkte handhabst:

Wenn ich mich richtig erinnere, fallen bei dir neben den Kapitaleinkünften kaum andere Einkünfte an. Damit liegt der ESt-Satz vermutlich deutlich unter dem der AbgSt, außerdem muss noch 2x der Grundfreibetrag berücksichtigt werden – kurz um – nach der jährlichen Steuererklärung sollte immer eine hohe Erstattung fällig sein. Planst du diesen Betrag mit ein (und forecastest seine ungefähre Höhe über das Jahr) oder ist er eine Art zusätzliches Polster, eine Einnahme wie ein Kursgewinn bei Verkauf, den man nicht so genau abschätzen kann?

Die zweite Frage dreht sich um Kostenvermeidung. Wieviele Monate in die Zukunft schaust du, um einen evtl. Liquiditätsengpass zu erkennen, sprich wenn die laufenden Einnahmen plus Bestand durch die Ausgaben nahezu aufgebraucht sein werden? Dann muss ja etwas aus dem Depot verkauft werden und das will man ja nicht zu einem ungünstigen Zeitpunkt tun. Daher sollte es eine Art Schwelle geben, bei deren Unterschreitung das Lämpchen zu blinken beginnt: Liquidität auffüllen. Und es ist eine Kostenfrage, ob man dann immer Häppchen verkauft oder die Strategie hat, lieber einmal pro Jahr ein oder zwei größere Positionen. Welche Strategie hast du hier?

Covacoro

Hallo Covacoro,

das sind sehr gute Fragen, die ich gerne versuchen werden, zu beantworten.

Dabei ist die erste noch recht einfach, denn ich mache mir die Frage der Steuerprognose sehr einfach. Ich summiere nämlich einfach sämtliche Einkünfte (das sind inzwischen Kapitaleinkünfte, Renten und Selbständige Tätigkeiten) und berechne darauf den „normalen“ Steuersatz.

Wie Du richtig vermutest, ergibt sich dadurch ein weiteres, kleines Polster, weil ich erstens bisher immer etwas von den 25% AbgSt. zurückerhalten habe und weil zweitens die Renten nicht in voller Höhe steuerpflichtig sind.

Somit habe ich am Ende immer etwas mehr als die Planung sagt. Das ist teils Absicht, teils wäre mir eine korrekte Prognose viel zu aufwändig (falls überhaupt machbar).

Die zweite Frage ist schon etwas schwieriger. Denn Deine Vorstellung mit der Schwelle und dem blinkenden Lämpchen ist sehr schön. Aber so mache ich es überhaupt nicht.

Ich will auch gerne zugeben, dass mein „Verfahren“ recht unsystematisch und ungeplant verläuft. Das liegt aber wohl in erster Linie daran, dass mein Depot keinesfalls statisch ist, so dass ich zu gewissen Zeitpunkten für den Verbrauch etwas entnehmen müsste.

Es ist vielmehr ziemlich lebendig, so dass eigentlich immer etwas verkauft wird und andere Papiere neu hinzukommen. Ich habe dies ja für zwei Monate (März 2016 und April 2016) einmal beispielhaft hier skizziert.

Es ist also ein ständiges „Kommen und Gehen“. wobei ich eben nur darauf achten muss, dass ich noch genügend Reserve übrig habe, um die nächsten Monate leben zu können. Und da kommen dann wieder meine spezifischen Wohlfühlfaktoren zum Tragen:

Habe ich eine Reserve von weniger als ca. 3 Monaten, beginne ich mich unwohl zu fühlen und fange an, meine Depots kritisch durchzusehen, nach Papieren, die aus unterschiedlichen Gründen nicht mehr zwingend dabei sein müssen.

Habe ich hingegen zu viel verkauft (ebenfalls aus unterschiedliche Gründen) und der Reserve-Pegel steigt zu stark an, fühle ich mich ebenfalls unwohl, weil ich dann den Eindruck habe, das Geld verschimmelt auf den Konten.

Die einzige Systematik, die sich in diesem Vorgang befindet, ist die, dass ich mindestens einmal im Monat eine Bestandsaufnahme mache und sämtliche Zahlen aktualisiere. Bei besonderen Aktionen natürlich auch einmal außer der Reihe.

Gruß, Der Privatier

Also Peter , bis auf 3 Monate Polster , Schäfchen immer auf der Weide ???

Ansonsten Bahnhof im Depot und versuchst über den ständigen Wandel / Handel immer noch ausreichend Liquidität zu halten ??? . Ich bin da ja etwas ängstlicher , jedoch muss ich ja auch noch einen Kredit bezahlen .

Ein wohl deinen Bauchgefühl , der braucht dann natürlich pflege und Mc. Doof kann dieses sicherlich nicht leisten . Also in dem Fall doch DER PRIVATIER .

LG Det.

Die 3 Monate sind nur so ein Durchschnittswert! Das kann auch mal mehr oder weniger werden. Und Liquidität kommt ja auch noch über die mehr oder weniger stetigen Dividenden und Zins-Zahlungen herein. Aber da gibt es dann eben immer auch Monate, die sehr ergiebig sind. In anderen passiert fast nichts.

Aber das habe ich auch erst in den letzten ca. vier Jahren gelernt. Zu Beginn war ich noch deutlich vorsichtiger und das Polster dementsprechend etwas dicker. Jetzt ist es mir wichtiger, die Chancen am Kapitalmarkt möglichst intensiv zu nutzen.

Und sollte ich tatsächlich einmal mehr brauchen, als gerade verfügbar ist, so gibt es ja auch immer einige Papiere im Depot, die jederzeit verkauft werden können. Entweder weil sie recht stabil sind (ich denke da gerade an Anleihen von OMV oder Lufthansa), weil ich sie ohnehin los werden will (ausl. Thesaurierer) oder weil sie keinen nennenswerten Ertrag mehr bringen werden (hier meist Aktienanleihen). Irgendwas wird sich immer finden…

Gruß, Der Privatier

Peter , sag ich doch , irgendwas geht immer . Da sich mein Nachwuchs so an die Taschengelderhöhung der OMV klammert , ist diese ja auch noch da , mittlerweile ja bereits mit echt netter Rendite ( Anwachs Kurs ca. 13 plus 6,25 Zins gleich irgendwas um 16,5 für ca. 7 Monate Haltedauer ) , da glaube ich , hattest Du damals Recht , das ich da echt zu wenig von gekauft habe ( damals mit den nicht steigenden Kursen ) .

Aber ich kann mich ja auch immer nur in meinen kleinen Möglichkeiten bewegen .

Und wenn ich uns beide so beobachte , wird es auch mit dem passiven vermutlich nichts mehr werden , egal ob mit oder ohne Cash Flow Plan . LG Det

Hallo Peter,

die Ausschüttung der KTG Agrar am 6. Juni fiel aus, die Anleihe wird derzeit bei nur ca. 2% des Nominalwerts notiert. Sieht nach einem Kandidaten für deinen Top-Flop aus?

Ja…ich weiß 🙁

Und den Top-oder-Flop-Beitrag gibt es auch bereits.

Gruß, der Privatier

Ach ja, ausserdem gibt es auch noch einen Beitrag über die steuerlichen Folgen.

Gruß, Der Privatier