Kap. 4.4: Finanzplan – Grafische Darstellung

In den letzten beiden Beiträgen („Finanzplan – Erste Schritte“ und „Finanzplan – Folgejahre„) habe ich ein Grundgerüst für einen Finanzplan gezeigt, mit dem die zu erwartenden Einkünfte wie Kapitalerträge und Renten, sowie die zu erwartenden Ausgaben auf der anderen Seite geplant werden können.

Als Ergebnis erhält man eine Tabelle mit einem ganzen Haufen Zahlen, welcher vielleicht erst einmal etwas unübersichtlich erscheint. Mir selber jedenfalls geht es immer so, dass ich viel lieber einen Blick auf eine Grafik werfe, als mir aus einer solchen Tabelle mühsam die wichtigen Erkenntnisse herauszusuchen.

Excel bietet dazu die Möglichkeit, so ein Zahlenwerk relativ einfach grafisch aufzubereiten, damit man sofort auf einen Blick erkennen kann, wie sich denn nun die finanzielle Situation im Laufe der Jahre entwickeln könnte.

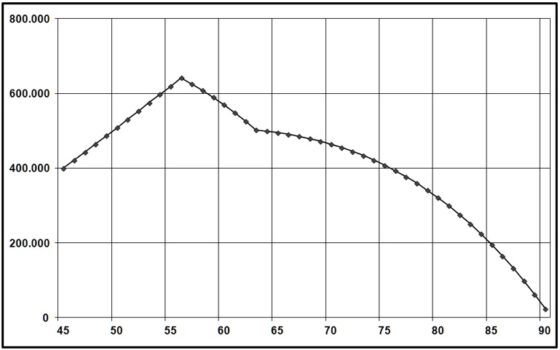

Ein Beispiel einer solchen grafischen Darstellung enthält die folgende Abbildung:

Abbildung: Finanzplan – Graphik 1 – © P. Ranning

Die Grafik zeigt dabei die Entwicklung des Vermögens (in Euro) unseren Hrn. Müller in Abhängigkeit von seinem Alter. Das Alter kann man auf der unteren Skala ablesen und beginnt bei 45 Jahren, dem Zeitpunkt, an dem wir auch unseren Plan begonnen haben. Die linke Skala gibt die Höhe des Vermögens an, ebenfalls beginnend mit der beschriebenen Ausgangssituation.

=> Per Abfindung in den Ruhestand

Mit: Steuern, Arbeitsagentur, Krankenkasse, Rente

Man kann leicht drei Phasen erkennen: Zunächst steigt das Kapital stetig an und zwar aufgrund der in unserem Beispiel angenommen recht ordentlichen Sparleistung (und der Kapital-Rendite).

Dann erfolgt der Ausstieg aus dem Arbeitsleben im Alter von 56 Jahren und die Kurve geht abwärts. Mit dem Eintritt in die Rente im Alter von 63 Jahren stabilisiert sich die Kurve zunächst aufgrund der zusätzlichen Einnahmen durch die Rentenzahlungen, um dann aber dem Abwärtstrend zu folgen und dann letztlich bei einem Alter von ca. 90 Jahren bei Null anzukommen.

Natürlich ist obiges Beispiel für einen Finanzplan zunächst nur ein grober Einstieg. Es fehlt insbesondere die Berücksichtigung der Kosten für die Krankenkasse für die Zeit, wo weder ein Arbeitgeber, noch die Rentenkasse diesen Beitrag zahlen.

Auch ist die steuerliche Komponente zunächst unberücksichtigt geblieben, aber Kapitaleinkünfte sind nun einmal steuerpflichtig! Hier kann man sich aber auch zunächst einmal helfen, indem man näherungsweise direkt die Nettorendite zur Kalkulation heranzieht.

Im Grunde sollen die Ausführungen hier auch nur dazu dienen, eine Anregung zu geben, eine solche Kalkulation einmal selber aufzubauen. Je früher, desto besser. Und die erste Version kann ruhig sehr simpel sein. Eine spätere Ergänzung und Verfeinerung kann man dann immer noch vornehmen.

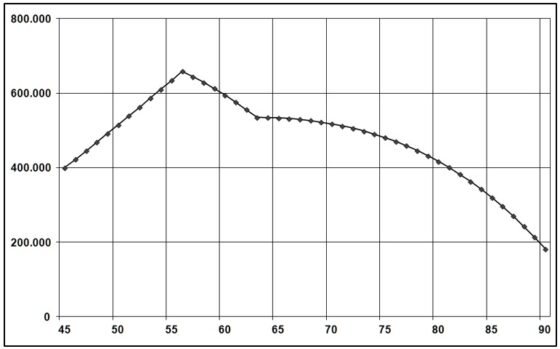

Aber man hat sofort ein Mittel in der Hand, die z.T. dramatischen Auswirkungen auch kleinster Änderungen sofort beurteilen zu können. So bewirkt z.B. bei ansonsten unveränderten Daten lediglich die Reduzierung der monatlichen Kosten um 100 Euro, d.h. von monatlich 2.400 Euro auf 2.300 Euro folgendes Bild:

Abbildung: Finanzplan – Grafik 2 – © P. Ranning

Auf den ersten Blick ist kaum ein Unterschied zu erkennen, bei genauerem Hinsehen sieht man aber den entscheidenden Unterschied: Selbst jenseits eines Alters von 90 Jahren bleiben jetzt noch fast 200.000 Euro übrig! Als Schlussfolgerung für Hrn. Müller: Vielleicht kann er ja auch ein wenig eher aufhören zu arbeiten?

=> Einkünfte, Einnahmen und Einkommen

Wichtig für das Verständnis von Steuerfragen

Aber natürlich sind die Anfangsbedingungen aus unserem Beispiel auch schon schwierig zu erreichen. Wer kann schon mit 45 Jahren auf ein Kapital von fast einer halben Million verweisen? Ich denke einmal, die Wenigsten.

Aber darum geht es hier auch gar nicht! Es geht mir darum den Leser einmal anzuregen, sich hin zusetzen und für sich selber und seine eigene Situation einmal einen Plan zu beginnen. Dann mit den Werten herum zu spielen und zu sehen, wie sich die Kurven verändern.

Das Schlimmste, was passieren kann, ist, dass man frühzeitig sieht, dass die Vorraussetzungen für einen vorzeitigen Ausstieg aus dem Berufsleben meilenweit entfernt sind und man diese Gedanken besser abschreibt. Eine solche Erkenntnis ist sicher bitter, aber dennoch besser, als ein Leben lang einem unsinnigen Traum hinterher zu laufen.

Und auch wenn die verwendeten Daten lückenhaft und unsicher sind: Einfach mal anfangen mit dem Plan! Besser einen unvollständigen Plan als gar keinen.

Einfach mal ausprobieren!

Das braucht natürlich eine gewisse Zeit und kann einem so manches Kopfzerbrechen bereiten und darum wird es im nächsten Beitrag um schlaflose Nächte gehen.

Bei Fragen, Kritik oder Anmerkungen bitte die Kommentarfunktion benutzen.

Ich wuerde gern mal folgendes wissen, angenommen ein guter Bekannnter kommt zu mir

> 65 Jahre alt

> keine gesetzliche Rente

> muss keine Steuern zahlen, weil er in Monako wohnt

> benötigt 10.000 EUR p.a.

> will jetzt sofort in Rente gehen

Er will nicht saggenm wie viel er gespart hat, aber wissen wie viel er haben muss; Inflation 2%.

Wie viel musss er haben?

Hallo Baldur,

auch Deinem „guten Bekannten“ würde ich eine Tabellenkalkulation (wie z.B. Excel) empfehlen, denn oft ist man sich gleich über mehrere Fragen im Unklaren. Und mit einer Tabellenkalkulation kann man sehr einfach einmal verschiedene Varianten durchspielen.

So hat dein Bekannter z.B. nicht verraten, ob und wie er sein Erspartes denn anlegen möchte (Rendite?), wie lange er zu leben gedenkt und wie das in Monaco mit der Krankenversicherung geregelt ist (in Deutschland soll es Menschen geben, die alleine für die KV den Jahresetat deines Bekannten verbrauchen).

Ich werde in Kürze noch etwas über die Lebenserwartung schreiben und dazu auch zwei einfache Rechenbeispiele bringen, die man auch im Kopf nachrechnen kann. Wenn dein Bekannter keine Tabellenkalkulation benutzen will (oder kann), vielleicht helfen ihm ja die Überlegungen aus den Beispielen weiter. Ich schlage also vor, wir stellen die Frage bis dahin zurück.

Oder – noch besser: Du empfiehlst Deinem Bekannten, mein Buch „Gedanken eines Privatiers“ zu kaufen. Dann kann er das in Monaco ganz in Ruhe nachlesen.

Gruß, Der Privatier

Hallo Privatier,

mein Kommentar war vielleicht an der Stelle etwas unpassend. Der Bekannte ist natürlich nur fiktiv.

Es wird ja momentan ständig diskutiert, dass Selbständigen die Altersarmut droht. Daraufhin habe ich mich gefragt, wenn jemand Altersvorsorge im Selbstbau macht, wie viel muss er zur Rente angespart haben.

Mein Beispiel war etwas schräg, aber ich wollte Steuern und Geldentwertung bis zum Renteneintritt außer acht lassen. Daher Rente sofort und Monaco 🙂

Das muss doch auch ohne Excel gehen, dass man errechnet, wie viel jemand gespart haben muss, wenn er sein Unternehmen aufgibt und bis Lebensende nicht dem Staat auf der Tasche liegt. Beispiel Bedarf pro Jahr 10 TEUR.

Hallo Peter, mit Spannung verfolge ich immer deine neuen Beiträge. Ich bin nun Mitte 30 und mein Traum wäre es auch mit Mitte 50 in den Ruhestand zu gehen. Allerdings muss ich noch schauen, wie ich den finanziellen Grundstock bis dahin ausreichend aufbauen kann.

@Baldur

Also mit Excel geht das eigentlich recht fix und wenn ich mich nicht verrechnet habe, müsste diese Person aufgrund deiner Angaben:

für ein Lebensende mit 85 rund 258.000 Euro oder

für ein Lebensende mit 95 rund 424.000 Euro

angespart haben.

@Swen

424TEUR erscheint mir ein bischen seltsam, o.k. liegt wahrscheinlich auch daran, dass ich gesagt habe, dass Steuern nicht anfallen.

65 bis 95 sind 30 Jahre; ohne Inflation und Zinseinnahmen braucht er 300.000 (30 Jahre * 10.000).

Wie hoch ist dann die Plan-Verzinsung und wie hoch die Auszahlung in 30 Jahren, also mit 95. In 30 Jahren sind 10.000 p.a. wieder etwas wenig, also vermute ich die Auszahlung steigt jedes Jahr um 2%.

Ich glaube die Inflaion kann man aber mit einem hohen Anteil an Dividendentiteln „austrixen“, weil die Dividende meist deutlich mehr als die Inflation steigt.

Naja, eigentlich hast Du recht, das kann ich mit Excel auch schnell rechnen…

Fakt ist aber, der selbständige betreiber einer Imbisbude muss mit 65 ordentlich reich sein um nur eine winzige Rente (vor Steuern zu erzielen).

10.000 p.a. sind ja grad mal etwas mehr als 800/Monat. Für 1600 / Monat ist man schnell bei einer Mio. …

Im gegenzug, kaufe ich jetzt einen Dividenden-ETF Europa bringt der 7% p.a. dann brauche ich für 10.000 p.a. grad mal 142 TEUR Kapital; und habe keinen Substanzverzehr.Wiederum vor Steuern 🙁

@Swen: Ich denke Du hast sehr richtig erkannt, wie wichtig es ist, sich frühzeitig Gedanken zu machen, wenn man auch nur im Entferntesten den Wunsch hat, früher aus dem Berufsleben auszuscheiden.

Manche Dinge muss man wirklich sehr früh anfangen, ansonsten ist es irgendwann zu spät. Pflegeversicherung ist so ein Beispiel. Und natürlich der Aufbau der finanziellen Basis. Zinseszins- und Wiederanlage-Effekte bringen nur über einen langen Zeitraum etwas, dann aber richtig!

Am Besten fängt man schon mit 20 an.

@Baldur: War mir schon klar, dass Dein Monaco-Renter nur fiktiv war. Und ich gebe auch zu, dass bei solche simplen Vorgaben, wie in Deinem Beispiel sogar das Kopfrechnen ausreichen müsste.

Dennoch – einfacher ist es mit einer Tabellenkalkulation. Aber was ich noch für viel wichtiger halte: Man kann so schön damit spielen:

Mal die Inflation erhöhen, mal die Rendite verringern , dann wieder das Startkapital verändern, den Ausstiegszeitpunkt… – Unendliche Möglichkeiten.

Einfach mal anfangen. Sooo schwierig ist das nicht. Und wenn man erst mal einen Anfang hat, kann man immer weitere Aspekte hinzunehmen: Gesetzl. Rente, Zusatz-Rente(n), Steuern, Krankenversicherung, Erträge aus Zinsen/Dividenden, Mieteinahmen. usw.usw.

Gruß, Der Privatier

Der Punkt an dem man aufhören kann, für seinen Lebensunterhalt zu arbeiten, wird in der Finanzwissenschaft als der Punkt der finanziellen Freiheit bezeichnet. Er hängt natürlich maßgeblich von den getroffenen Annahmen ab. Die Uni Saarland hat eine kostenlose Webversion ihrer Software zur Finanzplanung online gestellt (Link offenbar nicht mehr verfügbar) und sie funktioniert per Java in fast jedem Webbrowser. Ich habe damit verschiedene Szenarien für mich durchgerechnet und ausgedruckt.

Schönen Sonntag, Covacoro

Herzlichen Dank für diesen wirklich äusserst interessanten Link!

Was mir auf den ersten Blick schon einmal sehr gut gefallen hat, ist die technische Umsetzung. Genau so etwas hätte ich mir hier für meine eigene Seite auch gewünscht. Ein Tool, mit dem jeder mit seinen eigenen Daten einmal herumspielen kann. Sehr gut.

Was ich noch nicht so ganz verstanden habe, sind die zugrunde liegenden Annahmen und Voraussetzungen für das Modell. Das muss ich noch mal weiter erkunden. Vielleicht gibt es ja auf der Seite der Uni noch mehr Infos.

Noch einmal vielen Dank dafür !

Gruß, Der Privatier

der link zur Uni saarland scheint nicht mehr zu funktionieren , gibt es noch eine andere Möglichkeit an die Software zu kommen ? beste Grüße

Ich kann hier einmal einen Link weitergeben, über den man die Software bestellen kann:

(auch das ist nicht mehr verfügbar)

Ich habe allerdings nichts über Kosten, etc. gefunden. Bei Interesse würde ich einfach mal per Mail nachfragen.

Gruß, Der Privatier

@Baldur:

Nachdem Du ja jetzt meine Gedanken zur Lebenserwartung und meine Milchmädchen-Rechnungen kennst, mache ich Dir gerne auch mal eine kurze Kopfrechnung für Deine Frage:

> 65 Jahre alt

> keine gesetzliche Rente

> muss keine Steuern zahlen

> benötigt 10.000 EUR p.a.

> Inflation 2%.

Wenn Dein Bekannter noch 30 Jahren zu leben hat, braucht er am Ende seiner Tage aufgrund der Inflation (vereinfacht!) 30*2%=60% mehr als heute, also 16.000€/Jahr. Im Schnitt sind das also über die Jahre 13.000€. Das über 30 Jahre lang macht 390.000 Euro. Ich würde empfehlen: 400.000€.

Dann passt das schon.

Gleiche Rechnung mit 20 Jahren Lebenserwartung: 20*2%=40%. Ergibt: 14.000€ am Ende. Im Schnitt: 12.000€. Für 20 Jahre: 240.000€. Empfehlung: 250.000€.

Genauer, verlässlicher und unter Berücksictigung von Kapitalrenditen geht es dann aber wirklich viel besser mit einem Excel-Sheet.

Allerdings stimmen meine im Kopf gerechneten Werten doch schon sehr gut mit den von Swen mit Excel berechneten überein.

Gruß, Der Privatier

nur kurz vom Handy. Nicht den Zinseszins vergessen. nach 30 Jahren braucht man schon mehr als.18.000.. wenn ich mi h ni ht vertippt habe.

ist schon übel, wie viel man für eine auskömmliche Rente in Eigenregie sparen müsste…

Ich habe den Zinseszins schon nicht vergessen. Darum habe ich eben auch „vereinfacht“ geschrieben. Mir ging es nur darum, zu zeigen, dass man für manche Rechnungen gar kein kompliziertes Excel braucht, sondern eine grobe Antwort auch schon im Kopf ausrechnen kann. Aber Zinseszins gehört (bei mir zumindest) nicht zu den Dingen, die ich im Kopf kann.

Zum Thema „Rente in Eigenregie“ fallen mir gerade auch noch so ein paar Dinge ein. Das möchte ich aber noch ein wenig aufschieben, bis zu dem Punkt, wo ich hier ohnehin etwas mehr über Renten schreiben werde.

Gruß, Der Privatier

Hallo Privatier,

beim Erstellen des Finanzplanes ist mir Folgendes aufgefallen: auf der Einnahmenseite gibt es 3 Phasen: Ansparen – Überbrückung – Entsparen. Wobei ich unter Überbrückung den Zeitraum verstehe, der zwischen Rentenbeginn und Ausstieg liegt und hauptsächlich von Kapitaleinkünften (pass. Einkommen)bestritten wird. Während des Ansparens und Entsparens kommen Gehalt bzw. Rente hinzu. Auf der Ausgabenseite sehe ich aber ebenfalls 3 Phasen und dieser Gesichtspunkt kommt im Buch vielleicht etwas kurz: Angestellter – aktiver Privatier – Ruheständler. D.h. ich kann mir nicht vorstellen, dass die Ausgaben jährlich mit der Inflationsrate ungebremst bis zum Alter 95 ansteigen. Stattdessen unterstelle ich, dass man bis ca. Alter 75 ein aktiver Privatier ist, spätestens dann aber seinen Konsum reduziert. Leider gibt es dazu kaum Veröffentlichungen (Konsum vs. Lebensalter), bin mir aber dazu ziemlich sicher. Daher reduziere ich in meinem Finanzplan den Konsum mit Alter 55 um 10% und mit Alter 75 mit 20%. Ersteres, weil dann die Kinder aus dem Haus und selbständig sind, zweiteres weil dann die Reise-/Konsumfreudigkeit abnimmt. Es ergeben sich damit 4 Phasen für einen 45jährigen z.B.: Ansparen 10J. – Überbrückung 10J. – Plateau 10J. – Entsparen 20J. Wie denkst Du darüber? Und welche Inflationsrate benutzt Du für deinen Plan auf der Ausgabenseite: 2.5% (ein guter Mittelwert) oder eine Zufallszahl, da wir ja aktuell nur 1.5% haben es aber auch Jahre mit 4, 5, 6% geben könnte?

Grüße Covacoro

Hallo Covacoro,

erst einmal vielen Dank für Deinen Vorschlag, die Ausgabenseite detaillierter zu planen. Generell finde ich den Vorschlag auch sehr gut, einfach schon deshalb, weil es immer besser ist, mehr Details in seinen Plan aufzunehmen, als nur mit wenigen Werten zu rechnen.

Bei Deinen angenommenen Werten für die Abschläge im Alter wäre ich aber SEHR vorsichtig! Was Du (vielleicht) nicht bedacht hast, ist die Tatsache, dass ein Privatier (z.B. ab 55 Jahre) viel mehr Zeit hat, als ein Erwerbstätiger. Mehr Zeit, um mehr auszugeben. Das müssen keine grossen Dinge wie Urlaub oder Auto sein, es reicht auch schon einmal die halbe Stunde im Cafe, der etwas längere Abend mit Freunden in der Kneipe oder ein kleines Technik-Teil für unter 100 Euro. Oder doch mal ein spontaner Kurztrip mit Übernachtung und Essen.

Insofern denke ich, dass ich als Privatier (auch im Alter von über 55 Jahre) tendenziell eher MEHR ausgebe, als früher als Erwerbstätiger. Einen Abschlag würde ich in dieser Phase nicht vornehmen.

Wie das ganze mit Kindern aussieht, kann ich nicht sagen (ich habe keine). Ich könnte mir aber durchaus vorstellen, dass auch Kinder, die nicht mehr zu Hause wohnen, weiterhin finanzielle Unterstützung benötigen (Umzug, Wohnung. Möbel, Zuschuss zum defekten Auto oder zum Urlaub). Spätestens bei den Enkeln geht das wieder los…

Und es gibt noch einen Punkt, der mich bei den Abschlägen vorsichtig sein lässt: Es fallen sicher im Alter Kosten weg, weil man weniger aktiv ist oder manche Dinge einfach nicht mehr benötigt, weil man sie schon hat. Aber es kommen auch neue Kosten hinzu. Ganz an erster Stelle stehen dabei Kosten für die Gesundheit!

Nicht alles bezahlt die Krankenkasse (meine jedenfalls nicht). Hast Du Dich schon einmal erkundigt, was die „dritten“ Zähne kosten? Da kann einem schon einmal schwindelig werden. Ich habe noch keine, aber die Kosten für Kronen und Brücken lassen auf nichts Gutes hoffen. Auch andere „Ersatzteile“ kosten richtig Geld!

Ich trage schon seit einigen Jahren eine Gleitsichtbrille. Auch wenn ich kein super teures Gestell von einem der angesagten Hersteller haben muss, so sind es mir aber meine Augen doch wert, dass ich vernünftige (sprich: teure) Gläser habe. Und dann sind 1000 Euro mal eben schnell weg.

Von daher: Auch im (höheren) Alter würde ich da lieber keinen Abschlag vornehmen wollen.

Aber das liegt sicher auch an meiner insgesamt eher sehr vorsichtigen Herangehensweise: Ich gehe lieber vom schlechten Fall aus und das heisst: Keine Abschläge.

Noch ein Punkt zur Inflation: Ich glaube, im Buch habe ich dazu keine Angaben gemacht (ich sollte es noch einmal lesen…), aber in meinem Beitrag: „Mein eigener Finanzplan“ habe ich geschrieben, dass ich momentan mit einer Rate von 2.4% Prozent rechne. Ebenfalls ein eher vorsichtiger Ansatz.

Generell verfolge ich die Strategie, dass ich bei allen Zahlen, die sich zukünftig ändern können, einen konservativ-vorsichtigen Wert verwende, diesen aber beobachte und ggfs. den aktuellen Ereignissen anpasse.

Dies habe ich allerdings auch schon im Vorfeld gemacht (den Plan einmal mit anderen Werten durchgerechnet). Dies ist aber nur zum Teil aussagekräftig, weil es wohl auch keinen Sinn macht, nur einen Wert anzupassen (z.B. die Inflation). Erfahrungsgemäss ändern sich andere Werte in solchen Situationen dann eben auch. Wie z.B. die Kapitalrendite oder Rentenerhöhungen.

Mein Fazit: Die Betrachtung eines unterschiedlichen Ausgabeverhaltens in Abhängigheit vom Alter halte ich für sehr wichtig. Vielleicht sollte ich noch einmal ein wenig Statistik-Recherche betreiben, um diese Thematik in einer Neuauflage meines Bestsellers (oder hier im Blog) noch einmal etwas fundierter betrachten zu können.

Danke für Deinen Hinweis !

Gruß, Der Privatier

Alles richtig und bedenkenswert. Bisher habe ich zu den Konsumausgaben vs. Alter z.B. diesen Statistik-Bericht gefunden: (Anm.: Leider nicht mehr verfügbar)

Ab Seite 26 sind die Zahlen gg. Alter sortiert, man sieht z.B. die steigenden Gesundheitsausgaben und den Peak bei den Reiseausgaben kurz nach Rentenbeginn 🙂 Auch auf destatis.de findet man Berichte, die einen leichten Rückgang zeigen. Es wäre aber sicher ein „bißchen“ Zeit und Arbeit nötig, diese Statistik umzusetzen in gute Annahmen für den Finanzplan.

Danke für die Links. Ich muss mir das mal in Ruhe anschauen.

Allerdings werde ich mich nicht zur Reduzierung meiner prognostizierten Ausgaben im Alter verleiten lassen. Da bleibe ich lieber bei meinem vorsichtigen Ansatz.

Aber vielleicht gibt es ja auch einen Hinweis auf steigende Ausgaben. Das wäre dann allerdings ein Grund, noch einmal nachzudenken.

Gruß, Der Privatier

Hallo,

gibt es denn einen solchen Finanzplan in Excel irgendwo als Download, damit man nicht alles komplett selber erstellen muss?

Hallo Jerry,

auf die Frage habe ich ja eigentlich schon lange gewartet. Und ich habe auch anfangs überlegt, einen solchen Download anzubieten. Habe mich aber auch ziemlich schnell dagegen entschieden, weil einfach die Vielfalt viel zu groß wäre.

Und das fängt mit der Vielfalt der persönlichen Gegebenheiten (Anzahl, Art und zeitlicher Verlauf unterschiedlicher Einkommen, Ausgaben, Versicherungen, Renten, Steuern, usw.) an. Das kann ich unmöglich in einem universellen Excel-Sheet abbilden.

Aber selbst wenn es eine solche Kalkulation geben würde, müsste sie sich dann auch noch in einer unübersehbaren Rechner-, Betriebssystem- und Software-Landschaft behaupten. Einen solchen Dienst kann (und will) ich einfach nicht leisten.

Es gibt aber noch einen weiteren Grund: Ich denke, die eigene (vielleicht manchmal auch zeitraubende) Beschäftigung mit dem eigenen Finanzplan kann auch sehr lehrreich sein und einen größeren Wert haben, als das Konsumieren eines vorgefertigten Musters.

Von daher: Nein – ein solches Excel-Sheet gibt es bei mir leider nicht. Sorry.

Gruß, Der Privatier

Bzgl. Ausgabenplanung vs. Lebensalter habe ich noch einen interessanten Artikel im Knowhow-Magazin 11/2014 gefunden. Dort werden die Konsumausgaben in Japan, einem Land mit hoher Lebenserwartung, nach Altersgruppen analysiert. Für das Jahr 2013 ergeben sich folgende Werte, Gruppe unter 29 Jahre gleich 100% gesetzt: 30-39 Jahre 138%, 40-49 Jahre 164%, 50-59 Jahre 167%, 60-69 Jahre 148%, über 70 Jahre 114%. Man sieht also sehr schön, dass der „Durchschnitts-Haushalt“ ab 60 Jahren weniger ausgibt. Die Ursache könnte nun einerseits ein geringeres verfügbares Einkommen sein oder die bereits weiter oben diskutierte Änderung im Konsumverhalten mit dem Alter, die ich in meinem Finanzplan ebenfalls unterstelle. Im Einzelnen zeigen die Daten aus Japan rückläufige Ausgaben für Transport+Kommunikation ab 50, den Wegfall von Ausgaben für Bildung ab 60, reduzierte Ausgaben für Kleidung+Schuhe ab 60,

gleichbleibende bis leicht fallende Ausgaben für Wohnen und Lebensmittel ab 50.

Dem stehen zwar steigende Ausgaben für Gesundheit ab 40 gegenüber, aber dieser Effekt schlägt auf die Summe aller Ausgaben nicht durch (im Durchschnitt). Berücksichtigt wurden eigentlich alle Kategorien, die man sich denken kann: Lebensmittel, Wohnen, Heizung+Licht+Wasser, Möbel+HH-Gegenstände, Kleidung+Schuhe, Gesundheit, Transport+Kommunikation, Bildung, Kultur+Freizeit, andere Konsumgüter.

P.S. Nach Registrierung ist das Knowhow Magazin bestellbar bzw. ca. 1 Monat nach Erscheinen auch Online abrufbar, siehe: https://www.gs.de/de/know-how

Sehr interessante Statistik!

Ich habe ja meinen Finanzplan auf Basis meiner aktuellen Ausgaben, also in der Altersgruppe von 50-59 Jahren und somit beim Maximum, erstellt. Wenn sich die Zahlen auf unsere Verhältnisse übertragen ließen, müsste ich jetzt mal langsam anfangen, Gas zu geben beim Geld-Ausgeben. Sonst bleibt am Ende noch zu viel übrig… 😉

Gruß, Der Privatier

Ich habe bezüglich der Zinseszinsberechnung eine gute website gefunden.

https://www.zinsen-berechnen.de/zinsrechnung/zinseszinsrechnung.php

Sie hilft evtl. bei der Erstellung eines Finanzplans.

Lieber Privatier, liebe Mitleser,

erstmal vielen Dank für die tolle Seite und die tolle Tipps, die in vielerlei Hinsicht sehr hilfreich sind.

Zurzeit bin ich sehr beschäftigt mit dem Thema Abfindung und weitere Lebensplanung.

Zunächst mal ein paar Rahmendaten zu meiner Person bzw. Situation:

• Bin 51 Jahre alt.

• Ich arbeite seit 23 Jahren im selben Unternehmen. Per 31.12.2015 fällt meine Stelle weg, weil das Unternehmen abgewickelt wird.

• Den Aufhebungsvertrag habe ich schon unterschrieben und bin damit spätestens Ende Juli 2016 raus (mit fast 52).

• Die Abfindung ist gut: knapp 3 Jahresgehälter brutto.

• Finanzplanung bis 63 bzw. 64 habe ich gemacht. Demnach würde ich mit dem Kapital, meinen bisherigen Ersparnissen und ALG I (für 18 Monate) auskommen. Ich bin dabei von einer Verzinsung des Kapitals in Höhe von 3% ausgegangen und dass ich einen Minijob ausüben kann. Das Kapital schmilzt laut meiner Berechnung bis 63/64 auf ca. ¼ ab. Ein bisschen Puffer gibt es also.

• Bin Privat versichert, würde aber gerne zurück in die gesetzliche Krankversicherung (bis 55 ja noch problemlos möglich).

• Mit meinem Ausscheiden Ende Juli 2016 habe ich in der Rentenversicherung 399 Beitragsmonate voll, d. h. es fehlen noch 21 Beitragsmonate um die 35 Jahre voll zu bekommen (Voraussetzung für Rente ab 63). Je nachdem würde ich die noch fehlenden Beitragsmonate privat mit dem Mindestbeitrag auffüllen.

• Neben der gesetzlichen Rentenversicherung erhalte ich später auch noch eine recht gute Betriebsrente und habe privat auch noch vorgesorgt.

• Ich habe noch Unterhaltsverpflichtungen gegenüber meinen beiden Kindern (7 und 17 Jahre alt). Sofern ich nicht einen gleich bezahlten Job finde – wovon nicht auszugehen ist – müsste ich aber in jedem Fall die Unterhaltszahlungen anpassen.

• Die Branche in der ich arbeite bietet auch in meinem Alter noch ganz gute Möglichkeiten, eine Anschlussbeschäftigung zu finden.

• Durch den relativ stressigen Job, den ich hatte bzw. noch habe, fühle ich mich aber ziemlich ausgebrannt.

Jetzt stellt sich für mich die überaus schwierige Frage, wohin die Reise geht.

Grds. gibt es drei Optionen, deren Vor- und Nachteile ich gleich auch mit aufführe:

• Privatier

Vorteile:

– Kein beruflicher Stress und kein Druck mehr

– Selbstbestimmtes Leben

– Mehr Zeit für meine Kinder und meine Hobbys

– Zurück in die gesetzliche Krankenversicherung

– Von der Abfindung bleibt netto am meisten übrig

Nachteile:

– Zu früh, um mit 52 Privatier zu werden?!

– Finanzielle Einschränkungen bzw. Risiko, dass das Kapital nicht ausreicht

– Keine Sinn stiftende Arbeit mehr

– Weniger Unterhalt für meine Kinder

• Freiberufliche Tätigkeit – die Möglichkeit besteht in begrenztem Umfang auch weiterhin freiberuflich in meinem Job weiter zu arbeiten

Vorteile:

– Zumindest zeitweise noch höheres Einkommen

– Selbstbestimmtes Arbeiten

– Mehr Zeit für meine Kinder und meine Hobbys (vielleicht)

– höherer Unterhalt für meine Kinder

Nachteile:

– höhere Besteuerung der Abfindung

– Zunächst kein Wechsel in die GKV möglich

• Vollzeit Tätigkeit – in der Tat sieht es in der Branche, in der ich arbeite auch mit 52 noch ganz gut aus. Aktuell habe ich ein paar Bewerbungen laufen und zumindest bei einer sieht es ganz gut aus.

Vorteile:

– Langfristig gesicherte finanzielle Situation

– Sinn stiftende Arbeit

– Stabileres soziales Umfeld (Firma, Kollegen)

– Höherer Unterhalt für meine Kinder

– Weitere Einzahlung in die gesetzliche Rentenversicherung

Nachteile:

– Viel höhere Besteuerung der Abfindung

– Weniger Zeit

– Mehr beruflichen Stress

– Kein Wechsel in der GKV

So, und nun die alles entscheidenden Fragen:

Habt ihr ähnliche Überlegungen angestellt und wie habt ihr entschieden?

Welche Erfahrungen habt ihr gemacht?

Ist es mit 52 nicht generell zu früh, Privatier zu werden?

Wie füllt man das Vakuum, das durch den Wegfall der Arbeit entsteht?

Dank all diejenigen, die es durchgehalten haben bis hier zu lesen.

Und Dank im Voraus an alle, die antworten.

Viele Grüße

Teddy

Hallo Teddy,

zunächst einmal kurz den finanziellen Aspekten. Da möchte ich gerne eine kleine Korrektur anbringen. Im Alter von 52 Jahren hat man nämlich keinen Anspruch auf 18 Monate ALG1, sondern höchstens auf 15 Mon. Ich würde zusätzlich vorsichtshalber einmal mit einer Sperre von 3 Monaten rechnen. Eigentlich sollte es bei einer Schließung des Unternehmens keine Sperre geben, aber schon das Wort „Aufhebungsvertrag“ bedeutet meistens die eigene Mitwirkung am Verlust des Arbeitsplatzes. ich würde daher eher mit 12 Monaten kalkulieren anstatt mit 18 Monaten.

Aber das ist sicher eher eine Randnotiz. Ich denke, es geht eigentlich eher um etwas anders. Die Lebensplanung.

Und ganz spontan würde ich DIR eher davon abraten, den Schritt zum Privatier jetzt sofort zu tun. Viel zu oft höre ich immer wieder die Sorge um den Wegfall der „sinnstiftenden Arbeit“ und die Frage nach dem Füllen eines Vakuums, das die Arbeit hinterlässt. Ich denke eine wie auch immer geartete „Übergangslösung“ wäre bestimmt der bessere Weg. Ob dies nun ein Teilzeitjob, eine selbständige Tätigkeit oder auch ein Vollzeitjob ist, der dann aber mit weniger Stress und Verantwortung verbunden ist, wäre dann auch anhand der sich bietenden Gelegenheiten zu prüfen.

Ich möchte allerdings auch vor Fehleinschätzungen der eigenen Chancen am Arbeitsmarkt warnen! Gerade wenn man vorher einen hohen Einsatz im Beruf gezeigt hat, gewinnt man oft den Eindruck einer gewissen „Unentbehrlichkeit“, die es aber in der Realität kaum geben dürfte. Aber natürlich ist jede Branche und auch jeder Mensch mit seinen individuellen Fähigkeiten anders. Ich möchte halt nur warnen…

Auch vor diesem Hintergrund würde ich zunächst eher auf eine weitere Beschäftigung setzen. Und dies eben als eine Übergangsphase betrachten. Eine Phase, in der Zeit bleibt, die eigene Lebenssituation in Ruhe zu überdenken. Vielleicht auch einmal zu testen, wie es sich anfühlt, mit mehr Freizeit auszukommen.

Ich selber habe diese Sorge um ein Vakuum übrigens nie gehabt. Im Gegenteil: Ich hat mich immer genervt, dass die Arbeit den größten Teil meines Lebens ausfüllt und ich für das eigentliche, „sinnstiftende“ Leben gar keine Zeit mehr habe. Dennoch habe auch ich mir im Vorfeld meiner Entscheidung schon Gedanken gemacht, ob die neue Lebenssituation nicht auch Probleme im täglichen Tagesablauf oder im Zusammenleben mit der Ehefrau bringen würde. Und: Klar – die gibt es! Aber irgendwann kommen diese Fragen ja ohnehin (es sei denn, man möchte arbeiten, bis man umfällt). Und da war es mir eben lieber, die aufkommenden Probleme bereits jetzt zu bewältigen, als 10 Jahre später.

Und noch zu den Erfahrungen: Ich habe es noch keinen einzigen Tag bereut.

Ich möchte aber auch anmerken, dass nicht jeder gleich „tickt“. Ich kenne (persönlich) durchaus auch Fälle, denen es mit ihrem Privatier-Status nicht so gut geht. Nicht aus finanzieller Sicht, sondern mental. Ich denke, es hängt auch viel davon ab, inwieweit die vorherige Arbeit das Leben geprägt oder bestimmt hat. Wer einen großen Teil an „Sinn“ (sei es Macht, Einfluss, Erfolg, Status, soziale Kontakte, Bestätigung, usw. usf.) ausschließlich aus seiner Arbeit gezogen hat, wird sie schmerzlich vermissen.

Auch aus dieser Sicht halte ich eine „Übergangslösung“ für angebracht. Und in zwei, drei oder fünf Jahren kann man den Schritt zum Privatier ja dann immer noch machen. Steuerliche Fragen würde ich bei dieser Entscheidung übrigens einmal ganz nach hinten stellen.

Es gibt aber einen Riesenvorteil bei der Suche nach einer geeigneten Arbeit: Die Option des Privatiers steht als „Plan B“ ja immer bereit. Von daher kann man relativ entspannt in irgendwelche Verhandlungen gehen und sich wirklich nur auf das einlassen, was man wirklich will. Und dies dann eben auch klar und deutlich zum Ausdruck bringen. Diese Freiheit hat nicht jeder…

Gruß, Der Privatier

Hallo Teddy,

ich bin derzeit in der selben Lage. Da meine Frau Vollzeit beschäftigt ist und selbst eine relativ gute gesetliche Rente erhält, könnte ich mir den Privatier(naja besser gesagt Arbeitslosen mit Vermögen) wohl leisten. Bin zwar erst 50. Jahre

alt, frage mich aber schon, ob ich nicht die kompletten Steuervorteile und

ALG1 mitnehme. Denke halt, ob ich als Einsteiger in einer neuen

Firma, dem sicherlich zu Beginn des Arbeitsverhältnises genau auf die Finger

geschaut wird, in Vollzeit noch mal richtig glücklich werde? Werde wohl eine Auszeit nehmen und dann versuchen einen Teilzeitjob zu bekommen. Mal sehen wie es sich im Sabbatjahr so lebt? Ist doch schön, nicht, wie in früheren Jahren unter Druck zu stehen, etwas annehmen zu müssen, was vielleicht keine große Freude macht, aber ein tolles Gehalt bringt! Liegt aber sicher daran, ob man seine Tätigkeit mag und sie für sinnvoll hält..

Hallo Rocky,

genau diese Gedanken beschäftigen mich halt auch. Allein der Steuernachteil macht ja fast ein Netto-Jahresgehalt aus. Abgesehen davon, dass dann die anderen Ausgaben bei einer Festanstellung auch wieder viel höher sind (z. B. Krankenkassenbeiträge, Fahrtkosten, etc.).

Also lieber Abstriche machen, d. h. etwas sparsamer wirtschaften?!

Mit 52 stellt sich ja dann auch die Frage, wie man sich im neuen Job bewährt. Das hast Du ja auch genau richtig beschrieben. Ein Minijob nach dem Sabbatical käme natürlich auch in Frage. Aber da wird es ja wahrscheinlich nicht so ein riesiges Angebot geben.

Du hast Recht: Es ist beruhigend mehrere Optionen zu haben.

LG

Teddy

Hallo Teddy,

vielleich noch ein Wort zur Privaten Krankenversicherung:

Wenn Du nicht planst bis zum offiziellen Rentenbeginn

zu arbeiten, würde ich die Chance nutzen in die GKV zurück

zu gehen und den Versicherungsschutz evtl. mit Zusatversicherungen zu ergänzen, den soltest Du doch mal

Privatier werden,sind monatliche Mehrbelastungen von 300 oder 400 Euro monatlich doch schon eine Hausnummer! Wählst Du als Rentner dann den Basistarif in der PKV bist Du fast schlechter gestellt als in der GKV…

An Teddy , evt. ist ja auch eine Anstellung ohne Stress möglich , unter Verzicht auf (Viel) Lohn ( Teilzeitregelung oder wie auch immer ) . Durch die Anstellung , ggf. wieder GKV Pflicht , und RV Pflicht . Vakuum nicht vorhanden und evt. wieder Spaß an der Arbeit , da extreme Leistungsverpflichtungen wegfallen würden . Abfindung müsste man nochmal gesondert betrachten .

Da könnte ich mir vorstellen das die hier aufgeführten Vorteile demgegenübergestellten Nachteilen überwiegen. Aber man muss auch AG finden der dieses mitmacht . Aber ansonsten hast Du ja alle wesentlichen Punkte für Dich selber ja schon genannt. Bei KV Pflicht , würde ich jedoch erstmal nicht 55 sondern spätestens 53 Jahre annehmen bei der Rückkehr aus PKV , vor diesem Problem stehe ich auch gerade und bin noch nicht ganz damit durch. Da dieses aber bei mir ein wesentlicher Bestandteil sein wird , um überhaupt sich mal wieder Gedanken über eine Lohnabhängige Beschäftigung zu machen , kann ich hier noch keine gesicherte Auskunft mitteilen.

LG Det und hoffentlich wirst Du das richtige für Dich rausfinnden.

das mit denn 55.Jahren stimmt schon bei der Rückkehr von der PKV in die GKV..

ist/war mein Job..

Hallo Rocky , wie sieht es denn dann mit den bis 55 Jahren 24 Monate in den 5 Jahren davor in der GKV verbrachten Zeit aus ??? . Nach meiner Rechnung wären das ja dann 55 abzüglich 24 Monate ( Gleich 2 Jahre ) vorher , also mit 55 dann ja fehlend ??? oder lese ich da was falsch . LG Det

Hallo Det,

nachdem Teddy sich ja vermutlich arbeitslos melden würde, ist er ab diesem

Zeitpunkt mal grundsätzlich pflichtig in der GKV, sollte

er das 55.Lebensjahr noch nicht vollendet haben. Er bleibt

auch über die Zeit der Arbeitslosigkeit hinaus in der GKV

als freiwilliges Mitglied, sollte er nicht einen Antrag auf

Verbleib in der PKV gestellt haben.

noch ne kleine Ergänzung: ich glaube Du sprichst hier von Selbstständigen und ich von Angestellten? Kann das sein?

Hallo Rocky , sollte hier ein unterschied bestehen , zwischen Selbstständigen PKV und Angestellten PKV Versicherten ???.

Es hätten doch eigentlich beide keine GKV Versicherung , also müsste doch rückkehr dahin von beiden Seiten gleich zu betrachten sein , oder sehe ich dort irgendetwas falsch ??? . Wo sollte dort der Unterschied sein ??? . Ist mir nicht ganz verständlich . Und sollte ich mich als Selbstständiger nach Geschäftsauflösung normal wieder anstellen lassen , und dann Regelversichern in einer GKV , und dann eine Arbeitslosigkeit folgen , ist doch automatisch eine Versicherung in der GKV gegeben , und hier in dieser Konstellation vermutlich auch über die 55 Jahre hinaus , oder sehe ich da irgendetwas falsch ??? .

Hallo Privatier, hallo Det,

vielen Dank für eure Antworten. Das hat mir sehr weitergeholfen.

Im Grunde hatte ich schon die Idee schon im Hinterkopf, erstmal noch ein paar Jahre zu arbeiten. Wohl wissend, dass es möglich wäre, jederzeit den Schritt zum Privatier zu machen. Insofern kann ich also relativ entspannt sein bei Verhandlungen mit einem potenziellen Arbeitgeber.

Mir ist klar, dass die Chance am Arbeitsmarkt jenseits der 50 nicht mehr ganz so dolle sind, aber aktuell habe ich eine ganz gute Stelle in Aussicht. Und wenn ich’s beim zweiten Gespräch nicht völlig verreiße, dann sollte das auch hinhauen.

Die Steuer auf die Abfindung wird weh tun. Ebenso, dass ich mich dann von dem Gedanken verabschieden muss, jemals wieder in die GKV zu kommen. Aber wer weiß wofür es dann gut ist.

Denke, dass ich dann mal die 60 anpeilen werde als Ausstieg aus dem Arbeitsleben. 2-3 Jahre bis zum 63. werde ich dann wohl allemal finanzieren können.

Also, nochmals vielen Dank. Manchmal braucht man einfach mal den „unverklärten, objektiven“ Blick eines anderen.

Viele Grüße

Teddy

Hallo Teddy , nochmal zu Deiner Steuerlichen Sachlage , da würde ich auf jeden

Fall , einen Steuerlich Kundigen aufsuchen , um dieses mit Ihm zu besprechen ,

kann ggf. über eine einmalige Beratungspauschale abgearbeitet werden . ABER , VORHER schon mal sich im WWW KUNDIG machen über ggf. mögliche Gestalungsmöglichkeiten . Zu der KV Pflicht ( und diese würde Ich auf jeden Fall , gerade in Deinen Alter bevorzugen , da dann im Anschluss ggf. eine BEBEITRAGTE / Also Prozentual zum Einkommen stattfindende BEBEITRAGUNG stattfinden kann ) würde ich Dir auf jeden Fall , besonders wenn Lohnabhängige Beschäfftigung vorliegt , dringend zu GKV und dann ggf. mit niedrigeren EK eine Pflicht in der GKV auslösend , anstreben . Aber dieses ist auch nur eine Sichtweise , die vom meinen Rahmenbedingungen ausgeht .

Und warum sollte Arbeitgeber keine Pflichtversicherung in der GKV zulassen ??? . Meine Sichtweise ist dort so wie die von Peter , bei Verhandlungen , ist es immer gut für einen selber ( Entspannend ! ) auch Alternativen zu sehen . Dir jedenfalls viel Erfolg bei deiner weiteren Lebensplanung , und eigentlich hattest Du Dir ja selber bereits alle für Dich wichtigen Vor und Nachteile bereits rausgesucht . Dieses erleichtert übrigens öffter eine Bilanz zu ziehen . Ein Weg den immer wieder Viele vergessen . LG Det

Vielen Dank für eure Kommentare und hilfreichen Hinweise.

Das mit der GKV werde ich wohl bei einer Festanstellung nicht hinbekommen. Und wenn ich mich für diesen Weg entscheide, dann würde ich meinem neuen Arbeitgeber wohl eher nicht mit dem Vorschlag kommen, mein Gehalt erstmal unter der Bemessungsgrenze zu halten. Das würde doch irgendwie komisch aussehen oder wie sind da eure Erfahrungen?

Mit der Steuer habe ich schon hin- und hergerechnet. Mit Fünftelregelung und einem vollen Jahresgehalt langt die Steuer natürlich unglaublich zu. Wenn ich mal Rürup-Rente runterrechne ändert sich das komischerweise auch nicht. Liegt wohl an der Progression. Erst bei nennenswert weniger Gehalt ergibt sich ein positiver Steuereffekt. Aber wie soll ich mein zu versteuerndes Einkommen und ca. 30 bis 40 T€ drücken. Naja, ist ja dann auch ein Luxusproblem.

LG.

Teddy

An Teddy , zu dem Thema Verhandlungen mit AG und wie sowas aussieht , kann ich leider nichts aktuelles beisteuern , stand meist auf der anderen Seite . Früher war es jedenfalls so , das man seine WÜNSCHE schon mal äußern konnte , ob und wie das dann berücksichtigt wurde , war dann immer eine andere Frage . Aber bei den Lohn , könnten ja auch Lohnersatzleistungen ( Firmenwagen , Altersvorsorgebeiträge u.s.w. , u.s.f. ) evt. mal ins Gespräch eingebracht werden . Sollten jedoch die Gehaltsvorstellungen soweit oben liegen , das hierfür nur noch dann Raum wäre , wenn UN extremes wollen hätte , ist evt. der Rahmen hierfür doch eher ein kleiner .

@Teddy,

ich würde wohl auch bei Gehaltsverhandlungen nicht darauf drängen unter der GKV-Grenze zu bleiben. Es könnte ansonsten der Eindruck entstehen, dies sei das Hauptmotiv für die Annahme des Jobs. Aber den Vorschlag von Det finde ich gut, statt eines höheren Brutto-Gehaltes andere Leistungen in Erwägung zu ziehen (Firmenwagen, ALV, etc.). Dies kann man immer mit der Steuerprogression begründen und wäre aus meiner Sicht okay.

Apropos Steuerprogression: Es ist durchaus richtig, dass bei hohen Abfindungen und einem womöglich zusätzlich hohen Gehalt die gängigen Steueroptimierungen nicht mehr wirklich greifen. Man merkt sie zwar noch, aber den richtigen Durchbruch bringen sie nicht.

Wenn Du wirklich nahtlos einen neuen Job antrittst würde ich das, was der Abfindung übrig bleibt einfach als recht angenehme, zusätzliche Prämie sehen und mich von der Vorstellung der ursprünglichen Brutto-Summe gedanklich verabschieden. Leicht gesagt… ich weiß!

Gruß, Der Privatier

Hallo zusammen,

war gestern bei einem zweiten Vorstellungsgespräch und dabei wurde mir wieder sehr bewusst, worauf ich ich einlassen würde. Es ist nicht so, dass mir das Arbeiten keinen Spaß machen würde. Im Gegenteil, mein Job war all die Jahre immer eine große Bereicherung. Nur fühle ich mich zunehmend auch ausgebrannt. Auf gut deutsch gesagt geht mir all das „groß-kotzige Manager-Gelaber“ mittlerweile so was von auf die Nerven.

Das hat mich überhaupt erst dazu gebracht über ein Leben als Privatier nachzudenken. Es gibt hier offensichtlich aber nur ein „entweder/oder“. Wenn ich jetzt in eine neue Festanstellung komme, dann heißt dass, dass ich bis mindestens zum 63. Lebensjahr arbeiten muss. Alleine um die Beiträge für PKV aufzubringen.

Steuerlich ist nicht viel zu reißen. Da müsste ich dann die Abfindung einfach als schöne Prämie ansehen – so wie der Privatier das beschrieben hat.

Aber ist es das wirklich wert?! Und deswegen bin auch auch so an euren Erfahrungen interessiert. Geht eure finanzielle Planung auf? Wie lebt es sich als Privatier?

Ich wünsche euch allen ein schönes Wochenende.

Viele Grüße

Teddy

„…geht mir all das „groß-kotzige Manager-Gelaber“ mittlerweile so was von auf die Nerven.“

Ich habe das zwar nie erwähnt – aber GENAU DAS war für mich auch ein wichtiger Grund aufzuhören. Und da ich ja einen großen Teil meiner Zeit in internen und externen Meetings, mit Präsentationen, Power-Points u.ä. verbracht habe, war dies schon ein gewichtiger Grund. Die Alternative wäre natürlich, sich etwas völlig anderes zu suchen. Also nicht im alten Beruf. Aber „Schattenseiten“ gibt es in jedem Beruf. Da sollte man sich mal keinen Illusionen hingeben.

Was ich allerdings nicht verstehe, ist die Aussage: „Wenn ich jetzt in eine neue Festanstellung komme, dann heißt dass, dass ich bis mindestens zum 63. Lebensjahr arbeiten muss. Alleine um die Beiträge für PKV aufzubringen.“

Zum einen wird ja niemand gezwungen, bis zum 63. Lj. zu arbeiten. Man kann ja jederzeit aufhören. Und um die Beiträge zur PKV aufzubringen? Nun – die werden ja mit 63 Jahren auch nicht aufhören oder weniger werden (eher mehr!).

Gruß, Der Privatier

Hallo Teddy,

bei uns haben Sie im Rahmen von einer Sofortmaßnahme Mitarbeitern ab dem 55.Lebensjahr eine 75% Lohnfortzahlung bis zum 63. Lj. angeboten. Alle freuten

sich super darüber und haben sofort angenommen. Auch wenn Sie natürlich finanziell

deutlich besser als mit der Abfindung gestellt sind, führen sie ab jetzt kein anderes Alltagsleben als wie mit einer Abfindung und dem Leben als Privatier. Also warum sollten wir uns nicht freuen, wenn wir ein unabhängiges Leben führen können, auch ohne Frühverrentung?

Hallo Privatier,

Du hast es nochmal präzisiert. Am Ende meines Arbeitslebens werde ich auch an die 100.000 Powerpoint-Seiten und hunderte Berichte erstellt haben.

Was ganz anderes suchen? Tja, das geht vielleicht in Amerika. Da hat eine Kollegin von mir auch von der Leitung der Anwendungsentwicklung auf Kindergärtnerin umgesattelt. Aber hier in Deutschland bist Du doch in Deinem Berufsfeld „verhaftet“.

Also, dann Minijob?

Du hast natürlich recht. Einmal über die 55 und ich werde für immer in der PKV bleiben müssen. Spätere massive Beitragserhöhungen nicht ausgeschlossen.

Und klar könnte ich auch vor 63 dann Privatier werden, aber dann habe ich halt immer die hohen PKV-Kosten. Das müsste ich dann ja alles alleine finanzieren. Ab dem 63. käme dann ja gesetzliche Rente, Betriebsrente und die private Vorsorge. Also, finanziell deutlich entspannter.

Viele Grüße

Teddy

Okay, jetzt habe ich die Argumentation verstanden. Und in der Tat ist für einen Privatier die Krankenversicherung immer ein Punkt, der besondere Beachtung verdient. Und oft ist die PKV die deutlich teurere Variante gegenüber der GKV.

Ein guter Freund von mir (PKV versichert), der allerdings den Schritt zum Privatier schon weit vor mit gewagt hat und somit auch noch viel weniger Rentenansprüche hat, als ich z.B., hat einmal seine Sorge so formuliert:

„Ich kann von Glück sprechen, wenn meine gesetzliche Rente einmal so hoch ist, dass ich meine KV davon bezahlen kann.“

Nun ja… jetzt bezahlt er sie schon Jahren aus der eigenen Tasche. Und er hätte bestimmt noch was dran machen können. Wenn er rechtzeitig gehandelt hätte. Aber nun ist es zu spät (zu alt).

Um die PKV habe ich mich bisher recht wenig gekümmert, von daher ist mein Wissen auch sehr beschränkt. Aber würde denn nicht für einen Wechsel in die GKV schon eine (kurze) der Arbeitslosigkeit reichen? Müsste man vielleicht einmal recherchieren…

Gruß, Der Privatier

Hallo Privatier,

was den Bekannten betrifft, sollte man aber auch immer bedenken, dass oft

Top-Versicherungsleistungen mit ständig abnehmenden Leistungen der GKV

verglichen werden. Bei gleicher Leistung wäre im Rentenalter wenig Unterschied

in der Prämie, da er Alternativ zur PKV freiwilliges Mitglied in der GKV

wäre, und auf sämtliche Zineinnahmen und Mieteinnahmen 15,5% Krankenbeiträge bezahlen müsste. Ich kann ihm nur empfehlen andere Tarifmöglichkeiten zu prüfen!

Rocky , Du siehst das schon richtig , meine Sichtweise ist hier genauso , jedoch habe ich das Problem , ein Langlebigkeitsrisiko abschätzen zu müssen , welches mir echt schwer fällt . Daher wäre meine Betrachtung der prozentual zu bebeitragten Beiträge die eher gewünschte Form der bebeitragung . Zumindest für das ggf. nicht abschätzbare Langlebigkeitsrisiko und das damit einhergehende Einnahmen-Ausfallrisiko ,sowie die dann damit zusammenhängende bebeitragung . Sollte dieses in der PKV möglich sein ( Meiner Kenntnis nach nicht ) , würde ich natürlich dieses dort wünschen .

Will heißen , soll ich im späteren Alter tatsächlich nochmal darauf angewiesen sein , dem Sozialstaat oder Nachwuchs zu Last zu fallen , nur weil es mir nicht möglich war vernünftige Risikoabschätzungen zu treffen ??? .

Halte ich persönlich für nicht Sinnvoll , da mein ganzes Leben überwiegend Selbstbestimmt war . Und zwar nur aufgrund des prüfen der Optionen , also Risikoabschätzung , und dann ein dementsprechendes handeln dannach .

noch eine Ergänzung zum Bekannten: nach dem 55.Lj hilft im auch die

Arbeitslosigkeit nicht mehr für eine Rückkehr. Eine Möglichkeit ist nach

dem 55.Lebensjahr evtl. eine kurzfrige Auswanderung in ein Land mit

gesetzlicher Krankenversicherungspflicht. Nachdem er dadurch mindestens

ein Jahr in deren System Mitglied ist kommt er mit dem Status Pflichtversicherter wieder nach Deutschland zurück und somit auch wieder in das gesetzliche System.

Hallo Rocky , vermutlich beschäftigst Du Dich ja schon längere Zeiten mit GKV / PKV Systemen . A) Kannst Du irgendwelche gesicherten Erkentnisse zu der Frage der rückkehr aus der PKV in die GKV hinsichtlich des 55 Lebensjahres geben ??? . Meine hier vorrangig betrachtete Handlungsweise , wäre UN Status aufgeben , ggf. Angestelltenverhältnis ( Wie lange Notwendig ??? / 2 Jahre ??? , und dieses doch bereits vor 55 notwendig ??? oder ??? ) mit einer sich dann anschließenden Voll passiv Privatier ( Also nur noch Einnahmen aus Kapital und Privat-Renten ) Einkommens Zeit , bis Lebensende , zwischenzeitlich , wird dann jedoch auch noch eine minimalste GR ca. 200,00 Euro ab Alter ??? ( noch nicht ganz feststehend wegen KVdR , 9/10 Zeit in 2 ter Lebensabschnittshälfte ) gezahlt werden . Mein zu erwartendes passives Einkommen , wird in etwa bei dem eines durchschnitts Rentners liegen ( jedoch vermutlich bereits mit 53 bis 55 wenn rebalancing stattgefunden hat ) . Also so um die 1300,00 bis 1500,00 Euro Monatlich , und wenn ich den mir umschließenden Personenkreis betrachte , wird dieses vermutlich auch außreichend sein für ein weiterhin bescheidenes Leben , da auch der sich mir umschliessenden Personenkreis teilweise eigene Einkünfte hat . Auch wäre ja die Möglichkeit gegeben , jederzeit bei Bedarf nochmal im Arbeitsverhältnis ggf. Teilzeit die schmale Rente /passive Einkünfte etwas aufzubessern ( Jedoch nicht mein eigentliches Ziel ) . Weiterhin sind Immo evt. später auch mehrere , Lastenfrei zu familiären Selbstnutzung vorhanden , somit dann hier auch kein Bedarf an Mietzahlungen mehr notwendig , NK und Rep. jedoch schon . Familienversicherung nicht möglich , da eigene passive Einkünfte ( Private Renten bereits seit langem in Bezug ) diese Grenze bereits überschreitet . B) Spannend wäre auch für mich die Frage der Sichtweise der Lohnabhängigen Beschäfftigung in zusammenhang mit der 50 Prozent Regelung in Bezug auf die Rückkehr in die GKV . Also hier soll es ja so sein , wenn ich alles richtig verstanden habe , das mindestens 50 Prozent ( also 50,1 ) des Einkommens aus Lohnabhängiger Beschäftigung kommen müssen . Somit wäre ja dann bei einen bereits vorhanden passiven Einkommen von z.B. 1000,00 Euro / Monatlich , das aus Lohnabhängiger Beschäfftigung dann mindestens 1002,00 Euro kommen müssten ??? . Oder ist hier meine Sichtweise falsch ??? . Danke schon mal im Vorraus für das Lesen und ggf. kommentieren meiner Sichtweise zu GKV/PKV LG Det

Hallo Det,

ich bin kein Krankenversicherungsspezialist, denke aber schon, dass einige Kentnisse viorhanden sind. Um hier nicht einen langen Roman zu schreiben,

verweise ich auf folgende Seiten, hier findest Du denke ich alles was

wichtig ist, auch die Länder mit gesetzlicher Krankenversicherung in

Europa.(sind ausser Deutschland und Österreich) ohnehin alle. Nur für

den Notfall, wenns gar nicht anders geht.

https://www.finanztip.de/pkv/pkv-rueckkehr-gkv/ und Gruß rocky

Danke Rocky , schon mal für diesen Hinweis der evt. kurzfristigen Auswanderung . Kann ja schon mal im Hinterkopf behalten werden .

Liegt zwar nicht in meiner Absicht , jedoch für Plan B evt. durchaus geeignet .

Welche Länder würden sich denn da mal so anbieten ??? . Leider kenne ich mich in den einzelnen Ländern und ihren Sozialsystemen nicht so gut aus , daher wäre evt. mal spannend zu erfahren , welche Länder denn gesetzliche Krankenversicherungspflichtsysteme haben , vermutlich werden das ja die Europäischen Länder Dänemark , Schweden , Niederlande mit Ihren doch teilweise sehr guten Sozialsystemen sein ?

Danke Rocky für diese Hinweise!

Ich denke, dass sind wichtige Argumente, die sich jeder Wechselwillige einmal durch den Kopf gehen lassen sollte!

Gruß, Der Privatier

Hallo Rocky,

so ein Modell gibt es in meiner Firma auch. 20 Jahre Betriebszugehörigkeit und 55 Jahre und Du kannst mit 70% des letzten Netto (allerdings ohne die sogenannten Funktionszulagen) in die Freistellung gehen. Die Firma zahlt dabei weiterhin in die Rentenkasse ein.

Sehr schönes Modell bei dem man sich aus meiner Sicht besser steht also mit einer Abfindung (auch wenn sie vglw. hoch ist).

Trifft nur leider nicht auf mich zu, weil ich noch keine 55 bin.

Viele Grüße

Teddy

Ich kann ehrlich gesagt die Diskussion GKV / PV nicht mehr ertragen.

Wer sich für die PV entscheiden hat, hat in Regel zig Jahre lang erhebliche Beiträge gespart. Da kommen durchaus 60 bis 100 TEUR Ersparnis in den Jahren zusammen eher noch mehr.

Sind die jungen und gesunden Jahren vorbei, bloss schnell in die GKV zurückkommen und Solidarität der anderen Versicherten einfordern.

Ganz toll!

Hallo Baldur , das Du die Diskussion um GKV und PV nicht mehr ertragen kannst , ist sehr bedauerlich . Deine Sichtweise ist jedoch hier sehr einseitig . Es gibt leider viele gesetzliche Regelungen , die zumindest damals , einen Verbleib in der GKV garnicht zugelassen haben . Und wenn man dann nicht ohne Versicherungsschutz dastehen wollte , hatte man keine andere Möglichkeit wie sich Privat zu versichern . Das gleiche war auch bei der Rentenversicherung und Berufunfähigkeitsversicherung notwendig . Hier hätte z.B. die Gesetzliche Rentenversicherung keine BUZ zugelassen , da Vorversicherungszeiten ( 60 Monate ) nicht erfüllt waren ( Damals wäre ich jedenfalls lieber in der GKV und GRV geblieben , war jedoch damals nicht möglich ). Und ob das System ohne Private Versicherung problemlos weiterbestehen würde , mag ich an einigen Stellen ( s.o. ) auch mal bezweifeln . Aber um z.B. keine Sozialleistungen vom Staat einfordern zu müssen , könnte es ja doch Sinnvoller sein , sich evt. VORHER Gedanken zu machen , wie man eben der Solidargemeinschaft im Alter NICHT auf der Tasche liegen muss und mit seinen passiven Einkommen auskommen kann . So würde ich das jedenfalls sehen . Zumal ich ja auch das Langlebigkeitsrisiko nicht abschätzen kann .

Hallo Baldur,

Deine erste Reaktion ist ganz normal. Ich denke man sollte bednken, dass

viele Menschen, denen es an Hand der gesetlichen Vorgaben möglich ist,in die

PKV wechseln, dies nicht wgen der Prämie tun(wenn Sie klug sind)sondern wegen des wesentlich besseren Versicherungsschutzes für die Familie. Sparen werden diese

wenig gegenüber der GKV(alle Familienmitglieder müssen seperat versichert werden),

Kommt nun, ein vom AG herbeigeführterneuer Lebensumstand zum tragen, denke ich ist es legitim, bezahlbare Alternativen ins Auge zu fassen. Ist es gerecht Abfindungen zu versteuern, Lottogewinne nicht?

Hab ich auch gedacht!?? Ich bin freiwillig geblieben.

Hallo Baldur,

ich kann Deinen Unmut verstehen. Letztendlich geht es mir darum ja auch gar nicht.

Ich will nur größtmögliche Klarheit bzgl. meiner weiteren Lebens- bzw. Berufsplanung. Und da befinde ich mich an einem Scheidepunkt und bin für jeden Ratschlag dankbar.

Wenn ich mich für den Weg als Privatier entscheide, dann wäre der Wechsel in die GKV nur eine Konsequenz. Genauso wie ich brav in der PKV bleibe und zahle, wenn ich eine Anschlussbeschäftigung finde.

Der Vollständigkeit halber sei nur erwähnt, dass die PKV ja einen durchaus substantiellen Beitrag zum Krankensystem leistet. Ohne die PKV würde das Krankensystem ca. 11 Mrd. € weniger einnehmen. Upps, da würde es einige Arztpraxen und modernere Geräte nicht geben; und zwar zum Nachteil aller.

Aber, wie schon geschrieben, das ist gar nicht mein Thema.

Viele Grüße

Teddy

Hallo Teddy, hallo rocky, coole Diskussion, die ihr hier seinerzeit geführt habt. Ich weiß natürlich nicht, ob ihr hier noch mitlest und meine Nachricht bekommt. Falls das aber der Fall sein sollte, würde ich mich sehr freuen, wenn Ihr Lust hättet und euch die Zeit nehmt, hier einmal zu berichten, wie es euch in der Zwischenzeit ergangen ist. Ich bin nämlich genau jetzt in derselben Situation. Wäre toll, von euch zu hören !! Gruß Nick

Hallo Teddy,

bitte nimm meinen Ausbruch nicht persönlich.

Das ganze System mit GKV und PKV ist total krank.

Und ich kann durchaus nachvollziehen, dass man die für finanziell bessere Methode auswählt. Aus moralischer Überzeugung zahlt niemand Unsummen mehr.

Wir beide haben die Gesetze nicht gemacht …

Ansonsten, ich habe beim Lesen auch gedacht für ei leben als Privatier klingt es zu früh aber es scheint ein Berufswechsel angesagt zu sein, auch ganz unabhängig von der finanziellen Seite.

Ich habe vor kurzem jemanden kennen gelernt, der hatte 150 leute unter sich und nun statt dessen einen Weinberg von 5 Hektar. warum nicht 🙂

Auf https://www.zinsen-berechnen.de/entnahmeplan.php habe ich einen Entnahmeplan-Rechner gefunden. Damit lässt sich mit verschiedenen Modellen rechnen, wie viel man entnehmen will und wie lange das dann reicht.

Lieber Hans-Peter Wolff,

ich erstelle momentan für mich einen ähnlichen Finanzplan und habe dazu eine Frage.

Sie haben in Ihrem Finanzplan die jährlichen Entnahmen / Kosten gemäß einer angenommenen jährlichen Inflationsrate angepasst. Das habe ich bei meinem Plan natürlich auch berücksichtigt.

Bei ihrer zweiten graphischen Darstellung sind bei Alter 100 noch 100.000 Euro vorhanden. Sind das 100.000 Euro der heutigen Kaufkraft entsprechend oder 100.000 Euro mit der Kaufkraft im Jahre 2067 (wenn Hr. Müller 100 Jahre alt ist)? Muss hier die Inflation nicht auch berücksichtigt werden, oder mache ich hier einen Denkfehler?

Inzwischen habe ich selbst die Lösung gefunden – glaube ich jedenfalls!

Herr Müller ist im Jahr 2012 45 Jahre alt.

Im Jahr 2067 – also 55 Jahre später – ist Herr Müller 100

Er hat dann noch 100.000 Euro zur Verfügung (Abbildung: Finanzplan – Grafik 2).

Die Kaufkraft ist dann allerdings bei einer jährlichen Inflation von 2,5% deutlich niedriger als 100.000 Euro – nämlich nur noch ca. 25.715 Euro. Oder liege ich falsch???

Die Wirkung der Inflation können Sie aus zwei Blickrichtungen betrachten:

* Entweder Sie gehen von einem unveränderten Kapital aus (im Beispiel: 100T€) und betrachten dazu die im Laufe der Zeit erhöhten Lebenshaltungskosten. Oder:

* Sie gehen von unveränderten Preisen aus (also: Stand heute) und betrachten dazu den im Laufe der Zeit eintretenden Kaufkraftverlust Ihres Kapitals.

Beides sind korrekte Sichtweisen und geben die Wirkung der Inflation korrekt wieder. Was Sie aber nicht machen dürfen, wäre beide Effekte gemeinsam zu betrachten! Also: Erhöhte Preise UND brechneter Kaufkraftverlust. Dann würden Sie die Inflation doppelt berechnen.

Mehr dazu auch im Beitrag: https://der-privatier.com/inflation-steigerungen-und-verluste-teil-2

Gruß, Der Privatier

Mit 100 noch 100.000 im Sparschwein – nicht schlecht. Die Kaufkraft ist allerdings deutlich weniger. Ca. 27.000 Euro bei einer Inflation von 2,5% / a.