Kap. 6.9: Dreißig Prozent mehr Rente

In den letzten Beiträgen war oft die Rede von der vorzeitigen Inanspruchnahme der Altersrente, von den Abschlägen, die damit verbunden sind und von Möglichkeiten, wie man die Abschläge mit eigenen (freiwilligen) Beiträgen ein wenig ausgleichen kann.

Im Hintergrund stand dabei auch immer die Fragestellung, wann denn nun der geschickteste Zeitpunkt für den Rentenbeginn ist. Sollte man die vorgezogene Rente in Anspruch nehmen oder besser auf das Erreichen der Regelaltersgrenze warten?

Diese Frage haben wir schon einmal in einem früheren Beitrag („Früher oder später in Rente“) betrachtet, allerdings haben wir damals eine weitere Variante zunächst nicht berücksichtigt: Nämlich das Hinausschieben des Rentenbeginns auf einen späteren Zeitpunkt (also nach dem Erreichen der Regelaltersgrenze).

Im heutigen Beitrag möchte ich noch einmal alle drei Varianten untersuchen und dabei das Hinausschieben etwas näher betrachten.

=> Per Abfindung in den Ruhestand

Mit: Steuern, Arbeitsagentur, Krankenkasse, Rente

Den Rentenbeginn hinausschieben ?

Warum sollte man überhaupt auf die Idee kommen, die Rente hinauszuschieben?

Nun – ganz einfach: Wer seine Rente vorzeitig in Anspruch nimmt, muss Abschläge in Kauf nehmen. Wer seine Rente aber später beantragt, bekommt dafür Zuschläge. Und die sind sogar höher als die Abschläge!

In Zahlen: Eine vorzeitige Rente wird mit Abschlägen von 0,3% pro Monat „bestraft“. Wer hingegen noch abwartet (über die Regelaltersgrenze hinaus), kann sich über einen Zuschlag von 0,5% pro Monat freuen. Das sind immerhin 6% pro Jahr und wer sich 5 Jahre Zeit lässt, kann seine Rente immerhin um 30% erhöhen. Das lohnt sich schon.

Lohnt es sich wirklich?

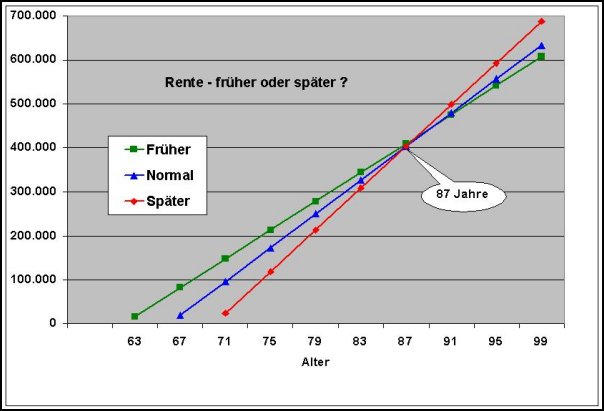

Ich habe dazu einmal die Summe aller Rentenzahlungen, die man so im Laufe der Jahre bekommt, für alle drei Varianten anhand eines Beispiels ausgerechnet und im folgenden Diagramm dargestellt.

Das Beispiel geht von einer Regel-Altersrente mit 67 Jahren und einer Rente von 1.600 Euro im Monat aus. Wird diese Rente schon mit 63 Jahren beansprucht, muss man mit Abschlägen von 48 Monaten*0,3% = 14,4% rechnen. Dann bleiben noch ca. 1.370 Euro pro Monat übrig. Was über die Jahre dabei zusammenkommt, zeigt die flachere, grüne Gerade.

Die „normale“ Rente mit 67 Jahren wird mit der blauen Geraden dargestellt. Und wie die Summen aussehen, wenn man noch vier Jahre wartet, zeigt dann die rote Gerade. Wer nämlich noch vier Jahre wartet, bekommt Zuschläge in Höhe von 48 Monate * 0,5% = 24%, oder 1.984 Euro pro Monat.

Wie man deutlich sieht, beginnen die Zahlungen zu unterschiedlichen Zeiten, nämlich mit 63, 67 bzw. 71 Jahren. Und die Geraden steigen unterschiedlich steil an. Das liegt daran, dass die Renten unterschiedlich hoch ausfallen.

Das Wichtigste an dieser Darstellung ist aber der Punkt, wo sich die Geraden treffen. Dort ist nämlich das Alter erreicht, bei dem sich die Wahl einer höheren Rente gelohnt hätte.

Für die mathematisch Interessierten sei noch erwähnt, dass der Punkt, an dem sich die Geraden schneiden, unabhängig von der Höhe der Rente ist. Es spielt also keine Rolle, ob man (wie im Beispiel angenommen) 1.600€/Monat bekommt, oder mehr oder weniger: Der Schnittpunkt liegt immer in etwa bei 87 Jahren.

Der Schnittpunkt verschiebt sich allerdings, wenn man nicht von den Varianten 63, 67, und 71 Jahren ausgeht, sondern mit anderen Altersgrenzen (und damit mit anderen Zu- und Abschlägen) rechnet. Die Tendenz bleibt aber immer dieselbe und die lautet: Man muss schon ziemlich alt werden, damit sich das Aufschieben der Rente lohnt.

=> Einkünfte, Einnahmen und Einkommen

Wichtig für das Verständnis von Steuerfragen

Und – wie schon im ersten Beitrag über den günstigsten Rentenbeginn gesagt, muss auch hier wieder jeder für sich selbst beurteilen, welche Schlüsse er aus diesen Überlegung für sich selber zieht.

Ich selber habe mich aufgrund dieser Überlegungen jedenfalls für den frühest möglichen Beginn entschieden.

Das hatte allerdings neben der oben betrachteten Gesamtsumme der insgesamt fliessenden Rentenzahlungen noch einen weiteren Grund: Ich bin einfach davon ausgegangen, dass ich die (frühen) Rentenzahlungen auch dazu benötige, um mein Kapital nicht zu sehr aufzubrauchen. Denn weniger Kapital bedeutet auch weniger Kapital-Einkünfte.

Mit einer „Annahme“ sollte es aber nicht getan sein. Besser man schaut sich solche Effekte einmal anhand eines Finanzplans an. Und genau das werde ich dann im nächsten Beitrag einmal untersuchen: Wie sich der Rentenbeginn im Finanzplan auswirkt.

Bei Fragen, Kritik oder Anmerkungen bitte die Kommentarfunktion benutzen.

Hallo und frohes neues Jahr!

Ich lese diesen Blog schon eine Weile sehr gerne, und auch wenn es bei mir wohl noch etwas dauert, finde ich das Thema Rente sehr spannend.

Zu dem heutigen Beitrag kann ich mir aber eine Bemerkung nicht verkneifen:

Die Annahme, dass sich die Höhe der Rente ausschließlich duch die Ab- bzw. Zuschläge verändert vernachlässigt, dass ein Erwerbstätiger in dieser Zeit auch einen zusätzlichen Rentenanspruch erwirbt. Und dieser ist auf Grund des mit zunehmendem Alter eher steigenden Einkommens sicher nicht unerheblich. So können jedes Jahr bis zu zwei Entgeltpunkte mehr Rentenanspruch „erarbeitet“ werden. Das entspricht (bis zu) 56,28€ mehr Rente im Monat für jedes Jahr, das man länger arbeitet.

Auf die oben genannten Zahlen angewendet (und angenommen mit 67 wird der Anspruch von 1600€ Rente erworben) würde das bedeuten:

Rente mit 63: Rentenanspruch = 1374.88€ abzüglich der Abschläge = 1176,90€

Rente mit 67: wie oben angegeben 1600€

Rente mit 71: Rentenanspruch = 1825,12€ zuzüglich der Zuschläge = 2263,15€

In diesem Beispiel würde sich der spätere Renteneintritt (finanziell) deutlich vor dem 80. Geburtstag lohnen.

Natürlich kann man die Rechnung nicht so pauschal stehen lassen, denn jemand, der bis zu seinem 67. Lebensjahr einen Rentenanspruch in Höhe von 1600€ erwirbt liegt üblicherweise nicht oberhalb der Beitragsbemessungsgrenze zur Rente.

Allerdings sollte man die Rentenansprüche, die man so erwirbt, nicht gänzlich aus der Betrachtung heraus lassen.

Mich würde noch interessieren, ob man auch als Bezieher von Arbeitslosengeld ebenfalls einen späteren Renteneintritt wählen, und damit seine Rente möglicherweise noch über den Hartz4-Satz heben kann.

Ich freue mich auf weitere spannende Beiträge zu diesem und anderen Themen.

Gruß,

David

Hallo David und auch von meiner Seite ein frohes neues Jahr.

Natürlich ist der Hinweis sehr richtig, dass ein Erwerbstätiger in der Zeit bis zur Rente (bis 63, bis 67 oder auch noch später) selbstverständlich weitere Entgeltpunkte sammelt, die seine Rente erhöhen.

Leider vergesse ich oft zu erwähnen, dass ich solche Vergleiche, wie ich sie im obigen Beitrag gemacht habe, immer aus der Sicht eines Privatiers mache, d.h. wenn ohnehin klar ist, dass eine nichtselbständige Beschäftigung nicht (mehr) in Frage kommt.

D.h. es geht bei mir nicht um die Frage: „Länger oder kürzer arbeiten?“ sondern um die Frage: „Ohne Arbeit früher oder später in Rente?“.

Das soll aber nicht ausschliessen, dass auch ein Privatier vielleicht nebenbei (auch parallel zur Rente) vielleicht noch ein paar Nebeneinkünfte haben könnte. Fast selbstverständlich ist dies bei Kapitaleinkünften oder auch bei Einkünften aus Vermietung und Verpachtung. Aber durchaus auch gewerbliche oder freiberufliche Tätigkeiten. Aber eben in der Regel keine, die die Rente erhöhen.

Trotzdem noch einmal Danke für den Hinweis. Denn eines ist sicher klar: Wer länger arbeitet, hat auch eine höhere Rente. Aber hier auszurechnen, ob sich das „lohnt“, ist wohl mehr als schwierig. Hier spielen doch eine Menge persönlicher, individueller Faktoren eine Rolle und anhand welcher Kriterien wollte man diese Frage auch beantworten?

Zur Frage der Rente und Nebenverdienste (egal ob selbständig oder nicht) werde ich in Kürze übrigens auch noch ein paar Beiträge veröffentlichen. Auch dieses Thema ist nicht uninteressant und auch ich habe es gerade erst gelernt und es hat meine bisherigen Überlegungen doch etwas ins Schwanken gebracht…

Bis dahin, Der Privatier

Hallo Peter,

auch von mir an dieser Stelle ein frohes und gesundes neues Jahr!

Zu Deiner Rechnung: interessant, dass sich alle 3 Linien beim Alter von 87 Jahren schneiden. Da hat ja mal wirklich jemand gerechnet bei der RV, statt mit dem Füllhorn der Politik ausgeschüttet. Womit ich aber noch Schwierigkeiten habe: wie sieht die Betrachtung nach Inflation aus?

Bekanntlich haben 1000€ zum Alter 63 eine höhere Kaufkraft als 1000€ zum Alter 71. Andererseits steigen die Rentenauszahlungen (und Rentenansprüche) mit einer gewissen niedrigen Rate p.a. entsprechend der Lohnentwicklung, die in den letzen 10+ Jahren leicht unterhalb der Inflationsrate gelegen hat. Ich habe es nicht berechnet, vielleicht kannst Du es, aber spricht das nicht auch dafür, möglichst mit 63 in Rente zu gehen?

Grüße

Covacoro

Hallo Covacoro,

auch für Dich noch einmal alles Gute zum neuen Jahr !

Vorab eine kurze Klarstellung: Der Schnittpunkt der oben gezeigten Geraden liegt nur bei den angenommenen Daten für Regelaltersgrenze und Rentenstart bei 87 Jahren.

Wenn ich z.B. meine eigenen Daten nehme (Regelalterszeit nicht 67 Jahre, sondern 65+9) verschiebt sich dieser Punkt. Allerdings noch weiter nach hinten, Richtung 89 Jahre.

Halte ich aber auch nicht für so wichtig. Interessant ist die Tendenz – und die ist mehr als eindeutig: Man muss schon ziemlich alt werden, damit sich eine späte Rente lohnen soll.

Und natürlich hast Du vollkommen Recht mit Deiner Überlegung hinsichtlich Einfluss von Inflation einerseits und Rentenanpassungen andererseits. Könnte man sicher auch einmal ausrechnen, aber ich bin mir sicher, dass auch diese Effekte nicht grundsätzlich etwas ändern werden.

Im kommenden Beitrag werde ich ja die verschiedenen Renten-Startzeitpunkte einmal in meinen Finanzplan einarbeiten. Dort sind sowohl Rentensteigerung, als auch Inflation berücksichtigt. Allerdings ist dort die Betrachtungsweise eine etwas andere. In meinem Finanzplan geht es ja mehr darum, den Einfluss der unterschiedlichen Faktoren (Einnahmen, Ausgaben, etc.) über den Verlauf der kommenden Jahre zu prognostizieren.

Dem Beitrag fehlt noch der letzte Schliff, aber so viel sei hier schon einmal verraten: Auch aus dieser Sicht gibt es keinen Grund, die Rente nicht so früh wie möglich anzutreten.

Allerdings gibt es einen anderen Grund, der noch einmal zum Nachdenken anregen sollte: Die Hinzuverdienstgrenzen.

Das Thema ist etwas umfangreicher und ich werde in Kürze hier noch einiges dazu schreiben.

Bis dahin, Der Privatier

Danke für die Antwort, wir sind gespannt.

Aufzuschieben für dreißig Prozent mehr ist also zu kurz gedacht.

Aber sicher soll der Titel auch neue Leser anlocken 🙂

Hallo,

vlt. habe ich es auch in deinen Einträgen überlesen, übersehen, ich erachte auch die Besteuerung der Renten als sehr wichtig. Hängt die prozentuale Anrechnung der Rente für die Besteuerung vom Alter ab an dem man im Regelfall in Rente geht (67) oder vom Zeitpunkt an dem man die Rente abruft(oberer Fall 72). Mit Renteneintritt 72 wird ein höherer Anteil der Rente steuerpflichtig, also hätte man höhere Steuern zu zahlen, ginge man früher in Rente 63, fielen zwar Rentenabschläge an, dafür ist die % Anrechnung der Rente für die Steuer auch geringer?

VG

Michael

Michael schrieb: „…ich erachte auch die Besteuerung der Renten als sehr wichtig.“

Sehr richtiger Hinweis! Ich habe in meinen bisherigen Betrachtungen tatsächlich immer nur die Brutto-Renten betrachtet, aber natürlich ist es für den Bezieher der Rente wichtiger, was ihm am Ende übrig bleibt. Und darum werde ich, sobald ich hier mit dem Thema „Hinzuverdienst“ fertig bin, auch noch ein paar Beiträge zur Steuer veröffentlichen. Also: schon bald.

Soviel schon einmal vorweg: Die Überlegung, dass ein früher Rentenbeginn zwar weniger Rente bedeutet, aber eben auch einen geringeren Steuersatz nach sich zieht, ist völlig richtig. Dieser wird nämlich bei Rentenbeginn einmalig (und dann für den Rest des Lebens) festgesetzt. Und er hängt einfach nur vom aktuellen Kalenderjahr ab: 2005 waren 50% zu versteuern, ab da jedes Jahr 2% mehr bis 2020 (dann sind es 80%), dann jeweils nur noch 1% mehr pro Jahr bis 2040. Ab dann müssen die Renten zu 100% versteuert werden.

Mehr zum Thema Steuern dann in einem der folgenden Beiträge.

Gruß, Der Privatier

Peter , dieses ist leider falsch , bei den GRV und Rürup Renten zwar richtig , bei den privaten RV ist jedoch immernoch eine Ertragsanteilsversteuerung gegeben . Also vor Alterseinkünftegesetz Neuordnung 2004 , immer bei allen Renten Ertragsanteilsversteuerung . Dieses ist 2004 (Wie von mir gewünscht) geändert worden , jedoch nur für die GRV und Gesetzlich geförderten . Für die vorher in Bezug gegangenen PRIVATEN Rentenversicherungen , hat sich jedoch ( zufälligerweise HAHAHA ) der Ertragsanteil ( Warum sollte man sich sonst um sowas kümmern ) sogar noch etwas vergünstigt . Und das Hr.Rürup der Erfinder gleichnamiger Rente ist , möchte ich auch mal stark bezweifeln . LG Det

Na, sei mal nicht so streng mit mir, Det!

Die Aussagen sind nicht „falsch“ – sie sind höchstens vielleicht „unvollständig“.

Weil sie die privaten RV (insbesondere die Fälle vor 2004) nicht berücksichtigen. Okay – mag sein. Aber auch wenn ich es nicht bei jedem Kommentar dazu schreiben kann: Ich spreche hier ausschließlich über die gesetzliche Rentenversicherung (nachzulesen in der Überschrift dieses Kapitels und im ersten Beitrag zu diesem Thema. Dort habe ich es sogar noch weiter eingeschränkt: Es geht nur um die gesetzl. Alters-Rente.

Aber trotzdem Danke für Deinen Hinweis! Ich bin sicher, dass es auch einige Leser gibt, die eine private Rentenversicherung haben und die diesen Hinweis gut gebrauchen können.

Gruß, Der Privatier

Peter , auch bei den GRV geht es um eine Ertragsanteilsversteuerung , diese wird jedoch von 2004 ( ab 2005 beginnend ) an , von der vorgelagerten auf die nachgelagerte versteuerung verschoben .

Jedoch was viele überhaupt nicht auf den Schirm haben , nachträglich !.

Dieses hat Vorteile bei den Vermögensaufbau ( Kapitalstockaufbau ) der noch später in Rente gehenden Generationen ( Wenn denn die Ansparphase auch genutzt werden kann und auch genutzt wird ! ) , Nachteile bei den bereits versteuerten Kapitalstock Einzahlungen die ab 2005 in Rentenbezug gegangenen oder noch gehen werden . Daher ist hier ein Kompromiss gewählt worden , um die jüngeren Generationen zu entlasten ,

und die älteren Generationen nicht zu stark zu belasten . Aber hier hat jemand auch darauf gebaut , das sich zukünftige Generationen verstärkt um die WICHTIGKEIT der Privaten Vorsorge kümmern , da eine Unterlassung ansonsten zwangsläufig in die Altersarmut führen wird .

Leider ist dieses bei vielen scheinbar immer noch nicht angekommen.

Daher sind solche Seiten wie hier bei Dir auch sehr wichtig , und man kann dann nur hoffen das auch jüngere den Weg hierher finden werden ! .

In den USA z.B. gibt es pro Person einen Kapitalstock – Freibetrag welcher bis ca. 400k aufgefüllt werden kann , ohne Steuern auszulösen.

D.h. auch hier ist der Kapitalstockaufbau begünstigt . Ob jemand jedoch in der Lage und auch willens ist dieses zu nutzen , ist jedoch immer noch eine zweite Frage . LG Det

Erst einmal Hallo und ganz dickes Lob für diese äußerst informative Seite.

Auch ich bin seit dem 3.1.2014 zum „mini-Privatier“ mit jetzt 57 1/2 Jahren mutiert und bin (immer noch) sehr zufrieden mit mmeiner Entscheidung.

Ein kleiner Schönheitsfehler ist mir im o.a. Beispiel aufgefallen.

Bei einer ausgewiesenen Rente mit 67 von 1600€ erhält man mit 63 nicht einfach nur 14,4% weniger von der 67er Rente. Es sind vielmehr 14,4% von der um 4Jahre minderangesparten reduzierten 67er Rente. Will heißen: Es fehlen 4jahre Rnetenpunkte.

Beispiel: Bei gutem Gehalt werden pro Jahr 2 RP erwirtschaftet. Das entspricht in 4 Jahren 8RP * 28,14€ = 225,12€ Rente. Also ergibt sich die Rente mit 63 aus (1600 – 225) – 14,4% = 1177€

Den allermeisten „Frührentern“ ist diese Verfahrensweise der BfA leider nicht bewußt.

…Viele Grüße…

Danke schön für das „dicke Lob“ und vor allen Dingen „Herzlichen Glückwunsch“ zum Privatier!

Es würde mich natürlich freuen, wenn ich hier mit meinen Erfahrungen noch das ein oder andere zum Gelingen oder zur Optimierung des Privatier-Status beitragen könnte.

Aber nun zur Frage bzw. zur Anmerkung:

Der Hinweis auf die fehlenden Rentenpunkte durch die verkürzte Einzahlung ist natürlich richtig. Und vielleicht ist es tatsächlich nicht allen „Frührentnern“ klar. Insofern auch dafür noch einmal „Danke“ für den Hinweis.

Allerdings war das nicht die Fragestellung, die ich im obigen Beitrag beantworten wollte. Es ging hier nicht um Frage, ob es besser/sinnvoller ist „bis 63 oder bis 67 (oder noch länger) zu arbeiten“ und damit weitere RP einzusammeln. Das ist sicher auch interessant zu fragen, war aber nicht meine Fragestellung.

Bei meiner Ausgangslage war von vorneherein klar, dass keine weiteren Rentenpunkte mehr gesammelt werden sollten und dass der Anspruch auf Rente (mehr oder weniger) bereits heute fest steht. Von dieser Ausgangslage aus war dann die Frage, ob es sinnvoll/besser ist, „die Rente mit 63 oder 67 zu beziehen„.

Letztlich ist der Einwand so ähnlich wie der von David und insofern fällt auch meine Antwort ähnlich aus.

Trotzdem „Danke“ für das aufmerksame Lesen und den Einwand. Nur so werden die vielen Facetten hoffentlich allen Lesern deutlich.

Gruß, Der Privatier

Hallo Privatier,

wie mir scheint, hast Du für Dich schon beschlossen, die Rente so früh wie möglich zu nehmen, getreu dem Motto: Was man hat, das hat man ;-)! Auch die Folgeartikel gehen ja in die gleiche Richtung. Für mich ist das aber alles noch nicht ganz so klar, wie es hier scheint. Ich denke, man darf bei der Break-Even-Diskussion noch nicht aufhören und muss in der Betrachtung noch das enthaltene Risiko des Gesamtkonzepts berücksichtigen und damit insbesondere, aus welchen Anlagen der Rentner/Privatier zu welchem Zeitpunkt seinen Lebensunterhalt bestreitet.

Ich habe jetzt nicht mehr alle Deine Beiträge von Dir im Kopf, daher mutmaße ich hier mal, dass Du neben

a) der gesetzlichen Rente (und Riester-/Rürup-Renten)

das Gros der Einkünfte aus Wertpapieranlagen beziehst, d.h. vor allem aus

b) Aktien(-fonds) und

c) Renten(-fonds) oder analogen Anlageformen wie Festgeld.

Wenn Du nun zu einem frühen Zeitpunkt die Rente beziehst, vermeidest Du, frühzeitig die Anlagen b) und c) deutlich anrühren zu müssen. Im Vergleich zu der umgekehrten Strategie, die Rentenzahlung hinauszuzögern, setzt Du aber im Alter vermehrt darauf, dass Deine langfristigen Anlagen b) und c) tatsächlich die gewünschte Rendite bringen. Du machst Dich mehr vom Kapitalmarkt abhängig (und weniger vom Rentensystem).

Nun zu meinem eigentlichen Punkt: Mir fehlt in den Betrachtungen noch der Aspekt schwankender Marktrenditen und deren Auswirkung auf Dein Gesamtkapital. Die Annahme über Durchschnittsrenditen hilft im realen Entnahmefall nämlich wenig. Da Du ja regelmäßig Kapital entnehmen musst, hast Du so etwas wie einen umgekehrten Cost-Average-Effekt („Sequence of return risk“), d.h. in Phasen schlechter Aktienmärkte müsstest Du im Verhältnis mehr Anteile verkaufen als in guten Marktphasen. Da hilft es auch wenig, wenn später die Kurse wieder deutlicher steigen – die Anteile, die die Mehrverkäufe wieder kompensieren könnten, sind schon verkauft.

Ganz plakativ ist es halt einfach ein Unterschied, ob die Reihenfolge der Marktrenditen +25%, +10%, 0%, -5%, -20% oder eben umgekehrt -20%, -5%, 0%, +10%, +25% ist. Gute Renditen am Ende helfen weniger als am Anfang, wenn das Vermögen noch maximal groß ist. (In der Sparphase ist es umgekehrt.)

Je schwankungsärmer Dein Portfolio aus den Anlagen b) und c) ist, desto weniger fällt das ganze natürlich ins Gewicht.

Die gesetzliche Rente schwankt da weniger und hat dieses SOR-Risiko nicht. (Die gesetzliche Rente hat andere Risiken, ich weiß.)

Bei der Methode „Rente so früh wie möglich“ ist es wichtig, dass die restlichen Anlagen b) und c) langfristig „funktionieren“, d.h. dass die Zielrendite dauerhaft erreicht wird. Bei der alternativen Methode hingegen verzehrt man relativ früh einen größeren Teil seines Depot, ist aber im hohen Alter nicht mehr so sehr so stark von den schwankenden Marktrenditen abhängig, da man mehr auf den beständigen Rentenstrom setzt.

Bei dem von Dir angegebenen Finanzplan https://der-privatier.com/kap-6-10-der-rentenbeginn-im-finanzplan/ erkennt man ja recht deutlich, dass die Unterschiede im Gesamtkapital von anfänglich <=20% auf wenige Prozentpunkte im Alter schmilzen. Gerade im hohen Alter ist es aber vielleicht am wichtigsten, dass Anlagen besonders "einfach" sind. Dann könnte es besser sein, man hat auf der einen Seite weniger Risiko im Vermögensstrom und muss sich zudem nicht mit einem Wertpapierdepot herumzuschlagen, um die benötigten Renditen zu erwirtschaften.

Natürlich spielt in die gesamte Diskussion auch noch das Thema "Erbschaft", Witwenrente usw. hinein und ist daher sehr persönlich. Alleinstehenden ist es vielleicht eher egal, ob nach dem Tod noch Geld vererbt werden kann. Daher gibt es hier wohl auch keine allgemeingültige Antwort auf die Frage, aus welchen Anlagen man vorwiegend den Lebensabend bestreiten will. (Statt eines Wertpapierdepots gäbe es ja auch noch die Möglichkeit einer Sofort-Rente.)

Für mich ist die Entscheidung daher noch nicht so klar, wie es ein Schnittpunkt dreier Linien und dem Vergleich mit dem durchschnittlichen Lebensalter vielleicht erscheinen lässt. Wichtig ist für mich immer der Worst-Case und nicht der Average-Case – schließlich ist mein Leben ja ein Unikat aus dem reichhaltigen Strauß der Möglichkeiten.

Ich kann mir vorstellen, dass Du, lieber Privater, ein eher konservatives Depot im Ruhestand managen willst, dann sind viele meiner Gedanken natürlich weniger relevant, aber mir scheint, dass der eine oder andere Deiner Leser eher mutiger gedenkt zu investieren – dann könnte ein Verschieben der Rente doch wieder interessanter werden.

Liebe Grüße

Dummerchen

Hallo Dummerchen,

vielen Dank für diesen sehr ausführlichen und gut durchdachten Kommentar!

Und ich kann Dir nur in allen Punkten völlig Recht geben. Insofern sind Deine Bedenken sicher ein wichtiger Beitrag für alle, die hier mitlesen und sich ähnliche Gedanken machen.

Ich kann (und will) Deinen Überlegungen daher auch gar nichts entgegenhalten – weil sie einfach richtig sind.

Aber ich denke, was uns beide bei unseren Überlegungen und den daraus folgenden Entscheidungen unterscheidet, ist das Maß der Risiko-Akzeptanz.

Mir ist sehr wohl bewusst, dass meine Zukunftsprojektionen eine ganze Reihe von Unwägbarkeiten enthalten. Das fängt mit der jeweiligen Inflationsrate an, geht über zukünftig erzielbare Marktrenditen und hört bei Änderungen an Steuern und anderen Gesetzen noch lange nicht auf.

Allerdings habe ich für mich entschieden, dass ich diese Tatsache akzeptiere und ein gewisses Maß an Unsicherheit in Kauf nehme.

Und es ist sicher auch noch eine Frage, in welcher Form man zukünftige und daher unsichere Entwicklungen in einen Finanzplan einarbeitet. Mir reicht es dabei, wenn ich einen aktuellen Erfahrungs- oder Durchschnittswert mit einem Sicherheitsabstand versehe und beides ständig den aktuellen, tatsächlichen Werten anpasse.

Zwei Beispiele: Ich habe in den letzten beiden Jahren eine Bruttorendite auf mein gesamtes Kapital von knapp unter 5% (im Schnitt) erreicht. Dennoch rechne ich in meinem Finanzplan nur mit 2,5 bis 3%. Ähnlich bei der Inflation: Obwohl man monatlich das Gefühl hat, die Inflationsraten sinken immer weiter (momentan bei ca. 1%), rechne ich immer noch mit 2%.

Und wenn sich die Zahlen ändern, werde ich sie anpassen.

Für mich ist diese Form, ein gewisses Maß an Risiko zu berücksichtigen, in Ordnung. Für andere mag dies zu oberflächlich sein. Hier müsste dann ggfs. über ein ausgefeilteres Konzeot nachgedacht werden.

Ich gebe allerdings gerne zu, dass ich mich damals (bei Erstellung meines Finanzplans) wie heute kaum in der Lage sehe, z.B. den Einfluss von schwankenden Marktrenditen mit dem von Dir geschilderten „SOR“-Effektes in geeignter Weise in eine Zukunftsprojektion einfliessen zu lassen.

Ich bleibe daher bei der zu Beginn meines Kapitels über den Finanzplan aufgestellten Behauptung: „Man kann nicht alles berechnen“ und werde für mich persönlich ein gewisses Restrisiko in Kauf nehmen.

Das bedeutet aber keinesfalls, dass ich Deine Überlegungen für falsch oder übertrieben halte. Ich denke nur, dass wir das Risiko anders betrachten.

Danke und Deinen Beitrag und schönen Gruß,

Der Privatier

Hallo Privatier,

ich denke gar nicht, dass unsere Risikoakzeptanz so unterschiedlich ist. Ich habe mit meinem Beitrag auch gar nicht sagen wollen, dass ich in Deiner Lage nicht zu den gleichen Schlussfolgerungen gekommen wäre.

Ganz im Gegenteil – Deine eingeplanten Sicherheitsmargen zeigen ja, dass Du nicht Spitz-auf-Knopf geplant hast und Dir Spielraum bewahrt hast. (Unsere beruflichen und örtlichen Lebensläufe ähneln sich übrigens frappierend – Du bist mir allerdings einige Lebensjahre voraus. Daher ist mir die zugrundeliegende Ingenieur-Denke „Man kann nicht alles berechnen“ nicht unsympathisch. Insbesondere die Zukunft zu berechnen, ist aber auch ein besonders schwieriges Unterfangen ;-).)

Ich wollte auch keine Gegenposition einnehmen, sondern nur die Diskussion um weitere Aspekte und Denkanstöße bereichern. Ich selbst habe ja noch ein paar Jahre länger Zeit, um mir Gedanken zu machen, wie ich vorgehen würde, wenn sich die Frage überhaupt stellen wird.

LG,

Dummerchen

Tja – wie schon (angeblich) Nils Bohr gesagt haben soll:

„Prognosen sind schwierig, besonders wenn sie die Zukunft betreffen.“

Was den Rentenbeginn angeht, bin ich auch noch nicht so 100%ig entschlossen, aber die Tendenz geht schon deutlich in Richtung: „Alles so früh wie möglich“.

Was mir da schon etwas mehr Gedanken macht, ist das ebenfalls von Dir angesprochene Problem des Managements der finanziellen Angelegenheiten im fortgeschrittenen Alter. Alleine unsere Rentenzahlungen werden sich aus sechs (z.T. recht kleinen) Einzelpositionen zusammensetzen. Bei aktuell vier WP-Depots. Irgendwann verliere ich da den Überblick…

Da gibt es noch Optimierungsbedarf!

Gruß, Der Privatier

Hallo Dummerchen

dieser Punkt (SOR) hat mich zum Nachdenken gebracht, denn jeder der sein Kapital

verzehren muss ist davon betroffen 🙁

Vlt. sollte man bei einer Rendite die kleiner als die Zielrendite ist

weniger als geplant aus dem volatilen Aktientopf entnehmen und dafür mehr

aus dem Festgeld- Anleihentopf.

Aber was ist bspw. wenn man aufgrund einer Erkrankung einer größere Summe benötigt?

Das könnte ja bedeuten, dass man mit zunehmendem Alter und bei einer längeren Baisse einen immer höheren Aktienanteil aufbaut. Irgendwie kann das nicht wünschenswert sein und ich glaube auch nicht dass das für den Blutdruck und die Lebensfreude gut ist 🙂

Vlt. muss man doch vor Beginn der Auszahlphase den Anteil von Aktien und ähnlichem reduzieren oder bereits während der Ansparphase ins geringere Risiko umschichten.

Nachdenkliche Grüße

Hallo Michael,

schön, dass ich mit meinem Kommentar einen Denkanstoß geben konnte. Es gibt sicher verschiedene Möglichkeiten, wie man damit umgehen kann, wenn die Kurse an der Börse purzeln. So würde ich – wenn ich rein auf ein Wertpapierdepot im Alter setzen würde – vermutlich auch den Anleihen-/festverzinslichen Anteil reduzieren und damit quasi ein Rebalancing vornehmen. Spätestens wenn aber der Punkt erreicht ist, an dem ich auch die Aktien im Aktientief verkaufen müsste, stecke ich in der SOR-Falle. Es macht daher vielleicht auch Sinn, in den Jahren kurz vor und nach Renteneintritt den Risikoanteil zu reduzieren, da dann auftretende Kursrutsche (->2008 vs. 2009) besonders weh tun, wenn man an absolut gesehen das größte Sparvermögen hat.

Zudem könnte man auch zumindest einen Teil des Geldes in eine Sofort-Rente investieren – diese kennt nur einen festen Auszahlungsbetrag und damit kein SOR-Risiko. Über das Versichertenkollektiv kann die Rendite auch höher als der Zins eines festverzinslichen Anlage sein. Allerdings macht man sich natürlich vom Fortbestehen des Versicherungsunternehmens abhängig. Auch nicht schön.

Tja, idealerweise hat man soviel Geld zusammnegespart, dass es ausreicht um von den bescheidenen Renditen von möglichst sicheren Staatsanleihen/Sparbriefe leben zu können 🙂 – aber wer kann das schon als „Frührentner“/Privatier?

Alles nicht so leicht, wenn man aus schwankenden Anlageklassen, nichtschwankende Zahlungsströme generieren will.

LG,

Dummerchen

Das SOR-Risiko war für mich der Grund, weshalb ich so etwas wie eine „laufende“ Verzinsung meines Depots jetzt im Blick habe und ausrechne. Einfließen a) die Kuponzahlungen von Anleihen und b) die konservativ geschätzten erwarteten Dividenden je Aktie. Die Anpassung der Zahlen erfolgt 1x jährlich und durch die Diversifikation auf mehrere Titel kann ein Dividen- oder Kuponausfall bei einer Aktie/Anleihe zwar ärgerlich sein, aber nicht die Größenordnung der Summe verschieben.

Der Vorteil ist aus meiner Sicht: damit kann ich abschätzen, wieviel % meiner jährlichen Ausgaben bereits abgedeckt sind und inwieweit Kursgewinne nötig wären, ob (temporäre) Kursverluste ein Risiko für den Plan darstellen bzw. wann und ob Verkäufe notwendig werden. Mein Ziel ist es letztendlich, antizyklisch zu handeln, d.h. Verkäufe vorzunehmen, wenn ich mein Renditeziel übererfüllt habe und ggf. auch neue Käufe nach einer starken Korrektur. Daher würde ich ggf. auch Anleihen verkaufen, wenn vorher Aktien gefallen sind, um a) wieder die gleiche Aufteilung Aktien/Anleihen im Depot zu haben und b) nicht genau dann die Stücke aus der Hand zu geben, die vielleicht in den Folgejahren besonders stark sich erholen.

Covacoro

@All:

Ich denke, die letzten Kommentare stimmen darin überein, dass es angeraten ist, mit zunehmenden Alter und ggfs. als Privatier das Risiko im WP-Depot zu reduzieren und sich intensive Gedanken über die Verteilung der Risiken und der Geldströme zu machen.

Da dies scheinbar unstrittig ist, will ich darauf hier auch nicht näher eingehen. Ich werde in einem späteren Kapitel meine Überlegungen dazu noch einmal etwas ausführlicher darlegen.

Ich möchte aber noch einmal auf die Ausgangfrage (Rente früher oder später?) und den Hinweis von „Dummerchen“ auf das bestehende SOR-Risiko eingehen.

Wenn ich es richtig verstanden habe, war das SOR-Risiko aus Sicht von „Dummerchen“ ein Argument FÜR einen späteren Rentenbeginn. Weil dadurch die Rente höher ist, die Kapitalerträge im Verhältnis niedriger sind und der SOR-Effekt weniger stark ins Gewicht fällt.

Nun – ich sehe es eher anders herum: Eine Verschiebung des Rentenbeginns von 63 Jahren auf z.B. 70 Jahre würde für mich eine Verlängerung der Zeit ohne Rente von derzeit 7 Jahren (von 56-63) auf das Doppelte, nämlich 14 Jahre (56-70) bedeuten.

In dieser Zeit ist aber mein Vermögen am größten und da ich keine Rente bekomme, zu 100% und in voller Höhe dem SOR-Risiko ausgesetzt. Jedes Jahr, mit dem ich eher Rente beziehe, verringert dieses Risiko dramatisch, da ich dann nur noch etwa zur Hälfte auf meine Kapitalerträge angewiesen bin.

Für mich sehe ich das größte Risiko JETZT im Augenblick und je eher ich die Rente beantrage, desto eher reduziere ich dieses Risiko.

Auch dies als weiterer Gedankenanstoß zum Nachdenken…

Gruß, Der Privatier

Hallo Privatier,

ich fürchte so pauschal lässt sich das Thema SOR-Risiko leider nicht beantworten. Ich maße mir auch nicht an, dies ohne konkrete Rechnungen tun zu können – ich bin einfach noch viel zu weit von diesem Thema entfernt, um mich wirklich intensiv in die Materie einarbeiten zu wollen. Da hast Du u.a. mit Deinen Finanzplan viel konkretere Zahlen vorliegen und kennst Deine Situation daher auch viel besser.

Insbesondere die Frage, wieviel Prozent der im Finanzplan angesetzten Kosten unbedingt abdeckt werden MÜSSEN und wieviel Prozent „Luxus“ oder „nice to have“ sind, auf den man zur Not (sprich, wenn die Anlagen dem Anleger einen Strich durch die Rechnung machen) auch verzichten kann, kannst nur Du beantworten.

Wenn z.B. die Rente mit 63 schon die Basiskosten deckt, würde mir das SOR-Risiko nur wenig Kummer bereiten.

Ich stelle mir bei Deinen Zahlen/Finanzplankurven halt die Frage, ob es möglicherweise sinnvoll wäre, die besagten 7 Jahre nicht mit relativ schwankungsarmen Anlagen im Sinne eines Liability-Matchings komplett abzudecken – Du setzt ja die Renditen eh schon relativ konservativ mit 2,5-3% an, da sollte der Unterschied nicht so groß sein. Dadurch würdest Du nicht mehr nur 50% Deiner Kosten über die gesetzliche Rente abdecken, sondern fast 75% (wenn ich mich nicht verrechnet habe).

Während dieser 7 Jahre würdest Du den Rest Deines Depots nicht verkaufen müssen -> Kein SOR-Risiko in den 7 Jahren.

Wenn die 75% die Grundbedürfnisse gut abdecken, könntest Du aus dem schwankungsbehafteten Teil Deines Vermögens auch immer einen gleichbleibenden Prozentsatz des jeweiligen Jahresendwertes (z.B. 3% oder 4%) entnehmen. Also je nach Depotwert am Jahresende unterschiedliche absolute Werte. Quasi analog zum gesunden Menschenverstand: Läufts gut an den Börsen, kann man sich absolut gesehen mehr gönnen und in schlechten Jahren nimmt man weniger aus dem Depot. Auch mit dieser Vorgehensweise hättest Du KEIN SOR-Risiko bezogen auf Deinen Vermögenswert – Schwankungen hättest Du halt im jährlichen Entnahmekapital. Eins von beidem lässt sich mit der Entnahme aus schwankenden Anlagen halt nicht verhindern.

Oder Du wandelst mit 70 einen Teil des Restvermögens in eine Sofort-Rente, um damit dann den Grundbedarf sicher zu stellen und verfährst mit dem Rest so wie oben beschrieben. Auch damit hättest Du kein SOR-Risiko. (Sofort-Renten lassen sich teilweise nicht mehr nach dem Alter von 70 abschließen und sind gerade in dem Alter besonders rentabel, sprich die jährliche Auszahlungsrendite ist relativ hoch. Klar – die Versicherung rechnet ja auch mit er geringeren Restlebenszeit.)

Peter, ich wollte nur mal andere Denkmodelle in den Raum werfen, da die Rechnung mit konstanten Rendite und konstanten Entnahmebeträgen auf dem Blatt Papier schön aussehen, aber die Realität an den Börsen anders aussehen wird.

Auch das Argument: „Das rechnet sich doch nur, wenn man xy Jahre alt wird“, finde ich überdenkenswert: Wenn man früh stirbt, kann es einem relativ egal sein, ob man sein Vermögen nicht rechtzeitig auf den Kopf gehauen hat. Lebt man aber besonders lang, ist man wohl eher froh, wenn man seinen Lebensstandard aufrecht erhalten kann.

Ob meine oben skizzierten Ideen in Deinem Fall überhaupt konkret umsetzbar wären, kannst nur Du nachrechnen. Ich wäre vorsichtig optimistisch, da Deine Rendite- und Inflationsannahmen doch eher defensiv sind, so dass Du es Dir vermutlich damit sogar leisten kannst, das SOR-Risiko komplett auszuschalten.

Liebe Grüße

Dummerchen

Hallo Dummerchen,

vielen Dank für Deine (wie immer) sehr guten Gedankenanregungen. Ich denke, gerade auch für andere Mitleser, die sich ebenfalls für den Weg zum Privatier interessieren, ist es sehr wertvoll, neben meiner Meinung hier auch einmal ergänzende (oder ggfs. auch abweichende) Meinungen und Modelle kennenzulernen.

Was meine eigene Finanzierung angeht, bin ich ganz entspannt und mache mir (auch bei schwankenden Renditen) keine Sorgen. Dafür habe ich an allen Stellen ein ausreichendes Sicherheitspolster vorgesehen. Es sei denn, der Himmel fällt uns auf den Kopf…

Aber einen Punkt möchte ich doch noch einmal aus Deinen Kommentaren herausgreifen, weil er a) vielleicht ein bisschen untergegangen ist und b) meinem Gefühl nach eher unbeliebt ist:

Die Sofortrente.

Ich habe mich mit dieser Variante auch länger beschäftigt, weil ich die Vorteile der „sicheren“ Rente gesehen habe und eben auch gerne einen höheren Anteil meines Einkommens von den Kapitalmärkten und den eigenen Anstrengungen abkoppeln wollte.

Letztlich habe ich mich zwar gegen die klassische Sofortrente entschieden, allerdings sehe ich in meiner Wahl für die Rürup-Rente ein Modell, das in den wesentlichen Punkten eine große Ähnlichkeit aufweist.

Zwar bekomme ich meine Rente nicht „sofort“, sondern erst nach ca. 3-4 Jahren. Aber das ist im Verhältnis zu meinem Alter noch relativ „sofort“.

Der Charme der Rürup-Rente liegt aber eben in der steuerlichen Vergünstigung. Und ein bisschen ärgere ich mich eigentlich, dass ich da nicht eher dran gedacht habe. Ich hätte gut schon in den letzten Jahren meiner Berufstätigkeit, in denen ich recht gut verdient habe, einen Teil meines Kapitals in dieses Rentenmodell umschichten können.

Auf die Art und Weise hätte das Finanzamt einen guten Teil zu meiner Altersvorsorge beigetragen und ich hätte zukünftig einen höheren Rentenanteil.

Nunja – nun ist es für mich zu spät. Aber vielleicht kann ich ja mit diesen Überlegungen auch einen weiteren Gedankenanstoß geben.

Gruß, Der Privatier

Hallo Privatier,

tolle Inhalte und Themen. Gratuliere. Nun zum Thema „Rürup“.

Auf dem Papier hatte auch ich für mich akzeptable Konzepte erstellt und in meine Abfindungsstrategie, für 2012, eingeplant.

In den Jahren 2010 und 2011 konnte ich kein Versicherungsunternehmen finden, das meinen 2 wichtigsten Vorstellungen entsprochen hätte:

– einmalige Einzahlung einer hohen Summe

– keine weiteren Zahlungen in den Folgejahren.

Vieleicht gibt es heute Versicherungsunternehmen die Einmaleinzahlungen gerne annehmen; damals fand ICH bei der Internetrecherche nichts.

Mindesteinzahlungen in Kalenderjahren vor oder nach 2012 hätten bei MIR den Wirkungsgrad erheblich verringert.

Letztendlich war in 2012 „Rürüp“ zum „Steuern drücken“ für MICH nicht mehr nötig.

LG

FÜR2012

Also ich hatte damals keine Probleme einen Anbieter zu finden. Allerdings habe ich auch nicht ausdrücklich nach einer Einmalzahlung gesucht. Ich habe meinen Vertrag einfach nach den geplanten Einzahlungen ruhen lassen und er ruht noch immer.

Ich habe mein Vorhaben (Einzahlung, beliebige Aufstockung und ruhen lassen) zu Beginn drei Anbietern erläutert und auch drei Angebote bekommen. Kein Problem.

Allerdings habe ich im Jahr VOR der Abfindung auch bereits einen Beitrag (deutlich kleiner als das Maximum) bezahlt.

Aber warum war es bei dir denn letztendlich nicht mehr nötig, die Steuern zu drücken? Das wäre ja mal interessant!

Gruß, Der Privatier

Hallo Privatier,

heute zuerst ein _Kritikpunkt: nach 30 Minuten Suche habe ich endlich wieder meinen ersten Beitrag gefunden. Es gibt wohl keine Möglichkeit nach „allen“ oder zumindest nach „allen eigenen Kommentaren“ zu suchen.

Jetzt mein eigentlicher Kommentar:

„Rürup“ erübrigte sich, da die Renovierungskosten meiner vermieteten ETW höher als zuerst geplant ausfielen. Damit konnte ich erreichen, dass das reguläre zu versteuernde Einkommen € 0,00 war und nur noch die Abfindung mit 1/5-Regelung zu versteuern war.

LG

FÜR2012

Danke für den Hinweis auf die Such-Funktion! Da muss ich mich wohl mal drum kümmern. Oder jemand fragen, der was davon versteht…

Interessant auch der Hinweis auf die Renovierungskosten. Es kommt eben immer nur darauf an, Mittel zu finden, das zu versteuernde Einkommen zu verringern. Wie man das anstellt, ist letztlich egal.

Hier gilt es, einfach auch einmal die Phantasie spielen zu lassen und evtl. schon länger geplante Aktionen zu realisieren, sofern sie denn steuerrelevant sind. Und die Renovierung der ETW ist da ein seht schönes Beispiel!

Gruß, Der Privatier

Off-Topic:

Bevor ich 30 Minuten mit der lokalen Suchmaschine arbeite, würde ich die site-Suche von google verwenden:

http://www.google.de/#q=site%3Ader-privatier.com „FÜR2012“

Frei nach Uncle Ben: „Gelingt immer und klebt nicht.“

An Peter und an Dummerchen . Ich möchte mal die Sichtweise etwas verändern .

Bei einer Kapitalanlage , mag das SOR Risiko evt. noch greifen . Hierbei worum es jetzt aber geht , ist das Risiko , im Alter , nicht mehr genügend Kapital verfügen zu können . Jetzt wäre für mich eher die spannende Frage , brauche ich im Alter überhaupt soviel verfügbares Kapital ??? . In der Regel ist es doch eher so , das man im Alter doch etwas weniger AKTIV ist , und durch einen doch relativ gleichen Lebensablauf , eigentlich im Verbrauch wenig schwankungen der Entnahme hat . Also , sollten die monatlichen Fixkosten , bereits aus der zu beziehende Rente gut gedeckt werden können , ist das SOR Risiko doch eher ein kleines . Man ist ja dann nicht gezwungen Entnahmen zu tätigen , die evt. im Anlageverlauf auf den Tiefpunkt gemacht werden müssten .

Und weiter , ist es doch bei meiner Betrachtung eher so , das ich a) nicht abschätzen kann , wie alt ich tatsächlich werde b) Im Alter doch eher weniger brauche , da das meiste eh schon da ist , und nur noch ein Ersatzbedarf ggf. erfüllt werden müsste. Und wenn man sich weiterhin mal mit sehr viel älteren Menschen beschäftigt , wird man sehen , das genau diese immer mehr , einfach nur Ihre Ruhe haben wollen , und Ihr oft nur noch bescheidenes Leben führen möchten. Jedoch legen auch die meisten Älteren durchaus Wert auf Unabhängigkeit . Gilt natürlich nicht für alle , aber in der Masse trifft dieses denke ich schon zu. Somit ist eigentlich nicht die Frage vorrangig wieviel Geld steht zu Verfügung , sondern wieviel Geld wird benötigt um sein eigenes Lebensmodell umzusetzen . Und da ja SPAREN , VERZICHT IM JETZT , bedeutet , ist die eigentliche Frage : Lohnt sich eine Verschiebung des Konsums in die Zukunft , und wie wären dann später die Rahmenbedingungen für den Verbrauch/Konsum . Wenn jedoch Heute bereits ein ständiger Verzicht ( SPAREN ) geübt wird , wird sich dieses im Alter sicherlich nicht total verändern . Daher vermute ich , wenn man mal den Durchschnittsrentner nimmt , der mit ca.1300,00 Euro / Monatlich auskommen muss , ist dieses schon ein guter Anhaltspunkt für die Abschätzung der mindest vorhandenen Fixkostenbevorratung im Alter . Wieweit man selber von diesen Ziel noch fern ist , kann nur jeder für sich selber entscheiden , ebenso ob man dann mit mehr oder weniger auskommen kann oder will ( Dafür ist ein Soll / IST Plan gut geeignet ) . Eine Umschichtung in eine sofort beginnende Rente , im ALTER , halte ich aus verschieden Gründen ( bereits an anderer Stelle genannt ) für TOTAL ungeeignet , lediglich eine Steuerliche Sichtweise könnte dieses etwas ändern. Ich jedenfalls , sehe die Rente , nur als eine absicherung des Grundbedarfs , und nur wenn ich überhaupt eine Chance hätte , den Break Event Point überhaupt noch zu erreichen , würde diese Anlage ( und im Alter wird dieses zunehmend schwerer ) überhaupt zum tragen kommen . Persönlich finde ich es besser sich nur mit Anlagen zu beschäfftigen , die einen auch einen Mehrwert bringen könnten . Dann jedoch auch versuchen , dieses richtig und vollumfänglich zu verstehen .Insbesondere wäre hierbei die Rentenbarwertberechnung und die gezillmerten Kosten zu berücksichtigen .

So jedenfalls , wäre meine Sichtweise jetzt , nach bereits lange angelegten Kapital in sofort beginnende Rentenzahlungen . LG Det

Hallo Det,

ich weiß nicht genau, welche Sichtweise Du konkret verändern möchtest und welchen Punkt unseres Gedankenaustauschs Du hier genau ansprichst.

Ob – wie von Dir angesprochen – die Fixkosten tatsächlich von der Rente abgedeckt werden, ist tatsächlich ein zentraler Punkt, wie ich hier https://der-privatier.com/kap-6-9-dreissig-prozent-mehr-rente/#comment-1970 schon angesprochen hatte.

Sind die Basiskosten schon abgedeckt, trifft mich ein Absinken des Vermögens durch einen Börsenrückgang tatsächlich weniger. Dann sind die SOR-Risiken leichter zu ertragen und die ganze Diskussion, ob ein Verschieben des Rentenbezugsstartpunkts sinnvoll sein könnte, eh hinfällig.

Mir ging es in der Diskussion nicht darum, einen möglichst hohen Wert zu erhalten, sondern das Risiko abzusenken, dass noch Leben übrig ist, wenn das Geld weg ist ;-). Break Even Punkte sind mir daher egal.

Gruß

Dummerchen

An Dummerchen , Zu 1 der Frage was an Sichtweise geändert werden sollte . Ob eine umschichtung im Alter zu einer sofort beginnenden Rente Sinnvoll ist . Ich denke genau wegen der Risikoumkehr eben nicht .Und dann , Hahaha , das noch Leben über ist , Hahaha . Tja was macht man denn dann damit ??? . Ich habe letztens von einer glaube ich 80 Jährigen Frau in NY gehört , die noch jeden morgen zu Arbeit ins Büro geht.

Oder alternativ einen Bericht über China , wo dann nochmal neu mit 80 die Ärmel hochgekrempelt werden , um nochmal neu durchzustarten . Aber auch in Deutschland ist ja ein Leben mit Blick an die Decke ( Starrend ! ) auch eine mögliche SICHTWEISE . Erinnert mich immer an den alten Spruch , wenn das Geld schon verbraucht ist , und noch soviel Monat über ist . Andersrum , möchte man ja auch nicht der reichste auf dem Friedhof sein . Und da hat ja bekanntlich das letzte Hemd auch keine Taschen dran . Also im Ernst , ich denke das jeder eine Risikoabschätzung für sich selber machen sollte , letztendlich kennt sich ja ( meistens ) jeder selber am besten . Sicherlich würde ich mich auf keinen Fall an die Sterbetafeln der Versicherungen halten , da ich denke , das dieses eine zu einseitige Sichtweise ist . Und weiter , wie bereits oben ausgeführt , was nutzt es wenn ich im stark vorangeschrittenen Alter ( so ab 80 – 85 ) , noch möglichst viel Kapital habe , welches ich aufgrund meines Gesundheitszstandes nur noch GENUSSFREI hergeben kann ???. Sehe ich persönlich eher weniger Sinn drin .

Aber letzendlich , um die LETZTE Frage zu beantworten , möchte ich mal eine Antwort einer Fondanlagemanagerin aus den USA verwenden , auf die Frage , welche beste Investition Sie jemanden raten würde , der erst mit 65 das sparen anfängt . Antwort war hier : Die Kugel !!! . ( Und damit kann man eindeutig das Risiko absenken das noch zuviel Leben da ist )

Also ist eigentlich nicht die Frage nach wann noch genügend Geld da ist , sondern wie dann das Geld ( und die Kapitalhöhe) verwendet werden soll , da ja Grundbedarf gedeckt ist , doch vermutlich die eigentlich zielführende Frage . LG Det

Moin, ich habe rente beantrag muss aber nun einen Auflösungsvertrag machen weil mein rentenbeginn 1. 06.2016, kein Kündigungstermin ist im TVöD.

desweg möchte ich verschieben um 4 Wochen geht dass?

Ich würde mich hier einfach einmal kurzfristig mit der Beratung der Rentenversicherung in Verbindung setzen. Bei der Deutschen Rentenversicherung gibt es dazu ein kostenloses Servicetelefon.

Gruß, Der Privatier

In Australien seit fast 30 Jahren lebend, mit bestaetigtem Anrecht von der LVA fuer eine Altersrente, zumal regelmaessig friwillige Beitraege einbezahlt wurden, frag ich mich ob ich auch berechtigt waere den Rentenbeginn hinauszuschieben und auf den entsprechenden Bonus berechtigt waere. Bin noch immer deutscher Staatsbuerger, permanent resident u. Hauptwohnsitz in Australien.

Frage ist nur wie die Australier – das centrelink das sehen.

LG

Peter

Oh! „Der Privatier“ wird auch in Australien gelesen! Das hätte ich ja nun weniger erwartet. 🙂

Und zu Fragen, die sich in irgendeiner Weise mit Regeln im Zusammenhang mit dem Leben im Ausland befassen, kann ich auch nur sehr wenig sagen.

Generell ist aber der Bezug der deutschen Renten im Ausland kein Problem. Ich kann mir auch kaum vorstellen, dass es bei den Voraussetzungen für die Rentenberechtigung (inkl. Einzahlungen, Abschläge, Termine, etc.) irgendwelche Unterschiede geben sollte.

Und da ja auch hierzulande niemand gezwungen wird, seine Rente zu irgendeinem speziellen Termin zu beantragen, sollte das vom Ausland aus nicht anders sein. Von daher denke ich, der Rentenbeginn kann beliebig (nach Erreichen des Eintrittsalters) gewählt werden.

Aber was die Australier dazu sagen, kann ich nun wirklich nicht beantworten. Und „centrelink“ habe ich erst mal bei Wikipedia nachschauen müssen. Aber wie gesagt: Da habe ich keine Ahnung!

Gruß, Der Privatier

P.S.: Die LVAs gibt es schon sein ca. 10 Jahren nicht mehr. Diese sind in der „Deutschen Rentenversicherung“ aufgegangen. Wenn von dort nicht bereits einmal pro Jahr eine Renteninformation kommt (Adresse bekannt/korrekt?), würde ich mich dort einmal melden, zwecks Klärung der Situation!

Ich Hätte mit 63 und 2 Monate (1953) die Rente mit 63 annehmen können, habe das aber nicht gemacht weil mir der Herr von der Rentenversicherung erzählt hat wenn ich nicht mache bekomme ich pro Monat 0,5 % mehr Rente. Jetzt nach Gespräch vor der echten Rente sagt er daß das nicht stimmt. Wunderbar habe quasi 2Jahre und 4 Monate Rente verschenkt. Soll das noch etwas mit Gerechtigkeit zu tun haben. Da wird laufend empfohlen daß man sich beraten lassen soll. Was nützen solche Auskünfte dann.

Ist wieder einmal ein Paradebeispiel wie man Leute so richtig verarscht. Dann wundern sie sich wenn die Wähler andere Parteien wählen.

Das ist in der Tat mehr als ärgerlich! 🙁

Allerdings kann ich als Aussenstehender natürlich nicht beurteilen, inwieweit damals wirklich eine Falschberatung stattgefunden hat, oder ob hier einfach etwas missverstanden wurde.

Aber das wird sich eben auch heute nicht mehr klären lassen und schon gar nicht beweisen. Von daher sehe ich auch leider keine Möglichkeit, da irgendetwas daran zu ändern. Tut mir leid. 🙁

Ich würde dennoch immer wieder empfehlen, sich beraten zu lassen. Allerdings empfehle ich, sich vorher so ausführlich wie möglich mit der Thematik zu befassen und das Beratungsgespräch eigentlich nur zur Bestätigung des eigenen Vorhabens anzusehen. Denn, die Verantwortung für das eigene Tun und Handeln liegt am Ende immer bei jedem selber.

Gruß, Der Privatier

Ich habe zu dem Thema nur einmal die Frage:

Wenn ich 3 Jahre eher in Rente gehe(n kann), dann bekomme ich 3 Jahre Rente, für die ich

n i c h t mehr arbeiten gehe! Ansonsten gehe ich weiter arbeiten, zahle weiter in die Rentenkasse ein und bekomme nur die Differenz, die ich nicht ausgleiche, am Ende mehr Rente.

Dieser Fakt wird bei den ganzen Berechnungen immer einfach unter den Tisch gekehrt? Warum? Das sind bei 1000 Euro Rente bereits 36.000 Euro die nicht mehr in der Rentenkasse schmoren. sondern auf meinem Konto landen. Wenn ich dann noch 15.000 Euro zahlen muss, um abschlagsfrei gehen zu können, bleibt das doch immer noch ein Geschäft?

(Die Steuerbelastung habe ich mal weggelassen)

Vielleicht kann ja mal jemand dazu eine Beispielrechnung aufmachen?

Für mich ist das der Hauptgrund, warum man die Leute davon abhalten will, früher in Rente zu gehen.

Gruß Roman

Moin Roman,

früher oder später, dass ist hier die Frage … oder anders ausgedrückt: Wo ist der Kipppunkt?

https://der-privatier.com/kap-6-7-frueher-oder-spaeter-in-rente/

Gruß

Lars

Ganz so einfach ist die Rechnung nicht, Roman.

Wenn Du 3 Jahre früher in Rente gehst, bekommst Du die Rente nach den bis dann erworbenen Rentenpunkten und darauf dann einen Abschlag (von 10.8%).

Wenn Du 3 Jahre länger arbeitest, zahlst Du in diesen 3 Jahren Beiträge, bekommst also Punkte, und bekommst dann Deine Rente a) aus mehr Punkten und b) ohne Abschläge.

Wirtschaftlich sinnvoll kann es sein, mit 63 eine Vollrente oder eine Teilrente zu 99,99% zu beantragen (siehe oben, mit Abschlägen) und trotzdem weiterzuarbeiten. Dann zahlst Du weiter Beiträge, erhöhst somit Deine Rente, bekommst aber trotzdem Monat für Monat schon Deine Rente ausgezahlt, die Du sinnvollerweise anlegst. Dann hast Du zum gesetzlichen Renteneintritt schon ein dickes Konto aus Rentenzahlungen plus Zinsen.

Ich könnte Dir durchaus eine Beispielrechnung aufmachen, aber die paßt nicht in dieses Kommentarfeld. 🙂 Also mußt Du mir ohne Beispielrechnung glauben, was ich oben geschrieben habe.