Kap. 12.7: Statistiken und Finanzpläne

Heute möchte ich einmal eine kleine Reihe von Beiträgen beginnen, die sich mit dem Thema „Statistiken und Finanzpläne“ befassen wird.

Ich werde darin einen kleinen Einblick geben, was ich an Statistik (Art und Umfang) betreibe, um die Übersicht über meine Finanzen nicht zu verlieren.

Keine Sorge – es ist weder viel, noch kompliziert. Ich habe nämlich keine Lust, mir mit solchen Dingen mehr Arbeit zu machen, als unbedingt nötig ist.

Aber für „unbedingt nötig“ halte ich sie schon. Gerade für den angehenden Privatier, der sich seiner Sache vielleicht noch nicht so ganz sicher ist, ist ein Finanzplan eine unbedingte Voraussetzung!

=> Einzelveranlagung prüfen

Ersparnis von fünfstelligen Euro-Beträgen möglich!

12.7.1 Der Finanzplan

Aber damit erzähle ich ja wohl nichts Neues. Ich habe dies hier schon sehr früh erläutert und möchte heute die Gelegenheit auch nur noch einmal dazu nutzen, an den damaligen Beitrag über die „Erstellung eines Finanzplanes“ zu erinnern. Ein solcher Plan dient dazu, eine Prognose zu bekommen, wie sich die finanzielle Situation über die Jahre entwickeln könnte und sollte möglichst viele Faktoren des persönlichen Umfeldes (z.B. Kapitalerträge, Renten, Ausgaben), aber auch eine Einschätzung über allgemeine Entwicklungen (z.B. Inflation, Steuern, Krankenkasse) enthalten.

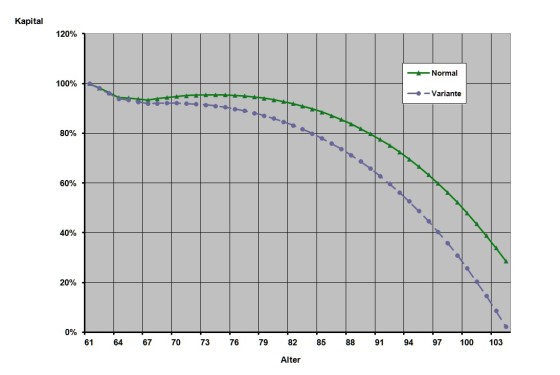

Das Ergebnis meines eigenen Finanzplanes habe ich damals im Jahre 2013 in grafischer Form präsentiert und möchte hier heute einmal zeigen, wie er sich ungefähr drei Jahre (2016) später darstellt.

Wer jetzt noch einmal auf den Plan von 2013 zurück blättert, wird hier auf den ersten Blick kaum einen Unterschied erkennen. Und das ist auch gut so! Denn zeigt es doch, dass bei mir weiter alles im Plan läuft und ich mir keine Sorgen machen muss.

Wer aber nun etwas genauer hinsieht, wird feststellen, dass sich mein Plan heute sogar noch etwas verbessert hat! Das Ende meines Kapitals liegt nämlich inzwischen deutlich hinter der magischen Grenze von 100 Jahren.

Oder, wie ich es schon einmal an anderer Stelle ausgedrückt habe: So langsam muss ich mal anfangen, mehr Geld auszugeben, sonst bin ich irgendwann der reichste Mann auf dem Friedhof.

Noch einmal kurz zur Erläuterung: Die grüne Kurve gibt den normalen Verlauf wieder, die blaue geht von etwas schlechteren Bedingungen aus. Apropos Bedingungen:

Das Ganze ist mit einer Inflationsrate von 2,4% errechnet. Diese ist aktuell (2016) deutlich niedriger, insofern ist es ein sehr vorsichtiger Ansatz. Weiterhin ist eine jährliche Rentenerhöhung von 0,5% und eine Kapital-Rendite von nur 2,2% angenommen (ebenfalls sehr vorsichtig, wie ich finde). Bis auf die Kapitalrendite, die ich aufgrund des anhaltend tiefen Zinsniveaus etwas nach unten angepasst habe, sind das übrigens immer noch die Annahmen, die ich auch in 2013 bereits verwendet habe.

Soweit der Blick in Zukunft. Im nächsten Beitrag wird dann der Blick zurück folgen.

Bei Fragen, Kritik oder Anmerkungen bitte die Kommentarfunktion benutzen.

Sehr cool! Danke für das Update. Was mich interessieren würde, gibt es aus Deiner Sicht noch andere Gründe (neben der Inflation), die zu dem positiven Ergebnis geführt hat? Hast Du mehr gespart (bzw. weniger ausgegeben) oder waren die Kapitalerträge höher als geplant?

Die Schlussfolgerung aus dem Ergebnis würde mir als Privatier insbesondere zu diesem (hoffentlich!!) noch relativ frühen Zeitpunkt der Verbrauchsphase schwer fallen. Auf den einen Seite würde mich das Ergebnis sicherlich beruhigen. Die Frage, ob man jetzt die Ausgabenrate erhöhen darf, ist natürlich immer schwierig zu beantworten. Schließlich hast Du ja nun unterdurchschnittliche Inflationsraten und vielleicht irgendwann dann mal das Gegenteil in der Zukunft. Im Moment kann man sich zwar deutlich steigende Inflationsraten nicht vorstellen, aber vor zehn Jahren waren 0% Zinsen auf Bundesanleihen auch undenkbar. Hast Du für Dich schon eine Erhöhung beschlossen? Oder hältst Du den Ball erstmal flach?

Gespannte Grüße

Dummerchen

Hallo Dummerchen und Danke für das Interesse!

Ich glaube nicht, dass ich das zufriedenstellende (bisherige) Ergebnis auf einen konkreten Grund zurückführen kann. Ich denke, es ist eine Kombination aus vielen Punkten, die man aber alle damit umschreiben kann, dass ich bei ALLEN Annahmen immer sehr vorsichtig war. Und das betrifft dann wirklich ALLES, egal ob es die Inflation, die erzielbare Rendite, Steuern, Krankenkasse, u.a. betrifft.

Zudem rechne ich oft mit einfachen Modellen (auch schon deshalb, weil mir die Realität viel zu komplex ist), die dann in der Praxis ein besseres Resultat abwerfen. Beispiel: Ich rechne für alle Einkünfte nur mit einem Steuersatz, obwohl meine (zukünftigen) Renten nicht voll besteuert werden.

Was die Inflationsrate angeht, hast Du natürlich recht. Ich gehe auch nicht davon aus, dass sie „ewig“ so bleiben wird. Ich nehme allerdings an, dass mit einer steigenden Inflation auch die erzielbaren Renditen von z.B. Anleihen wieder steigen werden. Solange dieser Zusammenhang bleibt, mache ich mir keine Sorgen.

Ich habe übrigens keine Erhöhung der Ausgabenrate beschlossen. Zu meiner Statistik über Einnahmen und Ausgaben werde ich übrigens später auch noch einen Beitrag schreiben. Wobei es dabei aber weniger um die konkrete Höhe, sondern eher um das Verfahren geht.

Gruß, Der Privatier

Hallo Herr Ranning,

vielen Dank für den update

Ich hätte erwartet das speziell die ersten Jahre als Privatier,

die Kalkulation gesprengt hätte.

Mehr Freizeit kostet (viel) mehr Geld, und man(n) erfüllt sich Wünsche.. die man(n)

vielleicht im Erwerbsleben gar nicht hatte 🙂

Ja, die ersten Jahre waren für mich auch die spannendsten! Inzwischen bin ich mir sehr sicher, dass ich die restlichen auch meistern werde.

Und es ist schon richtig, dass mehr Freizeit auch mehr Geld kostet.

Aber erstens spart man auch etwas ein (ich z.B. 120km tägliche Spritkosten!! und ein zweites Auto), und zweitens kosten auch nicht alle Freizeit-Vergnügungen zwangsweise viel Geld.

Bisher jedenfalls funktioniert es – und dass, ohne das wir uns in irgendeiner Weise einschränken würden.

Gruß, Der Privatier

Hallo,

mein Lieblingsthema, weil es so unbändig beruhigt wenn man ein sicheres Gefühl hat.

Ich buche monatliche Überhänge auf dem Verbrauchskonto zurück auf das Vermögenskonto. Dafür steht dann auch Geld mal für Überziehungen bereit, ohne den „suuuupergünstigen“ Überziehungskredit zu benutzen.

Am Jahresende gibt es dann im Finanzplan eine Ausgleichsbuchung. Damit stimmt dann der Finanzplan mit der Summe aller verfügbaren Mittel wieder überein.

Nach 7 Jahren und somit 7 Ausgleichsbuchungen steigt die Glaubwürdigkeit, dass man 108 Jahre und 7 Monate alt werden darf.

Ein Finanzplan ist eine „lohnende“ Beschäftigung …

Hallo Mr. Excel,

wie Du sicher erkannt hast, habe auch ich eine Vorliebe für Excel.

Und ich werde auch in den kommenden Beiträgen über meine Finanz-Statistiken noch das ein oder andere Excel-Sheet präsentieren. Wobei ich allerdings (das sei schon einmal verraten) ein Anhänger des KISS-Prinzips bin (Keep it simple and stupid). Das ist alles sehr einfach und mit wenigen Handgriffen erledigt.

Gruß, Der Privatier

Hallo Mr. Excel -und auch Privatier-,

ich sehe, dass Du Deinen Finanzplan sehr diszipliniert verfolgst,

Ob Du vom Verbrauchskonto etwas zurückbuchen kannst, kann einer seits an einem in der Planung großzügigem Rahmen liegen, könnte andererseits aber vielleicht auch an einer gewissen Knauserigkeit

(auch eine Form der Disziplin) in der Lebensführung begründet sein?!

Mathematik war mir schon immer ein Greuel…

Ich weiß nicht, ob mein Plan etwas zu kurz greift, obwohl der der Privatier ja schon einmal anklingen ließ, dass nicht jeder Mittel

über die normale Lebensführung hinweg vermögensmehrend einsetzen kann.

Ich habe einfach gerechnet, wie meine Abfindung auf dem Weg zur Rente mit 63 über gut 4 Jahre ausreicht. Auf diesem Weg bekommen ich auch noch einmal mit ca. 61 Jahren eine Risiko-LV ausgezahlt und mit 63 eine Einmalzahlung aus AN-finanzierter Pensionszusage.

Keine Riesenbeträge, aber immerhin im knapp fünfstelligen Bereich.

Das Dispojahr war natürlich relativ teuer aber so auch in der Abfindung berücksichtigt.

Durch eine Ausgleichszahlung zur Betriebsrente habe ich (geb. 1956) ab 63 nur eine Renteneinbuße von 5,1%.

Ich werde mit 63 nach Abzug Steuern und GKV Einkünfte von ca.

60% meiner früheren Bezüge (Fahrkosten eingerechnet) haben.

Nicht schlecht, aber ich denke, dass ich keine Mittel haben werde, die ich jetzt oder für weitere Jahre als Kapital einsetzen kann.

Ich habe einen großen Tal meiner Abfindung auf einem Visa- Tagesgeldkonto geparkt, dass zunächst bei sehr fairer monatlicher Abrechnung etwa 1 Jahr lang 1% Zinsen brachte, mittlerweile aber

über einen halbj. Zwischenschritt von 0,7% ab Mitte 2016 nur noch 0,6% erbringt.

Immerhin habe ich noch 75 Belegschaftsaktien meines ehemaligen AG,

die trotz der aktuellen kurzfristigen Einbußen immerhin in 5 Jahren eine Zuwachs von aktuell 100% haben, und mich keine Depotgebühren kosten.

Denke ich zu kurz oder falsch oder bin ich tatsächlich gar kein Privatier?

Bin mir nicht so ganz sicher, wie die Frage „Denke ich zu kurz“ gemeint war…

Was mir spontan auffällt, ist das zu erwartende Einkommensniveau von ca. 60% ab einem Alter von 63 Jahren. Mir ist schon klar, dass dies ein durchaus übliches oder „normales“ Niveau ist, aber darauf kommt es ja gar nicht an.

Es kommt darauf an, ob das ausreicht, oder nicht!

Wer zuvor mit seinem Arbeitseinkommen immer einen Überschuss von 20%-30% hatte, wird später mit einem reduzierten Einkommen kein Problem haben. Das muss jeder individuell für sich einschätzen.

Und darum wäre es sicher doch ganz ratsam, einmal ein wenig die Mathematik zu bemühen (auch wenn sie ein Gräuel ist) und zumindest einmal eine Übersicht über die monatlichen Ausgaben zu erstellen und zu sehen, wie sich das mit den zukünftigen Einnahmen verträgt. Unter Berücksichtigung von möglichen Preissteigerungen. Aber das ist dann eben genau der Inhalt meines empfohlenen Finanzplanes.

Und ich bin mir (fast) sicher, dass hast Du längst in einer ähnlichen Form gemacht. Von daher verstehe ich die Frage nicht so ganz. Wo liegen denn genau die Zweifel?

Gruß, Der Privatier

Na ich denke, dass mich in diesem Falle Mr. Excel eher verstanden hat.

Sehe gerade, dass mein evtl. „zu kurz gedacht“ im wahrsten Sinne des Wortes ein Wortspiel ist, das wir in der letzten Zeit in diesem Forum schon wiederholt hatten.

Nun denn, meine (Finanz)-Planung war und ist auf die Überbrückung der knapp 5 Jahre nach dem vorzeitgen Ausscheiden aus dem Job bis 63 Jahre gerichtet, also nicht darüber hinaus. Ist das -zeitlich- „zu kurz“ gedacht?

Mit 63 bin ich dann sowieso Rentner, auch wenn man sich das Feeling des zwischenzeitlichen Privatiers wie es Mr. Excel beschreibt weiter erhalten kann. Und zumindest in dieser „kurzen“ Zeit mit hinzugewonnener mehr („Frei-„)-Zeit wollte ich mich -jedenfalls Richtung Rente- nicht einschränken, sondern rechtzeitig noch einmal „aufdrehen“.

Niemand weiß, ob es nicht ganz anders kommt als erwartet

und ich bin immer etwas skeptisch, wenn manche Menschen meinen, alle zukünftigen Unwägbarkeiten rational resp. mathematisch durchplanen zu können. Da ist mein Motto doch lieber Carpe diem, und der frühe Tod meines Vaters vor 30 Jahren in meinem jetzigen Alter kurz vor seiner Pensionierung als Beamter, der all seine Pläne und Träume für die Zeit danach nach dem Großziehen seiner 4 studierenden Kinder nicht mehr verwirklichen konnte oder aber der plötzliche Hirntod meiner durchtrainiert-sportlichen jüngeren Schwester mit 45 Jahren gemahnen mich daran, dass das Leben nicht planbar und berechenbar ist.

Trotz meiner „Mathematikphobie“ kann ich natürlich „Rechnen“.

Selbstverständlich habe ich einen Finanzplan, der sehr großzügig gerechnet aber deswegen noch lange nicht ungenau ist, umsomehr freut man sich, wenn dann

immer noch mehr als erwartet übrigbleibt.

Die Zeit nach Rentenbeginn mit 63 war für mich bei meiner

Finanzplanung aber -zunächst?- kein Thema.

Dass man als Rentner dann weniger hat, ist einem von vornherein klar, wenn man nicht -wie der Privatier gemahnt-

„rechtzeitig“ zusätzlich vorgesorgt hat.

Und wenn ich trotz ausbleibender weiterer Einzahlungen in die

Rentenversicherung und Betriebsrente durch das vorzeitige Ausscheiden mit 58 dann mit 63 eine nach allen Abzügen Nettorente von 60% meiner letzten Nettobezüge haben werde,

so stehen dahinter selbstverständlich exakte Berechnungen

mit Beträgen hinter dem Komma, auch meines ehemaligen AG nach dem Kenntnisstand bei Ausscheiden, die ich habe prüfen lassen.

Und dann mögen sich künftige Rentensteigerungen (in diesem Jahr soll es ja eine kräftige Erhöhung geben) und Erhöhung der KV (bei mir immerhin keine PKV) die Waage halten oder auch nicht, ohne dass diese Berechnung „gefährlich, ungenau oder abstrakt“ ist.

Und diese Rente ist m.E. bei den genannten Eckdaten keineswegs „normal“ sondern überdurchschnittlich und lässt sich nur durch eine erheblich zusätzl. Betriebsrente erreichen.

Und wenn Alexander mit 40% Rente seiner ehemaligen Nettobezüge mit 63 rechnet, so ist er damit -sofern nur gesetzliche Rente?- der Wahrheit näher als ich mit meinen

zunächst mickrig wirkenden 60%.

Dass ich das ohne Betriebsrente nicht einmal mit 65 Jahren + 10 Monaten erreicht hätte -und das bei 8 Jahren mehr Lebensarbeitszeit-, ist schon ernüchternd.

Aber,lieber Privatier, Du hast sehr recht: Jeder muss seinen

eigenen (Wohlfühl-)Plan entwickeln und trotzdem ist jeder der Beiträge nach meinen Ausführungen für mich wichtig und nachdenkenswert, auch wenn er vielleicht nicht immer meinen Intentionen entspricht.

Deshalb mag ich dieses Forum auch nicht missen.

Hallo Ulli2000,

die Finanzpläne vom Privatier und mir sind so glaube ich doch etwas unterschiedlich. Zu Anfang hatte ich auch das Ziel alles bis ins Detail zu verstehen und in Excel ab zu bilden. Bei der Präsentation und Beratung anderer (ich war im Betrtiebsrat) war ich stolz auf meinen Plan und mein Publikum schüttelte den Kopf. Also habe ich abgespeckt (am Finanzplan). Und da wurde mir persönlich klar, dass er einfach und verständlich sein muß. Es gab ein paar wenige, die haben ihn dann wieder aufgebohrt. Und richtig, da war die Abfindung und die finanziellen Randbedingungen so, dass weitere Einkünfte aus Anlagen, Dividenden, Zinsen und Betonrenten dazu kamen, die viele nicht hatten.

Ich habe mich damals dann zu einen Plan mit einer gewissen Grobheit entschieden. Wobei das nicht mit Knauserigkeit zu verwechseln ist. Ganz im Gegenteil. Mein Ziel war nicht das Sparen zu beginnen. Ich wollte den Lebensstandard halten. Manche Ausgaben haben sich halt verschoben. Beispiel : Fahrtkosten zur Arbeit wurden zu Fahrtkosten für meine Vereine, usw.

Auch bei mir kamen dann verschiedene Einnahmen-Ereignisse aus gleichen Gründen wie bei Dir. Einen Teil habe ich dann zur Sondertilgung eingesetzt, was dann wieder zu dauerhaften echten Mieteinnahmen führte. Auch plane ich bzw. mein Plan hat es genehmigt mit 63+7 in die Rente mit Abschlag zu gehen. Und dann habe ich den Plan zu Ende bzw. bis auf NULL gerechnet. Natürlich werde ich keine 108 Jahre. Ich sehe aber wie ein Ereignis „Sonderentnahme“ z. B. für eine neue Küche sich auswirkt.

Heute, im „geregelten Planverlauf“ arbeite ich nur bei Gedankenspielen, Simulationen vor finanziellen Entscheidungen und am Jahresende zum beschriebenen Update noch mit dem Plan.

Die restliche Zeit verbringe ich mit dem „privatisieren“.

Ja – ich denke Du bist ein Privatier, weil alles was Du machst ist Deine Privatsache und tust Du nur noch für Dich (Euch).

Ich denke, ich werde auch mit Rente Privatier bleiben. Es ist einfach die bessere Beschreibung für die Situation dann.

Ich hatte mich ja schon an anderer Stelle auch als Freund von Excel-Tabellen und Modellrechnungen geoutet. Just my 2 Cents zu den Beiträgen hier:

Die von Peter angenommenen Steigerungen von Inflation, Rente, etc. sind mit Ausnahme der Kapitalrendite meiner Meinung nach (fast schon übertrieben) weit auf der „sicheren Seite“. Die einzigen Werte, bei dem man sich auf heftige Änderungen einstellen sollte, sind m.E. die KV- und PV-Beiträge.

Wer bei seinen Rücklagen (auch) auf Aktien, Fonds, etc. setzt, sollte neben einem Finanzplan auch einen Auszahlungsplan mit verschiedenen Szenarien erstellen, um sich davor zu wappnen, diese Wertpapiere zu ungünstigen Zeiten mit niedrigen Kursen verkaufen zu müssen.

Im Gegensatz zu Peter und Mr.Excel plädiere ich dafür den Finanzplan so genau wie möglich zu erstellen. Natürlich wird die Zukunft nicht genauso eintreffen (–> Sicherheitspuffer nicht vergessen!), aber nur so versteht man wirklich, wie Rente, KV/PV, etc. „funktionieren“ und was in der Zukunft so alles passieren kann.

Ich kann jedem nur raten ein Haushaltsbuch zu führen, in dem ganz grob festgehalten wird, wieviel man pro Jahr wofür ausgibt. Rechnungen wie die erwähnten „60% vom heutigen Einkommen“ halte ich für sehr gefährlich, weil viel zu ungenau und abstrakt. Es ist sehr wichtig einen guten Überblick über das vermutliche zukünftige Ausgabenniveau zu haben und das geht nur, wenn man seine heute üblichen Ausgaben kennt.

Danke auch für Deine Einschätzung zu dem Thema!

Es zeigt mir, dass es wichtig ist, dass sich jeder mit SEINEM Plan wohlfühlt.

Der eine braucht auf der einen Seite eine (fast übertriebene) Sicherheit, ist aber dafür in den Rechnungen etwas ungenauer. Wobei (zumindest bei mir) auch diese Ungenauigkeit noch eine weitere Sicherheit darstellt.

Dafür braucht dann der andere vielleicht ein Haushaltsbuch, um einen genauen Überblick über die Ausgaben zu behalten. Das wiederum brauche ich nicht. Wie ich meinen Überblick über Einnahmen und Ausgaben organisiere, werde ich übrigens in einem der nächsten Beiträge erläutern.

Es spricht ja auch nichts dagegen, wenn so ein Finanzplan, wie er von mir einmal vorgeschlagen wurde, sich im Laufe der Zeit verändert. Bei mir selber hat er (vor vielen Jahren) einmal ganz einfach angefangen und ist dann im Laufe der Jahre immer komplexer geworden. Ich könnte ihn sicher (wie Mr. Excel) auch wieder etwas vereinfachen. Aber er macht mir keine Arbeit und daher lasse ich ihn so, wie er ist.

Gruß, Der Privatier

Jeder hat seinen individuellen Plan. Auf Grund meiner Situation kann ich erst mit 63 in das Private wechseln. Vorher hätte es zu große Auswirkungen wegen der Krankenkasse etc. Mit Tricks vielleicht mit 61, aber da reduziere ich lieber die Stunden und arbeite vielleicht nur noch halbtags.

Ich habe auch ein Haushaltsbuch, in dem ich lediglich die Fixkosten genau führe. Strom, Wasser, Versicherungen sind so um die 20 Positionen, die einmal im Jahr überprüft werden. Die Lebenshaltungskosten sind eine Position, ich führe da auch kein Buch darüber, da es sehr üppig bemessen ist und meist etwas über ist. Da ich meine Lebenshaltungskosten kenne und ich mit ca. 40 % Rente vom letzten netto rechne, weiß ich, wieviel ich durch Dividenden benötigen werde. Komme ich dann auf meine Gesamtkosten, brauche ich keinen Auszahlungsplan, denn dies würde ewig laufen und durch Dividendensteigerung jedes Jahr etwas mehr werden.

Natürlich habe ich verschiedene Tabellen, mit denen ich die Szenarien durchrechne, aber alles einfach.

Bin mal auf die weiteren Beiträge gespannt.

Danke auch an Dich, Alexander für Deine Darstellung.

Wie schon an anderer Stelle gesagt, ist eben jede Situation auch sehr unterschiedlich und darum ist es wichtig, nicht nach einem maßgeschneiderten Plan zu verfahren, sondern sich (vor allen Dingen!) seine eigenen Gedanken zu machen. Dennoch ist es immer wieder interessant, zu lesen, was und wie es andere machen um ggfs. daraus noch etwas für die eigene Sichtweise mitzunehmen.

Und genau DAS will ich mit meinen Beiträgen erreichen und freue mich über möglichst vielfältige und auch gerne von meiner Meinung abweichende Kommentare. Nur so entsteht ein möglichst umfangreiches Bild.

Gruß, Der Privatier

Danke für den Beitrag. Ein Finanzplan habe ich ebenfalls schon länger. Schön zu sehen, dass du voll im Plan bist. Ich denke man plant am besten wirklich etwas defensiver damit man keine bösen Überraschungen erlebt. Weiter so!

LG

Chris

Sehr schön, dass sich Dein Finanzplan zur sicheren Seite hin bewegt hat. Schön finde ich auch, dass Du, obwohl Du schon ziemlich sicher sein kannst, dass Dein Plan aufgehen wird, Dich noch weiterhin so rege mit uns austauschst!

Für mich wäre es ziemlich unwichtig, ob ich mal der reichste Mann auf dem Friedhof sein könnte. Es würde immer das beruhigende Gefühl deutlich überwiegen, mit einer höheren Sicherheit ein Leben, wie ich es zuvor erhofft und geplant habe, führen zu können. Wer einen Finanzplan gebastelt hat und mal an den Parametern Zinsen, Kapitalrendite und Inflation gedreht hat, weiß, welch immensen Impact diese Parameter auf die ganze Finanzplanung haben. Der Effekt wird umso stärker, je länger die Privatierperiode bis zum Rentenalter wird. Heute habe ich im Radio gehört, dass ein weiterer Parameter: das Renteneintrittsalter diskutiert wird. Daher ist eine sicherheitsbetonte Herangehensweise (geringe Renditeerwartung) wie die von Peter überaus sinnvoll.

Ob ich selbst die Disziplin haben werde, ebenso konservative Annahmen über meine Einkünfte anzusetzen, weiß ich nicht. Die Sehnsucht, mein Leben viel selbstbestimmter (als Privatier) als jetzt führen zu können, ist sehr groß bei mir. Wenn ich einmal: „Lebewohl Arbeit!“ gesagt habe, gibt es (für mich) kaum eine Möglichkeit zurück (und wenn, dann zu sehr viel unattraktiveren Bedingungen als jetzt). Mein Finanzplan darf folglich nicht zu optimistisch sein, da ich mir sonst entweder große Sorgen um die Tragfähigkeit meines Plans machen oder die Ausgabenseite reduzieren müsste. Wie attraktiv das Leben als Privatier (und Rentner) mit diesen Einschränkungen dann aussieht, sollte sich jeder zuvor auch klar machen. Ich habe es mal mit 3 Freizeitgestaltungsszenarien probiert mit unterschiedlichen Kosten. Was ich als sicher ansehe, ist, dass ich als Privatier und Rentner – auf das wurde in den vorherigen Beiträgen teilweise auch schon hingewiesen – mehr ausgeben werde als derzeitig (als Vollzeitarbeitnehmer).

Bezüglich der Finanzplankomplexität glaube ich: je genauer und je mehr Aspekte abgebildet werden, desto besser. Problematisch wird es nur, wenn man selber nicht mehr durchblickt! Ich mache meinen Finzanzplan für mich. Ob Freunde oder Kollegen darüber die Augen rollen würden und sich nicht darin zurechtfänden, ist mir ziemlich egal. Sie können ja einen für sich adäquaten Plan basteln – so wie ich für mich.

Gruß

os

Ich kann da nur zu 100% zustimmen, insbesondere was zum Beispiel den immensen Effekt verschiedener Parameter auf die gesamte Finanzplanung angeht. Und genau aus diesem Grund sind meine Annahmen eben auch seeehr vorsichtig.

Was die Ausgaben im Vergleich zu früher angeht, habe ich ja jetzt auch schon ein paar Jahre Erfahrung und kann sagen, dass es sich aktuell noch in etwa die Waage hält. Das liegt aber auch daran, dass sich die Ausgaben verlagert haben, bzw. es auch Einsparungen gibt, die dann wieder durch andere und höhere Ausgaben kompensiert werden. Am Ende ist es kaum ein Unterschied zu früher. Bisher. Kann sich aber auch noch ändern.

Gruß, Der Privatier