Top oder Flop – Folge 23: Broker Captrader (Teil 3)

Es ist nun schon knapp zwei Jahre her, dass ich über meine ersten Erfahrungen mit dem Broker Captrader berichtet habe. Wer meine damaligen Überlegungen und die ersten Eindrücke noch einmal nachlesen möchte, kann dies in den ersten beiden Teilen dieses Beitrages tun:

„Broker Captrader – Teil 1“ und

„Broker Captrader – Teil 2“ .

An diesen Aussagen und Erfahrungen hat sich bis heute nicht viel verändert, aber es ist eine neue Erfahrung hinzu gekommen: Die Behandlung der Steuerfrage.

Und da ich aus eigener Erfahrung weiß, dass es hier große Unsicherheiten gibt, möchte ich meine eigenen Erkenntnisse hier gerne einmal teilen. Vorweg jedoch der Hinweis, dass es sich hier ausschließlich um meine persönlichen Erkenntnisse und Vorgehensweisen handelt, die (wahrscheinlich) nicht auf jeden übertragbar sind!

Allerdings sollten sich die Überlegungen, obwohl sie hier am Beispiel von Captrader aufgeführt sind, in gleicher Weise auf den dahinter stehenden Broker „Interactive Brokers (IB)“, sowie auf alle Reseller wie z.B. Lynx oder Banx übertragen lassen.

=> Mit Zwischenschritt zum Privatier(1/3)

Mit: Gründe, Möglichkeiten, Teilzeitarbeit

Keine Abzüge, keine Bescheinigung

Captrader, wie auch die anderen Reseller von Interactive Brokers, sind trotz ihrer Niederlassungen in Deutschland und des deutsch-sprachigen Supports letztlich ausländische Broker. Und als solche müssen sie sich nicht um deutsche Steuergesetze kümmern. Deshalb wird von sämtlichen Kapitalerträgen keine deutsche Abgeltungssteuer einbehalten. Die Beträge werden also komplett als Bruttobetrag dem Konto gutgeschrieben. Als logische Folge gibt es natürlich am Jahresende auch keine Steuerbescheinigung. Wo nichts abgeführt wurde, kann auch nichts bescheinigt werden.

Auch wenn die Abgeltungssteuer bei deutschen Banken manchmal vielleicht etwas ärgerlich ist, so hat sie doch den Vorteil, dass man als Ergebnis eine Steuerbescheinigung bekommt, die man mehr oder weniger 1:1 in die Steuererklärung übertragen kann. Hat man eine solche Bescheinigung nicht, wird es etwa aufwändiger.

Aufwand und Probleme reduzieren

Um den Aufwand zu reduzieren und möglichen Problemen und Diskussionen mit dem Finanzamt von vorne herein aus dem Weg zu gehen, habe ich daher gleich von Beginn meiner Aktivitäten bei Captrader folgende Punkte befolgt:

Führung des Kontos in der Basiswährung Euro.

Obwohl ich selber fast ausschließlich amerikanische Werte an amerikanischen Börsen handele und somit sämtliche Trades (inkl. der Gebühren) in USD abgerechnet werden, habe ich mich für ein Konto in der Basiswährung Euro entschieden. Die Umrechnung der Devisenkurse geschieht dann bei Captrader automatisch und dieser Punkt ist damit schon einmal erledigt.

Beschränkung auf Optionen.

Das ist natürlich eine sehr harte Beschränkung, die ich mir selber auferlegt habe, denn damit entfallen auch Strategien mit Covered Calls oder per Short Put eingebuchte Aktien. Die Begründung für diese Einschränkung liegt in der unterschiedlichen Behandlung von Aktien und anderen Anlageklassen im dt. Steuerrecht. Und das macht die Abrechnung am Ende dann extrem einfach.

Evtl. kann man auch Aktien noch mit hinzu nehmen – ganz so schwierig sollte das auch nicht sein. Es ist eben nur mehr Aufwand. Noch mehr Aufwand wird es dann, wenn man ganz munter mischt und auch noch Anleihen, Zertifikate oder ETFs handelt. Spätestens bei den ETFs wäre bei mir dann ein Steuerberater nötig.

=> Ausgleichszahlung für Rentenabschlag

Mit: Kosten und Vorgehensweise, Beispielrechnung

Aufstellung der Erträge

Mit den oben genannten Einschränkungen ist es dann aber nicht mehr ganz so schwierig, die Erträge eines Jahres in einer Form nachzuweisen, die vom Finanzamt akzeptiert wird. Kleine Randbemerkung noch dazu: Bei mir waren es im vergangenen Jahr Verluste, die zu deklarieren waren und diese werden erfahrungsgemäß noch kritischer geprüft, als positive Erträge.

Die Zusammenstellung der Erträge liegt in der Verantwortung des Steuerpflichtigen und ist (anders als eine offizielle Steuerbescheinigung) nicht an eine genormte Form gebunden. Sich jetzt aber auf den Standpunkt zu stellen, dem Finanzamt einen Haufen Papier „vor die Füsse zu werfen“, nach dem Motto: „Sollen die doch selber gucken, wo sie ihre Daten her bekommen“ ist wohl die falsche Strategie.

Ich denke, es ist sinnvoll, sich im Vorfeld Gedanken über eine möglichst klare, einfache und übersichtliche Aufstellung Gedanken zu machen, die auch den Charakter eines Nachweises hat. Eine selbst erstellte Excel-Tabelle mag sehr nett sein, ist aber oftmals von Fremden nicht gleich zu verstehen und ist zudem leicht manipulierbar.

Konfigurierbarer Kontoauszug

Captrader bietet dazu die Möglichkeit, unterschiedliche Kontoauszüge selber zu erstellen. Was die meisten sicher kennen und nutzen, ist ein monatlicher Kontoauszug im Standard-Format.

Darüberhinaus können aber auch Kontoauszüge mit frei wählbaren Anfangs- und Enddaten erstellt werden. Und eben auch Jahreskontoauszüge.

Je nach Anzahl der Trades/Jahr kann so ein Auszug aber schnell -zig Seiten lang werden und mir selber sind die Bedeutung aller Angaben nicht wirklich klar. Ich habe mich deshalb für einen konfigurierbaren Kontoauszug entschieden, bei dem man die Elemente einzeln selber bestimmen kann. Ich habe für meinen Kontouszug folgende Elemente ausgewählt:

- Kontoinformation

- Nettovermögenswert

- Devisenpositionen

- Trades

- Einzahlungen & Auszahlungen

- Informationen zum Finanzinstrument

- Codes (Erläuterung der Abkürzungen)

Außerdem habe ich sämtliche Details von Positionen, Trades und Kundengebühren Sektionen abgewählt und nur Gewinne und Verluste (G/V) ausgewählt.

Bei mir ergibt das (bei meiner relativ geringen Zahl von ca. 2 Trades/Monat) eine Liste von nur vier Seiten im DIN A4 Querformat. Sehr übersichtlich und die Summe, um die es am Ende geht (realisierter Profit/Loss) eindeutig und nachvollziehbar zu erkennen.

Erläuterung und Ergebnis

Zusätzlich habe ich noch eine Erläuterung beigefügt, in der ich den Inhalt dieses ganzen Beitrages hier noch einmal gebündelt erläutere. Also: Ausländischer Broker, keine Steuerbescheinigung, ausschließlich Optionen, Summe in Zeile x, auf Nachfrage jederzeit weitere Erläuterungen.

Dies hat nun bereits im zweiten Jahr ohne Beanstandungen und ohne Nachfragen erfolgreich funktioniert. Der Aufwand ist minimal (um nicht zu sagen gleich Null). Es hat nur im ersten Jahr ein wenig Mühe gemacht, den Kontoauszug so zu konfigurieren, dass er alle erforderlichen Infos enthält, aber auch nicht zu viele verwirrende Daten. Einmal konfiguriert, kann das Schema jedes Jahr wieder verwendet werden.

Zum Ende muss ich natürlich noch erwähnen, dass ich natürlich gar nicht weiß, ob sich überhaupt jemand beim Finanzamt die Mühe gemacht hat, meine Steuererklärung auch nur anzusehen. Manches wird ja auch einfach nur durchgewunken oder (in Zukunft wohl) per Computer entschieden. Zum einfachen Durchwinken hat es aber bei der Steuererklärung für 2016 ziemlich lange gedauert (4 Monate).

Ich hoffe, dass ich anderen Captrader-Nutzern damit vielleicht eine kleine Anregung für die Erstellung der eigenen Steuererklärung geben konnte.

Und wer jetzt vielleicht Interesse bekommen hat, ebenfalls bei Captrader ein Konto zu eröffnen, dem kann ich empfehlen, einmal unverbindlich und kostenlos ein Demokonto zu eröffnen.

Das Demokonto erlaubt es, die Funktionen alle nach Belieben auszuprobieren. Also auch Käufe und Verkäufe durchzuführen. Nachteil: Die angezeigten Kurse sind fiktiv und haben kaum etwas mit der Realität zu tun. Viel besser ist hier das sog. PaperTrade Konto, was man bei der Eröffnung eines „richtigen“ Kontos zusätzlich einrichten kann. Hier kann man ebenfalls Trades ausprobieren, ohne echtes Geld einzusetzen.

Nachtrag: Bitte unbedingt auch meinen ergänzenden Kommenter lesen! Danke.

Bei Fragen, Kritik oder Anmerkungen bitte die Kommentarfunktion benutzen.

Hallo Privatier,

danke für diesen Artikel. Könntest du bitte noch etwas mehr auf das Thema Basiswährung/Umrechnung der Devisenkurse eingehen?

Bei mir ist es so, dass die Optionsprämie beim Ver-/Kauf in der Optionsswährung ein-/ausgebucht wird, egal was die Basiswährung ist. Und auf dem Kontoauszug findet sich dann doch nur die Umrechnung des aktuellen Devisenbestandes – der sich aus Trades des ganzen Jahres aufgebaut hat – zum aktuellen Kurs. Ist das bei dir anders? Oder reicht deinem Finanzamt die Umrechnung zum Jahresende?

Ich danke dir schon einmal für dein Feedback!

Vorab erst einmal die Info, dass das bei mir auch weder anders abläuft noch am Ende anders aussieht.

Und ich bin mir auch nicht einmal sicher, ob ich vielleicht bei meinem Ziel, die ganze Angelegenheit für mich selber und für das Finanzamt möglichst einfach zu gestalten, womöglich einen Denkfehler gemacht habe oder etwas zuuu einfach gesehen habe.

Ich versuche einmal meine laienhafte Sicht zu erläutern: Auch wenn der Acoount eine Basiswährung hat (in unserem Falle: Euro), so verbirgt sich doch dahinter ein Mehr-Währungs-Konto (mir fällt gerade nicht der offizielle Name ein). Jedenfalls wirkt es so, wie mehrere unterschiedliche Konten in verschiedenen Währungen: Sämtliche Euro-Buchungen werden auf dem Euro-Konto verbucht, sämtliche Dollar-Buchungen auf dem Dollar-Konto. Man kann also durchaus das Euro-Konto im Plus haben und das Dollar-Konto im Minus.

Damit ergeben sich aber bei den einzelnen Trades im Laufe eines Jahres keine Umrechnungsprobleme. Dollar-Trades werden in Dollar gebucht und fertig. Am Ende des Jahres werden dann nur noch die aktuellen Kontostände in Euro umgerechnet. Ob dies nun vorteilhaft, nachteilig oder korrekt ist? Keine Ahnung. Jedenfalls wurde es bisher vom FA nicht bemängelt.

Gruß, Der Privatier

Hallo Privatier,

vielen Dank für deine Antwort. Wie ich auch an den anderen Kommentaren sehe macht eigentlich jeder so sein eigenes Ding und es gibt keine „einzig wahre“ Handhabung die vom Finanzamt (bzw. den versch. Finanzämtern) erwartet wird.

Ich habe auch mein eigenes Excel File für IB mit

– Optionsprämien (Umrechnung zum vom Finanzministerium veröffentlichten Umsatzsteuerumrechnungskurs)

– Dividenden (gleiche Umrechnung, zusätzliche Ausweisung und Summierung der Quellensteuer)

– Devisenhandel (da nur hierauf die Jahresfrist für die Steuer aus privaten Veräußerungsgeschäften gilt; leider fällt auch Aktienhandel in Fremdwährung in diese Kategorie)

Zusätzlich zu diesen eigenen Aufstellungen hänge ich dann immer noch die vollen Jahresauszug von IB an, dort könnte das Finanzamt das dann alles nachvollziehen wenn sie wollten, haben sie glaube ich aber noch nie gemacht. Die Idee mit dem selbst konfigurierten Kontoauszug ist aber auch nicht schlecht, werde ich mir auf jeden Fall einmal ansehen.

Gruß

Sorry Peter , aber dieses verstehe ich nicht .

Ich bin zwar nicht bei Cap Trader , aber anderen IB Ableger .

Ich vermute dieses wird aber so in etwa gleich behandelt .

Die aktuellen Umrechnungskurse Euro/USD werden auch dort Sekündlich NEU festgelegt .

D.h. auch der Umrechnungskurs ist für den JEWEILIGEN MOMENT zu ermitteln .

Beispiel : Ich kaufe 20k USD , dann steht sowohl der Umrechnungskurs wie auch die dazu

gehörenden Gebühren fest . Somit z.B. 1 Euro , zu 1,20 USD getauscht .

Also z.B. 1000 Euro gleich 1200 USD . Jetzt kaufe ich mit meinen USD , 10 Aktien zu 120 USD

somit 1200 USD . Nun machen diese Aktien evt. einen Gewinn von z.B. a 10 USD , somit 100 USD .

Mein USD Konto wächst nun um 100 USD . In der gleichen Zeit , verliert aber der USD um 2 USD/Cent

an Wert . D.h. ich muss nun für einen Euro 1,22 USD bezahlen ( Geld / Brief Kurs außen vor ).

Meine Heimatwährung ist aber NICHT USD sondern Euro . Also muss ich im weiteren um wieder Euros

zu bekommen ( wenn denn gewünscht ) den recht schlechten USD Umtauschkurs akzeptieren um dann

obwohl ich einen Gewinn von 100 USD bei den Aktien gemacht habe , einen Verlust von 400 Euro bei

den 20k Umtausch realisieren . Also 20k Euro mal 1,20 zu 20k Euro zu 1,22 USD . Das gleiche gilt

natürlich auch im umgekehrten Fall . Oder Alternativ , nur tausch dieser Aktienposition , in

Euro dann , 1200 USD Kauf zu 1000 Euro . 1300 USD ( also mit 100 USD Gewinn Verkauf ) dann zu

1065,57 Euro umgetauscht . Der Gewinn kann dann natürlich nur 65,57 Euro abzüglich Gebühren

betragen . Ich glaube , wesentlicher ist , was tatsächlich realisiert wird .

LG Det

Jaja, Det – ist schon alles klar. Aber so lange Du auf einem Dollar-Konto Käufe oder Verkäufe in Dollar tätigst, entsteht Dir ja weder ein Währungsgewinn noch ein -Verlust.

Diese entstehen erst dann, wenn Du irgendwann einmal den Dollar-Betrag wieder in Euro tauschst. Wenn Du das aber erst einmal gar nicht machst (so wie ich), muss dann eben am Jahresende zur Abrechnung mit dem FA eine fiktive Umwandlung erfolgen.

Aber, wie war meine Aussage gegen Ende des letzten Kommentars: „Ob dies nun vorteilhaft, nachteilig oder korrekt ist? Keine Ahnung.“

Gruß, Der Privatier

Wieso NICHTS machen ??? Ich habe ja bereits schon Euro in USD umgetauscht.

Dieser Kurs ist Zugrunde zu legen . Tausche ich dann WIEDER in Euro um ,

habe ich ja bereits ein ZWEITES mal etwas mit Euro/USD gemacht . Daraus ergibt sich m.M.n.

eine Kursdifferenz ( eher ungewöhnlich das Kurspaare gleich bleiben ) , die

dann erneut Zugrunde zu legen ist . Habe ich dann dazwischen mit USD Aktiengewinne gemacht , könnten diese ja mit einen schlechteren Umtauschkurs gegengerechnet werden , habe ich

Aktienverluste mit USD , könnten diese ja mit einen besseren Umtauschkurs gegengerechnet werden ,

natürlich nur wenns passt . Oder ich kauf nochmal USD nach , oder Euro ??? So wie es halt

jeweils gewünscht ist und in die Strategie passt . Habe ich jedoch KEINEN Rückumtausch , kann

ich auch keinen Gewinn oder Verlust mit dem Devisengeschäft machen da zweiter Vorgang fehlt .

So einfach wäre meine Sichtweise , evt. auch vorteilhaft,nachteilig oder korrekt? Keine Ahnung .

LG Det

Danke fürs Mitteilen deiner Erfahrungen mit IB. Ich werde deinen Report mal ausprobieren und mit meiner selbst erstellten Übersicht vergleichen, wo ich jeden Geldeingang zum Tageskurs umrechne, auch wenn z.b. nur USD fließen und somit im Prinzip auch nichts umgerechnet wird. Denn eigentlich verlangt das dt. Steuerrecht nämlich, dass die Versteuerung an dem Tag erfolgt, an dem dir das Geld zufließt. So ist es eigentlich auch nicht zulässig, eine Optionsprämie bei Ausübung in den Einstandspreis einzurechnen, so wie es IB macht. Der IB Abrechnungsbericht berücksichtigt dies aber meines Wissens nach nicht. Die interessiert dt. Steuerrecht halt nicht.

Ich finde übrigens die Regellung im dt. Steuerrecht regelrecht dumm, da so Währungsgewinne bzw. Verluste errechnet werden, die in echt nicht angefallen sind, da alles weiter auf den einzelnen Währungskonten liegt und evtl. Währungsgewinne bzw. Verluste erst beim Umtausch anfallen würden … irgendwann.

Was mir Hoffnung macht, dass die meisten Finanzämter da wohl selbst nicht durchblicken und auch andere Abrechnungen akzeptieren, solange sie logisch nachvollziehbar sind.

Wir werden sehen, ich muss nächstes Jahr da auch durch. Das wird interessant.

CU Ingo.

Also – noch einmal zur Klarstellung: Der obige Beitrag ist nicht unter dem Gesichtspunkt: „So macht man alles richtig, denn ich weiß wie es geht“ geschrieben worden, sondern das Motto lautete: „Das sind/waren meine Überlegungen und deshalb habe ich diese Vorgehensweise gewählt. Ob es richtig ist, weiß ich auch nicht.“

Inzwischen sind mir aufgrund der bisherigen Kommentare einige Zweifel an meiner Vorgehensweise gekommen und ich habe einmal „kurz“ ein wenig nachgelesen. Das hätte ich natürlich besser einmal vorher gemacht, aber was ich da in den ersten Fundstellen gelesen habe, hat mich dann auch gleich so erschreckt (oder abgeschreckt), dass ich da weiter gar keine Lust habe, mich tiefer mit dem Thema zu befassen.

Eine kleine Kostprobe: Die Finanzverwaltung sieht nämlich eine Fremdwährung (in unserem Falle also wohl in erster Linie den US-Dollar) als ein eigenes und unabhängiges Wirtschaftsgut(WG) an. Die Folgen daraus sind vielfältig:

a) Wer ein Fremdwährungskonto eröffnet und dieses zu Beginn mit Dollar füllt, kauft also das Wirtschaftsgut Dollar (zu einem gewissen Kurs K1). Kauft er nun später z.B. ein paar US-Aktien, so ist dies ein doppeltes Geschäft: Kauf einer Aktie und Verkauf des WGs Dollar zum Kurs K2. Hier entsteht also bereits der erste Währungsgewinn oder -verlust! Beim späteren Verkauf der Aktie entsteht ein Gewinn/Verlust aus dem Aktiengeschäft und es liegt wieder ein neuer Kauf des WGs Dollar vor. usw. usf.

b) Die Gewinne und Verluste aus dem Handel mit dem WG Dollar unterliegen nicht der Kapitalertragssteuer (25%), sondern sind private Veräußerungsgeschäfte und somit mit dem persönlichen Steuersatz zu versteuern. Sind aber u.U. nach einer gewissen Spekulationsfrist steuerfrei.

c) Um das alles tatsächlich auseinander zu halten, müsste man wohl wirklich eine entsprechende Buchführung selber anlegen, mit den Daten eines jeden Trades und taggenauen Devisenkursen.

An dieser Stelle hat mich die Lust zum Weiter-Recherchieren verlassen…

… ich werde es weiterhin so machen wie bisher und darauf hoffen, dass das FA meine Aufstellung weiter akzeptiert.

Allerdings ist diese neue Erkenntnis für mich eine Überlegung wert, ob das Thema Optionshandel für mich langfristig überhaupt Sinn macht? Ich denke, es ist Zeit, dass ich auch dazu einmal wieder über meinen aktuellen Zwischenstand berichte und eben auch solche Fragen berücksichtige.

Aber natürlich ist hier jeder willkommen, der vielleicht kompetenter etwas zu dem Thema sagen kann und allen anderen hier ein wenig auf die Sprünge hilft!

Gruß, Der Privatier

P.S.: Und ob ich das gerade oben Geschriebene richtig verstanden habe und ob das alles so richtig ist – weiß ich auch nicht! Von daher: Nachfragen sind ziemlich zwecklos. 😉

Ja Peter , ich glaube so wird schon eher ein Schuh draus .

Immer wieder schön , wenn das Erkennen kommt . K1 , K2 u.s.w. , u.s.f. .

Daher war es für mich auch erstmal schwer zu verstehen , warum in Deutschland , ein

Kapitalertragsteuer-Verfahren , welches sich Abgeltungssteuer nennt , mit jährlich

abzurechnenden Gewinn oder Verlusten ohne Vor oder Rücktragsmöglichkeiten existiert .

Also dann AB-GELTENDE-WIRKUNG hat .

Somit kann ich meine Gewinne oder Verluste ja immer gleich Buchhalterisch auf das

passenden Jahr verteilen , ohne einen Cent Abgeltungssteuer bezahlen zu müssen .

Vorraussetzung ist natürlich ( und dieses ist auch das gewollte an der Abgeltungssteuer )

das ein Gewinn gemacht wird . Also hier wird ja nur im Falle eines Gewinns die

Abgeltungssteuer fällig . Wird NUR ein Verlust gemacht , kann dieser NICHT abgegolten werden .

Dieser Verlust kann auch nicht auf die anderen Einkunftsarten ( Da ja ABGELTENDE Wirkung )

angerechnet werden . Somit kann ich einen Verlust aus Aktien auch nur mit einem Gewinn aus

Aktien auffangen . Eine Querverrechnungsmöglichkeit besteht NICHT mehr .

Früher ( Also VOR Abgeltungssteuer ) ist dieses immer über die FIFO Methode abgearbeitet worden .

Also anfallende Gewinne sind mit Verlusten aus der FIFO Methode verrechnet worden .

Ergebnis daraus dann meistens Null . Die Quellensteuer , muss ich jedoch an der Quelle wiederholen . Dieses ist teilweise umständlich und langwierig . Daher ist auch Markus Sichtweise auf Kap. Steuer

und Quellensteuer mit nur Ausgleich überweisen und fertig , m.M.n. nicht richtig .

Nun zu Sichtweise IB / FA

Angenommen Du kaufst ein Haus ( WG1/K1 ) und der Verkäufer stellt Dir frei , dieses in Euro

oder USD zu bezahlen . Da hast Du also einen Kaufpreis für das WG zu bezahlen . Dabei ist

es jedoch erstmal unerheblich ob du nun in USD oder Euro bezahlst . Weiterhin verfügst Du

über einen ordentlichen USD Betrag , den Du bereits zu einen Dir genehmen Kurs ( WG2/K2 )

umgetauscht hast . So Peter , da Du ja bereits über ( WG2/K2 ) USD verfügst , muss jedoch der

Hauspreis zu einem Stichtag ( Neuer WG3/K3 ) bezahlt werden . Dieses ist der Abrechnungstag

des Umtausches in Euro , da das WG1/K1 in Euro beheimatet ist und auch in Euro für die

dann vom Staat vorzunehmende Versteuerung richtigerweise in Heimatwährung berechnet werden muss .

Somit hast Du zwar ein WG gekauft , welches in Euro oder in USD zu bezahlen gewesen wäre ,

jedoch ist der Abrechnungstag , der eigentliche Zeitpunkt , der über Gewinn oder Verlust

entscheidet . Da Du ja auch weiterhin über USD ( WG2/K2 ) verfügst , kann nun eine Abrechnung

des Devisenkurses am Abrechnungsstichtag ( dann WG4/K4 ) erfolgen , mit der jeweiligen steuerlichen

auswirkung auf K2 zu K4 oder K1 zu K3 . Somit dann einmal Kursgewinn/Verlust aus K2 zu K4 und

zusätzlich Kursgewinn/Verlust aus K1 zu K3 . Möglicherweise hebt sich dieses auf , oder es

potenziert sich . Dieses ist u.a. ein Grund gewesen , warum Devisengeschäfte früher mit

Optionen Gegengesichert wurden . Es besteht hier halt ein doppeltes Risiko , welches man immer

zu vermeiden sucht .

Dieses wäre auch der Grund , warum ich die Auslandsaktiengeschäfte zweigeteilt sehen würde .

Einmal das Devisengeschäft , einmal das Aktiengeschäft . Bei US-UN in USD gehandelt und in

US Lagerstätten hinterlegt , kommt also IMMER das Währungsrisiko mit hinzu . Dieses ist in

Deutschland auch nicht anders , daher gibt es ja auch z.B. für PSEC eine WKN für PSEC , US

Lagerstätte und eine für NUR in ( Euroland ) hinterlegte , gleiche unterlegte Firma PSEC ,

jedoch hier RK8 .

Also wenn man von dem selben spricht , bedeutet dieses noch nicht das gleiche .

Selbiges gilt für viele weitere US UN und auch anders beheimatete UN ( Caymans u.s.w. )

die dennoch in USD gehandelt und dann auch so bezahlt werden müssen .

Grund dafür ist die Clearstreaming Bank ( Zumindest für Deutschland /EU ).

Haben vermutlich die wenigsten bereits von gehört

( da vermutlich die meisten bisher keine OTC Geschäfte getätigt haben ) , aber dieses

ist die Depotabrechnende Stelle . Oder zumindest die Lagerortverwaltung der UN Anteile .

Diese Bank ( Ablegeger der Deutschen Börse , zum überwachen des ELEKTRONISCHEN Handel

damals als es mit Computern los ging , abgespalten , davor einfach nur Papierform Rechte

dokumentation , regeln also deine Rechteverwaltung )

Also alles was z.B. auf der TWS geschieht , zieht einen REALEN Handel nach sich .

Dieser reale Handel muss jedoch auch irgendwo dokumentiert sein und auch dann tatsächlich

ABGEHANDELT werden . Also z.B. der Peter kauft 100 Anteile an Shell . Somit muss A) Das

Eigentumsrecht an den gekauften Anteilen ( Aktien ) , der Lagerort ( also WO , d.h. mit welchen

Rechten ausgestattet ) sowie der Eigentümer ( Also Peter ) registriert sein . Zusätzlich

wird der Kurs und weitere Steuerlich wichtige Daten erfasst und weiter gemeldet . Irgendwann

bekommt der Peter dann seine UN Anteile Rechte , eingebucht und damit Shell dann auch

noch absehen kann , wohin dann Peters Anteil am EPS , über das Pay Out Ratio abgerechnet ,

hinfließen soll , muss dieses also auch eindeutig Zuordbar sein .

Und je nach gewünschten Lagerort und jeweiliger Rechtsstellung des UN Anteils Inhabers im

Verhältnis zum UN ( Als Aktienbesitzer ist man TEIL EIGENTÜMER eines Unternehmens ) werden

dann diese Rechte auch dementsprechend den dann vorliegenden Rechtsgrundlagen gewürdigt .

Ich hoffe dieses konnte ein wenig erhellen damit Du die Sichtweise der Finanzbehörden

auf WG1/K1-WG2/K2- u.s.w. , evt. ein wenig besser verstehen kannst . Ich kann nicht

sagen , ob dieses Heute immer noch gilt und ob meine Kentnisse nicht längst total

veraltet sind . Früher jedenfalls so gehandelt und auch so abgearbeitet worden .

Kann Heute jedoch total anders und damit alles was ich geschrieben habe , alles

total falsch sein .

LG Det

„Ich hoffe dieses konnte ein wenig erhellen…“

Ja, Det – ich fühle mich schon völlig geblendet und bin immer wieder erstaunt, welche erstaunlichen Zusammenhänge Du immer wieder ans Tageslicht hervorholst.

Gruß, Der Privatier

Hallo Peter

Damit du nicht so geblendet bist , hilft evt.

FG BW Urteil AZ: 13/K 2217/10 vom 07.03.2013

oder nachgehend BFH AZ: IX R 11/13 zu lesen .

Oder alternativ unter dejure.org unter oben angegeben AZ

nochmal suchen .

LG Det

PS. Kann der tatsächliche Kurs NICHT mehr nachträglich festgestellt werden ,

kann evt. hilfsweise nach BFM Umsatzsteuer Umrechnungskurse §16 Abs.6 Satz 1 UStG

fesgesetzt werden . ( Fortlaufende Tabelle )

Danke Det. Ich habe weiter unten noch einen Hinweis auf einen interessanten Beitrag gegeben. Dort ist das von Dir genannte Urteil ebenfalls erwähnt.

Gruß, Der Privatier

Tja Peter , wie soll ich sagen , scheint meine Sichtweise , die bereits vor fast

30 Jahren so abgehandelt wurde , selbst HEUTE , immer noch richtig zu sein .

Ich habs noch nicht genauer durchrecherchiert ( zu faul ) , aber vermutlich ,

gilt W1/K1 zu W3/K3 und W2/K2 zu W4/K4 scheinbar immer noch . Den Grund dafür ,

hatte ich Dir ja schon weiter oben mitgeteilt .

Auch wenn Du immer wieder erstaunt bist , welche erstaunliche Zusammenhänge ich

immer wieder hervorhole , scheinen diese doch auch HEUTE noch , nicht so

REALITÄTSFERN , wie manche vermuten würden .

Selbst Clearing Verfahren , wird Heute immer noch so durchgeführt , ich habe mich

extra nochmal ( intern ) über den Stand der Dinge informiert . Scheinbar auch hier

keine größeren Änderungen zu Früher erfolgt . So What , ist ja auch eigentlich

total nebensächlich . Für die meisten eh nicht relevant .

LG Det

Hallo zusammen,

ich arbeite nun seit 2 Jahren mit Captrader. Bei jeder Steuererklärung erwartet mein Steuerberater,

dass ich die entsprechenen Informationen ausarbeite und er läßt sich immer wieder bestätigen, dass

ich für diese Informationen verantwortlich bin. Eine Unsicherheit.

Wenn man die Unterlagen anschaut braucht man nur wenige Zahlen. Dividenen bzw Zinsen evtl von

Anleihen und dann die Seite realisierte Gewinne. Dabei unterscheidet man zwischen Aktiengewinne

und sonstige Gewinne wie Optionen, Future etc. Dann wird die bereits gezahlte Steuer benötigt.

Kosten/ Provisionen kann man als Privatperson nicht absetzen.

LG

Frank

„Bei jeder Steuererklärung erwartet mein Steuerberater, dass ich die entsprechenen Informationen ausarbeite und er läßt sich immer wieder bestätigen, dass ich für diese Informationen verantwortlich bin.“

Coole Berufsauffassung! Macht weder die Arbeit, noch trägt er die Verantwortung. Wofür genau bekommt er sein Geld? 😉

Aber im Ernst: Sicher wird der Steuerberater erklärt haben, wie er denn die Zusammenstellung gerne hätte. Und in diesem Zusammenhang wäre es einmal interessant, ob Du denn auch in Fremdwährungen handelst und wie da die Aufstellung aussehen soll? Umrechnung in Euro bei jeder Transaktion? Mit selbst ermitteltem Devisenkurs? Oder wie?

Gruß, Der Privatier

Ich habe ja weiter oben in einem Kommentar schon geschrieben, dass ich da wenig Lust verspüre, weitere Zeit für Recherchen zu investieren.

Ich will aber gerne hier noch einen Link teilen, der mir bei meinem flüchtigen Lesen aufgefallen ist und bei dem ich meine, dass die Thematik ganz gut dargelegt, mit ein paar Beispielen erläutert und auch mit Quellenangaben zu zugehörigen Urteilen versehen ist:

Ein Gastbeitrag im Handelsblatt von RA/StB Dr. Maximilian Haag: blog.handelsblatt.com/steuerboard/2014/09/12/fallstricke-bei-privaten-konten-in-fremder-wahrung/ .

Gruß, Der Privatier

Hallo Markus

Denk dann bei der Abrechnung ( später steuerlich ) gleich bei jeden Trade

daran , WG1 Euro , WG2 tausch in USD , WG3 kauf einer Aktie oder Option mit dem

dann SOFORT zu erfassenden Umtauschkurs , WG4 verkauf einer Aktie oder Option mit

dann SOFORT zu erfassenden Umtauschkurs . Gibt dann vermutlich etwas mehr ARBEIT .

Aber später dann ggf. viel weniger ARBEIT bei erfüllen der Steuerpflicht in D .

LG Det

Det, du bist doch der Experte …. und was du beschreibst ist bestimmt der absolut richtige und gesetzlich vorgeschriebene Weg – aber ich habe vor das ein wenig anders anzugehen und zu schauen, ob das FA das so akzeptiert:

Ich habe das Konto bei CT mit, sagen wir mal, 10k€ Cash in 2017 gestartet. Dann habe ich € in $ getauscht, Trades gemacht, usw., und angenommen am 31.12. habe ich einen Kontostand Cash von 11k€. Dann würde ich in der StErklärung 1000€ als Gewinn angeben und meinen Jahresauszug (wie Peter beschrieben hat) anhängen.

Bei einem Verlust analog dazu.

Ich könnte mir gut vorstellen, dass das FA das auf Grund der doch geringen Beträge so akzeptiert, oder nicht? Ggf. bei Nachfrage könnte ich immer noch alles aufschlüsseln … Das FA hat doch kein Interesse bei diesen Beträgen jeden Trade zu überprüfen …

Bei 6- oder 7-stelligen Beträgen sähe dies bestimmt anders aus.

VG

Jürgen

Nachtrag: müsste ich nicht sogar Quellensteuer in USA zahlen wenn ich eine AAPL handele??

Also erstens bin ich kein Steuerexperte .

Zweitens , kann ich genausowenig wie z.B. Swantje , bei feststellung der

jeweiligen Sichtweise des ausführenden Sachbearbeiters , deren Sichtweise

( ob diese nun richtig oder falsch ist ) Vorhersagen .

Meine Glaskugel ( wie auch bei einigen anderen Sachen ) ist halt auch nicht

immer voll Funktionstüchtig .

Quellensteuer im Ausland , liegt eigentlich NUR dann vor , wenn das jeweilige

Unternehmen eine “ ausgezahlte Gewinnbeteiligung / also Bar Div.“ gezahlt hat ,

mit normalerweise gleichzeitiger ( und damit auch berechneter ) Abführung der

Quellensteuer im Heimatland des UN . Natürlich auch mit jeweiliger Kursumrechnung .

Für den Optionshandel müsste ich mich selber erstmal einlesen ( zu faul ) wie hier

die Gewinne in D zu versteuern wären . Also Quellensteuer NICHT an der Quelle angefallen ,

da es sich ja um Spekulationsgewinne handelt und nicht um Ausschüttungen/Zinsgewinne .

Ich glaube ich hatte hier schon einmal zufällig ( ich kann nicht mehr sagen wo ) etwas

zu der Sichtweise vom FA bzgl. “ Close “ mitgeteilt .

Hier müsste bei einem Steuerinländer ( also Deutscher ) die “ Versteuerung “ in D

also ja auch irgendwie festgestellt werden können . Oder wie sollen Die das

dann machen ??? D.h. um dann auch der tatsächlichen Steuerpflicht zu genügen ,

müsste ein jeweiliger Umrechnungskurs ja auch irgendwie festgesetzt werden .

Bei einem Gewinn könnte ich mir schon eher Vorstellen , das dieses durch

Sachbearbeiter FA so akzeptiert wird , bei einem Verlust , könnte es evt.

etwas schwieriger werden . Keine Ahnung wie der letzte in der Kette dieses

dann tatsächlich Beurteilen wird .

Ob meine Sichtweisen HEUTE überhaupt noch so richtig sind , kann ich auch nicht

immer sagen , jedoch würde ich ( für mich ) genau die oben angewendetet Regel

WG1/K1 , WG2/K2 u.s.w. , u.s.f. …..praktizieren .

Da würde ich mich zumindest bei einem evt. aufkommenden Streit

( also ggf. Klageverfahren ) etwas SICHERER fühlen .

Insbesondere die Dokumentation ,über jeden einzelnen Geschäftsvorfall ,

wäre für einen solchen Fall m.M.n. auch wichtig .

Sorry , aber so wäre halt meine Sichtweise .

LG Det

ok Det, alles klar – ich versuche trotzdem den einfacheren Weg – zunächst einmal.

Wegen der Quellensteuer hast du Recht – ich habe mal kurz die Abrechnung eines Verkaufs hervorgeholt: keine Q-Steuer abgeführt

Besten Dank für deinen Input

Ich will ja Det nicht vorgreifen, aber ich sehe das genau so wie Du, Jürgen:

Ich werde mir die Arbeit im Vorfeld einfach machen (genauer gesagt: gar keine) und weiterhin den Kontoauszug als Basis verwenden. Wenn das nicht passt, kann ich es immer noch ändern. Ist dann natürlich mehr Arbeit.

Andererseits frage ich insbesondere dann, wenn Gewinne anfallen, was das FA denn genau machen will? Werden die sagen: „wir erkennen die Gewinne nicht an?“ Das wäre ja okay. 😉

Oder werden die selber eine Gegenrechnung aufmachen? Wenn man die akzeptieren kann, wäre es ja auch okay…

Ich glaube aber ohnehin, dass sich bei den Peanuts-Beträgen keiner die Mühe machen wird. Zumal ich (vor -zig Jahren) ohnehin schon einmal große Mühe hatte, einem Mitarbeiter des FA zu erläutern, wie es sein kann, dass ein Verkaufsdatum früher ist, als das Kaufdatum. Alleine DAS könnte schon zu einem Problem werden.

Zur US-Quellensteuer: Habe ich bei CT keine Erfahrung mit, ich gehe aber davon aus, dass diese einbehalten wird. Es ist nur die dt. Abgeltungssteuer, die nicht einbehalten wird. Aber das müsste Det eigentlich sagen können.

Gruß, Der Privatier

Hallo Peter

Zur Quellensteuer :

Dieses ist die Steuer , die durch ein wo auch immer beheimatetes UN ,

in ein wo auch immer abzuführendes UN beheimatetes Land , in einer wie

auch immer angegebenen Währung , einbehaltene Steuer , die sofort

an der Quelle ( also bei den jeweiligen UN im jeweiligen Lagerland ) anfällt .

Die Differenz zu der in Deutschland anfallenden nur auf den Steuerinländer

zu sehenden Kapitalerstragssteuer von HIERZULANDE 25% ( persönlich an den

Steuerschuldner anhaftend ) ist nochmal eine ganz andere .

( Hatten wir glaube ich auch schon mal unter fiktive Steuern ??? )

D.h. A) Quellensteuer , von dem jeweiligen UN im Heimatland abzuführende QUELLEN Steuer

mit einem ggf. höheren ( Schweiz ) oder niedrigeren ( USA ) Steuersatz wie

B) Kapitalerstragssteuer ( für Deutschland und einem deutschen Steuerinländer )

z.Zt. 25% mit AB-GELTENDER-WIRKUNG . ( d.h. die Kapitalertragssteuer kann somit auch

NUR auf einen Gewinn anfallen , während man bei einer Quellensteuer von einer Steuer

die direkt an der Quelle anfällt sprechen könnte , die dann über das DBA auch wieder

/ bei Verlustnachweis / teilweise umständlich , zurückgeholt werden könnte )

So würde ich es aufs Underlying auch sehen , jedoch kann es bei dem

Optionshandel ( an Sich ) nochmal zu einer ganz anderen Sichtweise führen .

Da bin ich mir nämlich überhaupt nicht sicher , ob nicht immer noch das

Verfahren “ Close “ angewendet wird . Dieses ist insbesondere auf Jahresendtag

nochmal etwas verkomplizierend ( Also AUSLAUF der Optionen und damit auch

AUSLAUF der dort beinhalteten Rechte ) . Da ich selber nicht mehr am Optionshandel

teilnehme , kann ich auch dort nicht den Stand der Dinge mitteilen .

Auch da wäre ich somit total veraltet . In TWS ist jedenfalls m.M.n. die

z.Zt. richtige Sichtweise , der einbehaltung der “ Quellensteuer “ bei

Bar Div. ZAHLUNGEN bei mir so hinterlegt und auch so ausgeführt worden .

LG Det

Okay, Det – um es mal auf den Punkt zu bringen: Auch Interactive Broker (und deren deutschsprachige Reseller) behalten die ausländische Quellensteuer auf z.B. US-Dividenden ein.

Danke für Deine Erkenntnisse und

Gruß, Der Privatier

Hallo Det,

was sind WG1 bis WG4?

Wenn ich es so wie Jürgen und Peter machen würde, müsste ich dann immer zum Jahreswechsel alle ggf. noch auf dem USD Konto rumliegenden Coins in EUR zurücktauschen und dann in der Steuererklärung den Euro-Differenzbetrag angeben? Oder muss ich bei jedem Trade den Euro-Wert erfassen, auch wenn ich nicht getauscht habe? Das wäre wirklich sehr aufwändig.

Ich könnte aber immer am 1.1. Einstandswert aus Summe EUR+USD und am 31.12. Ausstandswert bilden. Zum Einstand addiere ich noch den EK aller offenen Positionen am 1.1. und ziehe dann den Ausstand und den EK aller offenen Positionen am 31.12. ab, das ergibt den zu versteuernden Betrag. 25% Abgeltung ausgerechnet und noch die ggf. einbehaltene Quellensteuer abgezogen, fertig. Aber was, wenn Verluste entstanden oder Verluste bei Aktien und Gewinne bei Sonstigem, was ja nicht gemischt werden darf. Oder der Sparerfreibetrag ist nur teilweise ausgeschöpft…..

Hat nicht zufällig einer von euch ein Excel, mit dem man die Werte aufs Jahr schön hochrechnen kann?

Auch bei meiner Onvistza gibt es keinen Kontoauszug bzw. Bericht, der das schön aufzeigt, ich müsste jeden WP-Abrechnung auswerten und in ein Excel setzen. Aber die Formeln gelingen mir da noch nicht so richtig mit den Töpfen und dem Freibetrag und den Gebühren.

Aber da wir gerade so einen passablen Kurs haben, werde ich wohl meine Euros in Dollars tauschen. 🙂

LG Markus

LG Markus

… soll bedeuten, das mit dem Kontostand kann eigentlich nicht funktionieren, nur wenn grundsätzlich am 31.12. keine Positionen offen sind.

Poah, macht ihr das kompliziert!? Mein FA hat noch nie interessiert aus welchen Einzelgeschäften welche Gewinne entstanden sind.

Nochmal einfach: ich lebe in DE und wir haben den €. Ich habe ein Konto/Depot bei einer ausländischen Bank/Broker. Dort zahle ich Geld in € ein und mache diverse Geschäfte: Devisenumtausch, Aktien Kauf/Verkauf, Optionshandel, … Dabei mache ich im laufenden Jahr Gewinne und Verluste duch abgeschlossene Geschäfte und am Ende des Jahres habe ich bei meiner Bank/Broker einen Wert umgerechnet in Euros liegen. Dieser ist entweder größer als am Anfang = Gewinn oder kleiner = Verlust.

Den evt. Gewinn muss ich mit meinem persönlichen Steuersatz versteuern und ein Verlust wird gegengerechnet.

Offene Positionen sind doch offen und dadurch tragen sie weder zum Gewinn noch Verlust bei (–> realisierter Gewinn/Verlust) — ist doch in DE auch so, oder nicht?

Gezahlte Quellensteuer reduzieren meinen Gewinn und gehen meiner Ansicht nach gar nicht in die Betrachtung ein, da ja eh der persönliche Steuersatz genommen wird und nicht die 25% – und das berechnet das FA und nicht ich.

Vielleicht gehe ich da zu blauäugig ran, aber was soll ich mir Arbeit machen wenn ich noch gar nicht weiss was das FA eigentlich haben will bzw. akzeptiert? Da mach ich nun besser erst mal nix besonderes, die Unterlagen sind sowieso da und wenn das FA mehr haben will sollen sie es bekommen. Dann kann ich mich im nächsten Jahr genau darauf einstellen …

Ich stimme da 100% mit Jürgens Gedankengang überein. Insbesondere der Argumentation: Abgeschlossene Geschäfte ergeben im Jahresvergleich einen Gewinn oder Verlust (in Euro). Und nur der ist steuerlich relevant.

Das ergibt sich automatisch aus dem Jahreskontoauszug und mehr werde ich da nicht machen. Zumindest so lange, bis jemand etwas anderes von mir fordert.

Ein paar kleine Abweichungen habe ich dann aber doch (also nur 95% 😉 ):

Ich sehe auch Optionsgeschäfte zunächst als Kapitalerträge an, die somit der 25% Steuer unterliegen und nicht, wie Jürgen sagt, dem persönlichen Steuersatz. Es sei denn, der persönliche Steuersatz liegt ohnehin unterhalb der 25%. Dann ist es wieder richtig.

Und selbstveständlich muss man schon eine getrennte Auflistung nach Erträgen aus Aktiengeschäften und allen anderen machen. Eine einzige Summe wäre dann doch zu wenig.

Gruß, Der Privatier

noch was:

In meiner Welcome Mail von Captrader steht jetzt noch: „Sie werden aktuell unter „Ich besitze keine Steueridentifikationsnummer“ geführt.“

Hat das eine Bedeutung, würde sich irgendetwas ändern, wenn ich meine SteuerID angebe?

ich glaube die ist für das W-irgendwas-8 Formular wichtig, um die reduzierte Quellensteuer in den USA zu zahlen. Das Formular kannst/solltest du unbedingt ausfüllen (geht online im CapTrader Portal)

@ Gemeinde betr. W8 Formular ( W8/BEN vermutlich unnötig )

Hiermit wird einfach NUR bestätigt , das DU kein Steuer-INLÄNDER bist .

D.h. Hiermit bestätigst DU NOCHMALS , das DU NICHT nach US Recht versteuerst .

Oder um es anders zu sagen , hiermit bestätigts DU , das DU dich als

Steuer-AUSLÄNDER mit deinen kompletten an Dir persönlichen anhaftenden

Steuern ( EkSt u.s.w. ) , NICHT IN DEN USA versteuern lässt , sondern

z.B. ( weil Du Deutscher bist ) in Deutschland .

Rechtsfolgen ( incl. VERSTEUERUNG ) dadurch natürlich auch evt. etwas anders .

@ Jürgen , damit hättest DU atomatisch bestätigt , das DU dich an die Deutsche

Rechtssprechung bzgl. W1/K1 , W2/K2 hälst .

LG Det

PS Siehe auch Bundesanzeiger-Verlag.de/aw-portal/aktuelles/nachrichten/detail/

quellensteuer ( Neuordnung W8 , W8BEN , W8BEN/E )

Hallo Gemeinde

@ Peter , im Ergebnis JA .

@ Jürgen m.M.n. total falsche Sichtweise , siehe oben . Aber wenn das bei Dir so funkt ? .

@ Markus

0 ) Überweisung Euro – dann

1) Kauf USD z.B. 10000 USD zu 8000 Euro = Wirtschaftsgut 1 mit Kurs 1 , also WG1/K1

2) Kauf von Aktien in Höhe von 2000 USD = Wirtschaftsgut 2 mit Kursfeststellung zum Euro

Kurs jetzt aber z.B 11000 USD für 8000 Euro , dann Kurs 2 für Kauf des 2 ten Wirtschaftsgutes

Aktie in USD , UND NUR FÜR DAS WIRTSCHAFTSGUT 2 , Für den Rest vom WG1/K1 jetzt 9000 USD

passiert ja nichts und ist deshalb auch ( Vorerst ) irrelevant .

3) dann Verkauf des WG2 ( Aktien KP 2000 USD ) damit automatisch WG2 wird zu WG3 mit K3 da wieder Kursfeststellung zum Euro , da zufällig Gewinn Aktie von 2000 USD auf 3000 USD gestiegen ,

jedoch Kurs vom USD zum Euro gefallen , somit dann K3 bei WG3

Du hast jetzt einen Gewinn aus Aktien 1000 USD , der Kurs ist jedoch um 100 USD gefallen .

Somit hättest Du ja nur noch einen Gewinn von 900 USD ( Für diesen Zeitraum ).

4) dann irgendwann tauschst Du deine restlichen USD Bestände wieder in Euro um , dann wird

automatisch WG1 mit K1 zu WG4 mit K4 . Oder deine Reihenfolge ist anders , dann musst Du trotzdem jedesmal ( um Gewinn oder Verlustfeststellung in Deutschland durchführen zu können ) den Kurs USD

zum Euro sehen , da jedes Geschäft im Grunde aus 2 Geschäften besteht .

A) ein Devisengeschäft ( u.a. auch um eine DEUTSCHE BEURTEILUNG abgeben zu können )

B) ein Kauf oder Verkauf von z.B. Aktien . ( mit Zeitgleichen Devisengeschäft )

Also somit ( in diesem Fall ) WG1/K1 zu WG4/K4 , WG2/K2 zu WG3/K3 abzurechnen .

Dann Ergebnis aus WG2/K2 zu WG3/K3 mit Ergebnis aus WG1/K1 zu WG4/K4 gegenzurechnen .

Auch wenn ich HIER für Steuerfragen , noch viel lernen kann ,

( insbesondere für Vereinfachungsfragen ) , werde ICH vermutlich wieder alles

falsch und kompliziert machen . Aber ich mache es einfach sooo wie immer ,

WG1/K1 , WG2/K2 u.s.w. , u.s.f. …………

Oder einfach JEDER so wie er mag und Versteuert werden möchte ?????

Keine Ahnung was alles so in den einzelnen FAs geht .

LG Det

@Det

Du hast das genau wie der Schreiber vom Handelsblatt (H. Haag) blog.handelsblatt.com/steuerboard/2014/09/12/fallstricke-bei-privaten-konten-in-fremder-wahrung/ vereinfacht, bzw. die Konsequenz nicht dargestellt. Außerdem hast Du eine Abweichung zum Handelsblattschreiber . Was meine ich?

1) Der H. Haag nimmt als Kurs bei der Auflösung des USD-Kontos den letzen Kurs (Aus dem Verkauf der Aktien). Du nimmst dabei den ursprünglichen Tauschkurs (WG1 mit K1 zu WG4 mit K4). Was ist nun richtig= Vermutlich der Ansatz von H. Haag.

2) Bei beiden Beispielen fehlt die Aufschlüsselung, wie es bei mehreren Transaktionen aussehen würde. Welcher Kurs ist als „alter Kurs“ zu nehmen, wenn z.B. nochmal eine Aktie gekauft wird und diese dann den Betrag der letzten Aktion übersteigt? Muss dann geteilt werden und jeweils der letztmögliche Kurs genommen werden, bis die Zahlung umgerechnet ist? Das kann nur ein Programm machen!?

Auf Sein Beispiel bezogen:

wenn er nun nicht eine Position für 43.000USD eingegangen wäre, sondern nur 40.000USD. Dann wären bei der Endabrechnung am 1. Juni 2014 einmal der Kurs von der Letzten Transaktion (0,733) für 40.000USD anzusetzen und einmal der Kurs vom 1.Januar (0,757) für die restlichen 3000USD, die nur getauscht, aber nie verwendet wurden.

Das ist uferlos!

Deine Berechnung ist diesbezüglich einfacher und handhabbar. Aber wohl im Sinne des FA nicht ganz korrekt.

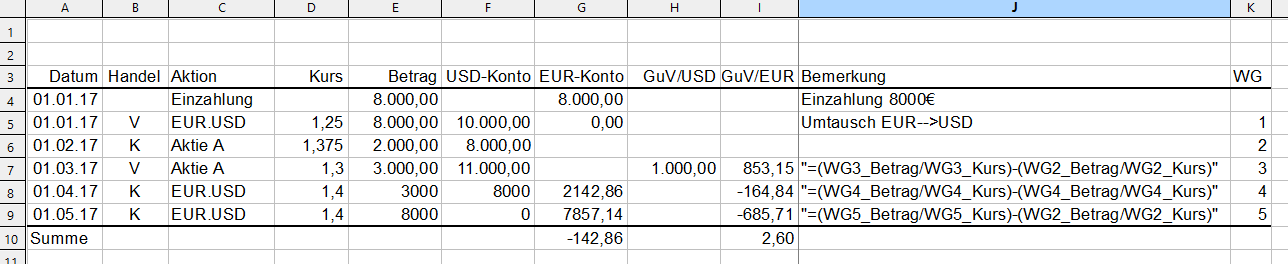

Hier noch eine ExcelTabelle, aus welcher der Sachverhalt nach Deiner Aufstellung dargestellt ist. Auch gut zu sehen das eigentlich weniger am Konto ist (-142,86€), ich aber 2,60€ zu versteuern habe. Ich hoffe, dass sie durch die Formatierung nicht nochmal „verhunzt wird“. Anhänge gehen hier leider nicht :-(.

Hallo Georg

Viel Aufwand . Also in deiner Tabelle ist WG1 der Umtausch USD/EUR . Fertig .

Anschaffung des WG 1 Vollendet ( Ist praktisch wie eine Aktie zu sehen ) .

Jetzt , WG2 , KAUF zum , Aktienkurs 1 ( AK1 ), mit Devisenkurs 1 ( DK 1 ),

mit AK1 = 2000 USD / Kurserfassung DK1 = 1,375 USD für einen Euro .

Somit hat WG2 NICHTS mehr mit WG1 zu tun , jedoch mit WG3 .

WG3 , VK , AK2 zu 3000 USD mit DK2 , 1,30 USD . Somit aus AK1 zu AK2 , Gewinn 1000 USD .

Jedoch DK1 zu DK2 somit 2000 USD zum Kurs 1,375 USD / Euro , somit Kaufpreis 1454,54 Euro

zum VK Preis 3000 USD zum Kurs 1,30 , somit VK Preis 2307,69 Euro . Somit Gewinn IN EURO

2307,69 Euro zu 1454,54 Euro , damit der Steuer zu unterwerfen , ein Gewinn von 853,15 Euro .

Zusätzlich hast Du ja auch noch das USD Konto gefüllt , da Du aber nicht SOFORT umgetauscht

hast , ist ein Kurs für 1000 USD zu 1,30 USD festzustellen . Somit den Gewinn von 1000,00 USD

mit Kursstellung 1,30 USD/Euro ergebend . Somit KURS KAUF 1000 USD = 769,23 Euro . Oder

auch 10000,00 USD zu 1,25 USD/Euro plus 1000 USD zu 1,30 USD/Euro . Auch bei den Devisen gilt

FIFO d.h. First in First out . Somit wäre das dein letzter USD Kauf . Somit auch als letztes

zu entnehmen .

Nun kommt das nächste Geschäft , jetzt wird WG1 gegen WG4 gerechnet . Du tauschst also

deine USD die Du am 01.01.17 eingetauscht hast , gegen Euro um . WG1 mit DK0 = 1,25 USD/Euro

Jetzt jedoch 3000 USD zum Kurs 1,40 USD/Euro , somit 3000 USD zu DK0 = 2400,00 Euro bezahlt

für WG1 , 3000 USD zum Kurs 1,40 USD/Euro = 2142,86 Euro als WG4 dafür bekommen .

Somit Verlust aus WG1 zu WG4 = -257,14 Euro .

Dann also Gewinn 853,15 Euro mit Verlust -257,14 Euro verrechnet , somit 596.00 Euro Gewinn .

Nun noch VOR-letzter Umtausch . WG1 7000 USD mit Kurs 1,25 USD/Euro , gleich 5600,00 Euro

zu WG5 7000 USD mit Kurs 1,4 USD/Euro = 5000,00 Euro , somit Verlust daraus -600,00 Euro ,

Somit -600,00 Euro gegen Restgewinn 596.00 Euro , somit Verlust -4,00 Euro .

JETZT noch letzter Umtausch 1000,00 USD zu Kurs 1,30 USD/Euro am 01.03.17 GEKAUFT !!!

Da am 01.03.2017 Kursstellung war , und hier der VK der Aktie mit realisierung Gewinn

in USD geschehen ist .

Somit 1000 USD zu DK 1,30 USD/Euro im tausch am 01.05.2017 , da Du da NICHT 8000 USD zum

KURS 1,4 USD getauscht hast , sondern 7000 USD UND 1000 USD . Also REST WG1 7000 USD mit

Kursstellung 1,25 USD und 1000 USD mit KURSSTELLUNG am 01.03.2017 mit 1,30 USD/Euro .

Somit 1000 USD zu 1,30 USD/Euro = 769,23 Euro zu 1000 USD zu 1,40 USD/Euro = 714,29 Euro

Also auch hier ein Verlust von -54,94 Euro zu den -4,00 dazu , also ein Verlust

von -60,94 Euro .

So jetzt mal Gegenrechnung Nur in Euro 8000,00 Euro in USD getauscht und 11000 USD

zurückgetausch mit Kurs 1,4 USD gleich Verlust + 7857.14 zu – 8000,00 = -142,86 EURO

Das wäre die Sichtweise vom Privatier und von Jürgen . Irgendwie GÜNSTIGER oder ???

Was letztendlich FA dazu sagt , KEINE AHNUNG . Ob meine Sichtweise überhaupt noch

Ihre Gültigkeit hat , KEINE AHNUNG . Ich würde es jedenfalls GENAU SOOOO machen .

So ich hoffe das Finger WUNDSCHREIBEN hat jetzt etwas geholfen und ich habe mich

nicht irgendwo verrechnet .

LG Det

PS evt. solltest Du deinen Link ggf. nochmal lesen , damit die hinterlegte

Sichtweise BFH evt. klarer wird . Insbesondere 2) JEDER AN/VERKAUF eines Wertpapiers

in Fremdwährung löst ein NEUES TAGESGLEICHES FREMDWÄHRUNGSGESCHÄFT AUS , könnte hier

ggf. hilfreich sein . Oder auch “ Es gibt KEIN an SICH GESCHLOSSENES FREMDWÄHRUNGSKONTO “

mag man der Sichtweise BFH folgen .

Aber evt. hilft es auch , sich eine Fremdwährung , wie eine Aktie vorzustellen , die jeden

TAG / TEILWEISE SEKÜNDLICH , oder NANOSEKÜNDLICH / immer einen neuen KURS PRODUZIERT .

EBEN DIESER KURS ( Devisenkurs ) , IST FÜR DEN KAUF ODER DEN VERKAUF von ANDEREN

WERTPAPIEREN IN EURO ( Da Du hier als Steuerinländer abgerechnet wirst ) zu dem

jeweiligen ZEITPUNKT DES KAUFS ODER VERKAUFS ( DES ANDERN WERTPAPIERS !!! ) DER AKTIE

( mit dem jeweiligen Aktienkurs / AK ) ZUGRUNDEZULEGEN . Es muss sozusagen eine ZEITGLEICHE

Umrechnung sowohl beim ANKAUF wie auch beim Verkauf IN EURO stattfinden . DA JA EINE

GEWINNERMITTLUNG DURCH FA AUCH NUR IN EURO STATTFINDEN KANN . Die nehmen keine USD 😉

und wenn , dann auch NUR in EURO umgerechnet ZEITGLEICH mit dem BEZAHLEN !!!

Wie bei der Aktie auch ( lach ) .

LG Det

HÄÄÄ ??? -54,94 plus -4,00 NATÜRLICH – 58,94 Euro . Und ich sachhh noch …………

Sorry Georg , ich habe nochmal länger darüber nachgedacht warum das eigentlich

NICHT Ergebnisgleich ist . Ich habe noch einen Zwischenschritt übersehen .

Da ja vermutlich das bestehende USD Konto dazu verwendet wurde , hier einen

Aktienkauf in Höhe von 2000 USD zu tätigen .

Bei WG1 hat dieses DANN doch etwas mit WG2 zu tun , und zwar in Höhe von 2000 USD .

Da muss also noch DK0 zu DK1 also 2000 USD DK0 1,25 USD/EUR gleich 1600,00 Euro

zu tausch 2000 USD Kurs 1,375 gleich 1454.54 Euro , also Verlust -145.45 Euro

mitgerechnet werden . Dann bleibt WG2 zu WG3 gleich nur Kauf dann nicht 1000 USD

sondern 3000 USD mit Kurs 1,30 USD , aber bei WG1 dann nur noch

8000 USD mit Kurs 1,25 USD/EUR zu berücksichtigen . 2000 USD sind ja schon mit

Verlust von WG1 auf WG2 gewandelt worden . WG2 zu WG3 gleich , aber – 145,45 Euro

mit Gewinn 853,15 Euro zuerst zu verrechnen , somit Gewinn nur 707,70 Euro .

WG1 zu WG4 bleibt auch gleich , Ergebnis -257,14 Euro Verlust , somit 450,56 Euro

Gewinn bleibt über .

Nun aber nicht 7000 USD plus 1000 USD , sondern 5000 USD plus 3000 USD

Und zwar 5000 USD zu 1,25 USD/EUR gleich 4000 Euro gezahlt zu 5000 USD bei 1,4 USD/EUR

gleich 3571,43 somit – 428,57 Euro plus 450,56 Euro gleich 21,99 Euro Gewinn

Letzte 3000 USD gekauft zu 1,30 USD mit nun erzielten Kurs 1,40 USD pro Euro

also 2307,69 Euro gekauft zu 2142,85 Euro , gleich Verlust – 164,83 Euro .

-164,83 Euro plus Gewinn 21,99 Euro , gleich -142,84 Euro VERLUST .

Somit Ergebnisgleich zu Privatier und Jürgens Rechnung

( 2 Cent könnten dann Rundungen geschuldet sein )

Also dann doch gehüpft wie gesprungen ????? Ob das bei allen anderen Rechnungen

dann auch Ergebnisgleich ist , entzieht sich meiner Kenntnis . Insbesondere

auch auf die Periodenabrechnung ( Jahr ) könnte ich mir Vorstellen , das es

dann doch mal zu anderen Ergebnisen kommen kann .

Aber im Ergebnis zählt eigentlich immer eine KURSFESTSTELLUNG DER DEVISEN ,

ZEITGLEICH ZUM KAUF/VERKAUF des WERTPAPIERS . So erwartet es m.M.n. zumindest der BFH .

LG Det

PS @ Jürgen , lese evt. doch nochmal den von Peter angehängten Beitrag Fallstricke….

incl. den in diesem Beitrag verlinkten Urteilen durch , evt. wird Dir dann die

Sichtweise BFH etwas verständlicher .

( im Klagevefahren , wird es vermutlich auf diese Rechtssprechung z.Zt. hinauslaufen ,

andererseits , wo kein Kläger , da kein Richter . Time will tell )

LG Det

Moin Det,

ich verstehe das alles – vielleicht kam das falsch rüber. Ich will auch niemandem reinreden, der es genau so macht wie die deutsche Rechtssprechung es vorsieht! Und so ist es auch richtig. Punkt.

Aaaber — MIR es es erst einmal zu viel Arbeit und ich werde den einfachen Ansatz versuchen, der vielleicht nicht der vorgeschriebene Weg ist aber am Ende des Tages das gleiche Ergebnis liefert. Also, ich will keine Steuern hinterziehen sondern natürlich meine Gewinne versteuern (so sie denn anfallen), ich will ja nur einen für mich einfacheren Weg einschlagen diesen potentiellen Gewinn zu errechnen.

Und wenn das FA mit dem so nicht einverstanden ist, werde ich natürlich an Hand der Kontoauszüge und zB tagesgenauen Devisenkursen die entsprechenden Details erarbeiten und nachliefern.

Ich möchte auch niemanden ermuntern mir mit diesem Ansatz zu folgen!

Wie du so schön sagst: „Time will tell“ 😉

– Jürgen

Ich kann dem nur 100% zustimmen. Exakt meine Denk- und Vorgehensweise.

Gruß, Der Privatier

@ Gemeinde

Jeder sooooo wie Er mag . Aber für z.B. Markus ( oder andere Mitleser ),

hab ich halt auch nochmal die ( m.M.n. ) richtige Sichtweise mitgeteilt .

Was jeder daraus macht , bleibt ja jedem selber überlassen . Kann funktionieren , oder

eben auch nicht ( kommt dann immer auf die Sichtweise des Sachbearbeiters FA an ) .

LG Det

ACHTUNG – Tipp für alle Options-Interessenten!

Heute hat Jens Rabe eine neue Einsteiger-Serie für den Handel mit Optionen gestartet.

Grundbegriffe sollte man bereits kennen und auch nach Möglichkeit ein Konto bei einem Broker eröffnet haben (wie z.B. bei Captrader* ). Evtl. auch schon ein paar Übungen mit der TWS und einem PaperTrade Konto gemacht haben.

Für den ersten echten Trade gibt es dann weitere gute Erläuterungen von Jens Rabe!

Gruß, Der Privatier

*grrr, so ist die Tabelle kaum lesbar. Ich hatte diese extra im Notepad nachbearbeitet, so dass sie lesbar ist, aber hier werden offensichtlich alle Leerzeichen dazwischen rausgenommen. Vielleicht kann man die irgendwo im Netz ablegen?

Dropbox?

Zu meinem Beitrag als Antwort auf @def vom 8.Sept. 20:51 und meinen vorherigen Eintrag…

Hab ein Bild davon hochgeladen:

bilder-upload.eu/show.php?file=792fb4-1506159213.png (nicht mehr vorhanden)

Jetzt mal ehrlich …. diese Kalkulation erscheint mir durchaus korrekt und vielleicht auch FA-/bzw. rechtskonform!

Aber glaubt ihr wirklich, dass irgendein Finanzbeamter das so überblickt, prüft, bewertet, … ??

Vor allen Dingen wenn man vielleicht 50 bis 100 Trades so dokumentiert …

Ich sehe das so ähnlich und habe das ja auch oben im Beitrag schon geschrieben:

„Eine selbst erstellte Excel-Tabelle mag sehr nett sein, ist aber oftmals von Fremden nicht gleich zu verstehen und ist zudem leicht manipulierbar.“

Darüberhinaus habe ich auch den Eindruck, dass ein Kern-Gedanke des Handelsblatt-Autors nicht berücksichtigt worden ist. Aber dafür müsste ich jetzt erst noch einmal genauer hinsehen. Ist eben für Fremde nicht gleich auf Anhieb zu verstehen… 😉

Gruß, Der Privatier

Naja Peter , evt. denkst DU ja nochmal darüber nach , was ich Dir bereits schon

mal zum Thema Goldkauf mitgeteilt habe ( Insbesondere über die Haltefristen bei

Spekulationsgewinnen !!! ) , evt. wollte ja der Autor die Sichtweise auch mal auf

so ein Thema lenken ????? Keine Ahnung was Er damit sagen wollte , jedoch fügt Er

ja schon ein paar Einschränkungen ( zu der Wiederauflebung der Haltefrist ) mit an 😉 .

Ich möchte dem ja nicht Vorgreifen , aber evt. lohnt sich ja auch das einlesen hier mal .

LG Det

Ich werde gleich mal versuchen, dass Bild in den zugehörigen Kommentar einzufügen und die Text-Version dann zu löschen.

Gruß, Der Privatier

Kannst du bei WordPress nicht eine „Upload“ Funktion oder „Bild integrieren“ Funktion freischalten (natürlich mit limitierter Größe usw.)?

Ich vermisse das auch oft und Bilder sagen mehr als 100 Worte 🙂

So, das Bild ist oben eingefügt.

Und eine Upload-Möglichkeit für Kommentatoren würde sich wahrscheinlich realisieren lassen (habe ich noch nicht drüber nachgedacht). Aber ich weiß auch gar nicht, ob ich das will… 😉

Gruß, Der Privatier

@Jürgen und @ Privatier, ich sehe das genauso. Aber der vollständigkeit halber wollte ich das erwähnen, weil mir das beim durchlesen dieses Threads aufgefallen ist. Und wie ich schon geschrieben habe, wenn man es nach meinem Verständnis des Handelsblattschreibers richtig machen will, dann braucht man dazu ein Computerprogramm d.h. das könnte nur die Bank machen. Interessant aber wie gesagt auch der Unterschied, der sich ergeben kann. Wobei keiner sagen kann zu wessen Vorteil. Hängt dann von den jeweiligen Kursen ab.

Danke übrigens für die tolle Seite. Werde da morgen vielleicht noch ein wenig mehr rumschnüffeln :-).

Vielen Dank an Georg und an Det für die Mühe, die ihr Euch mit euren Berechnungen gemacht habt. Ich muss euch aber leider enttäuschen: Wie ich weiter oben schon angedeutet habe, fehlt da der eigentliche Kerngedanke des Handelsblatt-Autors. Auch wenn ich bei Det vom Text her den Eindruck habe, dass er diesen Gedanken verstanden hat, so finde ich ihn in den Rechnungen höchtens einmal in einem Nebensatz wieder.

Es geht um den Kerngedanken der Fremdwährung als eigenständiges Wirtschaftsgut! Und damit wird die Rechnung nämlich deutlich komplizierter, weil wir bei JEDER Transaktion immer eine doppelte Buchung vornehmen müssen. Eine für das Wertpapier, eine für die Währung. Und zwar getrennt.

Nehmen wir noch einmal das Beipiel von Georg:

Der erste Umtausch von Euro in USD ist also ein Kauf des Wirtschaftsgutes Dollar. 10.000 USD werden zu einem Preis von 8.000€ gekauft (Kurs: 1,25 USD/Eur).

Wenn nun der erste Aktienkauf über 2.000 USD ausgeführt wird, so ist dies ein doppelter Vorgang, der zunächst aus dem Verkauf von 2.000 USD besteht. Bei einem Kurs von 1,375 USD/Eur erhalten wir dafür 1.454,54€. Da wir zu Beginn aber für diese 2.000 USD noch 1.600€ bezahlt haben, haben wir mit unserem Wirtschaftsgut „Währung“ einen Verlust von 1.600,00€-1.454,54€=145,46€ gemacht.

Dieses war die erste Buchung. Die zweite betrifft das gekaufte Wertpapier. Dieses haben wir jetzt zu einem Preis von 1.454,54€ in den Büchern stehen.

Damit das hier jetzt keine seitenlange Rechnung wird, kürze ich etwas ab:

Verkaufen wir nämlich das Wertpapier wieder, geht die Rechnung anders herum: Der umgerechnete Euro-Wert des Papiers sorgt für einen entsprechenden Gewinn/Verlust in Euro. Dieses sind aus Sicht der Einkommensteuer Einkünfte aus Kapitalvermögen.

Außerdem erhalten wir aber beim Verkauf des Papiers ja wieder Dollar, dabei handelt es sich dann wieder um einen Kauf von Dollar zum aktuellen Tageskurs.

Am Ende des Beispiels findet dann noch ein Rücktausch von Dollor in Euro statt. Dieser stellt dann einen reinen Verkauf des Währungsgutes Dollar dar, der entsprechend dem erzielten Gewinn/Verlust verbucht wird.

Wichtig bei all diesen Aktionen:

Gewinne und Verluste aus Wertpapierkäufen und -Verkäufen und solche aus Währungskäufen und -Verkäufen sind getrennt aufzuführen und verwalten. Denn während die ersten zu den Kapitalerträgen zählen und somit der 25% Kapitalertragssteuer unterliegen, fallen die Währungsgewinne (und -verluste) zu den privaten Veräußerungsgeschäften, die dem persönlichen Steuersatz unterliegen (und einer Spekulationsfrist).

Außerdem dürfen diese beiden verschiedenen Einkunftsarten (natürlich!) nicht miteinander verrechnet werden!

Und DAS war aus meiner Sicht der eigentliche Kernpunkt, auf den der Autor des Handelsblattes hinweisen wollte.

Und damit will ich nicht sagen, dass ich eine solche Buchführung machen werde. Ich werde es weiter so handhaben wie bisher. Zumindest solange, bis jemand etwas anderes von mir fordert.

Gruß, Der Privatier

Genau RICHTIG Peter

Dieses wollte ich mit der Sichtweise BFH mitteilen .

EIN WG AKTIEN MIT KURSFESTSTELLUNG ( z.B. zum Kaufzeitpunkt des anderen WG2 , WÄHRUNG ,

wenn denn in Fremdwährung mit Fremdwährungskonto gehandelt wird und dieses auch für

den bestimmten Handel verwendet wird , welches ich beim ersten Kauf übersehen hatte )

Deine Konsequenzen daraus , unterschiedliche Sichtweisen auf die anfallenden

Spekulationsgewinne und deren Berücksichtigung sind auch teilweise richtig , jedoch durch

( wie auch in diesen Beitrag vom Autor vermerkt, NEUFASSUNG 2008 ) , stark verlängert

worden . Gold wäre dort auch ein Fremdwährungsgeschäft , da mit USD unterlegt . Wird der

Goldkauf jedoch gleich OHNE Fremdwährungskonto gemacht , unterliegt Er m.M.n. , immer noch

der normalen ( alten ) 1 Jährigen Haltefrist . Daher dann unterjährige Haltefrist MIT Steuer

BERÜCKSICHTIGUNG , über 1 Jahr , ohne STEUER BERÜCKSICHTIGUNG .

LG Det

„Gold wäre dort auch ein Fremdwährungsgeschäft , da mit USD unterlegt .“

NEIN, Det! Du schreibst es doch weiter oben selber: „…wenn denn in Fremdwährung mit Fremdwährungskonto gehandelt wird“.

Nur wenn Du Fremdwährungen handelst, müssen die daraus resultierenden Gewinne und Verluste gesondert berücksichtigt werden. Und solange Du Dein Gold mit Euro bezahlst (u.U. sogar in Bar) spielt es keine Rolle, dass „Gold mit USD unterlegt“ ist. Was immer dieser Ausdruck bedeuten soll?

Schließlich machst Du auch an der Tankstelle kein Fremdwährungsgeschäft, obwohl der Preis von Rohöl mit USD „unterlegt“ ist.

Und die Spekulationsfrist für Fremdwährungsgeschäfte ist tatsächlich stark verlängert worden. Aber nur noch einmal zur Klarstellung (weil ich den Eindruck habe, dass es falsch verstanden wurde): Innerhalb der Spekulationsfrist von 10 Jahren sind Fremdwährungsgewinne zu versteuern. Erst danach wären sie steuerfrei.

Und nochmals: Einkünfte aus persönlichen Veräußerungsgeschäften (wie z.B. Gold oder Fremdwährungen) sind NICHT mit Einkünften aus Kapitalerträgen zu verrechnen! Allerdings könnte man die Verluste aus einem Goldkauf mit den Gewinnen aus einem Dollar-Geschäft gegenrechnen.

Und noch etwas: Ich selber muss mir um all dies gar keine Gedanken machen, denn ich führe mein Captrader-Konto in Euro und habe auch bisher keine Euro in Dollar getauscht und werde es auch weiterhin tunlichst vermeiden.

Gruß, Der Privatier

Wieder richtig Peter .

Handelst Du GOLD über die Börse in USD , ist DIESES ein Fremdwährungsgeschäft .

Mit bereits besprochenen Auswirkungen .

Kaufst Du GOLD an der Ecke , in Euronen ( Bar oder Unbar ) , ist DIESES KEIN

Fremdwährungsgeschäft ( Dieses hat bereits der Goldhändler für Dich erledigt )

und somit der Spekulationsfrist von 1 Jahr zuzuordnen .

Bei Deinen anderen Satz , ist jedoch ein Fehler drin , NOCHMAL zu KLARSTELLUNG ,

da auch ich vermute das hier etwas nicht richtig verstanden wurde .

“ … Allerdings könnte man die Verluste aus einem Goldkauf mit den Gewinnen aus

einen USD Geschäft gegenrechen ….. “ NEIN Peter leider NICHT immer .

Spekulationsgewinne aus z.B. Gold An/Verkauf IN EURONEN unterliegt “ NUR“ UNTERJÄHRIG

der Besteuerung . Bei Haltefrist ÜBER einen Jahr , wird der GEWINN/VERLUST NICHT

mehr BESTEUERT , somit wäre auch der Verlust aus GOLD nach einen Jahr Haltefrist

NICHT mehr Steuerrelevant . Ebenso der Gewinn . Da kannst Du dann halt auch nicht

mehr mit anderen Sachen gegenrechnen . Punkt . Dieses kann NUR UNTERJÄHRIG geschehen .

Ist ein JAHR abgelaufen , kann dieses NICHT mehr Steuerkonform gegengerechnet werden .

Ganz spannend würde dieses bei Gattungsgleichen Käufen und Verkäufen zu sehen sein

( Dieses nur mal als Hinweis ) , oder WIE würdest DU z.B. eine Daimler Aktie von

einer Daimler Aktie unterscheiden können ????? Oder Alternativ von einen Klumpen

Gold von einen GATTUNGSGLEICHEN anderen Klumpen Gold ( Nicht gestempelt und Nummeriert )

?????

LG Det

Jaja, Det – Danke für die Klarstellung. Ich halte manchmal einige Dinge für selbstverständlich und daher nicht erwähnenswert. Wenn ich also von der Möglichkeit einer Verrechnung von Gewinnen/Verlusten aus Währungsgeschäften und Gold-Käufen gesprochen habe, so habe ich natürlich immer nur die steuerrelevanten Geschäfte im Kopf gehabt. Und die, die außerhalb der Spekulationsfrist liegen, sind nun mal nicht steuerrelevant und daher von vorneherein uninteressant. Aber Du hast schon Recht: Vielleicht muss man auch darauf hinweisen.

Zu deiner als spannend empfundenen Frage: „WIE würdest DU z.B. eine Daimler Aktie von

einer Daimler Aktie unterscheiden können ????? Oder Gold…“ würde ich zunächst mal antworten:

Da es wahrscheinlich um eine steuerliche Frage und somit um die steuerrelevanten Anschaffungsdaten geht, bietet sich eine Unterscheidung anhand der Kaufabrechnungen an. Oder habe ich die Frage (oder den Hintersinn dabei) nicht verstanden?

Gruß, Der Privatier

Jaja Peter , ich halte manchmal auch einige Dinge für selbstverständlich und daher nicht

erwähnenswert . Wie z.B. , wenn ich sage : Fremdwährungsgeschäft Gold mit USD unterlegt ,

ist DIESES für mich selbstverständlich EIN mit der FREMDWÄHRUNG USD unterlegtes Börsengeschäft .

Dieses ist jedoch wie bereits schon oben erwähnt , GANZ anders zu behandeln , wie ein

Goldkauf in Euro beim Händler ummme Ecke , oder der Ölkauf in Euro an der Tankstelle .

Da wäre der Ölkauf mit USD unterlegt an der Börse , auch ein Fremdwährungsgeschäft .

Halt 2 TOTAL unterschiedliche Sachen . Ölkauf hier , oder Ölkauf da .

Bei den Hintersinn war es eher die Frage , wie bei GATTUNGSGLEICHEN KÄUFEN/VERKÄUFEN ,

eine UNTERSCHEIDUNG anhand DER KAUFABRECHNUNG geschehen soll , insbesondere auf die zu

führende Nachweispflicht , das sich das unterlegte , von einen anderen unterlegten ,

hierbei innerhalb oder außerhalb der Spekulationsfrist befindlich , unterscheiden kann .

Wird wohl eher NICHT möglich sein , daher immer nach WUNSCH einordbar , also

z.B. Verlust könnte dann ja dann INNERHALB der Spekulationsfrist relisiert werden ,

und Gewinn ????? wenn DUUU verstehst was ich meine ????? ( Nur mal so als Hinweis ) .

Eindeutige Zuordnung , jedenfalls NUR SCHWER möglich .

LG Det

„…wenn DUUU verstehst was ich meine ?????“

Nein, sorry – ich verstehe nicht, was Du meinst.

Wenn Du verschiedene Kaufabrechnungen hast, kannst Du im Falle von physischem Gold natürlich immer selber entscheiden, welche der Kaufabrechnungen Du einem evtl. Verkauf zuordnen möchtest. Und damit die Entscheidung über innerhalb/außerhalb der Spekulationsfrist selber fällen.

Bei Wertpapieren wird das schon etwas schwieriger, zumindest wenn sie sich in einem Depot befinden. Dann sorgt nämlich die Bank gemäß FIFO-Verfahren für eine klare Zuordnung von (Teil-)Verkäufen. Aber wenn man es wirklich will, kann man ja auch erst Anteile in ein Zweit-Depot transferieren und dann erst verkaufen. Geht also auch.

Für mich ergibt sich da also weder bei Gold noch bei Wertpapieren eine Frage oder eine Unklarheit. Oder gar eine Chance/Vorteil?

Gruß, Der Privatier

Anhand deiner Antwort kann ich jedoch SEHR wohl sehen , das DUUUU alles

verstanden hast A) Spekulationsfristen B) FIFO Handling . Damit alle Vorteile

der unterschiedlichen Handlungsweisen vermutlich DOCHHHH sehr wohl verstanden 😉

Wir brauchen das dann auch nicht mehr weiter auszuführen 😉

Wenn sich dann bei Dir daraus KEIN Vorteil ergibt , frage ich mich natürlich ,

warum Du umständlich irgendwelche Aktien umbuchen möchtest ??? 😉 HHMMMMMM ???

Fehlen Dir wohl in einen anderen Depot noch welche ??? oder ??? ( HAHAHAHAHA )

Darauf eine Ouzo ???

Danke @Privatier für die auführliche Darstellung. So ist es wohl gemeint.

btw das mit der Spekulationsfrist ist nur Makulatur, denn die Laufzeit von 10 Jahren beginnt stets neu mit jedem neuen Gewinn.

@ Georg , Peter und Gemeinde

Evt. siehe auch Steuernetz , Spekulationsgewinne und Haltefristen bei privaten

Veräußerungsgeschäften ( insbesondere Devisen / Fremdwährungen ) .

Da würde dann meine Rechnung oben , auf den anfallenden Gewinn/Verlust , auf jeden

Fall EINZELN beurteilt werden . Also eine Verrechnung wie von mir oben angewendet ,

würde dann bei jeden Geschäft eine EINZELNE Beurteilung nach sich ziehen .

Somit könnte im Extremfall das Ergebnis nochmal wieder total anders sein .

Z.B. Währungskauf OHNE Einkunft daraus , nach 1 jähriger Haltefrist MIT Währungsgewinn .

Oder auch Währungskauf OHNE Einkunft daraus VOR 1 jähriger Haltefrist MIT Währungsverlust .

Auch wie Peter es bereits mitgeteilt hat , ist eine Verrechnung von Währungsgewinnen/Verlusten

mit Aktiengewinnen/Verlusten , nicht so ohne weiteres möglich . Insbesondere auf die anfallende

Steuer , ist dieses durchaus nochmal getrennt zu sehen . Die Gewinne / Verluste aus den Aktien

unterliegen in D , obwohl evt. in USA angefallen , den Einkommen bei PRIVATEN

Veräußerungsgeschäften . Somit in D mit einer Kap.Steuer von 25% belegt , hier jedoch

mit abgeltender Wirkung sowie Anrechnung der bereits durch UN gezahlten Quellensteuer .

Die Spekulationsgewinne/verluste , auch z.B. aus Währungsgeschäften , unterliegen in D ,

jedoch wieder ganz anderen Kriterien ( Hier evt. nochmal die Zuordnungszeiten genauer

zu sehen ) . Somit wäre m.M.n. auch eine Mischung beider Einkunftsarten nicht immer

ohne weitere Prüfung zulässig . Wie das FA dieses jedoch im Einzelfall sehen würde ,

und ob sich FA tatsächlich die MÜHE macht , einen Fall nach BFH Anweisung abzuarbeiten

kann ich leider nicht beurteilen . Sollte jedoch die Nummer nochmal weiter gehen ,

würde ich halt meine Sichtweise für Regelkonform ( durchaus aufwändiger ) halten .

Somit ist das eine nicht zwingend mit dem anderen verrechenbar .

PUHHHH LG Det

Ich bin hier mit einigen Aussagen nicht einverstanden, wie z.B.:

* „Die Gewinne/Verluste aus den Aktien unterliegen… den Einkommen bei PRIVATEN

Veräußerungsgeschäften.“

* „Somit wäre m.M.n. auch eine Mischung beider Einkunftsarten nicht immer ohne weitere Prüfung zulässig.“

Ich fürchte aber eine endlos lange Detaildiskussion, die am Ende niemand interessiert und belasse es einmal bei meiner Aussage, dass dies so nicht richtig ist.

Gruß, Der Privatier

Peter , beachte doch auch Kontex .

A) Gewinne/Verluste aus Aktien = EINE EINKUNFTSART

B) Spekulationsgewinne ( aus z.B. Währungsgeschäften ) = EINE ANDERE EINKUNFTSART

Damit manchmal eine VERRECHNUNG ZWISCHEN A UND B MÖGLICH , MANCHMAL AUCH NICHT .

Und da bin ich mir zu 100% SICHER .

LG Det

„Und da bin ich mir zu 100% SICHER.“

Naja – ich weiß ja, dass Du beratungsresistent bist. 😉

Und von daher ist eine weitere Diskussion eben auch in erster Linie nur mühsam – aber Ende aber sinnlos.

Aber für alle anderen:

* Einkünfte aus Kapitalvermögen sind nicht (auch nicht manchmal!) mit anderen Einkünften zu verrechnen!

* Und Aktien haben sogar innerhalb der Einkünfte aus Kapitalvermögen eine Sonderstellung, da Verluste aus Aktien immer nur mit entspr. Gewinnen aus Aktien ausgeglichen werden können.

Und da bin ich mir zu 100% SICHER.

Gruß, Der Privatier

Ohhhhhhhhh Peter , da DU ja AUCH beratungsresistent bist , geb ichs auf .

A) Aktiengewinne/verluste ist zwar eine EINKUNFTSART aus Kapitalvermögen

( Aktiengewinne/verluste daher mit Kapitalertragssteuer ABGELTEND hinterlegt )

B) Währungsgewinne/verluste mit Fremdwährung ist eine ANDERE EINKUNFTSART aus Kapitalvermögen

( Währungsgewinne/verluste daher der SPEKULATIONSSTEUER NICHT ABGELTEND hinterlegt )

C) Zinsen / Bar Div. WIEDER eine ANDERE EINKUNFTSART aus Kapitalvermögen

( Zinserträge ZWAR mit den KAPITALERTRAGSSTEUERSATZ 25% unterlegt , hierbei jedoch

die Quellensteuer anrechenbar , die NICHT auf Kursgewinne/verluste anrechenbar ist !

VORSICHT , auch hier gibt es noch eine Sonderform , siehe Post , Freenet , DIC , da

diese von DIR bezeichnete Bar Div. KEINE Bar Div. ist , sondern eine Zahlung aus

Kapitalstock , die wiederrum den Kursgewinn/verlust bei DIESER Aktie beeinflusst

auch evt. für OHI Investoren noch Interessant auch hier Sonderform gegeben . PUNKT )

D) u.s.w , u.s.f………………………….. ( Noch viele weitere Spielarten )

Jedoch ist eine VERRECHNUNG zwischen A)/B)/C)/D) NICHTTTTTT IMMER MÖGLICH !!!!!!!

MANCHMAL ABER DOCH . Kann doch nicht sooooooooooo schwer sein , oder ?????

Egal , Du wirst schon wissen was richtig für Dich ist , oder nicht .

Und für alle anderen

* Einkünfte aus Kapitalvermögen sind zu unterscheiden , dann manchmal mit anderen

Einkünften aus Kapitalvermögen zu verrechnen oder eben auch nicht .

* Aktien haben in D innerhalb der Einkünfte aus Kapitalvermögen eine Sonderstellung

Hierbei ist jedoch ein KURSgewinn/verlust , manchmal schwer zu ermitteln , da z.B.

bei einigen Unternehmen , die Anschaffungskurse ( EK-Preis ) durch die von mir

bereits oben mitgeteilte Sonderform der Ausschüttung , den EK Preis verbilligt .

Somit ist erst unter berücksichtigung des EK /VK Preises nach abrechnung der

Sonderform der Ausschüttungen ein TASÄCHLICHER Gewinn oder Verlust zu ermitteln .

Dieses leider auch manchmal über mehrere Jahre rückwirkend .

* UND ERST wenn DIESES ermittelt ist , kann DER TATSÄCHLICHE Gewinn oder Verlust

der Aktie festgestellt und mit den Verlusten / Gewinnen aus anderen Aktien

verrechnet werden .

Und ob Du Dir da 100% sicher bist , oder nicht , ist für mich eigentlich nicht

wirklich wichtig , da ich mich in der Regel an das halte , was im Gesetz steht .

Und ob man es sich einfach machen will , kann ja jeder für sich selber entscheiden .

Ich mache es jedenfalls so , wie ich denke , das ich auch Notfalls damit beim BFH

durchdringen würde .

LG Det

@Peter noch eine Frage zur Quellensteuer. Wie wird diese bei CapTrader ausgewiesen. In Deiner Aufstellung für die FA-Unterlagen ganz am Anfang dieses Threads ist diese nicht erwähnt. Muss aber dem FA sicher auch nachgewiesen werden. Zumal diese auf die dt. Steuer angerechnet wird.

Ausländische Quellensteuer fällt ja nur bei Erträgen in Form von Dividenden, Zinsen etc. an. Nicht jedoch bei der Realisierung eines Kursgewinnes. Und ich habe ja (wie im Beitrag geschrieben) ausdrücklich von vorneherein auf alles verzichtet, was solche Erträge generieren könnte. Also weder Aktien, noch Anleihen, sondern ausschließlich Optionen.

Folge: Ich habe keine ausl. Quellensteuer und kann daher auch nicht beantworten, wie diese bei CapTrader ausgewiesen wird. Aber vielleicht können andere Leser, die einen Account bei einem IB-Ableger haben, diese Frage beantworten.

Gruß, Der Privatier

Bin auf ein gutes Dokument des BMF gestoßen, welches ich Euch nicht vorenthatlen will. Da geht es zwar nicht direkt um Fremdwährungskonten, sondern um die Abgeltungssteuer im Allgemeinen. Der Sachverhalt ist größtenteils gut verständlich und zum Teil auch mit Beispielen hinterlegt.

bundesfinanzministerium.de/Content/DE/Downloads/BMF_Schreiben/Steuerarten/Abgeltungsteuer/2016-01-18-einzelfragen-zur-abgeltungsteuer.pdf?__blob=publicationFile&v=1

Danke für den Link.

Ich habe das jetzt nicht alles gelesen, sondern nur einmal kurz überflogen.

Dabei ist mir aber aufgefallen, dass z.B. bei dem Thema, dass hier für viele interessant sein dürfte, nämlich der Behandlung von Optionen, offensichtlich noch eine veraltete Auffassung vertreten wird. Dort heisst es nämlich (sinngemäß), dass die Anschaffungskosten von verfallenen Optionen ohne steuerliche Relevanz sind.

Das ist nach einem Urteil des BFH inzwischen anders entschieden und auch vom Finanzministerium so akzeptiert. Näheres dazu in meinem Beitrag über „Verfallene Optionsscheine„.

Gruß, Der Privatier

Danke für den Hinweis. Dachte schon,dass das noch aktuell ist – aber offensichtlich nicht 🙁

Naja, betrifft ja nur den einen Punkt. Die anderen 99% werden wohl noch stimmen.

Gruß, Der Privatier

Ich gehe mal davon aus, dass die Angaben für Banx Broker auch gelten?

Ja, wie ich oben im Beitrag schon geschrieben habe:

„Allerdings sollten sich die Überlegungen…in gleicher Weise auf den dahinter stehenden Broker „Interactive Brokers (IB)“, sowie auf alle Reseller wie z.B. Lynx oder Banx übertragen lassen.“

Übrigens wird es Mitte der Woche eine weitere Folge über den Optionshandel geben. Allerdings nicht zum Thema Steuern. Darüber werde ich dann wieder berichten, wenn mein Steuerbescheid vorliegt.

Gruß, Der Privatier

Hallo Privatier,

hast Du mittlerweile den Steuerbescheid für 2017 bekommen ?

Falls ja, hat es mit dem bisherigen Ansatz wieder funktioniert ?

Ich habe dazu sogar einen gesonderten Beitrag verfasst: „Top oder Flop – Folge 29: Optionshandel (Teil 5): Steuern“ .

Gruß, Der Privatier

Hallo Leute,

ich versuche gerade die Zahlen aus dem CT Kontoauszug zu verifizieren, was gar nicht so einfach ist. Ich habe ein paar verkaufte Optionen ausüben lassen und dann wird es schwierig G/V nachzuvollziehen, da CT die Prämie mit beim Verkauf der eingeschriebenen Aktien berücksichtigt, so auch beim rauscallen. Fast alles habe ich jetzt verifiziert, nur ein Trade bleibt unklar.

Ich hatte im Januar mal 100 EPD zu 29.07 gekauft und die im September zu 29.14 verkauft. Statt Basis -2909 steht jetzt aber -2860,66 beim Verkauf, was einen Gewinn von 51.34 bedingt, statt nur 3.00. Ich hatte hier erst Dividendenzahlungen vermutet, aber das stimmt nicht. Ich vermute jetzt einfach mal, dass ein Rechenfehler vorliegt. Ich hatte noch etliche Optionen auf EPD geschrieben, eine davon auch noch andienen lassen und die 100 Stück später wieder rausgecallt, alles inzwischen nachvollziehbar. Dadurch kam die Rechnung vielleicht durcheinander.

Ich habe jetzt auch deine Sichtweise verstanden. Zwar steht bei jedem geschlossenen Trade nur der USD P/L auf dem Auszug, aber ganz am Ende wird die (Jahres) Summe in Euro ausgewiesen und hier kann man davon ausgehen, dass jeder geschlossene Trade zu jeweils gültigen Kurs umgerechnet wurde. Allerdings ist das doch noch nicht korrekt. Denn der Kurs beim Schreiben war ja ein anderer als beim Schließen. Dieser zusätzliche G/V wird in der Liste „Forex-G&V-Details“ ausgewiesen. Den müsstest du eigentlich dazu packen.