Mein eigener Finanzplan im Jahr 2020

Ich habe in meinen beiden Büchern und hier im Blog immer wieder empfohlen, zur Einschätzung der persönlichen, zukünftigen Finanzentwicklung einen Finanzplan zu erstellen.

Die ersten Schritte dazu (Eingabe der Eckdaten, Entwicklung in den Folgejahren und Grafische Darstellung) habe ich bereits vor einigen Jahren hier im Blog erläutert und anhand eines fiktiven Beispiels dargestellt.

Ich möchte nun heute, nachdem einige Jahre ins Land gegangen sind, noch einmal einen Einblick in meinen eigenen Finanzplan gewähren. Aber (wie bereits damals bei der ersten Version) werde ich hier keine konkreten Zahlen nennen! Denn um konkrete Zahlen soll es hier nicht gehen, sondern darum, Tendenzen, Entwicklungen und Verläufe zu erkennen und zu beurteilen. Aus diesem Grund werde ich mich auf die grafische Darstellung beschränken.

=> Mehr ALG durch Steuerklassenwechsel

Mit: Irrglaube Steuerklasse, Vorteil ALG, Termine

Noch eine kurze Vorbemerkung: Wie in früheren Beiträgen schon erläutert, liegen der folgenden Grafik meines Finanzplan natürlich mehr Daten zugrunde als bei der in Buch und Blog vorgeschlagenen Ausgangsversion eines Planes. Es sind u.a. verschiedene Renten (gesetzliche und private), sowie Steuerbelastung und Versicherungen enthalten.

Und wenn man dies alles berücksichtigt, sieht meine aktuelle Finanzgrafik wie folgt aus:

Wie in früheren Darstellungen zeigt auch hier die grüne Kurve meine eigentliche Prognose und die blaue eine Variante, die von etwas ungünstigeren Konditionen (höhere Ausgaben und leicht höhere Inflation) ausgeht.

Wie man leicht erkennen kann, erwarte ich eine relativ stabile Entwicklung bis zu einem Alter von ca. 85 Jahren und danach eine stetige Abwärtsbewegung, hervorgerufen durch den zunehmenden Einfluss der Inflation. Auch in der ungünstigeren Variante kann ich noch über 100 Jahre alt werden, ohne dass das Geld ausgeht.

=> Mehr ALG durch Steuerklassenwechsel

Mit: Irrglaube Steuerklasse, Vorteil ALG, Termine

Wie soll es weitergehen?

So beruhigend diese Aussichten vielleicht auch sein mögen, so geben sie mir gerade in letzter Zeit immer wieder Anlass zum Nachdenken. Denn ich frage ich mich immer öfter, ob es wirklich sinnvoll ist, weiterhin so stark am Aktienmarkt investiert zu sein, wie ich es derzeit noch bin?

Wäre es nicht sinnvoller, einfach zu sagen: Es reicht. Es ist genug. Mehr brauche ich nicht. Denn das Risiko, im Falle eines Crahes einen großen Teil des Kapitals zu verlieren, wäre ja doch groß und allzu viel Zeit, solche Einbrüche wieder auszugleichen bleibt nun mal nicht.

Also: Jegliches Risiko beenden und nur noch den Erhalt sichern? Wäre das nicht langsam mal an der Zeit?

Im Grunde ist dies dieselbe Überlegung, die ich schon bei der Vorstellung meiner Depot-Aufteilung in einem der letzten Beiträge geäussert habe (und auch schon im Jahr zuvor). Der Gedanke ist also schon länger da, nur die Umsetzung fällt mir ein wenig schwer und wird auch ganz sicher nicht kurzfristig funktionieren.

Bei Fragen, Kritik oder Anmerkungen bitte die Kommentarfunktion benutzen.

„Es reicht. Es ist genug. Mehr brauche ich nicht. “ Volle Zustimmung. Das mache ich seit meinem Privatier-Leben.

Das Geld was bis zum letzten Atemzug nicht ausgegeben wurde ist wie Geld, das man nicht hat. Je mehr Wehwehchen hinzukommen umso weniger Spass am Geld ausgeben. Lieber mit 75 arm aber gelebt haben als später der Reichste auf dem Friedhof. Eine hübsche Wohnung am Mittelmeer werde ich allerdings bis zum Schluss halten.

Jo, auch eine Weltanschauung, obwohl … ich möchte mit 75 nicht rechts unten ins Aldiregal zum Wein in einer Pappschachtel greifen. 🙂

PS: Gibts sowas überhaupt noch ??? Keine Ahnung, Studentenzeit war schönste Zeit 🙂

Gruß

Lars

Und außerdem, wenn man arm ist stirbt’s sich leichter.

Ich kann dir versichern: Das siehst du völlig anders, wenn nur Geld dafür sorgen kann, dass die Wehwehchen erträglich werden oder sogar ganz verschwinden. Ganz davon zu schweigen, wenn es nicht nur Wehwehchen sind …

Das hängt natürlich immer auch von den eigenen Präferenzen ab. Grundsätzlich ist ein ruhiger Schlaf, ohne starke Schwankungen an den Märkten, ja auch was wert. Andererseits kann die Inflation bei dir in 10, 20 Jahren, wenn du alles in Cash umschichten würdest, auch noch ordentlich zuschlagen.

Aber, seit ich nicht mehr arbeite, habe ich auch einen höheren Cash Anteil als vorher. Mit gerade 53 habe ich aber noch ein paar Jahre mehr vor mir und Aktien werden weiterhin ein wichtiger Bestandteil bleiben.

Grundsätzlich kann aber als Privatier nicht schaden: weniger Schwankungen, breiter diversifizieren

„Es reicht. Es ist genug. Mehr brauche ich nicht. “

Für mich ist genau das der Schlüssel – hinreichend genau bestimmen was/wieviel an Finanzmitteln ich brauche, um zufrieden/gut für die nächsten 30 Jahre durch das Leben zu kommen und dann die entsprechenden Schlüsse ziehen.

Ich habe bei Ausscheiden aus dem Berufsleben für mich einen Leitsatz aufgestellt: „Möglichst unter VermögensERHALT meine Lebenshaltungskosten von Kapitalerträgen (+ später Renten) bestreiten“.

Wenn das mit dem Vermögenserhalt wie geplant klappt, dann habe ich schön was zu vererben – wenn nicht, dann eben nicht 😉 – meine Kinder werden es mir nachsehen.

Wie dem auch sei: noch möchte/kann ich nicht auf Aktien verzichten – ich bin aber auch „erst“ 58 🙂 Ich würde allerdings auch erst auf Zinsprodukte gehen, wenn sie zumindest die Inflationsrate einspielen. Und: so lang ich fit genug bin und auch Spaß daran habe werde ich beim Produktivkapital bleiben – denke ich heute …

Hallo Jürgen,

es gibt auch Zinsprodukte, die die Inflationsrate einspielen. Ich habe z.B. für mich den Fonds A0RMZQ, LU0425487740. Der schüttet 2×1,5% pro Jahr aus (=3%) und hat im 10-Jahreszeitraum eine Gesamtperformance von +51,34%.

Gruß Gerhard

Das ist eine sehr persönliche Entscheidung, die jeder für sich beantworten muss. Das eigene Alter, der Gesundheitszustand, ob man gerne was vererben möchte, ob die Rente zur Not auch reichen würde … und nicht zuletzt ob man noch Spaß dran hat, spielt alles mit rein. Ich persönlich halte Geld – auch in Form von Anleihen- nicht unbedingt für sicherer als Unternehmensbeteiligungen. Also mittel- bis langfristig setze ich auf Aktien.

Wenn alles den Bach runtergehen sollte dürfte es sowieso egal sein, was man sich selbst so überlegt hat?

„Denn ich frage ich mich immer öfter, ob es wirklich sinnvoll ist, weiterhin so stark am Aktienmarkt investiert zu sein, wie ich es derzeit noch bin?“

Kann die Katze wirklich das Mausen lassen? 😉

Andere Frage ist wohin mit dem Zaster.

Man spricht bei Bankeinlagen nicht mehr vom risikofreien, sondern nur noch vom risikoarmen Vermögensanteil. Ich würde das sogar bei Beträgen <100k so sehen. Die Griechen durften mal mehr als ein Jahr lang nur ein tägliches Taschengeld vom Konto abheben. Und das war damals nur ein kleines Regionalproblem.

Die Richtlinienkompetente und ihr Kassenwart haben die Spareinlagen einst als "sicher" bezeichnet, aber soll man einer Kaste trauen, deren Oberster einst Salamitaktik und "wenn es ernst wird, muss man lügen" postulierte?

Habe ich eine Lösung für den Weg zwischen Scylla und Charybdis?

Nein! Vielleicht sollte man das Monetäre auch entspannter sehen, die aktuelle Diskussion dreht sich ja eher darum, ob man erschossen wird oder ins Arbeitslager einrücken muß.

Na alle die hier angemeldet sind, werden auf jeden Fall erschossen. Arbeitsdienst ist was für die leichteren Fälle

Wer als Privatier von Kapitalerträgen leben kann, muss nicht unbedingt zum Club der 1%-Reichen gehören, die auf der Abschussliste der Linken stehen. Aber vielleicht wird der neue Schießbefehl oder Arbeitslager ja noch auf die obere 10%-Kohorte ausgedehnt. Dann sieht endlich auch die Statistik im jährlichen Armutsbericht viel besser, also gleichmäßiger aus.

Der schwarze Schwan, der „Unkown Unkown“ für die Kapitalmärkte wird vielleicht nicht „Corona“ heißen, aber eine GRR-Koalition hätte das Potential dazu. Die aktuellen Umfragen geben das schon mal her. Es hätte enorme Wirkung auf die gesamte EU. Aber keine Angst. Für eine Exekution oder Arbeitslager wäre eine 2/3-Mehrheit für eine entsprechende Verfassungsänderung notwendig. So bleibt also nur eine vergleichsweise milde Bestrafung der Kapitalisten über Steuern und Abgaben. (Beitragsfreie Kapitalerträge ? Günstigerprüfung ? – muss das sein?. Verrechnung mit Renten ? Vermögenssteuer . Immowertsteigerungssteuer ? Warum nicht.

Die Vorschläge sind nicht neu.

Ob am ende für die Erben etwas über bleibt, hängt sehr stark von der Inflation ab. Doch genau das ist die Krux an der Sache: mit welcher Inflationsrate soll ich rechnen? Beim Privatier sind ja zwei verschiedene Szenarien dargestellt. Ich löse dieses Problem, in dem ich nicht mit einer Inflationsrate rechne, sondern mein Kapital mit einen realen Zinssatz verzinse (reale Zinssatz = nominale Zinssatz minus Inflation). Dieser kann durchaus auch negativ sein. Wenn ich so rechne kann ich Szenarien von -1 bis +2 sehr einfach darstellen und muss meine Ausgaben nicht mit einer willkürlichen Inflationsrate hochrechnen.

Ich bin 63, in vorgezogener Rente, und mache keinen langfristigen Plan außer „Time will tell“.

Literaturangabe: Brecht, Dreigroschenoper:

„Ja mach nur einen Plan

und sei ein großes Licht.

Und mach noch einen zweiten Plan:

gehn tun sie beide nicht.“

Kurz- und mittelfristig plane ich natürlich, was ich unter welchen Umständen machen kann/sollte, aber bis Lebensende?

Klar sollen meine finanziellen Entscheidungen langfristig günstig (vor allem für meine Erbinnen) sein, aber hinterher ist man immer klüger 🙂

Zum „Trost“ noch ein klassisches Zitat von John Maynard Keynes:

„In the long run, we’re all dead.“

(Langfristig sind wir alle tot.)

Genau, es gibt eben nicht den perfekten Plan. Aber niemand sollte ohne seinen persönlichen Plan an die Börse, jedenfalls wenn man mehr will als nur Spaß am Zocken.

Da muss man einfach John Bogle zitieren, auch wenn er den Spruch vielleicht nicht selbst erfunden hat: „The greatest enemy of good plan is the dream of a perfect plan“.

Der Spruch steht in seinem bekannten Buch. Das gibt es übrigens im Netz, z.B. hier:

Die deutsche Version gibt es nicht kostenlos, ist aber nicht teuer und kann sich ja lohnen.

https://www.amazon.de/Das-kleine-Handbuch-vern%C3%BCnftigen-Investierens/dp/3959721323/

Gerd Kommer hat eigentlich von Bogle abgeschrieben, ihm gebührt aber das Verdienst, das passive Investieren mit ETFs im deutschen Sprachraum bekannter zu machen.

Und der „Finanzwesir“ wiederum hat von Kommer abgeschrieben, wie er selbst in seinem Buch anmerkt. Aber das ist okay.

Es wird vom Privatier hier vorgestellt:

https://der-privatier.com/empfehlungen-2/buecher/buecher-vorstellungen/

Vielen Dank für die zahlreichen Kommentare und Anmerkungen. Auch wenn sich die Ansichten im Detail oftmals unterscheiden, so sehe ich doch insgesamt eine recht entspannte Einstellung. Und, wie einige hier bereits angemerkt haben, spielen natürlich die individuellen Faktoren wie Alter, Gesundheit, geplante Vererbung usw. immer eine große Rolle.

Meine (ganz grobe) Zielrichtung wird es sein, die Risiken schrittweise zu reduzieren, d.h. Reduzierung der Aktien, bei denen ich ein Kurs-Comeback erwarte, Reduzierung von Einzeltiteln, stattdessen mehr ETFs. Aber das wird alles eher langsam vonstatten gehen. Ein erster Anfang ist zwar bereits gemacht, aber überstürzte Aktionen habe ich nicht vor.

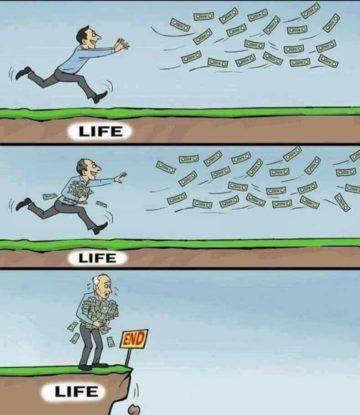

Als Ergänzung zu dieser Thematik hier noch ein kleines Bild zum Nachdenken…

(3) Bilder sprechen mehr als Worte.

Viele Grüße

Lars

Besten Tag euch!

Angenehm, soviel Gelassenheit und Vernunft zu lesen! …in diesen schweren Zeiten 😉

Nachdem meine Gattin schon vor fuenf Jahren (mit 53) aus dem Berufsleben entfloh und, weil ich es auch fuer mich nun positiv abgeschlossen habe (noch 53): Gerne wuerden wir unser Geld mehren, jedoch ist kaum etwas frei, welches ich riskieren wuerde.

Da finden wir uns in der Aussage ‚genug, mehr braucht es nicht‘ wieder! Mit Immobilien und Boerse hatte ich nie ein gutes Haendchen, bis 63 reicht es zu weiteren Reisen und Renten sind ausreichend fuer unseren Lebensstil vorhanden. Es gibt allerdings auch keine Erben, so wollen wir verbrauchen. Und falls das allgemeine Lebensrisiko (=Tod) uns mit Guthaben erwischt, Spendenziele stehen im Testament 😉

MbG

Das klingt nach einem guten Plan – alles Gute ?